5G관련주 중에서는 개인적으로 제일 좋게 보고 있는 종목인데 4분기 실적이 잘나왔습니다

[신한금융투자IT장비(반도체/통신)고영민, 박형우]

4분기 리뷰: 또 한번 기대치를 충족하는 실적 시현

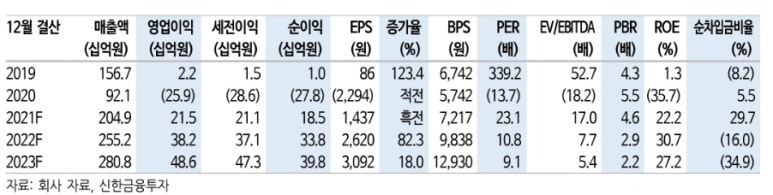

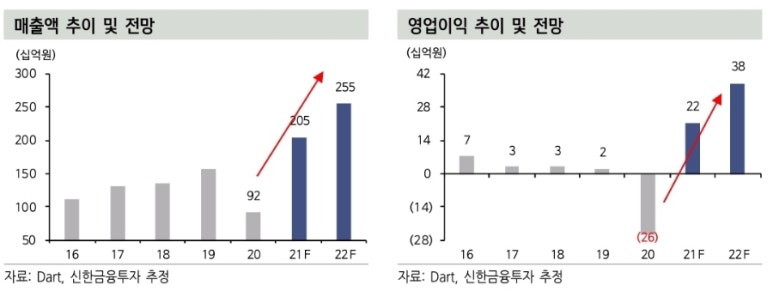

4분기 매출액 924억원(+125%, 이하 YoY), 영업이익 160억원(흑자전환)을 기록했다. 신한 추정치(OP 155억원)에 부합하는 실적이다.

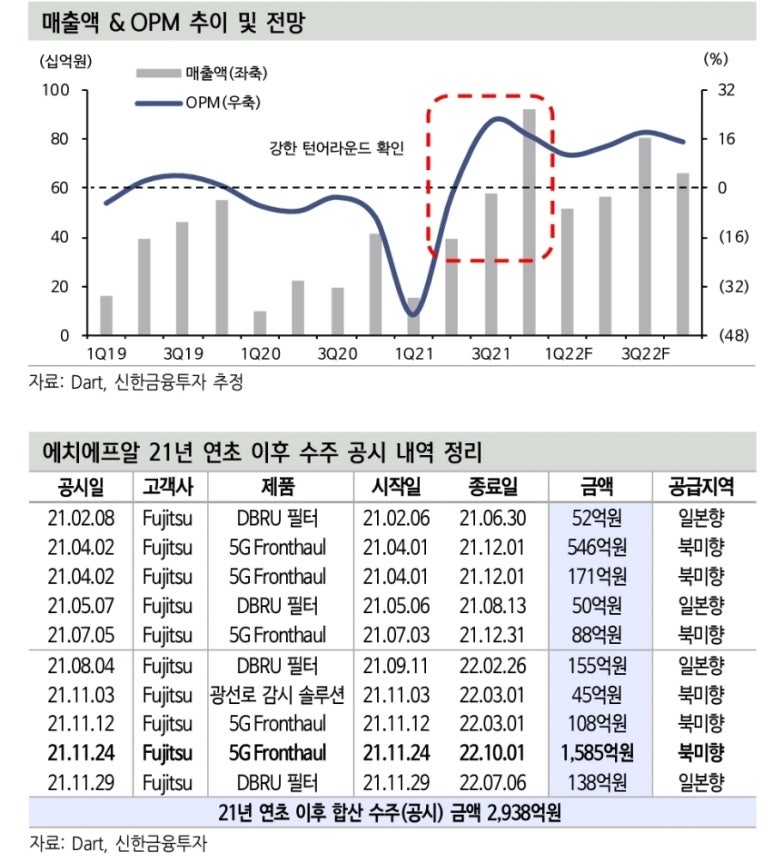

21년 북미 고객사향 대규모 수주분의 40% 가량이 4분기에 공급되면서 호실적을 시현할 수 있었다. 다만 4분기는 국내 고객사향 매출 비중도 증가함에 따라 전체 OPM은 17.3%로 3분기 대비 하락했다.

22년 전망: 확정 수주 기반 높은 실적 가시성

22년 매출액 2,552억원(+25%), 영업이익 382억원(+77%)을 전망한다

북미 고객사향 장비 공급은 22년에도 이어진다. 21년 11월 수주한 1,585억원 규모의 장비 공급은 22년 10월까지 마무리될 예정이다.

이미 확정된 만큼, 22년 실적에 대한 가시성을 높게 볼 수 있는 요인으로 작용한다.

해당 수주는 3Q22 중 대부분 매출로 인식될 가능성이 높아 22년 상저하고의 분기별 실적흐름이 예상된다.

다만 최근 원자재 가격 상승에 따른 우려는 업종 내 공통적인 현상으로, 22년 전사 OPM에 일부 영향을 줄 수 있을 것으로 예상된다.

추정치 미반영 업사이드 요인은 2가지가 있다.

① 북미 지역 추가 고객사향 대규모 수주: 북미 지역 내에서 기존에 공급 중인 고객사 외에 추가 고객사향 소규모 장비 공급을 이미 진행 중이다. 향후 대규모 수주로 연결될 가능성이 높다고 판단된다.

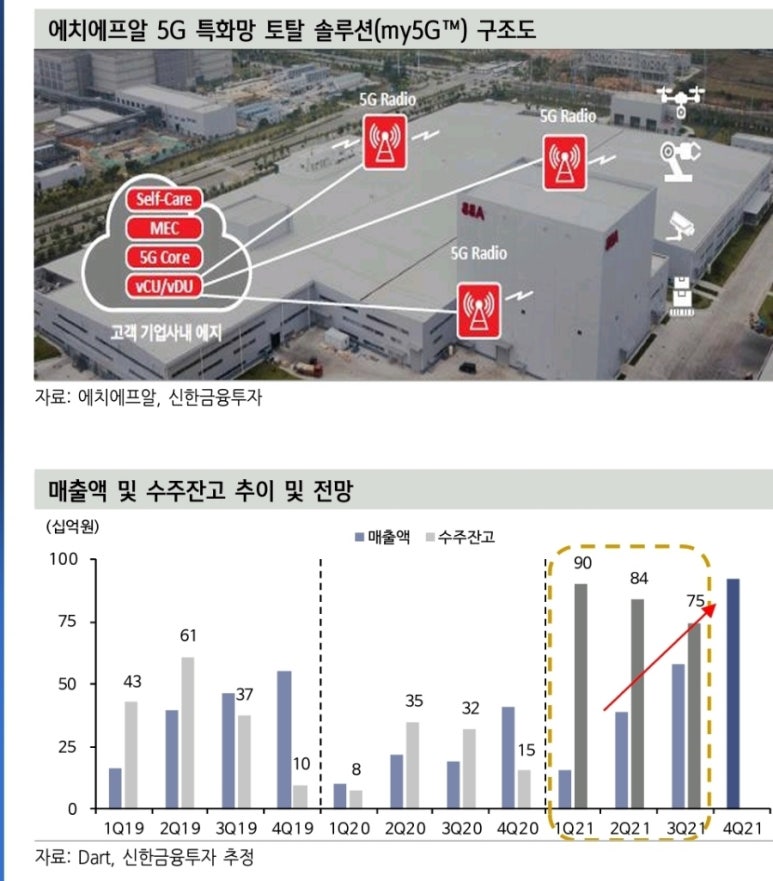

② Private 5G(특화망): 일본 지역에서 먼저 유의미한 결과를 확인할 것으로 예상된다. 관련 레퍼런스를 통해 향후 국내에서 독보적인 사업자로 발돋움할 수 있다. 해당 시장은 본격화시 연간 매출액 1,000원 이상도 기대할 수 있다.

업종 내 매력도(가시성 & 성장성) 부각, 최선호주 유지

통신장비 업종 투자에 대한 가장 큰 고민 중 하나는 실적에 대한 가시성이다.

동사는 해외 대형 고객사향 대규모 수주를 통해 여타 경쟁사 대비 실적 가시성과 성장성 모두 돋보인다.

또한 미반영 업사이드 감안시 22년 중 추정치의 상향 조정이 진행될 가능성이 크다고 판단된다. 이를 종합적으로 고려할 때 단기적/중장기적 모두 업종 내 매력도가 부각될 수 있을 것으로 생각된다.

#에치에프알 #5G관련주

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.