서정아빠의 팜

이엔에프테크놀로지 : Again 2019??

서정아빠

2024.07.31

[이엔에프테크놀로지] - 시가총액 : 4,122억원(주가 28,850원)

1. 사업내용(BM)

- 전체 매출에서 반도체 : 디스플레이 = 6 : 4 정도로 반도체 쪽이 조금 더 많음.

- 매출비중은 프로세스케미컬 85%, 화인케미컬 5%, 컬러페이스트 10% 가량. 매출비중이 높은 제품은 PO를 원재료로 하는 신너(약 40%)와 불산계 식각액인 HF/BOE(약 40%)

가. 박리액

반도체/디스플레이 제조공정 중 식각 공정의 마스크로 사용되는 포토레지스트를 용해해서 제거하는 용도로 주로 사용되며, 건식식각(Dry Etching) 공정에서 발생하는 포토레지스트의 변형물인 폴리머를 제거하는 용도

나. 현상액

반도체/디스플레이 제조공정 중 리소그래피 공정에서 자외선에 노출된 포토레지스트의 노광/비노광 영역을 선택적으로 용해함으로서 패턴을 형성하는 기능을 가진 제품

다. 세정액

반도체/디스플레이 제조공정 중 발생하는 잔여물, 파티클 등을 제거하는 역할

라. 신너 : 매출비중 약 40%, 경쟁사 동진쎄미켐

반도체/디스플레이 제조공정 중 기판의 가장자리부분이나 노즐의 불필요한 포토레지스트를 제거하여 정상적으로 공정이 진행되도록 해주는 기본 재료.

신너의 원료는 프로필렌옥사이드(PO). PO → PGME → PGMEA → 신너 제작. 동사가 일련의 과정을 모두 하는 것은 아니고, 특수관계자인 한국알콜과 케이씨엔에이로부터 PGMEA를 매입하여 최종적으로 신너를 제작.

마. 식각액 : 현재는 불산계(HF/BOE) 식각액만 주로 대응. 매출비중 약 40%, 경쟁사 솔브레인

반도체/디스플레이 제조공정 중 습식식각(Wet Etching) 공정에 사용되는 소재, 디스플레이 제조 공정에서는 주로 금속막을 제거하여 패턴을 만드는 공정에 사용되고, 반도체 제조공정에서는 실리콘 산화막 또는 질화막을 제거하는 용도로 사용

식각액은 불산계(HF/BOE)와 인산계로 나뉨. 불산계 식각액은 이엔에프가 국내 1위. 인산계 식각액은 솔브레인이 국내 1위로서 삼성전자에 거의 독점 공급 상태.

2. 투자포인트

가. P 유지, C 하락, Q 유지 : 불황에 강한 기업

- 동사의 영업이익은 원재료인 PO 가격의 등락에 따라 결정되는 변동비형 기업

- 관세청에서 조회한 PO 수출가격과 동사의 OPM은 정확히 역의 상관관계를 나타내고 있음. 즉, PO 가격이 떨어지면 동사의 OPM은 상승함.

- PO는 우리 생활 주변에서 쉽게 볼 수 있는 대부분의 소비재를 구성하는 원재료로서 경기지수와 동행하는 성질이 있음.

https://www.skcareersjournal.com/1109

SKC, 그것이 알고 싶다: 제 1화 PO, 당신은 누구십니까? (화학사업 편)

- PO의 가격 추이만 본다면 18.3Q~20.2Q의 추세와 21.4Q~22.3Q의 추세가 유사한 형태를 나타내고 있음.

- 2018년은 미중 분쟁과 급격한 금리인상으로 나스닥 폭락, IT기기 수요가 급감하는 시기로 지금과 비슷한 경기 불황을 나타내고 있었음.

- 동사의 전방사업인 디스플레이 수출금액, 메모리반도체 수출금액은 우하향 하지만 반대로 동사의 영업이익은 폭발했었음.

- 2020년 PO 가격이 급등한 배경에는 각 산업군별 PO 수요가 강세인데 공급은 크게 확대되지 않는 상황. 더군다나 미국 텍사스주 한파로 다우케미칼 텍사스 PO 공장이 가동 중단되면서 가격이 추가로 급등했었음. (전체 PO 시장에서 반도체, 디스플레이가 차지하는 비중은 약 5% 수준)

- PO 가격 급등으로 인하여 많은 업체들이 증설 및 유가 안정화로 인하여 PO 가격은 안정을 찾을 확률이 높다고 판단됨.

- 2017년 기준으로 글로벌 PO 시장 952만톤, 연간 30만~40만톤씩 성장하는 시장. 러프하게 추정하면 2024년 기준 글로벌 PO 시장규모 1300만톤.

[르포]SKC 韓 넘어 亞로…PO생산 전초기지 울산공장 가보니

http://view.asiae.co.kr/news/view.htm?idxno=2019012411261668927

독점 깨진 국내 PO 시장, SKC 생존법 '글로벌 확장'

국내 최고 자본시장 미디어 thebell이 정보서비스의 새 지평을 엽니다.

24년 7월 레포트 참고

- 2017년도에 글로벌 PO 증설 이후 18.3Q~19.4Q 기간동안 PO 가격이 하향 안정화 됐던 것을 기억해보면, 2024년~2025년 PO 가격 역시 하향 안정화 될 것임을 기대해볼 수 있음.

- 요약하면 원재료(비용) 측면에서 2019년의 우호적인 환경이 2024~2025년에 펼쳐질 수 있다는 것임.

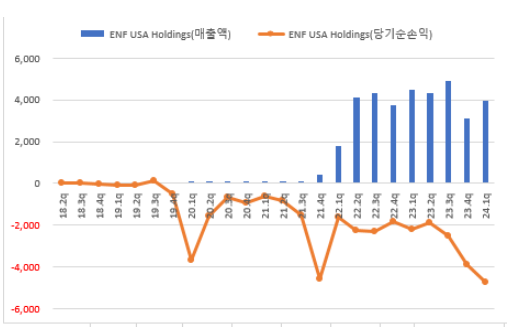

나. 중국 법인 이익기여 및 2023년 비용처리로 인한 미국 법인, 유비머트리얼즈 턴어라운드

- 중국 법인의 매출은 전체 매출액에서 비중 13%~19% 차지. 중국 법인은 100% 디스플레이향 매출.

- 중국 경제의 회복 및 OLED 적용 확대로 인하여 ENF 중국법인 이익 기여. 연간 당기순익 80억 정도 예상.

- 미국법인 및 유비머트리얼즈 투자금액 손상차손 인식(약 300억)

2023년 사업보고서

2023년 사업보고서

-재고자산 손상차손 처리(약 100억)

-이로 인해 기타비용 약 390억 증가. 동사는 변동비형 기업으로 2020년 영업이익 682억, 2023년 영업이익 247억. 선제적 비용처리로 인하여 2024년~2025년 중국 법인 이익 기여, 미국 법인 턴어라운드, 유비머트리얼즈 턴어라운드 기대할 수 있음..

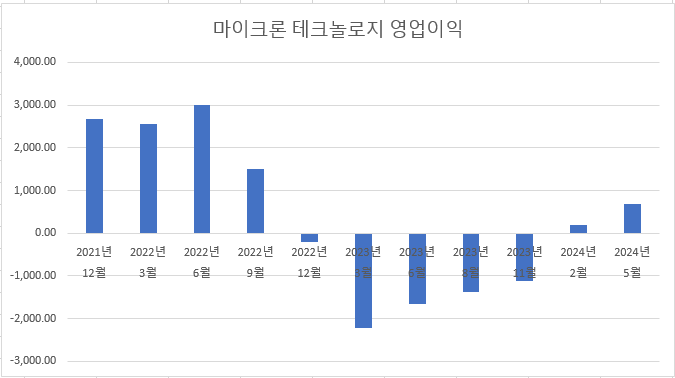

삼성전자 영업이익

마이크론테크놀로지 영업이익

- 이엔에프테크노로지 뿐만 아니라 대부분의 전공정 회사들의 상대적 주가퍼포먼스가 부진했음. 하지만 최근 삼성전자, 마이크론테크놀로지의 영업이익 턴어라운드 중. SK하이닉스와는 달리 위 두 회사는 HBM 실적 기여 거의 없음에도 불구하고 영업이익이 좋아진다?

- 레거시가 좋아지고 있다. 2023년 에는 시장의 관심을 못 받았지만 실제 삼전과 마이크론의 영업이익이 좋아지고 있는(=레거시가 좋아지고 있는) 구간에서는 시장의 관심을 받을 수 있지 않을까 생각됨.

다. 미국 텍사스주 오스틴 반도체 소재 공장 가동

https://www.etnews.com/20210517000233

삼성, 美 오스틴 '20조' 추가 투자...해외 첫 'EUV 파운드리' 세운다

https://newsis.com/view/?id=NISX20230103_0002146276&cID=13001&pID=13000

삼성전자, 美 반도체 11곳 투자…6조원 세금 감면 확정

[서울=뉴시스] 이인준 기자 = 삼성전자가 검토 중인 미국 텍사스주 반도체 공장 11곳에 대해 미국 당국이 6조원 규모의 세금 감면을 모두 승인했다

- 삼성전자의 미국 투자는 계속될 수 밖에 없다. 이에 대비하여 동사는 일찌감치 미국 법인을 세움.

- 동사의 2021년도 사업보고서부터 미국 카일 공장이 생산설비로 잡힘. 즉, 어느 정도 시범 가동을 끝내고 유의미한 생산이 가능한 상태.

- 아직 BEP를 달성하지 못했고 2023년 기준 합산 매출액 168억, 당기순익 -104 억으로 초라하지만 중장기적 관점으로 보았을때 긍정적인 요소로 보임.

라. 불화수소 수직내재화 구축 및 트랜지스터 구조의 변화에 따른 습식 식각액 사용 증대

출처 : https://ulsansafety.tistory.com/3831

- 불화수소는 반도체 공정에서 식각 공정과 세정 공정에 주로 사용.

- 535억을 들여 반도체용 불산 제조설비 투자 완료했지만, 최근 509억 규모의 반도체용 불산 제조설비 증설 공시를 냈음.

- 토지 제외 투자금액만 약 1040억. 솔브레인의 12나인(소수점 12자리까지 순수한 불산) 제조까지는 어렵지만 연구개발 중

- 2023년 별도매출 4897억. 60% 정도 반도체 향으로 잡으면 약 2940억. 불산 원재료 구입 연간 150억 정도. 불산 내재화시 이익율 향상 기대됨.

-다만, 연간 150억 비용 절감 위하여 1000억 이상 시설 투자한 것은 생각해볼 문제

- 이엔에프의 경우 불산계 식각액 BOE 국내 1위 사업자로서 그동안 일본 업체 등에서 불산을 수입해왔음. 하지만 불화수소를 내재화함으로서 동사의 마진율 개선이 가능함.(참고 : 동사의 전체 매출 중 HF/BOE 매출비중 40%)

- FinFET 전환이후 약 10년만에 또 한번의 GAA(Gate All Around)로의 트랜지스터 구조 변경

- 늦어도 2025년이면 삼성전자, Intel, TSMC 3사 모두 GAA 기반 생산능력 완비

- GAA 생산이 본격화된다면 트랜지스터의 구조상 식각공정의 필요성과 확대는 일어날 수 밖에 없음.

- 지금까지 건식 식각이 식각공정을 주도해왔다면 앞으로는 높은 선택성과 빠른 속도, 등방성의 특성을 가진 습식 식각의 전성 시대가 될 가능성이 높음.

-Target Material에 따른 Etchant를 보면 대부분 HF가 포함되어 있음. 습식식각이 늘어날 수록 이엔에프는 수혜를 입을 수 밖에 없음.

- 다만 아쉬운 것은 수혜강도인데, 수혜 강도나 기술적 혜자를 본다면 솔브레인, 한솔케미칼이 더 높아 보임.

- 아래 특허를 보게되면 솔브레인의 경우 SiGe 선택적으로 식각하기 위한 식각용 조성물의 특허를, 이엔에프의 경우 SiGe 식각 전의 전처리 조성물의 관한 특허를 가지고 있기 때문.

- GAA 공정이 늘어날 수록 이엔에프의 수혜도 분명히 있지만 기술적인 측면에서 솔브레인의 혜자가 더 깊어 보임.

- 하지만 매출비중과 시총을 본다면 이엔에프의 밸류 매력과 업사이드가 더 높아 보인다.

- 솔브레인 : 반도체(식각액, 프리커서, CMP슬러리) 64%, 디스플레이 15%, 2차전지 외 20% / 시총 약 23,102억

- 이엔에프테크놀로지 : 신너 40%, HF/BOE 40%, 화인케미칼 및 컬러페이스트 20% / 시총 약 4100억

마. IR확대

- 24년 1분기 실적발표 유튜브 송출 및 23년 말 IR 담당자 교체 이후 컨콜 확대

https://www.youtube.com/watch?v=1EW3RlqIrxI

-현재 동사 커버하는 애널리스트 없음.

- 요즘 트렌드에 부합하는 BM은 아님. 기술적 혜자, 독보적인 기술력 이런 부문에서 매력도가 떨어지는 것은 사실.

- 하지만 레거시 올라오는 시장 분위기에서 EPS 증가면서 IR을 강화한다면 시장의 관심이 커지지 않을까 기대됨.

3. 밸류에이션

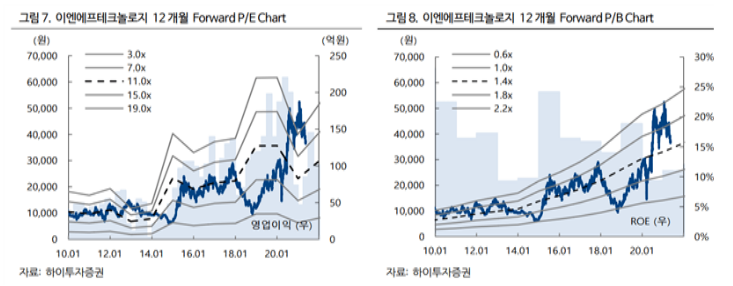

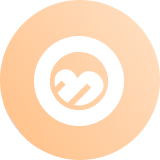

- 2018년~2019년 당시 동사의 밸류는 fper 3.0배, fpbr 0.6배 부근에서 바닥을 형성하고, 저점을 기준으로 코로나 이전까지 +200% 가량 주가 상승함.

- 동사의 제품 특성상 반도체 공장이 멈추지 않는 이상 계속해서 투입되어야 하는 소재임.

- 매출액 성장을 Bear(+5), Base(+7%), Bull(+9%)로 가정하고, PER에 따라 밸류를 매겨보면 아래와 같다.

- 동사의 BM 특성상 높은 밸류를 받기는 힘들다고 생각됨. 현재 시총 4,100억 가량인데, PER 6~10배 줬을 경우 안전마진이 있는 가격인가? 라는 의문은 생김

- 다만, PBR 밴드를 본다면 시크리컬 특성을 가진 동사가 메모리 반도체 업턴에서 계속해서 지금 위치에 머물지는 않을 것이라는 생각은 듬.

- 반면, 과거 주가와 OPM, 영업이익을 비교해보면 OPM이 피크를 치기 전까지 주가는 우상향 함. 현재 24년 1분기 OPM 3.7%가 절대 피크치는 아님.

-또한 현재 시점에서 삼성전자 보다 동사를 사는 것이 과연 더 나을 것인가? 하는 의문은 존재

<결론>

1. PER 밸류 측면 : 코스닥 수급 이슈로 동사의 OPM 피크 치기 전에 시총 3,500억 정도 까지 내려온다면 가격 메리트 존재

2. OPM 측면 : 24년 2분기 실적발표 이후 동사의 OPM 상승 추세 확인 -> 주가도 상승 추세 확률 높음.

[참고자료]

https://www.thelec.kr/news/articleView.html?idxno=19407

무너지는 동우화인켐 독점구도...삼성 이어 SK도 반도체 암모니아수 이원화 - 전자부품 전문 미디어 디일렉

- 23.1.9.에 나온 디일렉 기사. 내가 이엔에프에 투자하는 포인트가 잘 설명되어 있다. 삼성전자는 불산 뿐만 아니라 암모니아수 등 Chemical 분야에서 공급망 이원화를 추진하고 있다.

- 고객사 입장에서 솔벤더를 통한 조달 보다는 듀얼벤더를 통한 조달이 공급의 안정성, 단가 측면에서 더 유리하기 때문이다.

- 위의 21.3Q 보고서와 아래의 22.3Q 보고서를 비교해보면 원재료의 Chemical 매입 금액이 12,546억 → 20,254억으로 YoY +60% 이상 증가하였다. 삼성전자 입장에서는 Chemical 쪽 공급망을 다원화하여 매입액을 낮추려는 움직임을 보일 수 밖에 없다.

- 이런 과정에서 이엔에프가 수혜를 받을 수 밖에 없다. 솔브레인, 동우화인켐 같이 이미 거대한 솔벤더 지위에 있는 회사들의 MS는 줄어들고, 줄어든 MS를 이엔에프가 받을 것이다.

- 마치 식각 부품에서 2023년 한해는 케이엔제이와 같은 애프터 마켓 회사들이 수혜를 볼것이다 라는 것과 비슷한 논리이다.

댓글 0

첫번째 댓글을 남겨주세요