해외

CSV 2024년 3분기 실적 점검: 성장과 안정성의 균형

후니찌니

2024.11.01

안녕하세요, 베트남 주식하는 남자 ‘후니찌니’입니다.

2024년 10월 24일, 남부 기초 화학 주식회사(CSV)가 2024년 3분기 실적을 발표했습니다.

이번 리포트는 2023년 연말 기업 소개 이후 처음으로 진행하는 실적 점검으로, 2024년 CSV의 경영 성과와 주요 지표를 살펴보는 자리입니다.

실적 변동 사유 공시 주요 내용

CSV는 2024년 상반기와 3분기 동안 매출과 순이익에서 각각 큰 폭의 성장을 이루었습니다. 각 기간의 실적 증감 요인은 다음과 같습니다.

2024년 상반기 실적 요약

- 매출 증가: 상반기 매출은 전년 동기 대비 34.30% 증가한 122,717백만 동을 기록했습니다. 주요 제품의 판매량 증가가 매출 성장을 견인했으나, 일부 제품의 평균 판매 단가는 감소했습니다.

- 본사: NaOH 42%, HCI 36%, 염소 27%, 황산 38%, Javel 16%, PAC 56%의 판매량 증가.

- 자회사: 황린 판매량이 91% 증가했으나, 평균 판매 단가는 15% 감소했습니다.

- 매출원가: 판매량 증가로 인해 매출원가는 30.23% 증가한 80,159백만 동을 기록했습니다.

- 금융 수익 및 비용: 금융 수익은 예금 이자 감소로 인해 49.32% 하락했으며, 금융 비용은 75.35% 감소했습니다.

- 판관비: 판관비는 각각 31.78% 및 4.81%의 증감률을 보였습니다.

2024년 3분기 실적 요약

- 매출 증가: 3분기 매출은 전년 동기 대비 24.54% 증가한 100,041백만 동을 기록했습니다. 본사와 자회사의 주요 제품 판매량 증가와 일부 가격 인상이 매출 증가에 기여했습니다.

- 본사: NaOH 29%, HCI 49%, 염소 25%, 황산 105%, Javel 16%, PAC 29%의 판매량 증가와 더불어 일부 제품의 평균 가격이 소폭 상승했습니다.

- 자회사: 황린 판매량이 80% 증가하며 평균 가격이 3% 소폭 상승했습니다.

- 매출원가: 매출원가는 16.07% 증가한 50,616백만 동을 기록했으며, 이는 판매량 증가에 기인합니다.

- 금융 수익 및 비용: 금융 수익은 예금 이자 감소로 인해 25.48% 감소했으며, 금융 비용은 소폭 증가했습니다.

- 판관비: 판관비는 각각 44.99% 및 17.28%의 증감률을 보였습니다.

실적 변동 공시 종합

CSV의 2024년 상반기와 3분기 실적은 주요 제품의 판매량과 가격 상승을 통한 매출 성장과 순이익 증가로 이어져 전반적으로 긍정적인 흐름을 보였습니다.

이를 통해 회사의 안정적인 성장이 기대됩니다. 이제 재무제표 분석으로 구체적인 재무 상황을 살펴보겠습니다.

재무 상태표

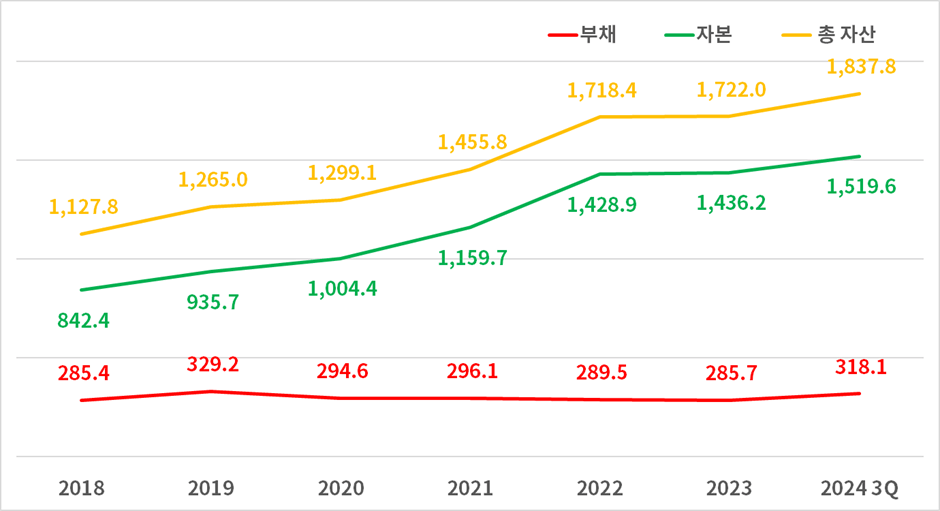

1 재무 상태 차트 - 단위: 십십억 동

CSV의 재무 상태표를 시각화한 차트는 자산, 부채, 자본의 변동을 명확히 보여줍니다.

2023년과 비교해 2024년 3분기 총자산은 1,722.0십억 동에서 1,837.8십억 동으로 증가했으며, 이는 약 6.73%의 성장으로 CSV가 자산을 꾸준히 확장하고 있음을 나타냅니다.

자산의 증가는 기업의 안정성과 성장 가능성을 시사하는 긍정적인 지표로 평가할 수 있습니다.

자본 또한 2023년 1,436.2십억 동에서 2024년 3분기 1,519.6십억 동으로 약 5.8% 증가했습니다.

자산과 유사한 비율로 자본이 증가하여, 자산 확장이 자본 확대로 연결되고 있음을 보여줍니다.

특히, 자본의 증가는 단순히 이익의 축적에 그치지 않고, 2024년 7월 1일에 실시된 권리락과 무상 증자를 통해 더욱 강화되었습니다.

이 시점에서 CSV는 100:150 비율로 무상 증자를 진행하여 주주들에게 추가 주식을 배분했으며, 2023년 실적을 바탕으로 1차와 2차로 나누어 각각 1,500동과 1,000동의 현금 배당금을 지급하여 주주들에게 혜택을 제공했습니다.

이러한 자본 확충과 배당 정책은 회사의 자본을 확대함과 동시에 주주 가치를 제고하려는 CSV의 재무 전략을 잘 보여줍니다.

한편, 부채는 2023년 285.7십억 동에서 2024년 3분기 318.1십억 동으로 약 11.34% 증가했습니다.

부채 증가율은 자본과 자산의 증가율에 비해 다소 높지만, 여전히 안정적인 수준을 유지하고 있어 재무 건전성을 크게 저해하지 않습니다. 이는 자산과 자본의 증가 속도와 비교했을 때 CSV의 부채 관리가 효과적으로 이루어지고 있음을 시사합니다.

전반적으로 CSV는 자산과 자본을 안정적으로 확대하면서도 부채를 잘 관리하여 재무 건전성을 유지하는 긍정적인 흐름을 보이고 있습니다.

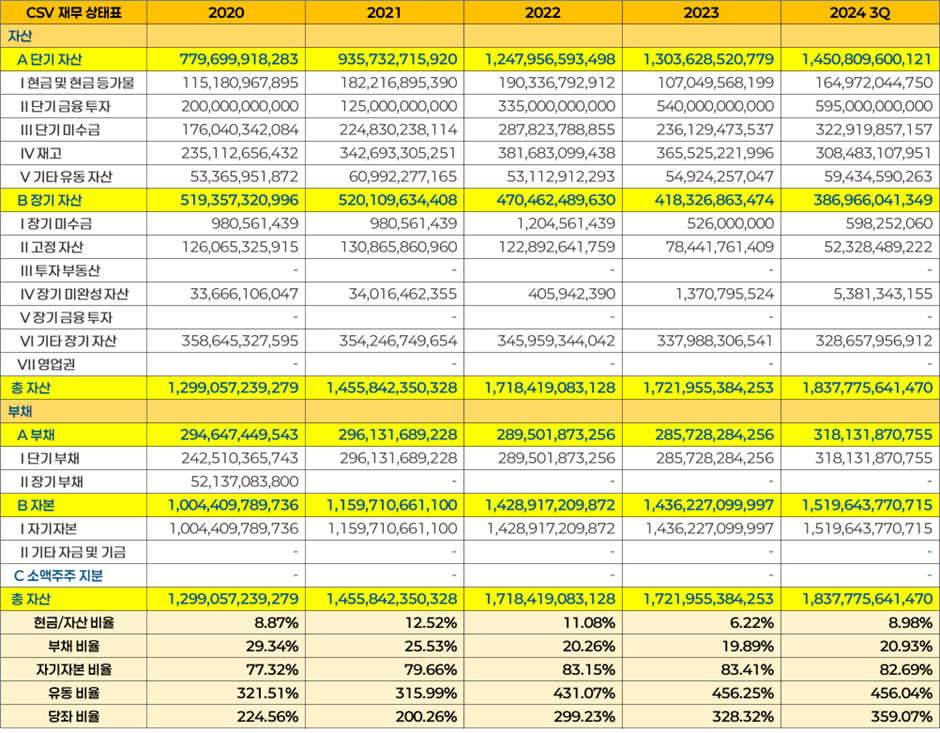

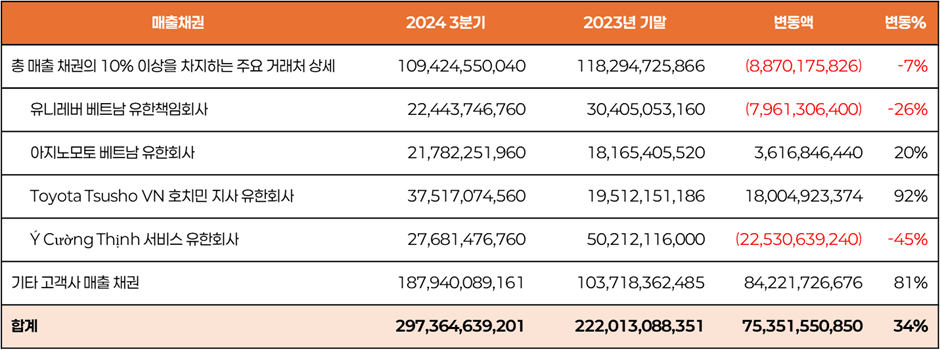

2 재무 상태표 - 단위: 베트남 동

단기 자산 분석

전반적으로 CSV의 2024년 3분기 재무 상태표에서 단기 자산이 긍정적인 변동을 보이고 있습니다. 현금 및 현금 등가물은 164.97십억 동으로 2023년의 107.05십억 동에 비해 크게 증가하여 회사의 유동성이 강화된 모습을 보여줍니다.

또한, 단기 금융 투자도 595.00십억 동으로 전년 동기 540.00십억 동에서 증가하여, 금융 자산을 통한 추가 수익 창출을 목표로 한 CSV의 전략이 유지되고 있음을 시사합니다.

3 매출채권 현황 - 단위: 베트남 동

반면, 단기 미수금은 322.92십억 동으로 크게 증가하였습니다. 단기 미수금 중 대부분을 차지하는 것은 매출 채권으로, 그 총액은 297.4십억 동에 달합니다.

주요 매출 채권 거래처 중 10% 이상을 차지하는 4개 거래처 중에서는 유니레버 베트남과 Ý Cường Thịnh 서비스 유한회사의 매출 채권이 감소한 반면, 아지노모토 베트남과 Toyota Tsusho VN 호치민 지사는 증가했습니다.

특히 Toyota Tsusho의 매출 채권이 큰 폭으로 증가해 주목됩니다. 또한, 10% 미만의 기타 고객사 매출 채권도 크게 증가하여 전체 매출 채권 증가에 기여했습니다. 이는 상반기와 3분기 실적에서 언급된 바와 같이 매출 증가에 따른 자연스러운 결과로 보입니다.

재고는 308.48십억 동으로 2023년의 365.53십억 동에서 다소 감소하며 과거 평균 수준을 유지하고 있습니다. 이는 재고 관리를 효율적으로 수행하고 있으며, 유통 및 판매가 안정적으로 이루어지고 있음을 의미합니다.

기타 유동 자산은 59.43십억 동으로 2023년 54.92십억 동에서 큰 변동 없이 안정적인 수준을 유지하고 있습니다.

전반적으로 CSV는 유동 자산의 긍정적인 변동을 보여주고 있으나, 미수금이 증가한 만큼 이를 어떻게 관리할지에 대한 관심이 필요합니다. 매출 증가에 따른 자연스러운 결과로 보이지만, 현금 회수 관리를 통해 재무 건전성을 유지하는 것이 중요할 것입니다.

장기 자산 분석

CSV의 2024년 3분기 장기 자산은 2023년의 418.33십억 동에서 386.97십억 동으로 감소하여, 약 7.5% 줄어들었습니다.

장기 자산 항목별로는 일반적인 수준에서 변동이 있었으며, 눈에 띄는 점은 장기 미완성 자산의 금액이 크게 증가한 부분입니다.

2024년 3분기 장기 미완성 자산은 5.38십억 동으로, 2023년 초의 1.37십억 동에 비해 대폭 증가하였습니다. 이는 현재 진행 중인 프로젝트와 주요 설비 투자를 반영한 것으로, 구체적인 항목은 다음과 같습니다:

- 비엔 호아 공단 내 공장 이전 프로젝트: 2.25십억 동 (상당 부분을 차지)

- 배기 가스 처리 및 배출용 순환 펌프 구입: 55.4백만 동

- 개별 설비 투자: 79.3백만 동

- 대수리 비용: 3.13십억 동 (상당 부분을 차지)

여기서 대수리는 공장의 설비를 전면적으로 멈추고 진행하는 대규모 정비 작업을 의미합니다.

일반적으로 대수리 과정에서는 필요한 소모품을 교체하고, 평소 가동 중 문제가 되었던 부분을 개선하는 등의 작업이 이루어집니다.

중수리에 비해 규모가 크고 중요도가 높은 작업으로, 시설의 안정적인 운영과 생산성 향상을 위해 필수적인 활동입니다.

이러한 장기 미완성 자산의 증가는 CSV가 장기적인 시설 투자와 환경 개선에 대한 비용을 지출하고 있음을 보여주며, 향후 자산으로 완성되었을 때 회사의 운영 효율성과 생산성에 긍정적인 영향을 미칠 것으로 기대됩니다.

부채 분석

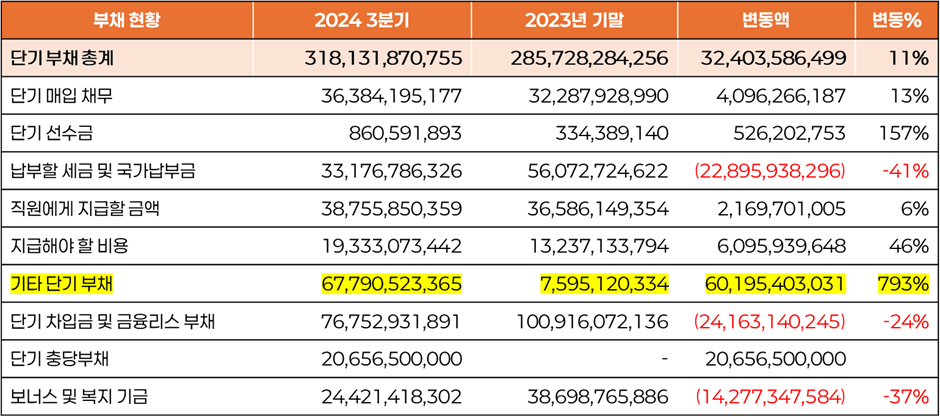

4 부채 현황 - 단위: 베트남 동

CSV의 2024년 3분기 부채는 2023년의 285.7십억 동에서 11% 증가한 318.1십억 동으로 나타났습니다.

전체 부채는 단기 부채로만 구성되어 있으며, 장기 부채는 존재하지 않습니다. 이는 CSV가 단기 부채 중심의 재무 구조를 가지고 있음을 보여줍니다.

전반적인 부채 항목을 살펴보면 대부분은 비교적 안정적인 변동을 보였으나, 부채 증가의 주요 요인은 기타 단기 부채의 급격한 증가로 확인됩니다.

기타 단기 부채는 2023년 7.6십억 동에서 2024년 3분기 67.8십억 동으로 793%라는 큰 폭의 증가를 기록했습니다.

이 중 66.4십억 동은 지급해야 할 배당금으로, 배당금 요인으로 인해 증가한 부채입니다. 따라서 이러한 부채 증가는 특별히 재무 건전성에 문제가 되는 부분은 없는 것으로 보입니다.

재무 상태표 분석 종합

CSV의 2024년 3분기 재무 상태는 전반적으로 안정적인 성장을 보여주고 있습니다.

총자산은 전년 대비 약 6.73% 증가한 1,837.8십억 동에 달해 자산 확장을 지속하고 있으며, 자본도 1,519.6십억 동으로 5.8% 증가하여 자산과 비슷한 비율로 성장하고 있습니다.

이는 무상 증자와 현금 배당을 통해 자본을 확대하고, 주주 가치를 제고하려는 CSV의 전략이 성공적으로 진행되고 있음을 나타냅니다.

유동 자산 또한 긍정적인 변화를 보였으며, 특히 현금 및 금융 투자 자산의 증가는 CSV의 유동성 강화와 추가 수익 창출 의지를 보여줍니다.

다만, 매출 증가에 따른 미수금 증가가 관찰되었으며, 현금 회수 관리가 필요합니다. 장기 자산은 일부 감소했으나, 공장 이전과 대수리 등 장기적인 설비 투자로 향후 운영 효율성에 긍정적 기여가 예상됩니다.

부채는 11% 증가한 318.1십억 동으로, 전액이 단기 부채로 구성되어 있습니다. 부채 증가는 배당금 지급에 따른 기타 단기 부채의 증가가 주요 요인이므로, 재무 건전성에 큰 문제가 되는 부분은 없습니다.

결론적으로, CSV는 자산과 자본을 안정적으로 확장하며 유동성과 재무 건전성을 유지하고 있습니다. 장기적인 설비 투자와 배당을 통한 주주 가치 제고를 통해 지속적인 성장이 기대되는 긍정적인 재무 상태를 보유하고 있습니다.

손익 계산서

5 손익 계산서 차트 - 단위: 십억 동

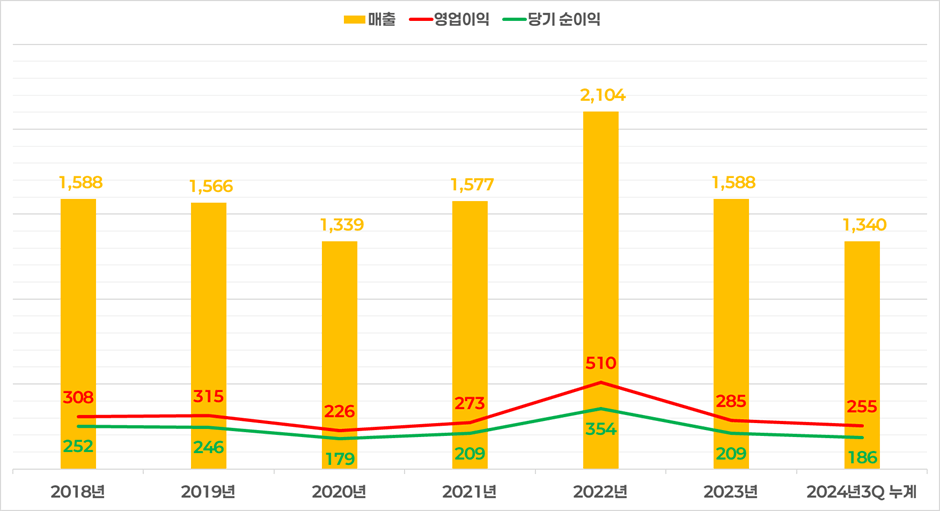

2024년 3분기 누계 매출은 1,340십억 동으로, 2023년 전체 매출인 1,588십억 동 대비 약 84%를 달성하고 있습니다. 4분기 실적에 따라 2023년 연간 매출을 초과할 가능성이 있으며, 2022년의 높은 매출(2,104십억 동)에 비해 아직 다소 부족하지만, 연말까지 추가적인 성장이 기대됩니다.

영업이익은 255십억 동으로, 2023년 연간 영업이익(285십억 동)의 약 89% 수준에 도달한 상황입니다. 올해 4분기 실적에 따라 이를 초과할 가능성이 있으며, 2022년 510십억 동과 비교하면 아직 여유가 있지만, 현재까지 안정적인 성과를 보이고 있습니다.

당기 순이익은 186십억 동으로, 2023년 연간 순이익(209십억 동) 대비 약 **89%**를 달성하고 있으며, 연말까지 2023년 수준을 달성할 가능성이 높습니다. 다만, 2022년의 354십억 동에는 여전히 미치지 못하는 수준입니다.

이를 통해 2024년 3분기 누계 실적이 연간 목표에 상당히 근접해가고 있으며, 4분기 실적에 따라 2023년 연간 실적을 초과하는 성과를 기대할 수 있음을 확인할 수 있습니다.

다만, 2024년 3분기까지의 실적이 긍정적인 모습을 보이긴 하나, 과거 평균 실적과 비교해보면 성장보다는 안정적인 한 해를 보내고 있는 것으로 평가됩니다.

6 이익률 차트 - 단위: %

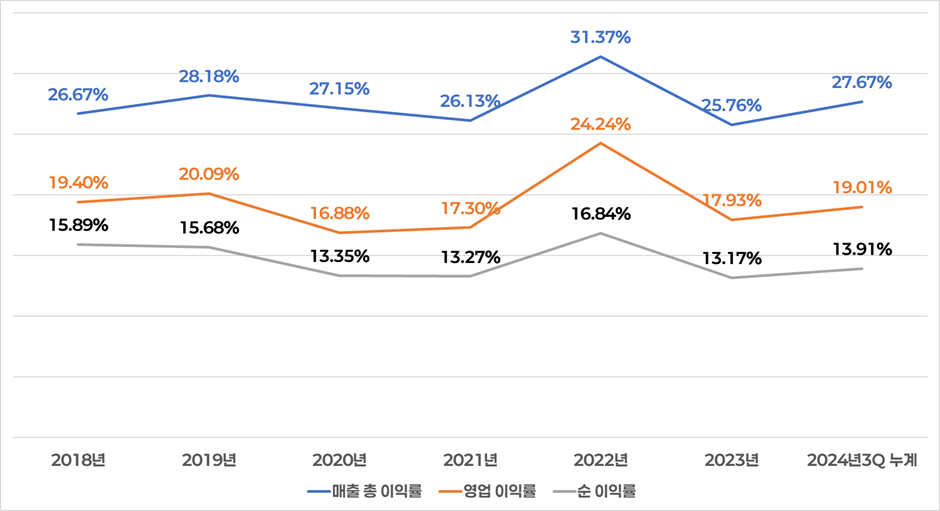

CSV는 2024년 3분기까지 2023년 대비 개선된 이익률을 기록하고 있습니다.

매출 총 이익률은 27.67%, 영업 이익률은 19.01%, 순 이익률은 13.91%로, 각각 2023년의 25.76%, 17.93%, 13.17%에 비해 모두 상승한 수치를 보여줍니다.

이는 원가 절감과 비용 관리 개선으로 인해 매출 대비 이익률이 향상되었음을 시사합니다.

다만, 2018년부터 2023년까지의 평균 이익률과 비교해보면, 매출 총 이익률(평균 27.54%), 영업 이익률(평균 19.31%), 순 이익률(평균 14.70%)에 비해 약간 감소한 모습을 보이고 있습니다.

그럼에도 불구하고 전반적으로 CSV는 과거의 일정 수준을 유지하며 안정적인 실적을 기록하고 있음을 확인할 수 있습니다. 이는 성장보다는 안정적인 한 해를 보내고 있음을 보여주며, 꾸준한 성과를 통해 안정적인 재무 건전성을 유지하고 있음을 의미합니다.

7 2024년 3분기 손익 계산서 - 단위: 베트남 동

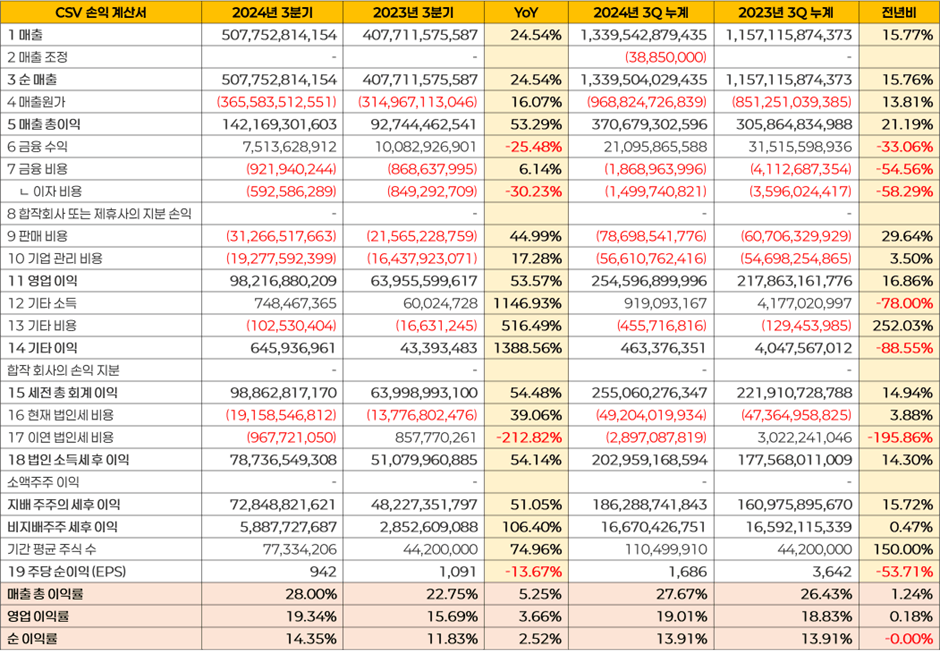

CSV는 2024년 연간 목표로 매출 1,640십억 동과 세전 순이익 261십억 동을 설정했습니다. 3분기 실적과 누적 실적을 분석해 보면, 이 목표를 달성할 가능성이 긍정적으로 평가됩니다.

2024년 3분기 매출은 507.8십억 동으로 전년 동기 대비 24.54% 증가했으며, 누적 매출은 1,339.5십억 동에 도달하여 연간 목표의 약 82%를 달성한 상태입니다.

매출 총이익도 3분기 단독으로 142.2십억 동을 기록하며 전년 대비 53.29% 증가했고, 매출 총 이익률은 28.00%로 개선되었습니다. 이는 원가 절감과 안정적인 매출 성장이 긍정적으로 작용했음을 보여줍니다.

영업이익 측면에서도 3분기 실적은 98.2십억 동으로 전년 대비 53.57% 증가했으며, 누적 영업이익은 254.6십억 동에 도달하여 목표 달성에 근접한 상태입니다. 3분기 영업 이익률도 19.34%로 개선된 모습이며, 비용 관리가 효과적으로 이루어지고 있음을 시사합니다.

세전 순이익은 누적 기준으로 3분기까지 202.9십억 동을 기록하며, 연간 목표인 261십억 동의 약 78%를 달성했습니다. 순이익도 202.9십억 동으로 전년 동기 대비 14.30% 증가해 순 이익률이 13.91%를 기록하고 있습니다.

이로써 CSV는 남은 4분기 동안 추가 실적을 통해 목표에 도달할 가능성이 높아졌습니다.

전반적으로 CSV는 매출과 이익률 측면에서 2024년 목표에 근접해가고 있으며, 연말까지 추가 실적에 따라 목표치를 초과 달성할 가능성도 기대됩니다.

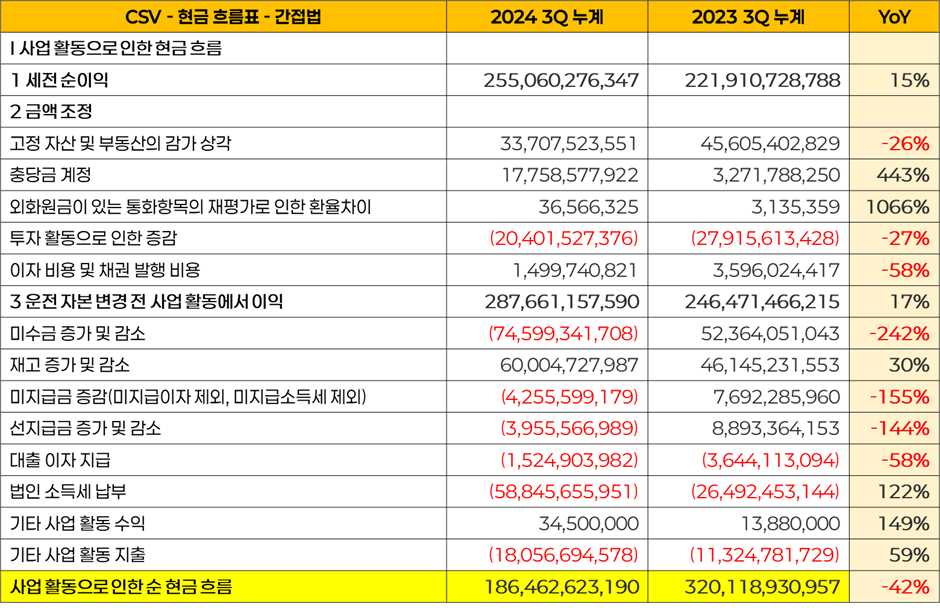

현금 흐름표

CSV의 2024년 3분기 누계 현금 흐름표를 분석해보면, 사업 활동, 투자 활동, 재무 활동에서 각각의 현금 흐름이 어떻게 변화했는지 확인할 수 있습니다.

사업 활동 현금 흐름

8 사업 활동으로 인한 순 현금 흐름 - 단위: 베트남 동

2024년 3분기 누계 현금 흐름을 보면, 세전 순이익이 전년 동기 대비 15% 증가했음에도 불구하고 사업 활동으로 인한 순 현금 흐름은 42% 감소하여 186.46십억 동을 기록했습니다. 이와 같은 현금 흐름 감소의 주요 요인은 다음과 같습니다.

가장 큰 원인은 미수금의 증가와 법인 소득세 납부로 인한 현금 유출입니다. 2024년 3분기 동안 미수금 증가로 인해 -74.6십억 동의 현금 유출이 발생하였으며, 이는 전년 동기 대비 큰 폭의 변동을 보였습니다. 또한, 법인 소득세 납부 금액이 58.85십억 동으로 전년 동기보다 122% 증가하여 현금 유출이 크게 늘어났습니다.

이 외에도 미지급금(-4.26십억 동)과 선지급금(-3.96십억 동) 등과 관련된 현금 유출이 발생하였습니다. 이러한 항목들은 개별 금액은 크지 않지만, 누적되면서 사업 활동 현금 흐름에 부정적인 영향을 미쳤습니다.

전반적으로, 세전 순이익의 증가에도 불구하고 이러한 미수금 증가와 법인 소득세 납부를 비롯한 여러 항목에서 현금이 유출되면서, 사업 활동으로 인한 순 현금 흐름이 감소하게 된 것으로 분석됩니다.

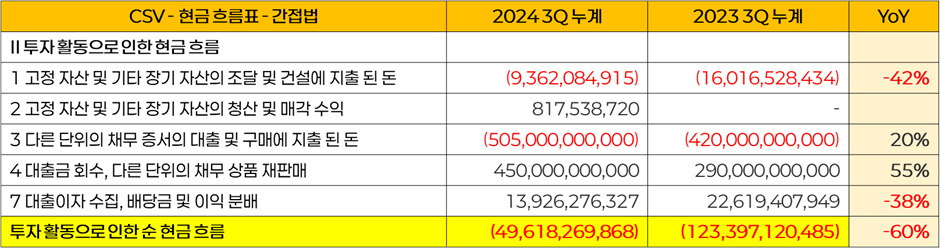

투자 활동 현금 흐름

9 투자 활동으로 인한 순 현금 흐름 - 단위: 베트남 동

2024년 3분기 누계 투자 활동으로 인한 순 현금 흐름은 전년 동기 대비 60% 감소하여 -49.62십억 동을 기록했습니다. 이는 투자 활동으로 인한 현금 유출이 60% 줄어들었음을 의미하며, 그 주요 원인은 다음과 같습니다.

우선, 고정 자산 및 기타 장기 자산의 조달 및 건설에 유출된 금액이 전년 동기 대비 42% 감소하여 9.36십억 동이 지출되었습니다.

2018년부터 매년 고정 자산 투자에 평균적으로 연간 약 47.6십억 동이 유출된 것과 비교하면, 2024년에는 상대적으로 소규모의 투자가 이루어진 것으로 보입니다.

이는 올해 고정 자산에 대한 대규모 투자보다는 소소한 유지보수 및 개선 정도의 투자가 이루어진 상황을 반영합니다.

반면, 금융 수익을 위한 투자 활동에서는 작년과 다른 패턴이 나타났습니다. 3분기 동안 만기가 도래한 채무 증서를 이자와 함께 회수한 뒤, 이를 재투자하여 현금 흐름을 유지하고자 하는 움직임이 있었습니다.

예를 들어, 다른 단위의 채무 증서 대출 및 구매에 지출된 금액은 505십억 동이며, 회수된 금액은 450십억 동으로, 금융 수익을 위한 적극적인 자금 운용이 이루어졌습니다.

이와 같이, 2024년에는 고정 자산 투자보다는 기존 금융 투자 자산의 회수 및 재투자가 주된 투자 활동으로 이루어졌음을 알 수 있습니다.

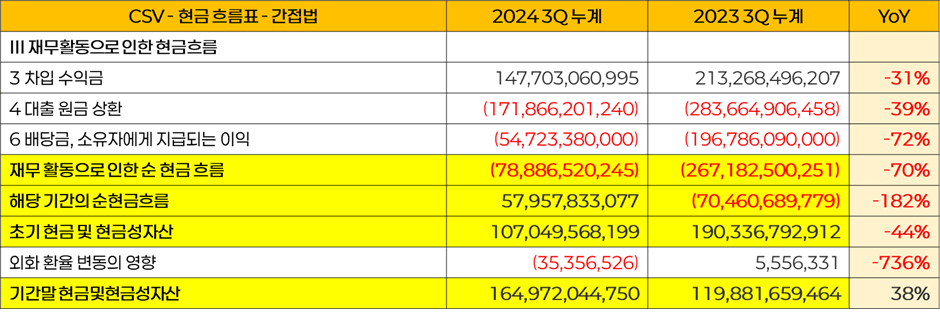

재무 활동 현금 흐름

10 재무 활동으로 인한 순 현금 흐름 - 단위: 베트남 동

2024년 3분기 재무 활동으로 인한 현금 흐름을 보면, 차입 수익금보다 대출 원금 상환이 더 큰 규모로 이루어졌으며, 이는 CSV가 안정적으로 레버리지를 관리하고 상환을 이어가고 있음을 보여줍니다.

특히, 전체 차입 및 상환 규모가 전년 대비 31% 감소한 것은 차입금의 필요성을 줄이고 자금 운용을 안정적으로 관리하고자 하는 CSV의 전략을 반영한 것으로 보입니다.

앞서 재무 상태표 분석에서 언급한 바와 같이, CSV는 2024년에 150%의 무상 증자와 현금 배당을 동시에 실시했습니다. 그러나 현금 흐름표에서는 배당금으로 인한 현금 유출이 2023년에 비해 약 3분의 1 수준에 머무르고 있습니다.

이는 배당금이 아직 일부 지급되지 않았거나, 지급일이 지났으나 모회사를 포함한 일부 주주에게 지급이 보류된 것으로 추정됩니다.

만약 모든 배당금을 완전히 지급했다면, 배당금 유출 총액은 약 110.5십억 동에 이를 것으로 예상되며, 이 경우 최종 현금 흐름은 작년과 유사한 수준으로 예상됩니다.

결과적으로, 현재까지 고정 자산 투자 감소와 안정적인 자금 관리를 통해 순 현금 흐름은 58.0십억 동의 양수를 기록했습니다.

여기에 초기 현금이 더해지고, 외환 차손으로 인한 소폭의 손실(35백만 동)이 반영되어, 최종적으로 165.0십억 동의 현금 보유를 달성하였습니다.

이는 CSV의 안정적인 현금 흐름을 위한 자금 관리를 잘 보여주는 결과로, 배당금 지급 상황에 따라 현금 흐름이 달라질 수 있음을 시사합니다.

결론

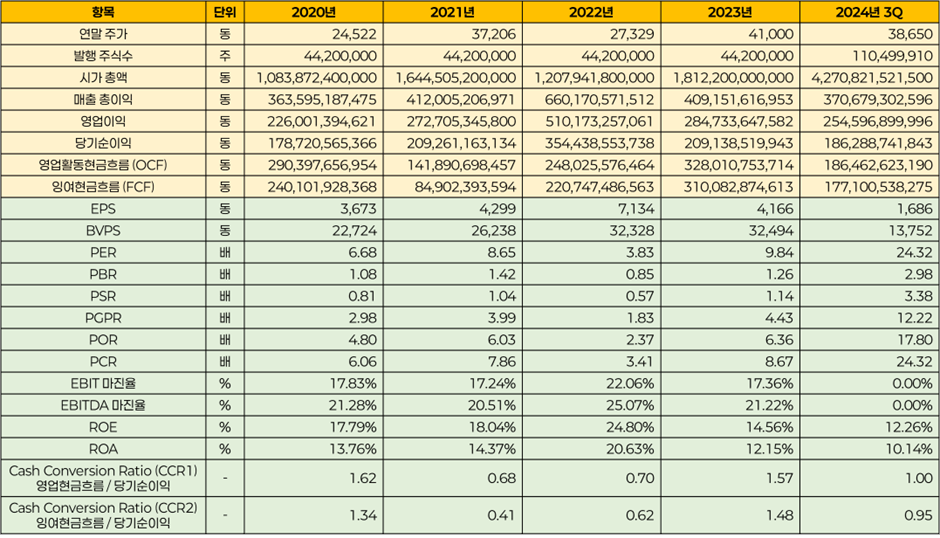

11 지표 모음

CSV의 2024년 3분기 실적은 전반적으로 긍정적인 흐름을 보여주고 있습니다. 2023년 대비 매출과 순이익이 성장하면서 안정적인 경영 성과를 기록하고 있으며, 매출 성장과 함께 자산 및 자본도 꾸준히 확장하고 있습니다.

특히 2024년 7월에 실시한 무상 증자와 현금 배당을 통해 자본을 확대하면서 주주 가치를 제고하려는 노력도 돋보입니다. 이는 CSV가 장기적인 성장과 재무 건전성을 동시에 추구하고 있음을 시사합니다.

다만, 미수금 증가와 일부 배당금 지급이 보류된 상태로 현금 흐름 관리에 주의가 필요한 상황입니다.

사업 활동으로 인한 현금 흐름이 전년 동기 대비 감소하였고, 이는 미수금 증가와 법인 소득세 납부 등 여러 요인에 의한 현금 유출 때문입니다.

이와 같은 상황이 현금 회수 관리의 중요성을 강조하며, 추가적인 관리가 필요한 부분으로 보입니다.

또한, 2024년에는 고정 자산 투자보다 기존 금융 자산 회수와 재투자가 중심이 되면서 상대적으로 소규모의 투자가 이루어졌습니다.

이는 과거의 투자 흐름에 비해 다소 보수적인 접근으로, 향후 성장 가능성을 위한 장기적인 설비 투자가 추가될 필요가 있을 수 있습니다.

결론적으로, CSV는 안정적인 재무 건전성과 유동성을 유지하며 매출 성장과 이익률 개선을 기록하고 있으나, 현금 흐름 관리와 장기적인 설비 투자 방안에 대한 추가적인 고려가 필요합니다.

4분기 실적에 따라 연간 목표 달성 가능성이 높아 보이며, 향후 안정적인 재무 운영과 수익성을 바탕으로 긍정적인 성장을 이어갈 것으로 기대됩니다.

12 EPS 산출표 - 단위: 베트남 동

CSV의 2024년 예상 실적은 3분기까지의 누적 실적을 기준으로 하여 산출되었습니다.

구체적으로는 2024년 3분기까지의 누계 실적을 기초로, 이를 3분기로 나누어 평균 분기 실적을 도출한 후, 4분기의 추가 실적을 예상하여 합산하는 방식으로 연간 실적을 추정했습니다.

또한, 포상금 및 복지기금은 과거 기금 설정의 평균 수준을 반영하여 10%로 적용했습니다.

이후, CSV는 무상 증자를 통해 자본금을 150% 증대하면서 발행 주식 수 역시 150% 증가했습니다.

따라서 2018년부터 2024년까지의 주식 수를 조정하여 평균 EPS를 새롭게 산출했으며, 이렇게 수정된 EPS는 1,977동으로 계산되었습니다.

이를 바탕으로 회사채 발행 평균 금리인 9.1%를 적용하여 CSV 주가의 적정 가치를 계산했습니다.

- 적정 주가 계산 공식: (1/0.091)*1,977동

현재 CSV의 주가가 약 37,350동인 점을 고려하면, 적정 주가 대비 약 72% 고평가된 상황으로 분석되었습니다.

이러한 고평가는 CSV가 실적 대비 시장에서 높은 가치를 받고 있음을 시사하며, 이는 투자자들에게 신중한 접근이 필요함을 나타냅니다.

Disclaimer

- 저자는 보고서 제공 시점 기준 보유하고 있지 않습니다.

- 본 보고서는 오렌지 보드에 독점 기재합니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다.

따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

이런 글은 어떠세요?