▲ CTB 홈페이지 첫 화면

안녕하세요?

베트남 주식하는 남자 ‘후니찌니’ 입니다.

이번 소개할 기업은 하이 즈엉 펌프 제조 주식회사 (종목코드: CTB) 입니다.

종목 기초 정보

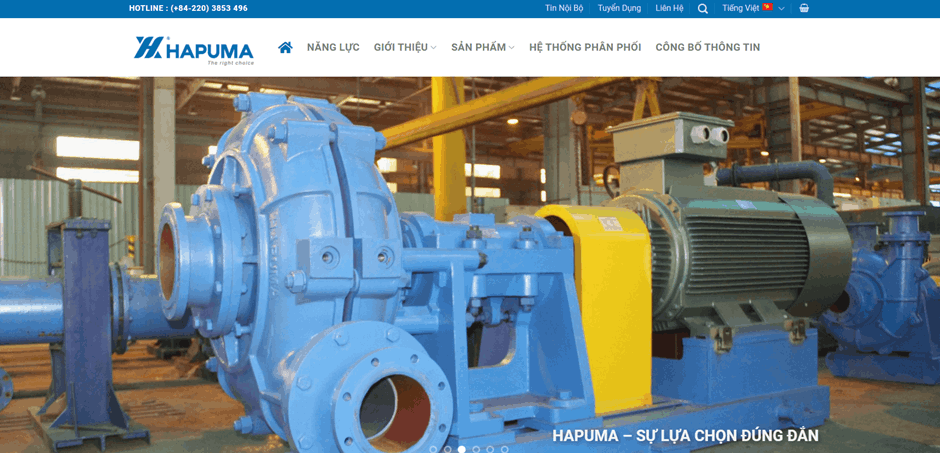

▲ CTB의 상장기간 전체 주가 차트

▲ CTB의 기업 로고

종목코드: CTB

시장 구분: 하노이 증권거래소 (HNX)

발행 주식수: 13,680,000주

자본금: 136,800,000,000 동 (약 74.2억 원)

상장일: 2006년 10월 10일

시가총액: 331.1십억 동 (약 177.4억 원)

기업명:

- KR: 하이 즈엉 펌프 제조 주식회사

- US: Hai Duong Pump Manufacturing Joint Stock Company

- VN: CÔNG TY CỔ PHẦN CHẾ TẠO BƠM HẢI DƯƠNG

- 기업명 약어: HAPUMA

주소지:

- 본사: Số 2, Đường Ngô Quyền, Phường Cẩm Thượng, Thành phố Hải Dương, Tỉnh Hải Dương, 베트남

- 생산 공장: Số 37, Đại lộ Hồ Chí Minh, Phường Nguyễn Trãi, Thành phố Hải Dương, Tỉnh Hải Dương

- 하노이 지점: Văn phòng 2B, tầng 3 Tháp B, Tòa nhà Green Pearl, 378 Minh Khai, Quận Hai Bà Trưng, TP. Hà Nội

- 호찌민 사무소: Số 85/2 Nguyễn Hữu Dật, Phường Tây Thạnh, Quận Tân Phú, Thành phố Hồ Chí Minh

연락처:

- 전화번호: 0220 3853496/3852314/3844876

- 팩스: 0220 3859336/3858606

- 이메일: info@hapuma.com

- 웹사이트: hapuma.com

산업 분류:

- 그룹: 제조업

- 업종: 펌프 및 밸브 제조

회사 설립 및 발전 과정

1960 - 하노이에서 설립

· 1960년 8월 1일, 하노이에서 Nhà máy Cơ khí Đống Đa (동다 기계 공장) 설립.

1962 - 하이 즈엉으로 이전

· 공장을 하이 즈엉으로 이전, 사명을 Nhà máy Chế tạo bơm (펌프 제조 공장)으로 변경.

2004 - 주식회사로 전환

· 하이 즈엉 펌프 제조 주식회사로 전환, 자본금 17,143,300,000 동.

2006 - 증권거래소 상장

· 2006년 10월 10일, 하노이 증권거래소(HNX)에 상장, 종목 코드: CTB.

2012 - 제2 공장 완공

· 하이 즈엉 Ngô Quyền 거리 2번지에 5헥타르 규모의 제2 공장 완공.

2019 - 자본금 증가

· 자본금 136,800,000,000 동으로 증가.

2022 - 매출 성과

· 2022년 매출 1,000십억 동 돌파.

사업 분야 및 지역

사업 분야

- 펌프, 압축기, 밸브 및 기타 밸브 제조

- 다양한 산업용 팬 제조

- 수력 터빈 제조

- 철강 주조

- 구리, 주철, 아연, 주석, 알루미늄 및 기타 합금 주조

- 모터, 발전기, 변압기, 전력 분배 및 제어 장비 제조

- 금속 구조물 제조

사업 지역

하이 즈엉 펌프 제조 주식회사는 베트남 전역에서 사업을 운영하며, 일본, 한국과 같은 국가의 회사들에 주조 제품을 수출하고, 라오스, 미얀마 등 여러 지역에도 수출하고 있습니다.

주요 상품 및 제품

CTB는 다양한 산업용 펌프와 밸브 제품을 주로 생산하며, 또한 금속 주조 및 수력 터빈과 같은 고급 기계 장비도 제공합니다. 각 제품군은 품질과 성능을 보장하며 다양한 산업 분야에 적용 가능합니다.

주요 제품 소개

펌프 제품:

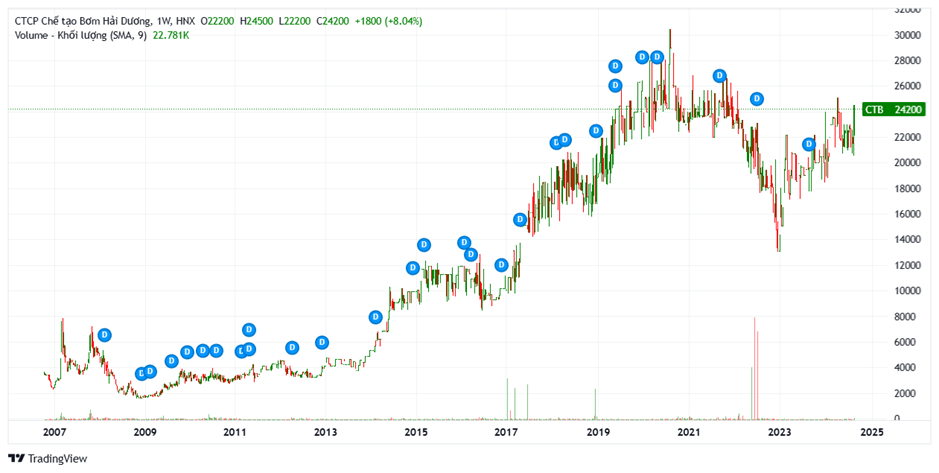

▲ 펌프 제품

원심 펌프, 축류 펌프, 진공 펌프 등 다양한 산업용 펌프. 고체 혼합 펌프 및 수중 펌프도 포함.

밸브 제품

체크 밸브, 차단 밸브 등 다양한 밸브 제품.

기타 제품

▲ 기타 제품

수력 터빈, 산업용 팬, 금속 주조 제품(철강, 구리, 알루미늄 합금 등).

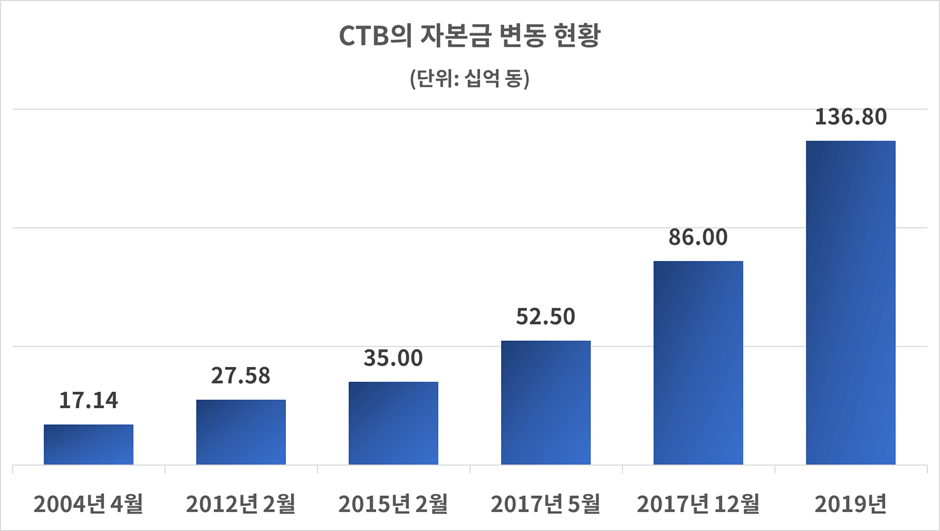

자본금 변동 현황

▲ CTB의 자본금 변동 현황 - 단위: 십억 동

CTB는 2004년 4월 자본금 17.14십억 동으로 시작하여 2019년까지 총 다섯 번의 증자를 통해 자본금이 136.8십억 동으로 증가했습니다.

주요 증자는 2012년 2월(27.58십억 동), 2017년 5월(52.5십억 동), 2017년 12월(86십억 동) 그리고 2019년에 이루어졌습니다.

각 증자마다 자본금이 평균적으로 약 50%씩 증가하였으며, 특히 2012년부터 2~3년 단위로 증자가 이루어진 것은 기업의 성장기에 접어들면서 규모를 키우기 위한 중요한 시기였음을 보여줍니다.

자본금의 증가는 기업이 공장이나 설비를 증설하고, 사업 영역을 확장하는 과정에서 이루어지며, 이는 기업이 몸집을 키우는 중요한 성장 단계라고 할 수 있습니다.

사람도 성장기가 있듯이, 기업도 이러한 성장을 겪는 시기가 있으며, CTB에게는 2012년부터 2019년까지의 기간이 그 시기였던 것입니다.

이는 CTB가 몸집을 키우고 규모를 확장해 나가는 중요한 단계였으며, 향후 더 큰 성장을 준비하는 발판이 되었다고 볼 수 있습니다.

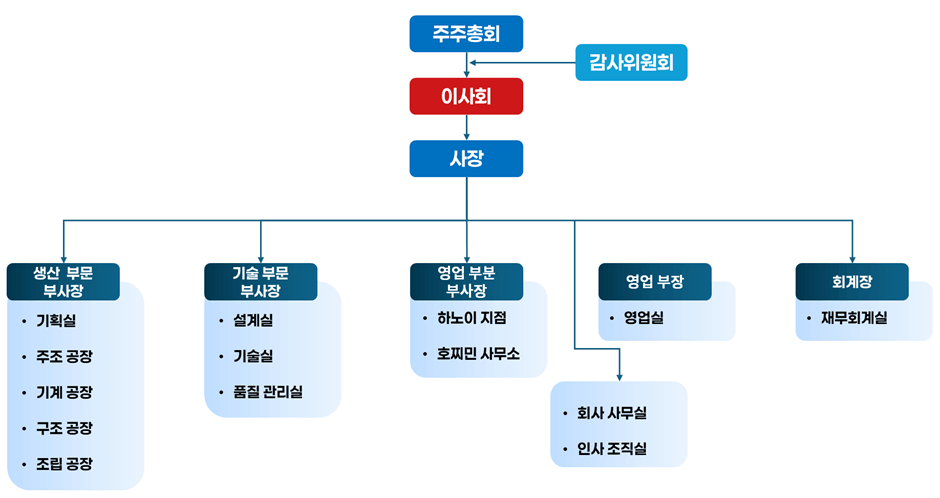

조직도

▲ CTB의 조직도

CTB의 조직도는 전체적으로 효율적인 구조를 갖추고 있습니다. 주주총회와 이사회, 감사위원회라는 상위 의사결정 기구들이 명확하게 자리잡고 있으며, 이들은 기업의 발전 방향을 결정하고 투명한 경영 관리를 보장하는 중요한 역할을 합니다.

이러한 구조는 상위에서 하위로의 명확한 권한 위임을 통해 효과적인 경영 관리가 가능하도록 설계되었습니다.

특히 주목할 부분은 하노이 지점과 호찌민 사무소의 지역별 역할 구분입니다.

호찌민 사무소는 남부 지역에서 영업을 담당하며, 이곳에서 계약을 체결한 후 북부의 하노이 지역에 위치한 주조 공장 및 기계 공장에서 생산하여 납품하는 체계입니다.

이는 베트남의 지리적 특성을 고려한 전략적 운영 방식으로, 남부 경제 중심지인 호찌민에서 활발히 영업 활동을 펼치고, 북부에서 제품을 생산함으로써 자원 배분과 비용 절감을 동시에 이루고 있습니다.

이처럼 CTB의 조직 구조는 전국적인 영업망 확장과 효율적인 생산 운영을 가능하게 하며, 복잡하지 않고 명확한 역할 분담으로 효율적인 업무 처리가 가능합니다.

이는 기업이 성장과 확장을 지속적으로 도모하는 데 있어 큰 강점으로 작용할 것입니다.

자회사 및 계열사

CTB는 별도의 자회사나 계열사를 보유하고 있지 않습니다.

발전 방향 및 주요 목표

1. 지속 가능한 성장과 내실 강화

- CTB는 지속 가능한 발전을 목표로 하여 내부 역량을 강화하고, 동시에 효율적인 생산 및 경영을 통해 고객과 시장의 요구를 충족시키는 방향으로 회사를 발전시키고자 합니다.

- 이를 통해 주주들에게 지속적인 이익을 제공하고, 동시에 직원들의 생활 향상과 고용 안정성을 높여 직원들이 회사와 장기적으로 함께할 수 있는 환경을 조성하는 것이 목표입니다.

2. 중장기 발전 전략

- CTB는 펌프 제조에 특화된 대형 펌프와 관련된 기술 및 설비를 국내외 수요에 맞춰 완비하고, 신소재를 사용하여 제품의 수명을 늘리고 적응력을 향상시키는 제품 연구 및 설계를 지속적으로 개선할 계획입니다.

- 또한, 훈련된 기술 인력과 실제 경험이 있는 인력을 확보하는 인력 전략을 통해 각 직위별 자율적인 관리와 운영을 강화하고, 우수한 인재를 유치할 수 있는 환경을 조성하고자 합니다.

3. 환경, 사회 및 공동체 목표

- CTB는 활기차고 효율적인 HAPUMA 브랜드를 지속적으로 홍보하며, 사회적 책임과 환경 보호를 중요한 가치로 삼고 있습니다. 이를 바탕으로 회사를 환경적으로 깨끗하고 문화적으로 모범적인 기업으로 발전시키고, 하이즈엉 지역 사회에 기여하는 대표적인 기업이 되고자 합니다.

- 더 나아가, 직원들이 따뜻한 ‘제2의 가정’과 같은 근무 환경에서 일할 수 있도록 작업 환경을 개선하고자 하며, 고객 및 투자자들이 신뢰할 수 있는 파트너로 자리매김하기 위해 지속적인 노력을 기울일 것입니다.

리스크

CTB는 글로벌 경제 환경 변화, 법적 규제, 산업 특유의 도전 과제 등 다양한 리스크에 직면하고 있습니다.

경제적 불확실성과 법적 규제 변화는 기업 운영에 직접적인 영향을 미치며, 특히 베트남의 국제적 통합이 가속화됨에 따라 기술적 요구와 경쟁 압력도 점점 더 커지고 있습니다.

이러한 리스크들은 CTB가 지속 가능한 성장을 위해 반드시 해결해야 할 과제로 자리잡고 있습니다.

아래는 이러한 리스크를 구체적으로 살펴본 내용입니다.

1. 경제적 리스크

2023년에도 전 세계 경제는 복잡한 양상을 보였으며, 이는 베트남의 금융, 환율, 이자율 측면에서 영향을 미쳤습니다.

이러한 외부 요인들은 HAPUMA의 생산 및 경영 활동에도 영향을 끼쳤습니다.

특히, 2023년에는 은행 대출 금리가 약간 하락했음에도 여전히 높은 수준을 유지하여 금융 비용 절감에 한계가 있었으며, 이는 특히 장기 프로젝트의 수익성에 부정적인 영향을 미쳤습니다.

이에 대응하기 위해 HAPUMA는 다양한 시나리오에 맞춘 리스크 관리 계획을 마련하였습니다.

2. 법적 리스크

베트남 경제를 규제하는 법적 제도는 여전히 발전과 조정 중에 있어, 이는 모든 경제 주체에게 잠재적인 법적 리스크를 초래할 수 있습니다.

이를 관리하기 위해 HAPUMA는 관련 법규를 지속적으로 업데이트하고, 이에 따라 적절한 운영 계획을 세우고 있습니다.

2023년에는 주요 제품인 펌프에 대해 부가가치세(VAT) 인하 정책이 시행되었으나, 일부 부수적인 제품들은 VAT 인하 적용 여부가 불확실한 상황이 발생했습니다.

HAPUMA는 규정을 최대한 준수하려고 노력하고 있으나, 8%와 10%의 부가가치세율을 적용하는 데 있어 법적 리스크에 직면할 가능성이 있습니다.

3. 산업 특유의 리스크

베트남이 점점 더 국제적으로 통합됨에 따라 제품에 대한 기술적 요구와 기준이 높아지고 있습니다.

이로 인해 해외 브랜드 및 품질이 보장된 경쟁 제품들이 더 저렴한 가격으로 베트남 시장에 진출할 가능성이 높아지고 있습니다.

이러한 상황은 HAPUMA의 생산 및 경영 활동에 리스크를 가중시키고 있으며, 회사는 국내외 시장의 요구에 부합하기 위해 제품의 품질을 지속적으로 개선하고, 정기적인 투자를 통해 기술력을 강화해야 하는 압박을 받고 있습니다.

리스크 부분의 필자의 종합

종합적으로 CTB는 수출을 하고 있는 기업이기 때문에 금리, 환율, 이자율과 같은 경제적 요인들이 주요 리스크로 작용하고 있습니다.

또한, 법적 리스크 측면에서는 베트남 정부가 시행했던 부가가치세(VAT) 인하 정책과 관련된 불확실성도 존재합니다.

필자가 조사한 몇몇 기업의 사례를 보면, 부가가치세율 10%를 적용해야 할 때 8%를 적용하여 벌금을 부과 받은 경우가 있었습니다.

이러한 문제는 CTB에도 리스크로 작용할 수 있으며, 부수적인 제품들에 대해 불명확한 기준을 적용하여 발생할 수 있는 리스크 또한 존재합니다.

벌금의 규모는 크지 않지만, 기업에게는 여전히 부담이 될 수 있습니다.

산업 특유의 리스크는 기술력과 품질 관리의 부족에서 비롯됩니다.

베트남의 기술력은 아직 세계 시장에서 경쟁하기에 부족한 점이 많아, CTB는 끊임없는 연구와 기술 개발을 통해 경쟁력을 높이는 노력이 필수적입니다.

CTB는 이러한 기술력 부족과 품질 문제를 극복하기 위해 지속적으로 투자하고 개선해야 할 것입니다.

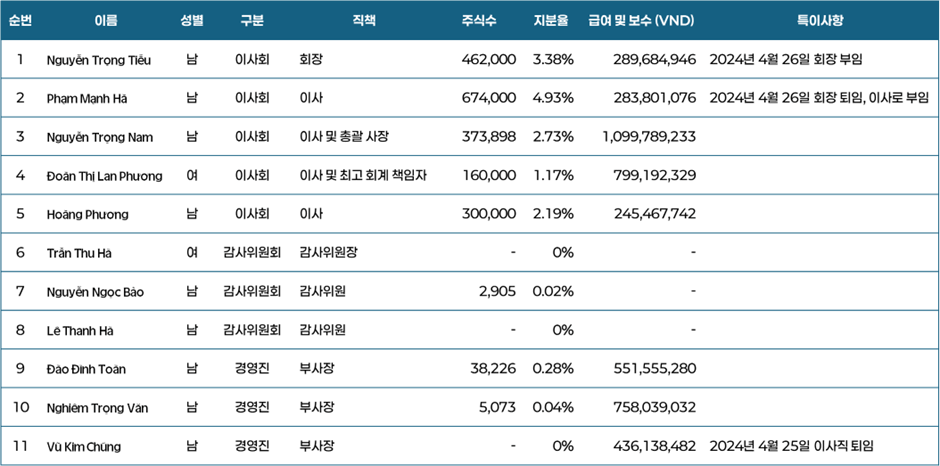

주요 임원 및 감사위원 현황

▲ 2024년 상반기 기준 CTB 주요 임원 및 감사위원 현황 - 단위: 주, %, 베트남 동

CTB의 주요 임원진 및 경영진은 총 13명으로 구성되어 있으나, 사장과 최고 회계 책임자가 이사를 겸직하고 있어 실제 인원은 11명입니다.

이사회는 5명, 감사위원회는 3명, 경영진은 5명으로 각각 구성되어 있습니다.

주요 임원 및 경영진들의 지분 현황을 살펴보면, Phạm Mạnh Hà 이사가 가장 높은 지분율(4.93%)을 보유하고 있으며, 그 뒤를 Nguyễn Trọng Tiếu 회장(3.38%)과 Nguyễn Trọng Nam 사장(2.73%)이 따르고 있습니다.

Hoàng Phương 이사와 Đoàn Thị Lan Phương 최고 회계 책임자는 각각 2.19%와 1.17%의 지분을 보유하고 있습니다.

이들이 보유한 지분율을 합산하면 이사회와 경영진이 전체 회사에서 약 14.42%의 지분을 보유하고 있는 것으로 나타납니다.

또한, 최근의 부임 및 퇴임 현황을 보면, Nguyễn Trọng Tiếu 회장은 2024년 4월 26일부로 회장직에 부임하였고, Phạm Mạnh Hà 이사는 같은 날 회장직을 퇴임하고 이사직에 부임하였습니다.

Vũ Kim Chúng 부사장은 2024년 4월 25일에 이사직에서 퇴임하였습니다.

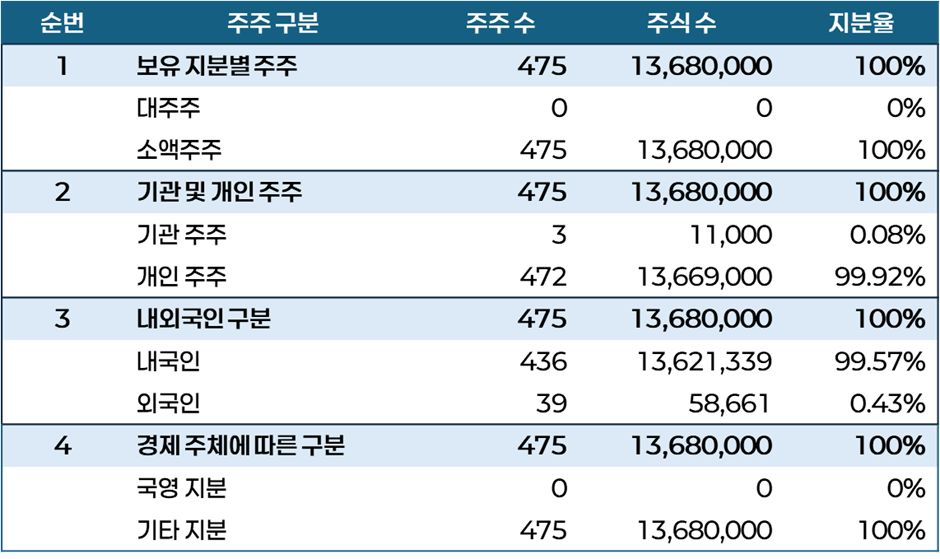

지분 현황

▲ CTB의 지분 구조 현황 - 단위: 주, %

현재 CTB의 총 발행 주식은 13,680,000주로 구성되어 있으며, 주주 구성은 다음과 같은 네 가지 기준으로 분류되어 있습니다.

첫째, 보유 지분별 주주로 나누었을 때, 대주주는 없으며, 475명의 소액주주가 회사의 100% 지분을 보유하고 있습니다.

이는 CTB의 지분이 대주주 없이 비교적 분산되어 있음을 보여줍니다.

둘째, 기관 및 개인 주주로 구분할 경우, 3명의 기관 주주가 전체 지분의 0.08%인 11,000주를 보유하고 있으며, 나머지 472명의 개인 주주가 99.92%인 13,669,000주를 보유하고 있습니다.

이는 개인 투자자들이 대부분의 지분을 보유하고 있음을 나타내며, 기관의 참여가 상대적으로 적습니다.

셋째, 내외국인 구분으로 살펴보면, 436명의 내국인 주주가 99.57%의 지분을 보유하고 있으며, 39명의 외국인 주주가 0.43%의 지분을 보유하고 있습니다.

CTB의 외국인 지분 제한은 49%로 설정되어 있으며, 현재 외국인 매수 가능 잔량은 6,643,439주로, 외국인 투자자들이 추가로 매수할 수 있는 여력이 존재합니다.

이는 외국인 투자자들이 더 많은 지분을 확보할 수 있는 기회를 의미합니다.

마지막으로, 경제 주체에 따른 구분에서는 국영 지분이 전혀 없고, 기타 주주들이 100%의 지분을 보유하고 있습니다.

이는 CTB가 민간 주주들에 의해 운영되는 회사임을 의미합니다.

이와 같은 지분 구성은 CTB가 비교적 분산된 소액 주주 구조를 가지고 있으며, 개인 및 내국인 주주들이 주요한 지분을 보유하고 있는 기업임을 보여줍니다.

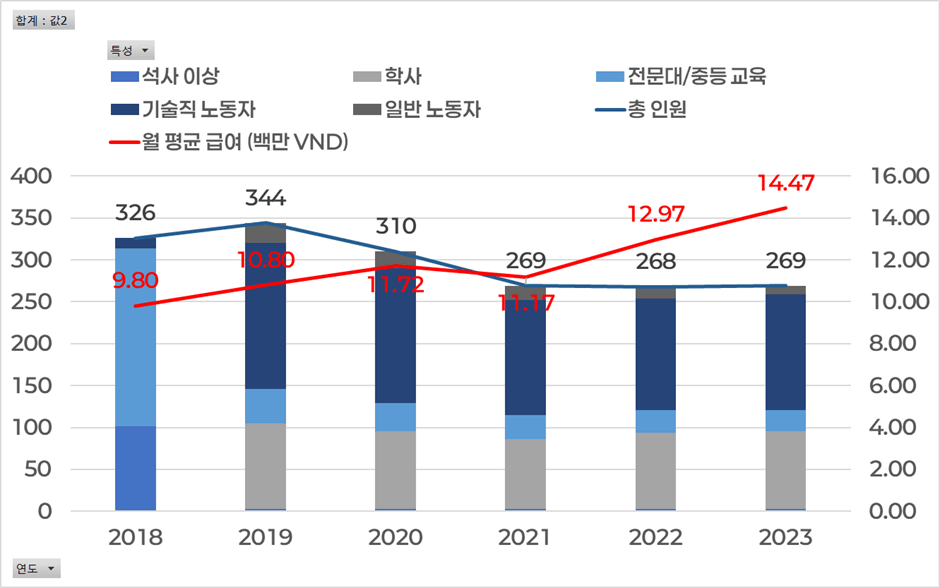

인력 현황

▲ CTB의 연도별 인력 현황 차트 - 단위: 명, 백만 동

▲ CTB의 연도별 인력 현황 표 - 단위: 명, 백만 동

CTB의 인력 현황을 2018년부터 2023년까지 살펴보면, 총 인원과 월 평균 급여에서 몇 가지 중요한 변화를 확인할 수 있습니다.

먼저, 총 인원은 2018년 326명으로 시작해 2019년에는 344명으로 증가했습니다. 하지만 2020년부터는 코로나19 팬데믹의 영향을 받으며 310명으로 감소했고, 2021년에는 269명으로 큰 폭의 감소를 보였습니다.

이는 베트남 정부의 봉쇄 정책과 노동자의 이동 제한으로 인해 발생한 것으로 보입니다. 이후 2022년과 2023년에는 각각 268명, 269명으로 소폭 회복되었지만, 팬데믹 이전의 인원 수로 완전히 회복하지는 못했습니다.

월 평균 급여는 2018년부터 꾸준히 상승했으나, 2021년에는 팬데믹의 영향으로 일시적으로 감소했습니다. 2018년 9.8백만 동에서 2019년 10.8백만 동, 2020년 11.72백만 동으로 계속 증가했으나, 2021년에는 11.17백만 동으로 소폭 하락했습니다.

그러나 2022년에는 12.97백만 동, 2023년에는 14.47백만 동으로 다시 큰 폭으로 상승하며 경제 회복과 함께 급여 수준도 개선되었습니다.

학력별 인원 구성 변화

학사 인원의 경우, 2018년 98명에서 2019년 102명으로 소폭 증가했습니다. 그러나 팬데믹의 여파로 인해 2020년에는 92명, 2021년에는 83명으로 급감했습니다.

이는 봉쇄 정책으로 인한 외부 요인으로 학사 인력이 이탈한 것으로 추정됩니다. 하지만 2022년에는 91명, 2023년에는 92명으로 회복하며 팬데믹 이전 수준으로 되돌아가는 양상을 보였습니다. 이 학사 인원들은 주로 영업, 기술 설계, 연구 등의 중요한 업무를 담당하는 핵심 인력으로 보입니다. 따라서 회사가 팬데믹 이후 학사 인력을 다시 확보하려는 노력이 있었음을 시사합니다.

전문대/중등 교육과 기술직 노동자의 흐름도 주목할 만합니다. 2018년에는 이 두 그룹이 합산해 213명이었고, 2019년의 비율을 바탕으로 추정하면 전문대/중등 교육 인원은 41명, 기술직 노동자는 172명으로 구성되었습니다.

이후 2019년에는 기술직 노동자가 174명으로 증가했으나, 2020년과 2021년에는 각각 161명, 137명으로 감소했습니다. 이는 팬데믹 기간 동안 많은 기술직 노동자들이 이탈했음을 보여줍니다. 하지만 2022년과 2023년에는 각각 133명, 138명으로 소폭 회복세를 보였습니다.

기술직 노동자들은 주로 생산 활동을 담당하는 핵심 인력으로, 이들의 증가 및 감소는 회사의 생산성에 큰 영향을 미칩니다.

전문대/중등 교육 인원은 2018년 41명에서 2020년까지 34명으로 감소했으며, 2021년과 2022년에는 각각 29명, 27명으로 감소했습니다. 2023년에는 다시 26명으로 소폭 회복되었고, 이는 회사가 팬데믹 이후 해당 인력 확보에 대한 노력을 기울였음을 보여줍니다.

인력 분석 결과 요약

CTB의 인력 구조에서 핵심 인력으로 볼 수 있는 것은 학사 인원과 기술직 노동자입니다. 학사 인원들은 영업, 기술 설계 및 연구와 같은 중요한 역할을 담당하며, 생산은 기술직 노동자들이 주로 담당하고 있음을 알 수 있습니다.

이러한 인력 구성은 회사의 생산성과 성과에 직접적인 영향을 미치며, 특히 팬데믹 이후 이들의 재정비가 중요한 전략적 요소로 작용했습니다.

CTB는 팬데믹 동안 인력 감소와 급여의 변동에도 불구하고 2023년까지 인력을 재정비하고 급여 수준을 지속적으로 개선해 나가고 있으며, 학사 인력과 기술직 노동자의 회복은 회사가 경쟁력을 회복하는 데 중요한 역할을 하고 있습니다.

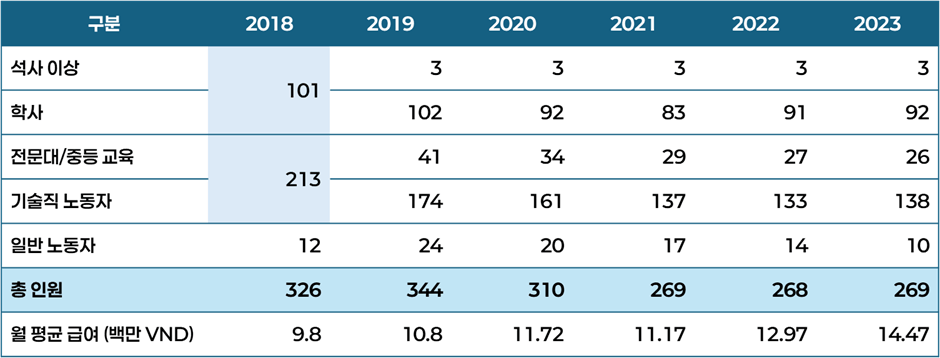

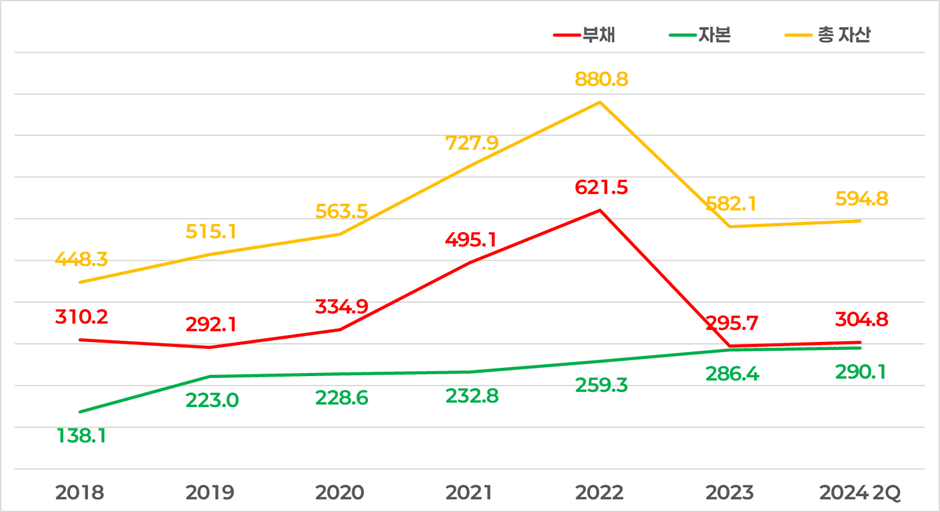

재무 분석

재무 상태표

▲ CTB의 재무 상태 차트 - 단위: 십억 동

CTB의 재무 상태를 살펴보면, 자산, 부채, 자본이 각기 다른 흐름을 보여주고 있으며, 특히 자산의 변동이 부채의 흐름에 크게 영향을 받고 있음을 알 수 있습니다.

먼저 자산을 보면, 2018년에는 448.3십억 동이었으며, 이후 2021년까지 꾸준히 증가하여 727.9십억 동에 이르렀습니다.

자산이 가장 크게 증가한 시점은 2022년으로, 이때 880.8십억 동을 기록하며 최고치를 달성했습니다.

그러나 2023년에는 자산이 582.1십억 동으로 급감했고, 2024년 2분기에는 소폭 증가한 594.8십억 동을 보였습니다. 이러한 자산의 흐름은 전반적으로 부채의 변화에 영향을 받은 것으로 분석됩니다.

부채는 2018년 310.2십억 동에서 시작하여 2019년과 2020년에는 소폭 감소했지만, 2021년에는 다시 495.1십억 동으로 급증했습니다.

부채는 2022년에 621.5십억 동으로 최고치를 기록했으나, 2023년에는 295.7십억 동으로 크게 감소했습니다. 2024년 2분기에는 304.8십억 동으로 소폭 증가했으나, 여전히 이전의 높은 수준과는 거리가 있습니다.

한편, 자본은 비교적 안정적으로 증가하는 경향을 보였습니다. 2018년 138.1십억 동에서 시작하여 매년 조금씩 증가했고, 2021년에는 232.8십억 동, 2022년에는 259.3십억 동을 기록했습니다.

2023년과 2024년 2분기에는 각각 286.4십억 동과 290.1십억 동으로 자본이 꾸준히 증가하는 모습을 보이며 회사의 재무 구조가 점차 안정화되고 있음을 나타냅니다.

종합적으로 보면, 자산의 변동은 주로 부채의 증감에 따라 움직이고 있으며, 자본은 안정적인 증가세를 보이고 있습니다.

특히 2022년 이후 부채가 급감함에 따라 자산도 함께 감소했지만, 자본의 꾸준한 증가세는 회사의 재무 건전성을 유지하는 데 중요한 역할을 하고 있다고 할 수 있습니다.

▲ CTB의 재무 상태표 - 단위: 베트남 동

단기 자산 분석

단기 자산 항목을 분석하면 CTB는 몇 가지 중요한 변화를 겪고 있는 것으로 보입니다.

먼저 현금 및 현금 등가물에 대해 살펴보면, 2018년과 2019년 동안 평균 44.7십억 동을 보유하고 있었습니다.

그러나 코로나19가 본격화된 2020년부터 2022년까지 현금 보유량은 급격히 감소해, 이 기간 동안의 평균 현금 보유량은 12.5십억 동에 불과했습니다.

특히 2022년과 2023년에는 현금 보유량이 거의 바닥 수준에 이르렀고, 이는 현금 유동성 측면에서 다소 우려스러운 상황으로 해석될 수 있습니다.

그러나 2024년 반기에는 현금 보유량이 23.0십억 동으로 회복되며, 자금 관리에 개선이 있었음을 시사합니다.

단기 금융 투자를 살펴보면, 현금 감소와는 반대로 증가하는 경향을 보입니다.

이는 현금을 직접 보유하기보다는 더 많은 금액을 단기 금융 상품에 투자했음을 의미합니다.

사람의 지갑과 은행 예금으로 비유하면, 지갑에 있는 현금은 줄었지만 은행에 예치된 돈이 많기 때문에 유동성 문제가 없다고 할 수 있습니다.

2018년부터 2024년 2분기까지 현금과 단기 금융 투자를 합산한 평균은 48.7십억 동으로 계산되며, 이를 기준으로 연도별 흐름을 살펴보면 2020년이 가장 많은 현금과 금융 투자를 보유한 해였고, 2022년이 가장 적었습니다.

단기 금융 투자가 늘어난 2020년과 2024년 반기 현황을 살펴보면, 현재는 84.3십억 동을 보유하고 있으며, 이는 과거와 비교해 큰 차이가 없음을 보여줍니다.

즉, 현금과 금융 투자 금액을 합산한 유동성은 안정적으로 유지되고 있습니다.

단기 미수금은 과거 평균 195.4십억 동을 기준으로 보면, 대체로 미수금 관리가 적절하게 이루어지고 있는 것으로 보입니다.

이는 기업의 신용 거래와 관련된 금액을 효과적으로 회수하고 있음을 시사합니다.

재고는 2021년과 2022년 동안 다소 급격한 증가를 보였으나, 이외의 해에는 평균적인 수준에서 관리되고 있습니다.

재고가 일정하게 유지된다는 점은 생산 및 판매 활동이 원활하게 이루어지고 있음을 보여주며, 이는 기업의 운영 효율성을 나타내는 중요한 지표 중 하나입니다.

종합적으로, CTB는 코로나19로 인해 현금 보유량이 일시적으로 줄어들었으나, 단기 금융 투자를 통해 자금 운용의 유연성을 확보하며 유동성 문제를 해결하고 있습니다.

미수금과 재고 역시 적절하게 관리되고 있어 전반적인 재무 건전성이 유지되고 있다고 평가할 수 있습니다.

장기 자산 분석

장기 자산을 전반적으로 살펴보면, 장기 미수금을 제외하고는 큰 문제가 없어 보입니다.

고정 자산, 장기 미완성 자산, 장기 금융 투자 등 대부분의 자산 항목은 적절하게 관리되고 있으며, 특히 2023년 이후에는 안정적인 흐름을 유지하고 있습니다.

그러나 장기 미수금의 급격한 증가는 눈에 띄는 이슈입니다.

2022년 CTB가 다수의 대형 프로젝트를 수주하면서 장기 미수금이 급격히 증가했습니다.

특히 메콩 삼각주(Đồng bằng Sông Cửu Long) 지역을 비롯하여 빈푹(Vĩnh Phúc), 박장(Bắc Giang), 하노이(Hà Nội), 떠이응우옌(Tây Nguyên), 중부 지역(Miền Trung) 등 다양한 지역에서 대규모 프로젝트가 몰려들면서 장기 미수금은 218.2십억 동에 이르렀습니다.

특히 두 개의 대형 프로젝트가 장기 미수금 증가의 주요 원인으로 작용했습니다:

- 하노이시 농업 및 농촌개발청 유지보수 프로젝트: 14.8십억 동

- 송다 정수 투자 주식회사 EPC-02 패키지 (떠이모 2단계) 프로젝트: 202.9십억 동

이러한 미수금의 증가는 프로젝트 규모의 확대와 장기화에 기인하며, 고객으로부터 대금을 제때 회수하지 못한 결과로 볼 수 있습니다.

2022년 상반기 동안 코로나19가 안정화되기 시작하면서 CTB는 다양한 지역에서 수요에 맞는 다수의 프로젝트를 수주하게 되었습니다. 이는 회사의 성장을 견인하는 중요한 요소였으나, 동시에 장기 미수금 증가로 인한 재무적 부담도 증가시켰습니다.

다행히도 2023년부터 장기 미수금은 서서히 감소하기 시작했으며, 2024년 2분기까지도 감소세가 이어지고 있습니다.

이러한 감소는 프로젝트가 진행됨에 따라 고객으로부터 자금 회수가 원활하게 이루어지고 있음을 보여줍니다. 장기 미수금이 줄어들면 CTB의 재무 안정성은 더욱 개선될 것으로 기대됩니다.

또한, 2022년 장기 미수금의 급격한 증가는 부채 증가의 주요 원인으로 작용했을 가능성이 큽니다. 대형 프로젝트로 인해 자금 회수가 지연되면서 CTB는 추가 자금 조달을 위해 부채를 발생시킨 것으로 보입니다.

이는 2022년 부채 비율의 급증을 설명하는 중요한 요인 중 하나로 해석할 수 있습니다.

종합적으로, CTB의 장기 자산 중 장기 미수금 관리는 회사의 재무 안정성을 유지하는 데 매우 중요한 요소입니다.

향후 프로젝트가 완료됨에 따라 장기 미수금이 더욱 감소하고, 자금 회수가 원활히 이루어진다면, 부채 비율 또한 개선될 것으로 예상됩니다.

부채 분석

CTB의 부채는 2018년부터 2024년 2분기까지의 장단기 부채를 합산한 평균이 379.2십억 동으로 나타났습니다.

다만, 2022년에 비정상적으로 부채가 급격히 증가한 것이 반영된 수치이기 때문에 이를 제외한 정상적인 부채 평균을 다시 계산해 보면 약 338.8십억 동으로 나타납니다.

2024년 상반기까지 부채는 304.8십억 동으로 과거 정상적인 수준의 평균보다 조금 낮은 수준을 유지하고 있습니다.

특히, 2024년 2분기 기준으로 단기 부채가 전체 부채의 약 97%를 차지하고 있어 단기 부채가 CTB의 부채 구조에서 매우 중요한 요소로 작용하고 있음을 알 수 있습니다.

▲ CTB의 2022년 단기/장기부채 현황 - 단위: 베트남 동

CTB의 2022년 부채는 과거에 비해 크게 증가했습니다. 이 부채 증가는 주로 단기 부채 항목에서 나타났으며, 전체 부채 중 523.9십억 동이 단기 부채로 기록되었습니다. 이는 2021년의 306.2십억 동에 비해 71.1% 증가한 수치입니다.

먼저, 단기 매입채무는 2021년 115.3십억 동에서 2022년 229.6십억 동으로 99.1% 증가했습니다. 이는 CTB가 대규모 프로젝트에 필요한 자재와 서비스에 대한 결제를 연기한 결과로 해석할 수 있습니다.

특히, 메콩 삼각주 및 여러 지역에서 동시에 진행된 프로젝트들이 자재 수요를 급증시켜 이 항목의 부채가 증가한 것으로 보입니다.

다음으로, 단기 금융 부채는 2021년 87.5십억 동에서 2022년 181.1십억 동으로 107.1% 증가했습니다.

이는 CTB가 대규모 프로젝트 진행을 위한 자금을 조달하기 위해 금융기관으로부터 대출을 늘렸기 때문입니다. 이러한 자금 조달은 장기 프로젝트가 많이 몰리면서 단기 자금 유동성을 확보하려는 전략으로 분석됩니다.

결론적으로, 2022년 부채 증가는 단기 매입채무와 단기 금융 부채가 주도한 것으로 보이며, 이는 CTB가 대형 프로젝트를 수행하기 위해 외부 자금을 동원하고, 공급업체에 대한 지불을 연기하면서 발생한 결과입니다.

▲ CTB의 2024년 상반기 단기/장기부채 현황 - 단위: 베트남 동

2022년 급증했던 부채는 2024년 상반기 기준으로 약간의 완화가 이루어진 상태입니다. 2022년 당시 부채는 621.5십억 동으로 기록되었으나, 2024년 상반기 현재는 304.8십억 동으로 감소하여 2022년보다 50% 이상 줄어들었습니다.

이와 같은 감소는 주로 단기 부채 항목에서 두드러지며, 특히 단기 매입채무와 단기 금융리스 및 대출 부문에서 변화가 크게 나타났습니다.

먼저, 단기 매입채무는 2022년 229.6십억 동에서 2024년 상반기 68.3십억 동으로 61.7% 감소하였습니다. 이는 2022년 다수의 대규모 프로젝트에 필요한 자재 비용이 미수금으로 전환되었거나 지불이 완료된 결과로 볼 수 있습니다.

특히 메콩 삼각주와 여러 지역에서의 대규모 프로젝트 진행으로 인한 자재 수요가 2022년에 집중되었지만, 시간이 지나며 그 부담이 완화된 모습입니다.

2022년과 2024년 상반기 동안 단기 매입채무의 변화는 상당히 주목할 만합니다. 2022년 단기 매입채무는 229.6십억 동으로, 메콩 삼각주와 여러 지역에서 진행된 대규모 프로젝트에 따른 자재 비용이 크게 증가한 시기였습니다.

하지만 2024년 상반기에는 68.3십억 동으로 61.7% 감소하였으며, 이는 주요 프로젝트들이 완료됨에 따라 미수금으로 전환되었거나 공급업체에 대한 결제가 이루어진 결과입니다.

특히, 2022년에 발생한 주요 단기 매입채무 중 하나인 하노이 전기 설비 제조 회사와 관련된 금액이 27.8십억 동에서 2024년 상반기에는 19.3십억 동으로 줄어들었습니다.

또한, 기타 중요한 공급업체 들로부터의 매입채무도 상당 부분 감소한 것으로 나타나며, 이는 대규모 프로젝트가 완료된 후 새로운 프로젝트로의 전환이 이루어졌음을 시사합니다.

반면, 단기 금융 부채는 2022년 181.1십억 동에서 2024년 상반기 55.5십억 동으로 82% 증가했습니다. 이는 프로젝트 진행에 따른 자금 조달 필요성이 여전히 존재하며, 금융기관으로부터의 대출이 계속해서 이루어지고 있음을 나타냅니다.

비록 전체 부채는 감소했지만, CTB는 여전히 단기적으로 자금 유동성을 확보하려는 노력을 기울이고 있는 것으로 보입니다.

또한, 2024년 상반기 기준으로 단기 지급 충당금이 크게 증가하였으며, 이는 향후 지출에 대비해 미리 적립한 자금을 의미합니다.

단기 지급 충당금은 2022년 6.7십억 동에서 2024년 상반기 2.8십억 동으로 크게 늘어났으며, 이는 CTB가 향후 프로젝트 및 기타 비용에 대한 대비를 철저히 하고 있음을 시사합니다.

종합적으로 보면, 2024년 상반기 부채 구조는 2022년과 비교해 상당히 개선된 모습을 보이고 있습니다. 특히 단기 부채의 감소와 함께 장기 부채도 일정 부분 해소되고 있으며, 이는 회사의 자금 유동성이 보다 안정적으로 관리되고 있음을 나타냅니다.

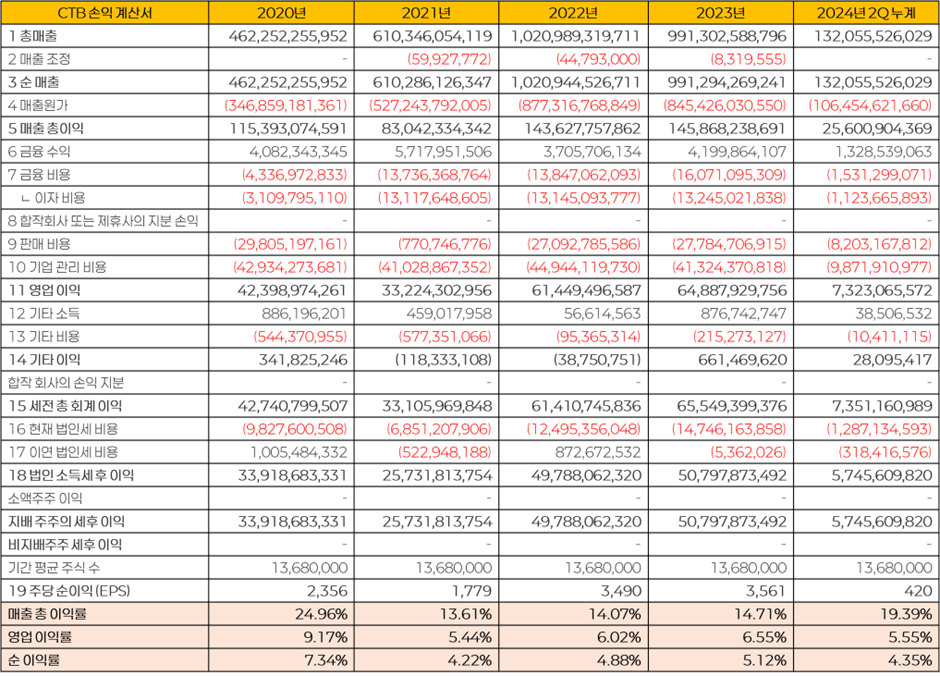

손익 계산서

▲ CTB의 손익 계산서 차트 - 단위: 십억 동

매출 분석

2018년 CTB는 827십억 동의 매출을 기록하며 안정적인 성장을 이루었습니다. 그러나 2020년까지 매출이 하락세를 보이며 462십억 동까지 줄어들어 회사는 어려운 시기를 맞이하게 되었습니다. 이는 시장 상황 악화와 대외적인 변수들이 복합적으로 작용한 결과로 해석할 수 있습니다.

그러나 2021년부터 CTB의 매출은 회복세를 보였으며, 610십억 동을 기록하며 다시 성장의 발판을 마련하였습니다. 2022년에는 1,021십억 동으로 역대 최고 매출을 기록하며 회사의 가장 화려한 시기를 경험했습니다. 이는 대규모 프로젝트의 성공적인 진행과 함께 시장 수요가 증가한 덕분으로 분석됩니다.

2023년에는 991십억 동의 매출을 기록하며 전년보다 소폭 감소했지만, 여전히 높은 수준의 매출을 유지했습니다. 그러나 2024년 상반기까지 누계 매출은 132십억 동에 그치며, 이전의 성장세와는 거리가 먼 실적을 보였습니다.

이는 2022년과 2023년의 대규모 프로젝트가 종료된 후 새로운 프로젝트 수주가 다소 저조했기 때문으로 보이며, CTB가 다시 어려운 시기를 맞이하고 있음을 시사합니다.

영업 이익 분석

CTB의 영업이익은 2018년 36십억 동으로 안정적인 수준을 보였으나, 2019년 35십억 동으로 소폭 하락하였습니다. 2020년에는 42십억 동으로 다시 증가하면서 영업 효율성이 다소 개선되었습니다.

2021년에는 영업이익이 33십억 동으로 소폭 하락했지만, 2022년에는 61십억 동으로 두 배 가까운 성장을 이루었습니다. 이는 CTB가 대규모 프로젝트를 성공적으로 진행하면서 이익률을 개선했기 때문으로 해석됩니다.

2023년에는 65십억 동의 영업이익을 기록하며 꾸준한 성과를 유지했지만, 2024년 상반기에는 영업이익이 7십억 동으로 급감했습니다. 이는 매출 감소와 맞물려 영업 활동의 성과도 둔화되었음을 나타냅니다.

당기 순이익 분석

당기 순이익 역시 2018년과 2019년에는 각각 29십억 동을 기록하며 안정적인 실적을 보였습니다. 2020년에는 34십억 동으로 소폭 증가했으나, 2021년에는 다시 26십억 동으로 감소했습니다.

그러나 2022년에는 50십억 동의 순이익을 기록하며 큰 폭의 성장을 이루었습니다. 이는 대규모 프로젝트의 성공적인 진행과 함께 이익을 극대화한 결과로 해석할 수 있습니다.

2023년에도 51십억 동의 순이익을 기록하며 꾸준한 수익성을 유지했으나, 2024년 상반기에는 6십억 동의 순이익에 그치면서 다시 어려운 상황에 처한 것으로 보입니다.

손익 계산서 차트 결론

CTB는 2022년과 2023년에 걸쳐 역대급 실적을 기록하며 가장 화려한 시기를 보냈으나, 2024년 상반기에는 매출, 영업이익, 당기 순이익이 모두 감소하며 다시 한 번 도전적인 상황에 직면했습니다.

이는 주요 프로젝트의 완료와 함께 신규 프로젝트 수주가 저조했기 때문으로 보이며, 앞으로 CTB가 다시 성장세를 이어가기 위해서는 신규 프로젝트 수주와 비용 절감 전략이 필요할 것으로 예상됩니다.

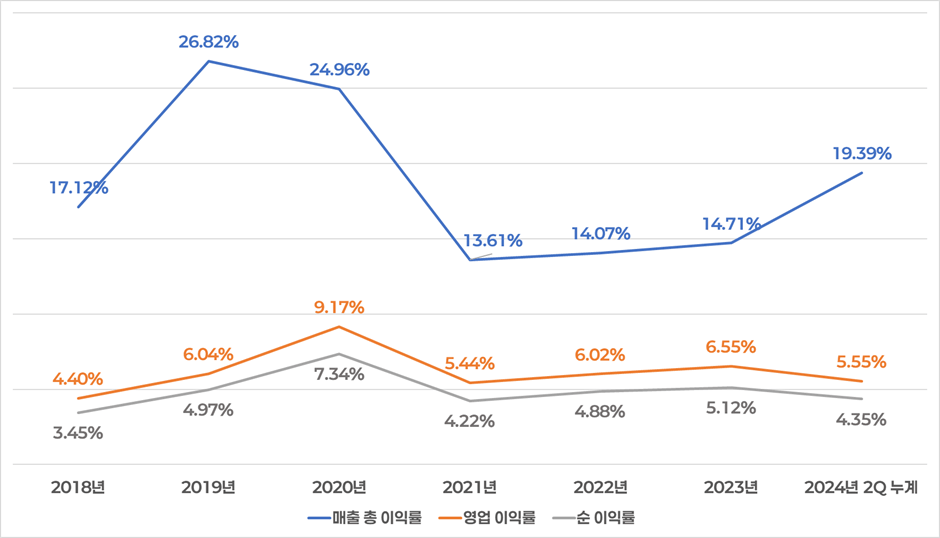

▲ CTB의 이익률 변동 차트

매출 총 이익률 분석

CTB의 매출 총 이익률은 2018년 17.12%로 시작하여 2019년에는 26.82%로 크게 상승하였습니다. 이 상승은 회사가 자재 비용을 효과적으로 통제하고, 프로젝트 매출을 극대화한 결과로 볼 수 있습니다.

그러나 2020년부터 매출 총 이익률은 24.96%로 소폭 하락하였고, 2021년에는 13.61%로 크게 감소했습니다. 이는 코로나19 팬데믹의 영향과 더불어 프로젝트 수익성이 하락했기 때문으로 해석됩니다.

2022년에는 14.07%로 다시 소폭 상승하였고, 2024년 상반기에는 19.39%로 증가하면서 점진적인 회복세를 보였습니다. 이는 회사가 원가를 다시 한 번 통제하고, 매출이 개선됨에 따라 수익성을 회복하고 있음을 나타냅니다.

영업 이익률 분석

영업 이익률은 2018년 4.40%로 시작해 2019년 6.04%로 상승했으며, 2020년에는 9.17%로 정점을 찍었습니다. 이는 CTB가 영업 활동에서 효율성을 극대화하며 프로젝트 수익성을 강화한 결과로 보입니다.

그러나 2021년에는 5.44%로 하락하며, 영업 효율성이 다소 둔화된 것으로 나타났습니다.

2022년에는 6.02%로 다시 소폭 상승하였고, 2023년에는 6.55%로 상승세를 유지했습니다. 하지만 2024년 상반기에는 5.55%로 다소 하락했으며, 이는 매출 성장세가 둔화되면서 영업 이익률도 다소 감소했음을 나타냅니다.

순 이익률 분석

CTB의 순 이익률은 2018년 3.45%로 시작해 2019년 4.97%로 상승하였으며, 2020년에는 7.34%로 큰 폭으로 증가했습니다.

이는 그 해 프로젝트 수익성 향상과 비용 절감 효과 덕분으로 해석됩니다. 하지만 2021년에는 4.22%로 감소하며 순 이익률도 영업 이익률과 함께 하락했습니다.

2022년에는 4.88%로 소폭 증가하며 다시 회복세를 보였고, 2023년에는 5.12%로 소폭 상승했습니다. 그러나 2024년 상반기에는 4.35%로 다시 하락하며 영업 환경의 어려움을 반영했습니다.

이익률 변동 차트 결론

CTB의 이익률은 2018년부터 2020년까지 증가세를 보였으나, 2021년부터는 매출 총 이익률, 영업 이익률, 순 이익률 모두 다소 둔화되었습니다.

다행히 2022년부터는 다시 회복세를 보이며 2023년까지 성장세를 유지했지만, 2024년 상반기에는 전반적으로 소폭 감소했습니다.

이는 현재의 시장 환경과 프로젝트 진행 상황이 CTB의 이익률에 부정적인 영향을 미치고 있음을 시사하며, 향후 더 많은 프로젝트 수주와 비용 절감 전략이 필요할 것으로 예상됩니다.

▲ CTB의 손익 계산서 - 단위: 베트남 동

CTB의 상세 손익 계산서를 살펴보면, 매출과 비례해서 금융 수익, 금융 비용, 판매비와 관리비, 기타 소득과 비용 측면에서는 큰 변동이 없는 것으로 확인되었습니다.

2018년부터 2024년 2분기까지의 데이터를 분석한 결과, CTB는 지속적으로 일정 수준의 금융 수익과 비용을 유지하고 있으며, 판매비와 관리비 또한 비교적 안정적인 흐름을 보이고 있습니다. 기타 소득과 비용 역시 특별한 변동 없이 안정적인 모습을 나타내고 있습니다.

결국, CTB에게 있어서 현재 상황에서 가장 중요한 변수는 매출입니다. 2022년과 2023년에 역대급 매출을 기록하며 회사가 성장세를 보였으나, 2024년 상반기까지는 이전보다 상당히 낮은 실적을 기록하고 있습니다.

이러한 실적 하락은 회사의 재무 구조에 직접적인 영향을 미치고 있으며, 다른 비용 항목들이 큰 변동이 없는 상황에서 매출 증가가 회사의 성과와 재무 안정성을 회복하는 데 핵심적인 역할을 할 것으로 보입니다.

따라서, CTB는 현재 매출 증대를 위한 적극적인 전략을 추진해야 할 필요가 있습니다. 특히, 새로운 프로젝트 수주와 시장 확장을 통해 매출을 회복하고, 이를 통해 안정적인 재무 구조를 유지할 수 있을 것입니다.

손익 계산서 분석 결론

CTB는 2022년과 2023년에 걸쳐 역대급 실적을 기록하며 가장 화려한 시기를 보냈으나, 2024년 상반기에는 매출, 영업이익, 당기순이익 모두 감소하며 다시 한번 도전적인 상황에 직면했습니다.

주요 프로젝트의 종료와 신규 프로젝트 수주 부진이 매출 감소의 주된 원인으로 작용한 것으로 보입니다.

특히 2024년 상반기 매출 감소 요인으로는 몇 가지 주요 요소를 들 수 있습니다:

- 공장 이전에 따른 생산 차질: CTB는 하이즈엉 지역에서 새로운 위치로 공장을 이전하는 과정에서 생산 일정에 차질을 겪었을 가능성이 큽니다. 지방 정부의 방침에 따라 공장을 이전하는 과정에서 발생한 비용과 일정 지연이 매출에 부정적인 영향을 미쳤을 수 있습니다.

- 대규모 프로젝트 종료 및 신규 프로젝트 수주 부진: 2022년에 대규모 프로젝트가 완료된 후, 2024년에는 새로운 프로젝트 수주가 부족한 상황입니다. CTB는 대규모 산업 프로젝트에 크게 의존해왔는데, 이 같은 프로젝트의 부재는 매출 감소의 큰 요인으로 작용했습니다.

- 글로벌 경제 및 외부 요인: 글로벌 경제 상황의 변화, 인플레이션, 공급망 문제 등 외부적인 요인들도 CTB의 비용 증가와 매출 하락에 영향을 미친 것으로 보입니다. 이러한 외부 요인은 CTB가 앞으로 새로운 프로젝트 수주와 비용 절감 전략을 강화해야 할 필요성을 보여줍니다.

결론적으로, CTB는 향후 안정적인 매출 회복을 위해 새로운 프로젝트 수주와 운영 비용을 효율적으로 관리하는 전략을 추진해야 할 것입니다. 이를 통해 재무 구조를 안정화하고, 다시 성장세를 이어갈 수 있을 것으로 기대됩니다.

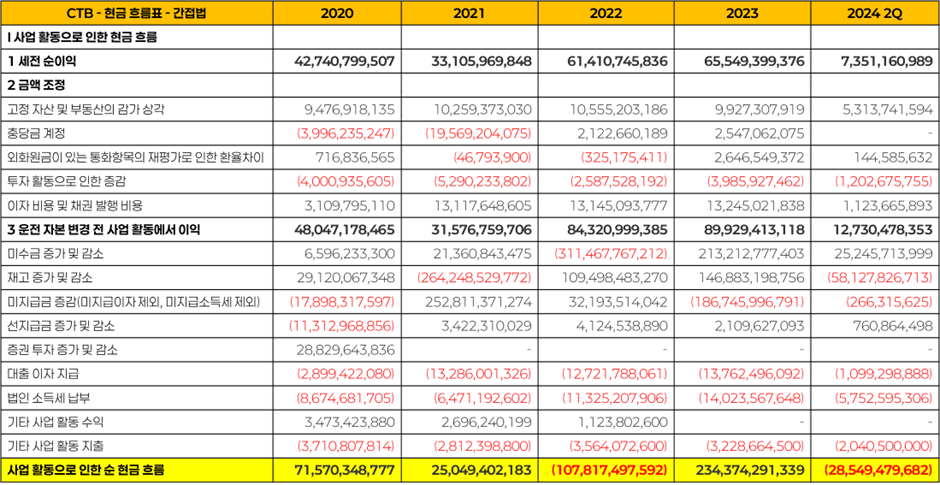

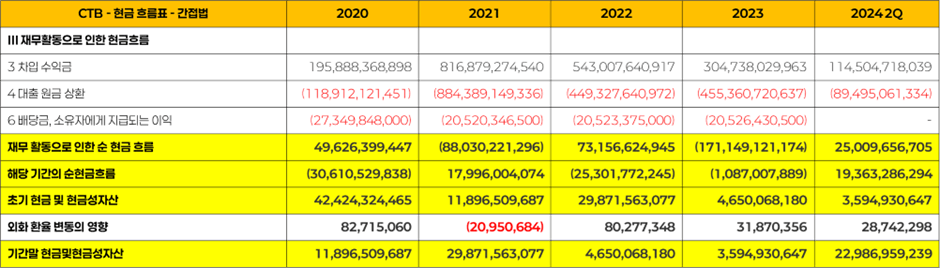

현금 흐름표

사업 활동 현금 흐름

▲ CTB의 사업 활동 현금 흐름표 (간접법) - 단위: 베트남 동

CTB의 사업 활동 현금 흐름을 분석한 결과, 여러 해에 걸쳐 중요한 변동이 발생했으며, 특히 2019년, 2022년, 2024년 상반기에 음수 현금 흐름이 기록되었습니다. 이는 주로 미수금과 재고의 변화에 따른 결과로 보입니다.

- 2019년:

- 미수금이 50.8십억 동 증가하며 가장 큰 영향을 끼쳤고, 37.2십억 동의 미지급금을 지급하면서 현금이 유출되어 음수로 전환되었습니다.

- 2022년:

- 미수금이 311.5십억 동 증가하여 자금 유동성에 큰 영향을 미쳤으며, 반면 재고에서 109.5십억 동의 현금이 유입되었으나, 미수금 증가로 음수 현금 흐름을 기록했습니다.

- 2024년 상반기:

- 미수금 문제는 없었으나, 재고에서 58.1십억 동의 현금이 유출되어 사업 활동 현금 흐름이 -28.5십억 동으로 기록되었습니다.

이러한 현금 흐름의 변동은 대규모 프로젝트의 진행과 완료 시점에 따라 현금 흐름이 달라지며, 재고 및 미수금의 관리가 중요한 요인임을 나타냅니다. CTB는 프로젝트 진행 시 재고와 미수금 관리를 최적화하여 현금 흐름을 개선해야 할 필요가 있습니다.

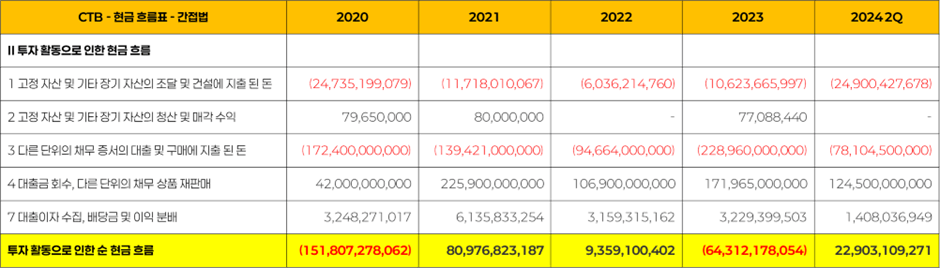

투자 활동 현금 흐름

▲ CTB의 투자 활동 현금 흐름표 (간접법) - 단위: 베트남 동

CTB의 투자 활동 현금 흐름을 분석한 결과, 대부분의 해에서 음수 현금 흐름을 기록하며 미래 성장을 위한 고정 자산 투자와 금융 투자가 활발하게 이루어졌음을 보여줍니다. 반면, 양수 현금 흐름을 기록한 해는 투자가 줄어들거나 대출금 회수, 자산 매각으로 인해 발생한 현상으로 분석됩니다.

- 음수 현금 흐름의 해:

- 2018년, 2019년, 2020년, 2023년은 고정 자산 투자와 금융 투자가 활발하게 이루어졌습니다. 이는 기업이 장기적인 성장과 기술 혁신을 위한 투자를 진행했다는 긍정적인 신호입니다.

- 양수 현금 흐름의 해:

- 2021년, 2022년, 2024년 상반기는 투자 활동이 줄어들고, 자산 매각 및 대출금 회수로 현금이 유입되었습니다. 2024년 상반기 양수 현금 흐름은 공장 이전을 위한 자금을 확보하기 위한 것으로 보입니다.

현재 CTB는 하이즈엉 지역에서 새로운 위치로의 공장 이전을 준비 중이며, 이는 향후 생산 능력과 효율성 증대를 위한 중요한 장기 투자입니다. 공장 이전이 완료되면 다시 적극적인 투자가 이루어질 가능성이 큽니다.

재무 활동 현금 흐름

▲ CTB의 재무 활동 현금 흐름표 (간접법) - 단위: 베트남 동

재무 활동 현금 흐름을 살펴본 결과, 음수 현금 흐름은 기업이 대출 원금을 적극 상환하며 부채를 줄이기 위한 노력을 반영한 긍정적인 신호로 볼 수 있습니다.

- 음수 현금 흐름의 해:

- 2018년, 2021년, 2023년은 원금 상환이 차입금보다 많아 음수 현금 흐름을 기록했으며, 이는 재무 건전성을 강화하기 위한 노력입니다.

- 양수 현금 흐름의 해:

- 2019년, 2020년, 2022년, 2024년 상반기는 차입금이 원금 상환보다 많아 유동성 확보에는 도움이 되었으나, 장기적으로는 부채 증가와 이자 비용 상승의 위험을 내포할 수 있습니다.

2024년 상반기의 양수 현금 흐름 역시 공장 이전과 관련된 자금 확보를 위한 전략적 결정일 가능성이 큽니다.

현금 흐름표 분석 요약

CTB의 사업 활동, 투자 활동, 재무 활동을 종합적으로 분석한 결과, 회사는 대규모 프로젝트 진행과 공장 이전 같은 중요한 요소들이 현금 흐름에 영향을 미쳤습니다.

공장 이전은 CTB의 향후 성장을 위한 중요한 투자로, 2024년 상반기의 투자와 재무 활동 현금 흐름이 양수로 기록된 이유 중 하나로 보입니다. 이는 장기적으로 생산 능력과 효율성을 높이기 위한 전략적 준비 단계라고 평가할 수 있습니다.

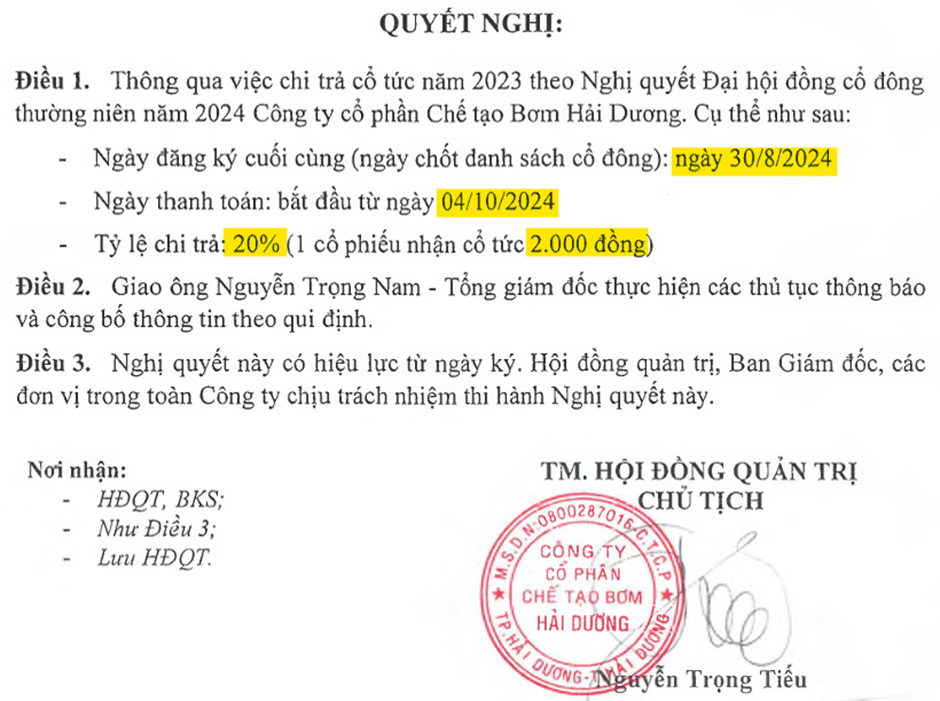

배당 내역

▲ CTB의 배당 내역 상세 - 단위: 베트남 동

CTB의 배당 내역을 살펴본 결과, 전반적으로 안정적인 배당 지급을 유지해왔습니다.

특히, 2018년부터 2023년까지 매년 배당이 이루어졌으며, 2023년에는 2,000 동/주의 배당이 예정되어 있습니다.

이는 과거 평균 배당액(1,000-1,500 동)을 초과하는 금액으로, 배당 성향이 다소 강화된 것으로 보입니다.

▲ CTB의 2023년 실적분에 대한 배당 공시

2018년과 2019년에는 각각 2차례의 배당을 나누어 지급하였으며, 특히 2019년에는 보너스 주식이 추가로 지급되었습니다. 이후 2020년부터는 매년 1차례씩 배당이 이루어졌으며, 2021년과 2022년에도 각각 1,500 동/주의 현금 배당이 지급되었습니다.

배당 지급 시기는 주로 하반기에 권리락일이 설정되며, 배당금은 약 1~2개월 내에 지급되는 패턴을 보였습니다. 이를 통해 CTB는 배당을 통해 주주들에게 꾸준히 이익을 환원하는 정책을 유지하고 있는 것으로 판단됩니다.

2024년 상반기의 현금 흐름이 소극적이었음에도 불구하고, 2023년 실적에 대한 배당이 예정된 점에서, 회사가 안정적인 재무 상황을 유지하고 있음을 나타냅니다.

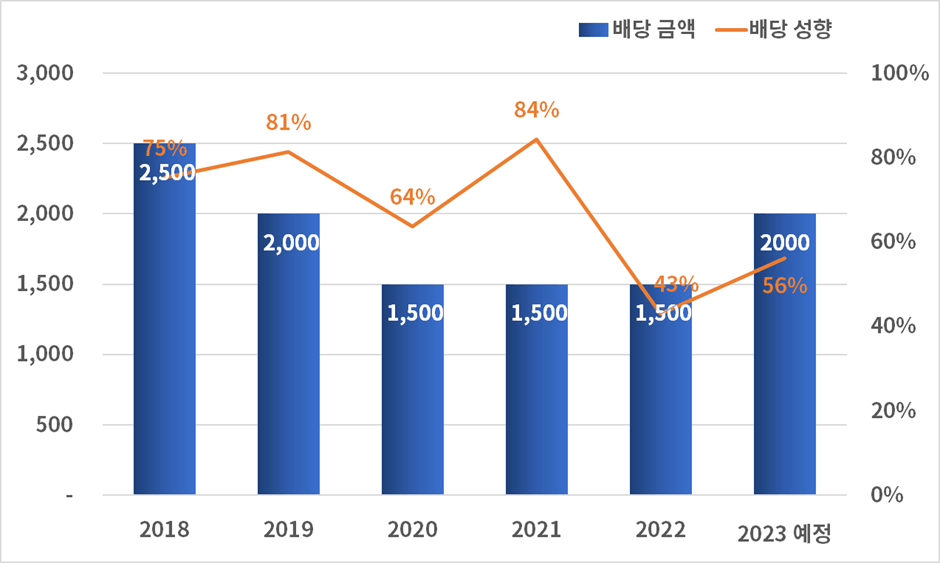

▲ CTB의 연간 배당 금액 및 배당 성향 차트 - 단위: 베트남 동, %

배당 성향의 추이를 분석한 결과, 2018년부터 2023년까지의 평균 배당 성향은 65%로 확인되었습니다. 그러나 이 기간 내에서도 두 가지 중요한 경향을 관찰할 수 있습니다.

- 2018년부터 2021년까지의 평균 배당 성향은 76%로 비교적 높은 수준을 유지했습니다. 이는 회사가 꾸준히 수익을 창출하고, 그에 비례하여 높은 배당을 제공했음을 의미합니다. 특히 2018년과 2020년 사이의 성향은 75%에서 81%로 증가하는 경향을 보여, 주주에게 안정적인 배당을 제공하려는 노력이 두드러졌습니다.

- 2022년부터 2023년까지의 배당 성향은 다소 하락하여 43%에서 56%로 나타났습니다. 이 시기는 기업이 내부적으로 자본을 유지하거나, 새로운 투자 기회를 모색하기 위해 배당 지급률을 조정한 것으로 보입니다. 특히 2022년 배당 성향의 하락은 외부 경제 환경과 회사의 자금 운용 전략 변화가 주된 원인일 수 있습니다.

결론적으로, CTB는 전반적으로 높은 배당 성향을 유지해 왔으나, 2022년부터는 다소 보수적인 배당 정책을 시행하며 내부 자금 관리에 집중하는 모습을 보이고 있습니다.

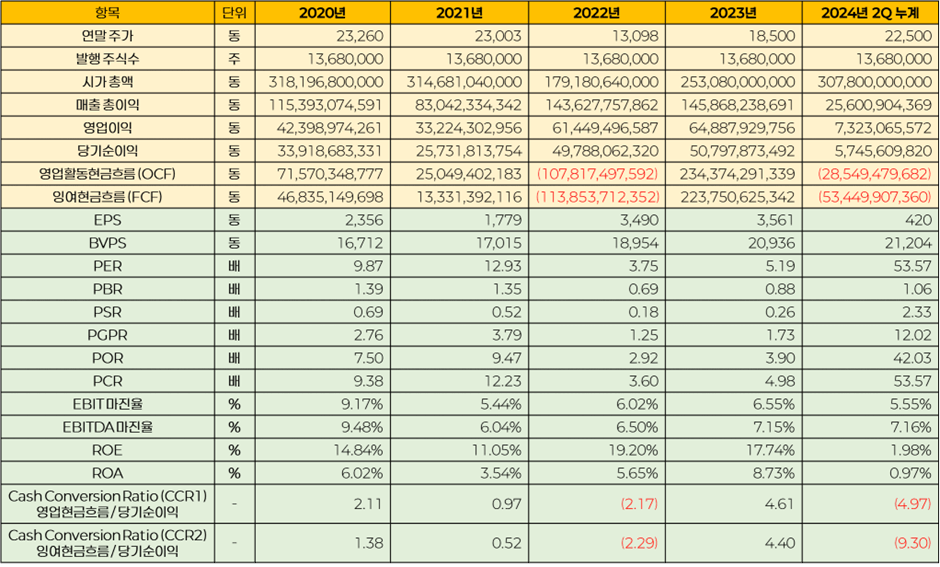

결론

▲ CTB의 지표 모음

CTB는 베트남의 주요 프로젝트 수주와 생산 활동을 담당하는 기업으로, 2022년과 2023년 동안 높은 매출 성장을 기록하며 안정적인 실적을 유지해왔습니다. 회사는 대규모 프로젝트 수행을 통해 영업이익과 순이익에서도 긍정적인 성과를 나타냈습니다. 또한, 고정 자산 및 금융 투자에 적극적으로 나서며 장기적인 성장 기반을 구축해왔습니다.

다만, 2024년 상반기까지의 실적은 저조한 모습을 보였으며, 이는 주로 신규 프로젝트 수주 부진과 재고 관리의 어려움에서 비롯된 것으로 분석됩니다. 특히, 공장 이전 계획과 관련한 물류 및 생산 차질이 새로운 프로젝트 진행을 지연시키는 주요 원인 중 하나로 파악되고 있습니다.

CTB는 현재 하이즈엉 지역에서 새로운 위치로 공장을 이전하는 과정에 있으며, 이 이전 작업이 완료되면 생산 효율성의 개선과 더불어 향후 성장 가능성을 높일 수 있을 것으로 기대됩니다. 2024년 실적 부진이 일시적인 현상에 그치고, 공장 이전 후에는 새로운 프로젝트 수주와 매출 회복을 통해 다시 성장세를 이어갈 가능성이 큽니다.

전반적으로 CTB는 현재의 부진한 상황을 공장 이전 및 내부 자원 관리로 타개하려는 노력을 기울이고 있으며, 향후에는 안정적인 재무 관리와 적극적인 프로젝트 수주를 통해 장기적인 성장을 도모할 것으로 보입니다.

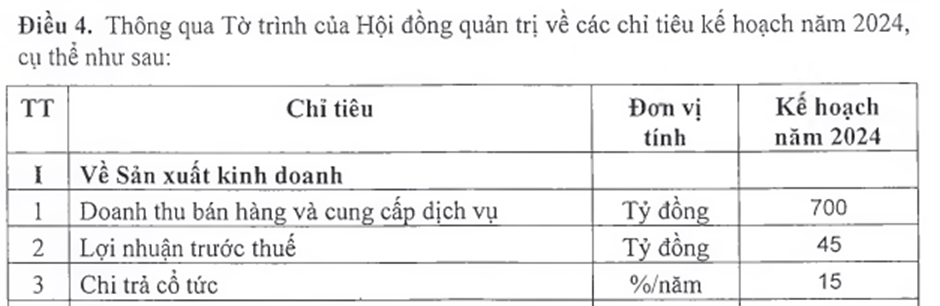

▲ CTB의 2024년 계획 - 단위: 십억 동, %

CTB는 2024년 목표로 매출 700십억 동, 세전 이익 45십억 동을 설정했습니다.

2024년 상반기까지 CTB는 매출 132.1십억 동을 기록하며 매출 목표의 약 19%를 달성했습니다. 또한, 세전 이익은 7.35십억 동을 기록하며 목표의 약 16%에 불과한 성과를 보였습니다.

이러한 실적 저조는 신규 프로젝트 수주 부진에 따른 영향으로 분석되며, 공장 이전 과정에서 발생한 추가 비용과 관련된 어려움도 일부 작용했을 가능성이 큽니다.

다만, CTB는 하이즈엉 지역에서 새로운 위치로 공장 이전을 계획하고 있으며, 이는 향후 생산 효율성 및 역량 확충에 긍정적인 영향을 미칠 것으로 기대됩니다.

배당 성향 측면에서 CTB는 안정적인 배당 정책을 유지하고 있으며, 2023년에도 배당금 지급이 예정되어 있습니다. 회사는 장기적으로 안정적인 재무 구조를 유지하면서 공장 이전을 통한 미래 성장 기반을 강화해 나갈 것으로 보입니다.

결론적으로, 2024년 상반기 실적은 다소 부진하나, 회사의 중장기적인 성장 전략과 공장 이전 계획을 고려할 때, 향후 실적 개선 가능성은 여전히 긍정적으로 평가될 수 있습니다.

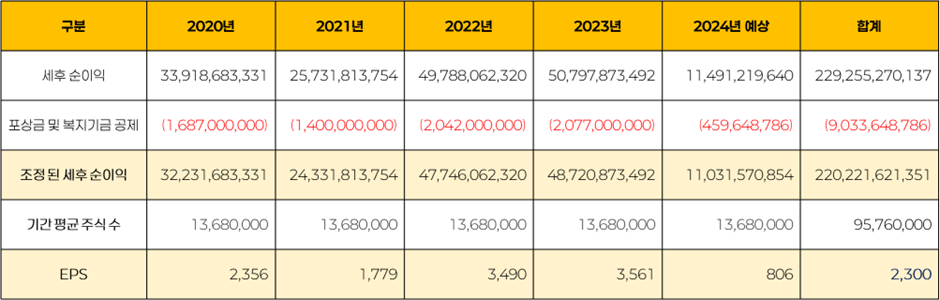

▲ CTB의 EPS 산출표 - 단위: 베트남 동

2024년 현재 CTB는 목표 실적 대비 크게 미달된 성과를 기록하고 있습니다. 따라서 하반기 실적도 상반기와 유사한 수준을 기록할 것이라는 가정하에, 상반기 세후 순이익을 동일하게 하반기에 적용하여 연간 세후 순이익을 추정하였습니다.

과거 CTB는 포상금 및 복지기금 공제를 세후 순이익의 약 4% 수준으로 반영해 왔으며, 2024년에도 동일한 비율을 적용하여 조정된 세후 순이익을 11,031,570,854동으로 산출하였습니다.

이 조정된 세후 순이익을 바탕으로 계산된 2024년 예상 EPS(주당 순이익)는 806동입니다. 또한, 2018년부터 2024년까지의 평균 EPS는 2,300동으로 도출되었습니다.

이를 토대로 회사채 발행 평균 금리인 9.1%를 적용하여 가치를 평가한 결과, 적정 주가는 약 25,272동으로 산출되었습니다.

- 계산 공식: (1 / 0.091) * 2,300동

현재 CTB의 주가는 24,100동으로, 적정 주가와 비교했을 때 약 4.6% 낮은 수준입니다. 이를 감안하더라도 CTB는 저평가되었다고 보기에는 다소 거리가 있습니다.

감사합니다.

Disclaimer

- 저자는 보고서 제공 시점 기준 보유하고 있지 않습니다.

- 본 보고서는 오렌지 보드에 독점 기재합니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.