후니찌니의 베트남 주식 팜

HTN: 부채 해결과 현금 흐름 개선이라는 과제를 극복할 수 있을까?

후니찌니

2024.06.05

안녕하세요?

베트남 주식하는 남자 ‘후니찌니’ 입니다.

이번 소개할 기업은 흥틴 인콘스 (종목코드: HTN) 입니다.

종목 기초 정보

▲ HTN의 상장 전체 기간 주가 차트

종목코드: HTN

시장 구분: 호찌민 증권거래소 – 호찌민 시장

발행 주식수: 89,116,411주

자본금: 891,164,110,000동 (약 476.8억 원)

시가총액: 1,229.8십억 동 (약 658억 원)

상장일: 2018년 11월 12일

기업명 KR: 흥틴 인콘스 주식회사

기업명 US: Hung Thinh Incons JSC

기업명 VN: CTCP Hưng Thịnh Incons

기업명 약어: Hung Thinh Incons

사업자 등록 번호: 0305371707 (최초 등록일: 2010년 8월 28일)

주소지: 53 Tran Quoc Thao, Vo Thi Sau Ward District 3 Ho Chi Minh

전화번호: +84 28 7307 5888

FAX: +84 28 3824 9545

웹사이트: www.hungthinhincons.com.vn

기업 역사 및 발전 과정

2007년

지금의 흥틴 인콘스는 흥틴 건설 설계 유한책임회사로 공장과 에너지 프로젝트를 위한 건축 서비스를 제공하는 회사로 출발하였습니다.

2010년

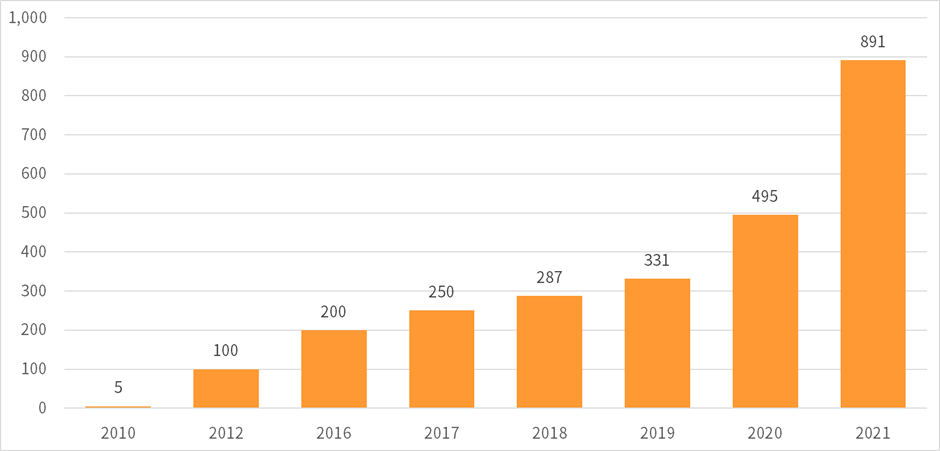

흥틴 건설 설계 주식회사로 사명을 변경하였으며, 초기 자본금은 5십억 동으로 설정하였습니다.

또한 Thien Nam [티엔 남] 아파트를 건설하며 첫 주거 프로젝트를 수행하게 됩니다.

2012년

개별주를 발행하여 자본금을 100십억 동으로 증자하였습니다.

깜란의 시범도시 지역 79ha 부지에 골든 베이 프로젝트 개발을 총괄합니다.

2013년

최초로 91 Phạm Văn Hai [팜반하이] 프리미엄 고급 아파트 개발을 총괄합니다.

2014년 ~ 2015년

8X, 스카이 센터, 멜로디 레지던스, 플로리타, 붕따우 멜로디, 사이공 미아와 같은 다양한 주거 프로젝트 개발을 담당하게 됩니다.

2016년

개별 주 발행을 통해 자본금을 250십억 동으로 증자하였습니다.

공식적으로 현재의 회사명인 흥틴 인콘스 주식회사로 사명을 변경합니다.

첫 번째 고급 리조트 프로젝트인 깜란 미스터리 빌라의 일반 계약자로서 시행사로부터 건설 역량을 인정받게 됩니다.

2018년

주식 배당을 통해 자본금을 287십억 동으로 증자하였습니다.

Q7 사이공 리버 사이드 콤플렉스 아파트 프로젝트의 건설이 착공되고, 2018년 6월부터 새로운 브랜드 아이덴티티를 공식적으로 발표하였습니다.

또한 2018년 11월 12일 HTN의 종목 코드로 호찌민 시장에 상장됩니다.

2019년

주식 배당을 통해 자본금을 331십억 동으로 증자하였습니다.

사이공 가든 리버 사이드 빌리지의 주택 프로젝트, 뀌년 멜로디 아파트 프로젝트 그리고 그랜드 센터 뀌년 아파트 프로젝트와 같은 다양한 프로젝트 건설 총괄을 맡게 됩니다.

2020년

기존주주 배정 유상증자를 통해서 자본금을 495십억 동으로 증자하였습니다.

비엔 호아 유니버스 콤플렉스, 호짬 콤플렉스 및 뉴 갤럭시 아파트 프로젝트를 총괄 건설합니다.

리치몬드 시티 아파트 프로젝트를 완료하고, 매출 및 이익에서 인상적인 성과를 기록합니다.

2021년

기존주주 배정 유상증자와 주식 배당을 통해 주식을 발행하고 자본금을 891십억 동으로 증자하였습니다.

호찌민 시 주변의 인근 도시 및 남부 및 중부 지방에서 프로젝트를 지속 확장합니다.

코로나19의 복잡한 상황 속에서도 모든 프로젝트들을 정상적으로 수행하였습니다.

- 착공: 뀌년 멜로디, BMC Kim Cúc [낌꾹], Q7 사이공 리버사이드 콤플렉스

- 완공: Q7 Boulevard, 라비타 참, 깜란 미스터리 빌라

2022년

메리랜드 뀌년, 파이브 시즌 홈즈 - 붕따우 센트럴 비치, 문라이트 애비뉴, 하노이 멜로디 레지던스와 같은 다양한 프로젝트 건설을 총괄하고, Q7 사이공 리버사이드 콤플렉스 프로젝트를 완료합니다.

항만 설계 및 해양 엔지니어링 컨설팅 주식회사 (Portcoast)와 전략적 협력을 맺고, 프로젝트의 기술적 솔루션 및 시공 감독 프로세스 최적화 및 연구를 진행하고 있습니다.

2023년

투자 및 부동산 개발, 실질적 가치를 가진 제품 공급 체인을 완성하고, 실제 시장의 요구 충족 등 활동 영역 확장을 위한 방향을 연구합니다.

필자의 발전 현황 종합

흥틴 인콘스 (HTN)은 부동산 프로젝트들을 시행하는 흥틴 그룹의 건설사입니다.

2007년은 많은 외국계 공장들이 베트남에 넘어오던 시기였습니다.

당시의 HTN은 그러한 공장들을 설계하고, 건설하는 목적으로 출발했지만 2010년부터 주거 프로젝트 건설을 맡게 되면서 기업의 발전 방향이 완전히 주거 부동산 프로젝트 건설 쪽으로 변경되게 됩니다.

그리고 2014년부터 많은 프로젝트를 건설하며 2022년까지 폭풍 성장을 하게 됩니다.

그렇게 폭풍 성장을 하던 중 2022년에 FLC 회장의 주가 조작 및 불법 지분 매도사건이 벌어지고 이 사건을 조사하던 과정 중에 Tan Hoang Minh 불법 채권 발행, SCB 은행의 실제 소유주인 쯔엉 미 란 회장의 불법 채권 발행 등 사건이 연이어 터지게 됩니다.

또 한편에서는 이것에 베트남 부동산 프로젝트 개발을 위한 소유와 관련이 있기에 베트남 정부는 전면적으로 토지법을 개정을 추진하고, 부동산 개발 관련 모든 인허가를 중단하게 됩니다.

모든 사건은 별개의 사건으로 다루어지고 있지만 하나의 사건이 벌어지니 조사하던 과정 중 이상한 부분에 대한 확대 수사가 꼬리를 물고 이어지면서 현재의 결과를 만들었습니다.

이러한 상황에서 HTN은 2023년 특별히 프로젝트를 수행한 실적은 없는지 발전 현황에는 특별한 내용이 없이 “시장 개발 연구”에 집중했다 정도로 마무리 짓고 있습니다.

자본금 변동 현황

▲ HTN의 자본금 변동 현황

2010년 5십억 동의 자본금으로 시작한 HTN은 11년만에 자본금이 약 178배 증가하였습니다.

이러한 급격한 자본금의 성장은 베트남 부동산 시장의 부흥과 관련이 있어 보입니다.

경제 성장과 함께 HTN의 기업 활동도 증가하면서 수익과 자본금이 함께 늘어났고, 건설 시장에서 그만큼 능력을 인정받았기에 가능한 성장으로 보입니다.

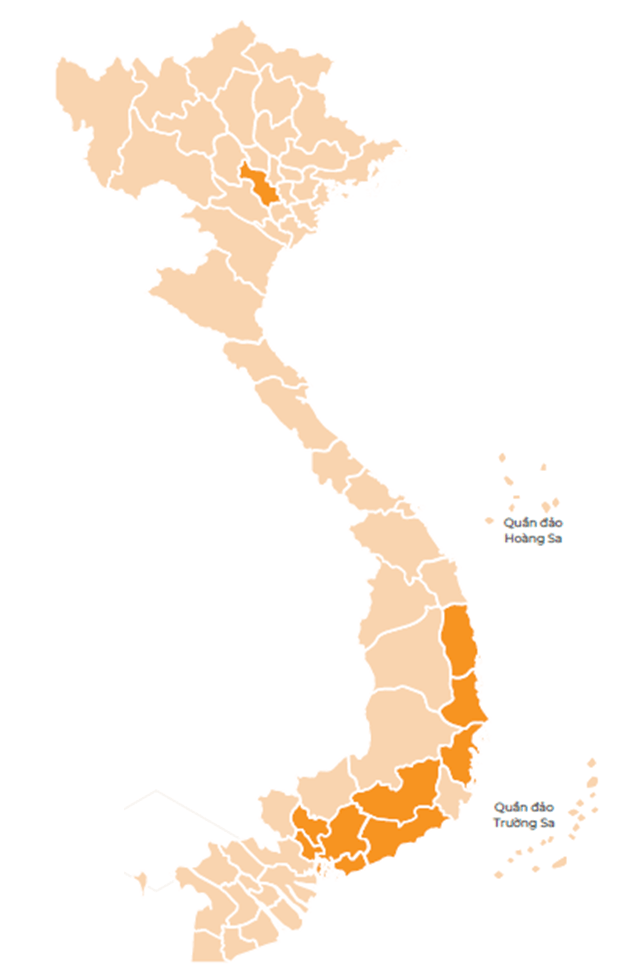

영업 지역, 주요 제품

영업 지역

▲ HTN의 주요 영업 활동 지역

흥틴 인콘스 (HTN)은 지난 17년동안 지속 발전해온 가운데 주로 베트남의 주요 도시와 경제 중심 지역에서 활동하고 있습니다.

주요 활동 지역으로는 호찌민, 하노이, 빈 즈엉, 동나이, 바리아 - 붕따우, 칸 호아, 빈딘 지역입니다.

위의 지역은 경제적으로 빠르게 성장하며 투자 프로젝트와 건설 수요가 높은 지역입니다.

이러한 지역에 중점을 두어 비즈니스를 진행함으로써 흥틴 인콘스 (HTN)는 시장, 자원 및 인프라의 이점을 최대한 활용하고 있습니다.

흥틴 인콘스 (HTN)는 베트남의 다른 지역으로 활동 범위를 확장하는 계획을 가지고 있으며, 이에는 북중부, 남중부, 서부, 동남부, 서남부가 포함됩니다.

주요 건설 프로젝트

비엔 호아 유니버스 컴플렉스

- 주소지: Xa lộ Hà Nội, Phường Hố Nai, TP. Biên Hòa, Tỉnh Đồng Nai

- 시행사: Công ty Cổ phần Xây dựng và Thương mại Tân Văn Hoa

- 상태: 건설 중

- 면적: 248,591m2

- 규모: 7개동, 24~29층, 반지하 1층, 지하 1층, 1,931세대

뉴 갤럭시

- 주소지: Đường Thống Nhất, Phường Đông Hòa, TP. Dĩ An, Tỉnh Binh Dương

- 시행사: Công ty TNHH Đại Phúc

- 상태: 건설 중

- 면적: 205,252m2

- 규모: 6개동, 19층, 지하 1층, 1,872세대, 상가 93채

그랜드 센터 뀌년

- 주소지: 01 Nguyễn Tất Thành, phường Lý Thường Kiệt, TP. Quy Nhơn, T. Bình Định

- 시행사: CTCP Dịch vụ Giải trí Hưng Thịnh Quy Nhơn

- 상태: 건설 중

- 면적: 88,553m2

- 규모: 43층, 지하 2층, 821세대, 상가 22채

뉴 갤럭시 냐짱

- 주소지: Lô HH-A, Khu đô thị biền An Viên, phường Vĩnh Nguyên và phường Vĩnh Tường, TP. Nha Trang, Khánh Hòa

- 시행사: CTCP Hưng Thịnh Land

- 상태: 건설 중

- 면적: 163,546m2

- 규모: 5개동, 23층, 1,430세대

하노이 멜로디 레지던스

- 주소지: Lô đất PT1 - PT2 Khu đô thị mới Linh Đàm, Phường Hoàng Liệt, Quận Hoàng Mai, Hà Nội

- 시행사: Công ty TNHH Đầu tu Bat động sản Linh Đàm

- 상태: 건설 중

- 면적: 309,960m2

- 규모: 3개동, 29층, 지하 3층, 1,857세대

붕따우 펄

- 주소지: Đường Thi Sách, P. Thắng Tam, TP. Vũng Tàu

- 시행사: CTCP Tập Đoàn Hưng Thịnh

- 상태: 건설 중

- 면적: 197,697m2

- 규모: 2개동, 33층, 지하 2층, 1,787세대

뀌년 메리랜드

- 주소지: Bán đảo Hải Giang, TP. Quy Nhơn, tỉnh Bình Định

- 시행사: CTCP Dịch vụ giải trí Hưng Thịnh

- 상태: 건설 중

- 토지 면적: 623ha

- 건설 면적: 1,597,700m2

- 1차 개발 투자 규모: 2.5십억 달러

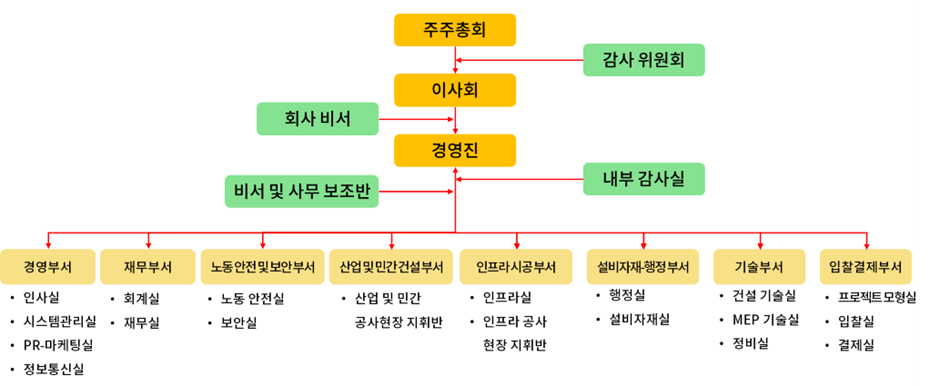

조직도

▲ HTN의 조직도

HTN의 조직도는 주주총회, 이사회, 감사 위원회, 경영진까지는 일반 주식회사의 조직도와 크게 다르지 않습니다.

또한 일부 기업에 따라서 내부 감사실을 운영하는 것까지도 큰 기업들의 조직과 다르지 않습니다.

다만 이사회와 경영진 사이에 회사 비서, 비서 및 사무 보조반까지 2개의 비서 조직이 존재하고 있습니다.

필자의 판단에는 회사 비서는 회사를 대표하는 이사진을 위한 비서로 보이며, 비서 및 사무 보조반은 경영진을 위한 회사의 비서들로 보입니다.

HTN의 운영은 총 8개의 부서와 19개의 하위 조직들이 존재합니다.

필자가 HTN의 조직도를 참고하여 만든 조직도를 토대로 좌측의 2개 부서는 기업 운영과 관리 부서들이며, 이 외의 6개 부서는 현장에 가까운 부서들이 배치되어 있습니다.

자회사 및 계열사 현황

HTN은 1개의 자회사를 보유하고 있습니다.

자회사는 Bình Triệu [빈 찌유] 건설 및 기계 주식회사이며, 이 자회사는 호찌민 빈탄군에 소재하고 있습니다.

이름은 건설사 같지만 실제 주요 비즈니스는 부동산 영업, 토지 소유권 소유, 토지 사용 및 임대 활동입니다.

자회사의 자본금은 300십억 동이며, HTN는 이 기업의 95.24%의 지분을 소유하고 있습니다.

발전 방향

2023년 흥틴 인콘스 (HTN)은 2022년부터 2026년 기간의 전략적 개발 목표를 계속 추진하고 있습니다.

다양한 어려움에 직면하더라도, HTN의 경영진과 전 직원들은 ‘베트남의 수백만 가정을 함께 만들어가자’라는 사명을 공동으로 추구하며 장애물을 극복하고 있습니다.

현재 시장에 적합한 새로운 발전 방향으로는 사회적 주택 및 가격이 저렴한 주택 프로젝트를 연구하고 투자하며 개발하는 것을 고려하고 있습니다.

이는 기존 네트워크와 프로젝트 포트폴리오를 활용하여 지속 가능한 개발을 목표로 하고 있으며, 다수의 수요를 충족시키고 이익과 균형 잡힌 혜택을 제공합니다.

이는 기업의 미래 발전을 촉진하는 큰 기회입니다.

생태계 전략

흥틴 그룹의 생태계 강점과 대규모 토지 자금을 기반으로 한 구조조정 전략에 중점을 둡니다.

성장 전략

“EPCFS”전략을 통해 협력 개발을 강화하여 시장 확장 능력을 향상시키고 폭발적인 성장을 이루는 것이 목표입니다.

이 전략은 상담 개발 - 건설 - 제품 교환 - 비즈니스 관리 - 투자자 지원을 통합적으로 제공하여 프로젝트를 성공적으로 발전시키는데 도움이 됩니다.

부동산 전략

흥틴 그룹의 관계 네트워크와 기존 프로젝트 포트폴리오를 활용하여 부동산 개발 분야로 사업 활동을 확장하는 것을 목표로 합니다.

가치 사슬 전략

주도적이고 유연하게 가치사슬을 구축, 완성하고, 적극적인 M&A를 통해 건설 생태계를 완성하여 건설 비용을 효과적으로 관리하고 시장 요구를 적시에 충족시킵니다.

기술 전략

ISO 관리 시스템을 적용하고 건설 관리 BIM 기술을 업그레이드하며, 건설 분야에서 새로운 건축 기술과 재료를 연구하고 적용합니다.

2022~2026년 개발 전략

2023년 부동산 시장의 침체 상황에 직면한 HTN은 포괄적인 구조 조정에 중점을 두고 관리 및 건설 프로세스를 지속적으로 개선하며 중장기 개발 전략을 연구합니다.

시장에서 점점 더 필요한 주택 수요를 고려하여, HTN은 16년 이상의 실무 경험과 깊은 전문 지식을 결합하여 전략적 확장 방향을 결정했습니다.

이로 인해 회사에 새로운 수익원이 창출되며 조직의 업무 안정성에 기여하고 있습니다.

새로운 전략적 방향으로 HTN이 개발 및 건설하는 부동산 프로젝트는 수익과 시장 수요의 균형을 추구하며, 정부가 제시한 부동산 시장의 지속 가능한 발전 목표에 부합하도록 노력합니다.

지속 가능한 목표를 달성하기 위해 이해관계자들의 지지가 필요하다는 것을 이해하고, HTN은 항상 노력하며 모든 리소스를 집중하여 기업 문화를 일관되게 유지하고 경제, 환경 및 사회 간의 균형을 달성하기 위해 노력하고 있습니다.

따라서 HTN의 전략은 전체적인 틀에서부터 세부적인 내용까지 상세하게 구축되며, 필요에 따라서 유연하게 조정되기도 하지만 전체적인 전략의 맥락을 따릅니다.

거시경제의 상황 및 2024년 전망

거시경제

2023년은 여러 불확실한 요소들이 지속되는 해입니다.

러시아-우크라이나 전쟁은 여전히 긴장 상태에 있으며, 중동 지역은 더욱 불안정해졌습니다.

세계적인 공급망은 중단되었고, 물가 상승이 베트남의 주요 수출입 파트너들의 통화 정책에 강력한 영향을 미치고 있습니다.

국내 시장에서도 세계적인 불안정이 뚜렷하게 영향을 미치고 있으며, 금 시장의 불안정, 주식 시장의 느린 회복 속도, 소비재 구매력의 강한 성장 부진 등으로 나타납니다.

2023년 건설 산업 영향도

이러한 상황에서 베트남 부동산 시장은 여전히 자금원이 개방되지 않아 정체 상태에 빠져 있으며, 지급 속도가 느리고 법적 문제가 여전히 남아 있으며, 투자자와 고객들은 여전히 신중합니다.

대부분의 부동산 프로젝트가 갑작스럽게 중단되었기 때문에 주택 건설 분야는 최근 동안 심각한 영향을 받았습니다.

대부분의 건설 기업은 영업 현금 흐름을 균형잡기 위해 고민하고 있으며, 프로젝트 진행 일정을 연장하고 새로운 건설 계약을 찾지 못하고 있습니다.

비즈니스 자금 부족으로 공공 투자 프로젝트에 접근하는 능력도 더욱 어려워지고 있습니다.

베트남 건설 협회 회장은 인터뷰에서 “건설 업계는 지금까지 가장 어려운 시기를 겪고 있다"고 평가했습니다.

건설 업계에서 활동하는 5,045개 기업을 대상으로 한 생산 및 비즈니스 동향 보고서는 2023년 1분기에 개선되었음에도 불구하고, 2023년 2분기부터 건설 업계의 생산 및 비즈니스 트렌드 지수가 수평 하게 움직이기 시작했으며, 2023년 4분기에는 뚜렷한 하락세를 보였음을 보고하고 있습니다.

긍정적인 측면, 2023년에 베트남의 GDP 성장률은 5.05%로 달성되었습니다.

비록 국회의 목표치를 달성하지는 못했지만, 베트남의 GDP 성장 속도는 해당 지역 및 세계 상황보다 낙관적입니다.

인플레이션은 안정적으로 3% 수준을 유지하고 있으며, 이 중에서 산업 및 건설 분야는 7.06% 성장하여 GDP에 0.51%를 기여했습니다.

2023년 베트남의 경제 구조는 농림수산 분야가 11.96%, 산업 및 건설 분야는 37.12%, 서비스 분야는 42.54%, 보조금 제외 면세 상품이 8.38%를 차지하고 있습니다.

2024년 전망

2024년은 더욱 긍정적인 변화를 기대할 수 있으며, 부동산 및 건설 시장의 회복이 시작될 것으로 예상됩니다.

토지법, 주택법, 부동산 사업법이 제정된 후, 부동산 프로젝트의 어려움과 문제를 해소하고 계속해서 진행될 것으로 기대됩니다.

또한 대출 이자율이 감소하고 공공 투자가 확대되며 외국 직접 투자(FDI) 유입도 계속 증가할 것으로 전망됩니다.

이러한 요소들은 비즈니스 환경을 개선하고 건설 업계의 회복에 기여할 것으로 기대하고 있습니다.

일부 전문가들은 2024년 2분기 이후에 시장이 더욱 낙관적으로 변화할 것으로 예상하고 있습니다.

그러나 코로나19 대유행과 최근 3년간의 경제적 변동을 고려하면, 건설 업계는 단기적으로는 신중한 입장을 유지하고 장기적으로는 낙관적 입장입니다.

장기적으로는 베트남 부동산 시장은 인구의 노령화와 함께 지속적으로 증가하는 주택 수요, 2030년까지 국가의 도시화 목표 달성, 그리고 경제에 대한 부동산의 중요성과 확산 특성을 기반으로 큰 잠재력을 가지고 있습니다.

따라서 시장이 안정적인 주기에 접어든 후 베트남의 건설 산업은 부동산 개발의 직접적인 영향을 계속 받게 될 것입니다.

기회

2024년, 건설부는 산업의 성장률을 약 6.5-7%로 설정하고 전국적인 도시화 비율을 43.7%로 달성하며, 도시 주민들이 중앙 공급 시스템을 통해 깨끗한 물을 받을 수 있는 비율을 97% 이상으로 유지하고, 전국 평균 주택 면적을 26.5m²/인으로 유지하며, 시멘트 생산량은 약 100백만 톤으로 유지할 목표를 세웠습니다.

2024년에는 정부가 공공 투자를 가속화하고 경제 회복을 지원하기 위해 결심한 상황에서 IMF도 2024년에 베트남 GDP 성장률을 5.8%로 예상하며 세계에서 성장률이 높은 상위 20개 국가 중 하나로 포함되는 등의 기회를 제공할 것으로 전망됩니다.

이는 부동산 투자 프로젝트 뿐만 아니라 기술, 문화, 사회 인프라와 관련된 다른 프로젝트에도 영향을 미칠 것입니다.

이러한 밝은 전망 속에서도 민간 건설 산업은 아직도 해결되지 않은 아래와 같은 문제로 인해 어려움을 겪을 것으로 예상됩니다

- 부동산 시장의 여전한 침체

- 신용 환경의 제한과 기업 채권 발행의 어려움으로 인한 프로젝트 개발 자금 및 기업의 영업 현금 흐름의 부족

- 금리 상승

- 부동산 시장의 치열한 경쟁

리스크

HTN은 경제 - 시장, 경영 활동, 기타 리스크까지 3개의 큰 범주 안에서 경제, 시장, 법률, 재정, 인력, 노동 안전, 환경, 불가항력 리스크까지 총 8개의 리스크에 대하여 언급하고 있으며, 항목별 상세 리스크는 다음과 같습니다.

시장 - 경제 리스크

경제 리스크

위험 요소

경제의 중요한 요소인 경제성장률, 인플레이션, 신용증가율, 환율, 소비자물가지수, 저축율, 투자 및 실업률은 건설 산업의 활동에 영향을 미칩니다.

위험 평가, 모니터링 및 관리

비즈니스 활동의 안정성을 보장하기 위해 경제 변동을 주시하고 예측하여 활동의 안정성을 보장합니다.

원자재 가격 동향에 대한 조사 및 평가를 수행하고, 가격 변동을 사전에 모니터링하며, 프로젝트 입찰 과정 및 공급 주문 과정에서 종합적인 계산을 수행합니다.

시장 리스크

위험 요소

부동산 시장은 투자자의 프로젝트 실행에 영향을 미치고 현금 흐름 위험과 사업 결과를 초래하는 많은 어려움(자본 출처, 대출 이자율, 투자 절차, 프로젝트 적법성 등)에 직면해 있습니다.

건설업계에는 중소 건설업체가 대거 등장하면서 경쟁이 심화되었습니다.

위험 평가, 모니터링 및 관리

건설 역량과 기술을 개선하고, 디지털 변환 프로젝트에 자원을 투자하여 비용을 관리하고 경쟁 우위를 강화합니다.

또한 그룹의 프로젝트 포트폴리오와 관계 네트워크를 활용하여 도시 개발 및 인프라 분야의 개발 및 확장을 촉진합니다.

경영 활동 리스크

법률 리스크

위험 요소

HTN의 운영 환경은 기업법, 건설법, 노동법, 투자법, 세법 등과 같은 많은 법적 규정의 틀 안에 있습니다.

이러한 법규를 준수하며 효율적인 비즈니스 활동을 보장하기 위해 지속적으로 법률 문서를 업데이트하고 조정해야 합니다.

위험 평가, 모니터링 및 관리

내부 법률 부서를 전문적으로 구축하고, 새로운 규정을 연구하고 적용하여 법적 정신을 준수하며 효율적인 비즈니스 활동을 보장합니다.

시스템 관리팀의 역할을 활용하고 내부 정책, 절차 및 ISO 표준을 준수하며 준수도를 관리합니다.

재정 리스크

위험 요소

시장의 금리 변동은 정부 정책에 의해 크게 영향을 받으며 특히 대출 자금을 사용하는 기업에게 중대한 영향을 미칩니다.

자금 조달은 시장 상황과 신용 기관/투자 기금의 엄격한 규정에 영향을 받습니다.

어려운 시장 상황은 투자자들에게도 영향을 미치고 있으며 투자자들의 재정 상태가 악화하면 지불이 지연되고 채권 회수가 어려워지며 프로젝트의 수입과 지출이 불균형 하게 됩니다.

건설 자재 가격의 변동은 여전히 강력하게 영향을 미치고 있으며 프로젝트의 재정 상태에 영향을 미칩니다.

위험 평가, 모니터링 및 관리

재무적인 레버리지를 합리적이고 안전하게 활용해야 합니다.

여러 신용 기관과 관계를 형성하고 자금 조달을 다양화합니다.

입찰서 작성 과정에서 지불 조건과 관련된 조항을 엄격히 규정하고 협상합니다.

또한 각 시점에서 재무 상태와 프로젝트의 유동성을 평가하여 위험 방지 방안을 마련해야 합니다.

관련 이해 관계자들과 원자재 가격 협상을 강화하여 원자재 가격이 상승하는 시기와 반대의 경우에도 HTN의 경쟁력을 유지할 수 있도록 해야 합니다.

인력 리스크

위험 요소

사람은 회사의 건설 및 발전 과정에서 핵심 역할을 합니다.

현재 건설 산업에서는 경쟁 상대가 점점 더 많아지고 있으며, 이로 인해 고려해야 할 높은 수준의 전문 인력 부족이 발생하고 있습니다.

위험 평가, 모니터링 및 관리

직원의 질적이고 안정적인 인력원을 보장하기 위해, 회사는 지속적으로 급변하는 활동 규모에 맞춰 급여, 복지 및 혜택 정책을 개선하고 있습니다.

이를 통해 기존 인재를 유지하고 새로운 인력을 유치하고 있습니다.

또한 내부 인력의 교육, 발전 및 성장을 명확하게 계획하고 강화하고 있습니다.

노동 안전 리스크

위험 요소

건설 업계의 특성상 노동자들에게는 사고나 직업병과 같은 많은 위험이 내재되어 있습니다.

이러한 위험은 인적, 재산적 손실을 초래하며 회사의 사회적 평판에도 영향을 미칩니다

위험 평가, 모니터링 및 관리

노동 안전 프로세스 및 규정을 철저하게 배포하고 엄격하게 구현하며 ISO 45001:2018 산업 보건 및 안전 관리 시스템을 회사 운영에 적용합니다.

위험 평가, 모니터링 및 관리 건설기계에 대한 점검, 유지보수, 신규 투자를 월별, 분기별로 정기적으로 최대의 관심을 갖고 수행합니다.

직원의 인식을 제고하기 위해 노동 안전에 관한 교육 세션, 검사, 평가 및 보고를 정기적으로 조직합니다.

안전하고 효과적인 건설기술을 연구하고 적용합니다.

노동 보호 장비와 근로자에게 필요한 보험 패키지를 완벽하게 갖추고 있는지 확인합니다.

환경 리스크

위험 요소

환경에 대한 부정적인 영향은 공사 과정에서 발생하는 소음, 대기 오염 및 수질 오염과 같은 요소로 인해 발생할 수 있습니다.

HTN은 항상 안전 관리, 직업 건강 및 환경을 고려하며 조직 내외의 이해 관계자와 작업 지역 및 주변 지역에 미치는 영향을 최소화하기 위해 노력하고, 건설 활동으로 인한 환경 오염 영향을 최소화하기 위해 노력하고 있습니다.

위험 평가, 모니터링 및 관리

회사는 ISO 9001:2015, ISO 14001:2015, ISO 45001:2018과 같은 국제적인 관리 표준을 적용하고 있습니다.

이러한 표준은 건설 프로젝트에서 발생하는 영향을 최소화하기 위해 지속적으로 사용되며, 먼지, 폐수, 기계 소음 및 소리와 같은 요소를 관리하고 개선하는 데 도움이 됩니다.

또한 인구 밀집 지역에서는 밤에 공사를 제한하고 관련 법규를 준수하며, 건설 과정에서 에너지 및 물 자원을 효율적으로 사용하고 있습니다

기타 리스크

불가항력 리스크

위험 요소

위에서 언급한 위험 외에도 천재지변, 화재, 전염병 등 통제할 수 없는 불가항력적인 위험이 회사의 운영에 큰 영향을 미칩니다.

위험 평가, 모니터링 및 관리

건설 현장에서 화재 예방 및 진화 계획과 구조 계획을 수립합니다.

소방 장비에 대한 교육, 점검 및 유지 관리를 정기적으로 조직합니다.

화재 예방, 구조, 구조에 관한 규정을 엄격히 준수하고 장비를 정기적으로 점검하며 날씨 및 소셜 정보를 업데이트합니다.

또한 연중 필요한 모든 유형의 보험에 가입하고 있습니다.

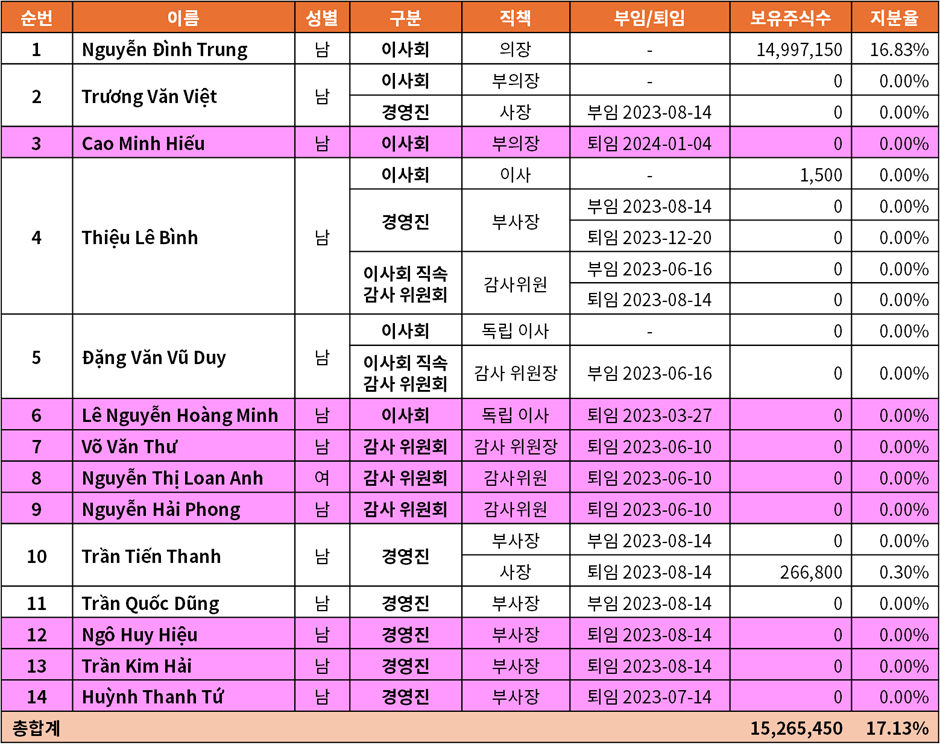

이사회, 경영진, 감사 위원회

▲ HTN의 이사회, 경영진, 감사 위원회

HTN의 이사회, 경영진, 감사 위원회는 참 많이 복잡합니다.

지배구조상에 겹치는 인원도 있어서 필자는 이 명단을 어떻게 하나로 통합해야 할지 고민이 많았습니다.

그리고 최종적으로 사람으로 구분하는 것이 가장 정확하다고 판단하여 위의 표와 같이 정리하였습니다.

참고로 분홍색으로 칠한 부분은 최종적으로 퇴임하여 회사에 없는 인원들을 의미합니다.

그 중에서 눈에 띄는 것은 감사 위원회가 모두 퇴임했다는 사실입니다.

그리고 1명의 이사회 직속 감사 위원회를 두고 있습니다.

또한 많은 부사장 경영진이 2023년 7월과 8월에 퇴임을 했습니다.

이는 현재 어려움을 많이 겪고 있는 부동산 시장의 상황에 따라서 강도높은 구조조정을 실시한 모습을 잘 보여주고 있다고 생각됩니다.

우선 상당히 복잡해 보이는데 최종적으로 남은 인원만 정리하면 6명으로 다음과 같습니다.

▲ HTN 이사회 (순서대로 의장, 부의장, 이사, 독립이사)

▲ HTN 경영진 (순서대로 사장, 부사장, 부사장)

이사회 의장은 1명으로 변동이 없으며, 부의장은 사장을 겸직하고 있습니다.

또한 독립이사는 이사회 직속 감사 위원장으로 겸직하고 있습니다.

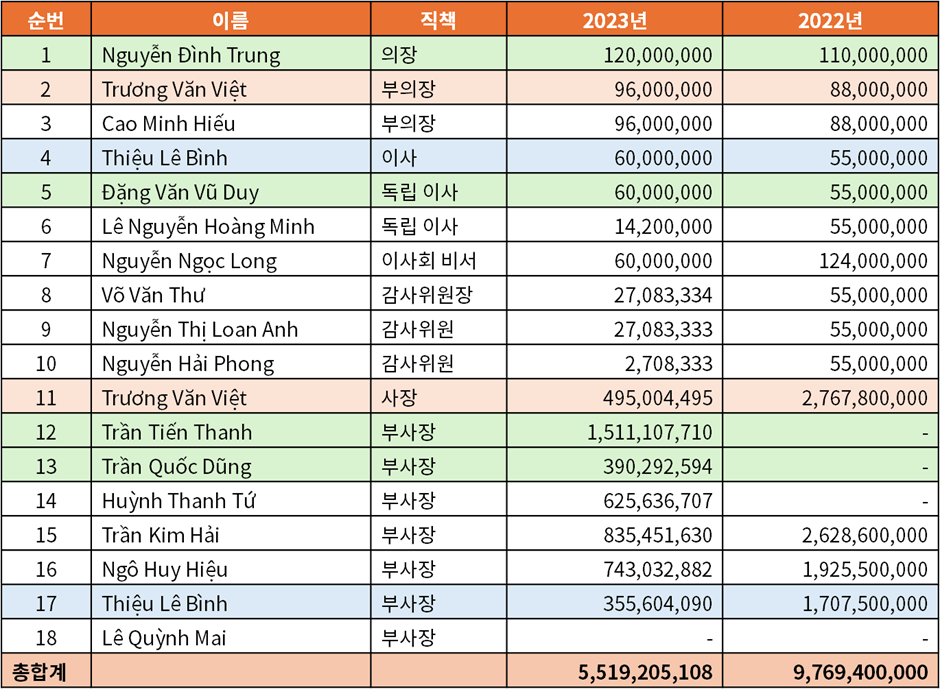

▲ HTN 이사회, 감사 위원회, 경영진의 급여 및 보수

회사의 핵심 임원들의 급여 및 보수 내용입니다.

음영이 들어간 행들은 현재 재직중인 인원이며, 음영이 없는 행은 퇴직을 의미합니다.

또한 음영 중에서도 초록색은 단독이며, 주황색 (2번과 11번), 파랑색 (4번과 17번)은 같은 인물을 의미합니다.

겸직을 하기 때문에 급여도 받고, 보수도 받고 있습니다.

무엇보다도 이러한 임원진의 구조조정으로 인해서 2022년 지급 총액인 9.77십억 동에서 5.52십억 동으로 지급 총액은 44% 줄어들었습니다.

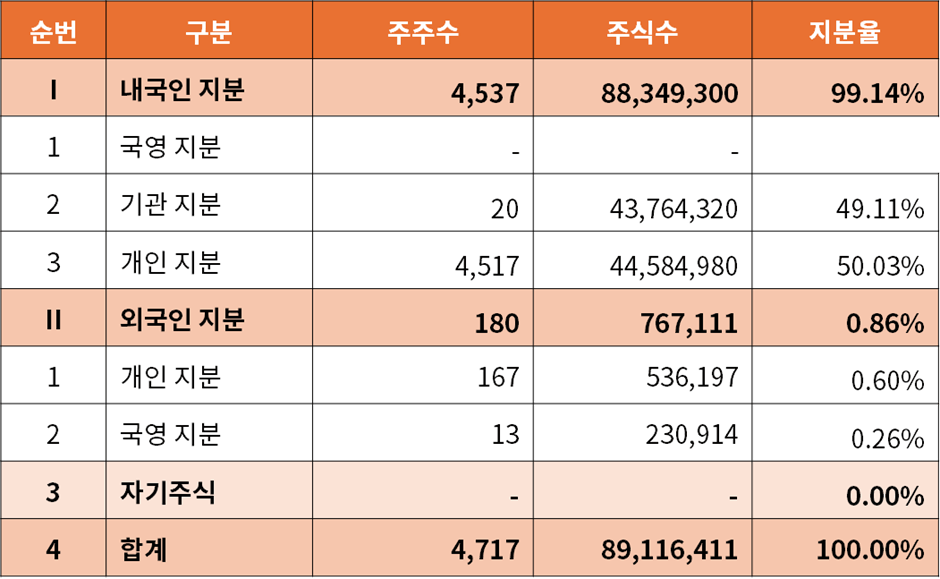

지분 현황

▲ HTN의 지분 현황

HTN의 발행 주식 수는 89,116,411주입니다.

국영 지분과 자기 주식은 없으며, 현재 내국인이 99.14%, 외국인은 0.86%의 비율로 HTN을 소유하고 있습니다.

외국인은 HTN의 지분을 최대 49%까지 소유할 수 있으며, 현재 외국인 룸은 넉넉한 상태입니다.

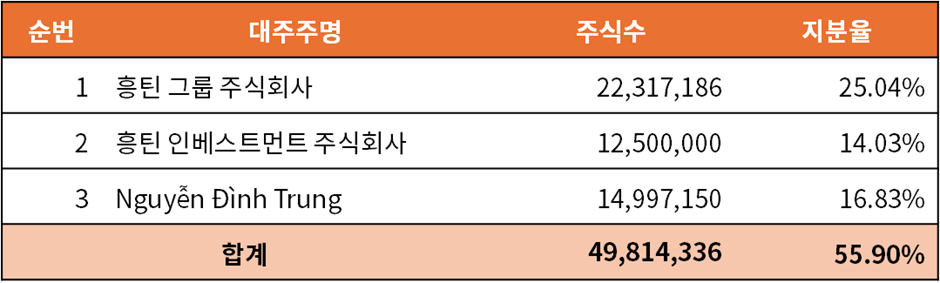

▲ HTN의 대주주 현황

HTN은 3명의 대주주가 있습니다.

하지만 이 3명의 대주주는 결론적으로 1명이 소유하고 있는 것과 같은 효과인데 가장 중요한 부분은 3번의 개인입니다.

3번의 Nguyễn Đình Trung [응웬 딘 쭝]은 흥틴 그룹의 회장이며, 흥틴과 관련된 모든 회사의 대장입니다.

그렇기에 흥틴 그룹도 결국 3번의 회장 소유이며, 2번의 흥틴 인베스트먼트 주식회사도 마찬가지입니다.

결과적으로 소유하는 형태와 이름이 다를 뿐 대주주 지분 55.90%는 창립자이자 회장의 지분으로 해석할 수 있습니다.

인력 현황

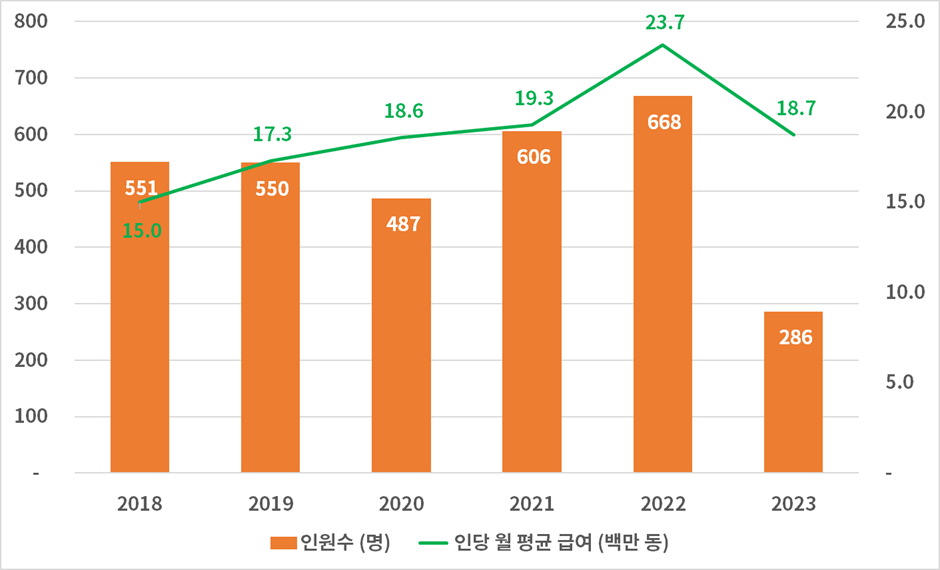

▲ HTN의 인력 현황

HTN의 인력은 2020년 코로나로 인해 잠시 인력이 줄었지만 2021년부터 다시 증가하면서 2022년 최고 인원을 기록하였습니다.

2020년부터 2022년까지 한국과 마찬가지로 베트남에서도 주식과 함께 부동산 투자 열풍이 불었습니다.

곳곳에서 신규 프로젝트 분양 광고가 있었고, 호찌민에서만 봐도 곳곳이 공사중인 프로젝트들이 많았습니다.

2022년 하반기부터 급격하게 시장은 쪼그라들기 시작했고, 타 기업의 불법 채권 발행 사건이 함께 터지면서 기업의 자본 조달에 대한 법과 토지법 관련 개정으로 부동산 관련 모든 업무가 중단되었습니다.

짓던 프로젝트도 멈춰선 가운데 2023년의 인력은 그 처참함을 잘 보여주고 있는 인력 감축으로 보여집니다.

재무 분석

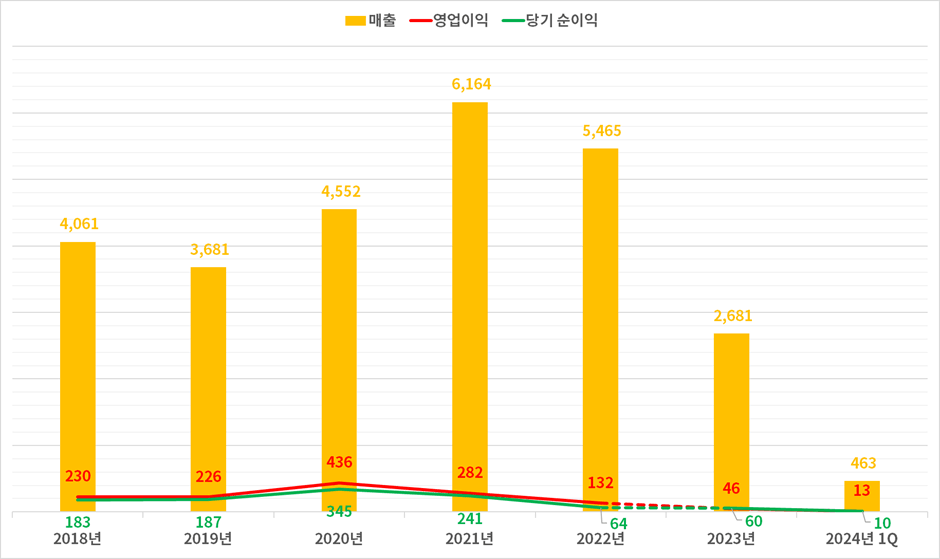

재무 상태표

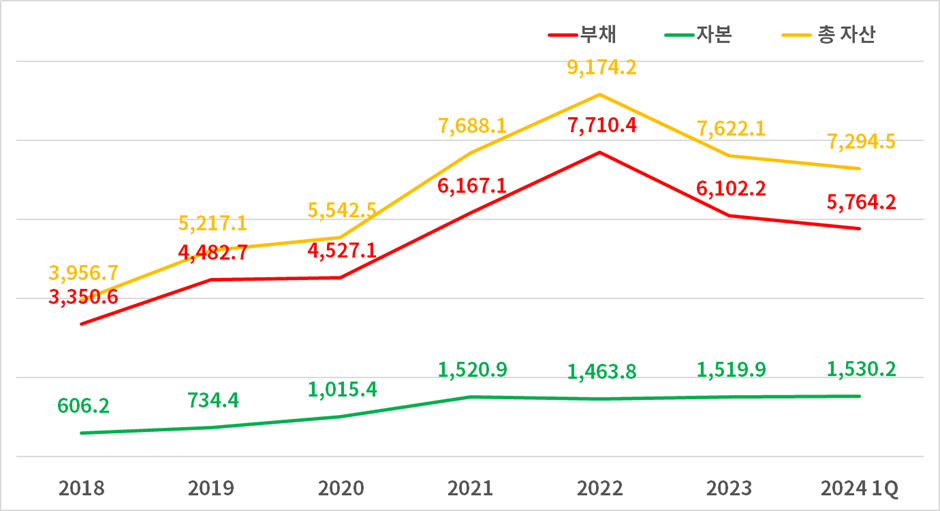

▲ HTN의 재무 상태 차트 - 단위: 십억 동

과거의 HTN은 기업이 지속 성장하는 모습을 보이면서 자산, 부채, 자본 모두 지속 증가 추세를 보여왔습니다.

2022년까지는 계속 그래왔으며, 개발되는 프로젝트의 특성에 따라서 모두 부채를 통해 자금을 조달하고 건설하여 수익으로 자본을 쌓아 나가는 모습을 보여왔습니다.

2022년 이후 부동산 시장은 급격히 냉각되었으며, 이로 인해서 자본이 일시적으로 줄어들기도 했지만 부채 규모 역시 줄여야 할 수밖에 없는 상황이라 부채도 급격히 줄이고 있습니다.

현재 부채 비율은 376.69%, 자기자본 비율은 20.98%, 유동 비율 119.90%, 당좌 비율은 108.44%입니다.

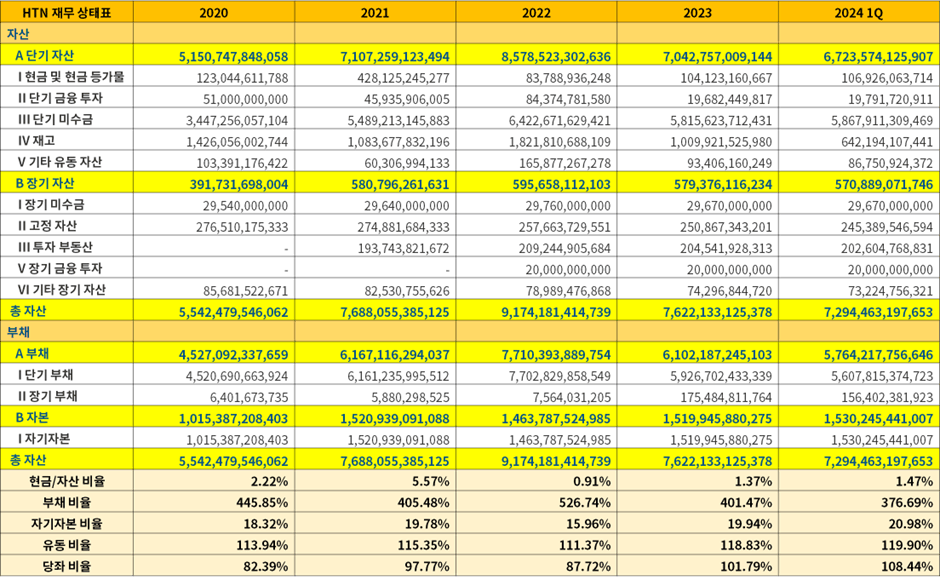

▲ HTN의 재무 상태표 - 단위: VND

유동비율, 당좌비율로 살펴보면 재무 구조가 나름 준수하다 볼 수 있습니다.

다만 2024년 1분기 기준으로 부채 비율이 376.69%로 높기 때문에 단기 부채에 상당히 의존하고 있는 모습입니다.

또 한편으로는 단기 부채의 유동성에 따라서 재무 상태는 언제든지 급격하게 나빠질 수 있기 때문에 안전하다고 보기는 어렵기도 합니다.

다만 이러한 비율들이 점진적으로 개선되고 있다는 사실에 귀를 기울일 필요가 있습니다.

어쩌면 일련의 사건사고들이 환경을 어지럽혀 많은 부동산과 건설 기업을 어렵게 하고 있지만 이 위기를 얼마나 잘 견디고 버텨 나가는지가 중요한 시점이라 보입니다.

이러한 측면에서는 높은 점수를 줄 수 있을 것으로 보입니다.

재무 상태표의 계정 과목별로 조금 더 상세히 살펴보면 현금과 단기 금융 투자를 합산하여 살펴봤을 때 2022년부터 현금이 급격히 줄어들었습니다.

이는 2023년까지 유지가 되었고, 2024년 1분기에는 다시 조금씩 현금의 흐름이 풀리는 듯해 보입니다.

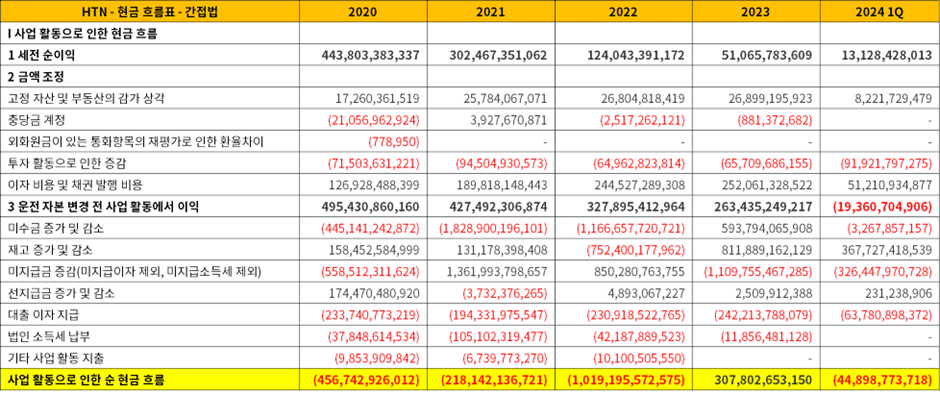

▲ HTN의 사업활동으로 인한 순 현금 흐름 - 단위: VND

사업 활동으로 인한 현금 흐름을 살펴보면 세전 순이익의 규모는 대폭 줄어들었지만 손실 없이 매년 수익을 거두고 있습니다.

하지만 금액 조정에서 이자 비용 및 채권 발행을 통한 자금 조달로 매년 양수를 기록하고 있지만 2024년 1분기에는 채권 발행 규모를 축소하면서 운전 자본 변경 전 사업 활동 이익에서부터 음수를 기록하게 됩니다.

또한 이러한 채권 발행으로 현금 흐름을 좋게 만드는 듯했지만 미수금으로 인해 모두 차감되면서 사업활동으로 인한 현금 흐름은 2023년을 제외하고는 모두 음수를 기록하고 있습니다.

2023년의 경우는 미수금도 회수가 되고 가지고 있는 재고들을 처분함으로써 현금을 만들어 미지급금도 지급하고, 대출 이자까지 지급하면서 그래도 현금 흐름을 양수로 만든 재무 구조를 개선하려는 노력이 엿보이는 한 해였습니다.

그리고 이러한 효과로 인하여 2024년 1분기도 사업활동 현금 흐름이 음수이긴 하지만 그 규모가 대폭 감소한 모습입니다.

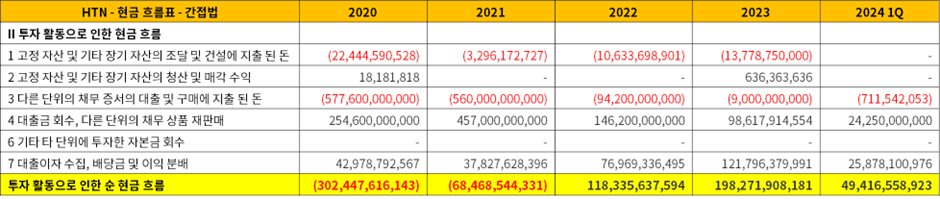

▲ HTN의 투자활동으로 인한 순 현금 흐름 - 단위: VND

투자활동으로 인한 현금 흐름에서는 2020년과 2021년에는 음수, 2023년부터 2024년 1분기까지는 양수를 기록하고 있습니다.

참고로 이 부분의 현금 흐름은 두가지로 볼 수 있는데 고정 자산의 투자가 많았거나 은행에 저축한 금액을 의미하기에 현금 흐름이 음수로 기록되는 경우가 좋은 흐름이라고 할 수 있습니다. (기업의 상태에 따라 꼭 그렇지 않을 수도 있긴 함)

추가로 이 부분의 숫자가 재무 상태표에서는 현금 계정에서 금융 투자로 이동하거나 고정 자산으로 이동합니다. (현금을 지갑에 두는지 금융 기관으로 옮기는 지의 차이)

2022년부터 2024년 1분기 까지는 현재 현금이 절실하게 중요한 상황이기에 모두 양수를 기록하고 있습니다.

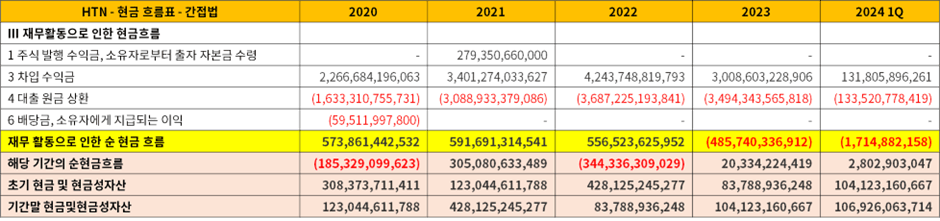

▲ HTN의 재무활동으로 인한 순 현금 흐름 - 단위: VND

재무 활동에서는 차입금과 대출 원금 상환만이 존재하며, 2022년까지는 차입금 대비 원금 상환이 적었지만 2023년부터는 열심히 부채를 갚아 나가고 있는 모습입니다.

결론적으로 부채를 관리하여 현금 흐름은 운영에 필요한 만큼 유지하고 있는 모습입니다.

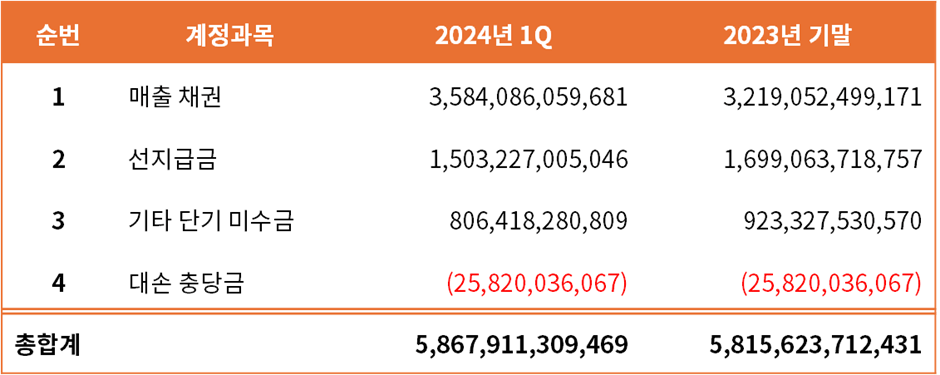

다시 재무 상태표로 돌아와 전체 자산에서 가장 많이 차지하고 있는 부분이 단기 미수금입니다.

전체 자산이 7.3조 동인 가운데 단기 미수금은 24년 1분기까지 5.9조 동입니다.

▲ HTN의 단기 미수금 현황 - 단위: VND

단기 미수금 전체 금액은 약 1% 증가하였습니다.

매출 채권이 11% 증가하였으며, 선지급금과 기타 단기 미수금은 각각 12%와 13% 감소하였습니다.

대손 충당금은 변동이 없었습니다.

매출 채권이 가장 문제인데 전체 매출채권 중 3.4조 동이 HTN과 관련이 있는 회사입니다.

이는 모사를 비롯한 자회사, 그룹사 등을 의미합니다.

국가의 토지법 개정과 관련이 있다 보니 프로젝트들의 인허가 문제가 해결되고 건설이 다시 시작된다면 이러한 미수금은 순차적으로 다시 받을 수 있는 금액입니다.

다만 기한 없는 기다림이 답답할 뿐입니다.

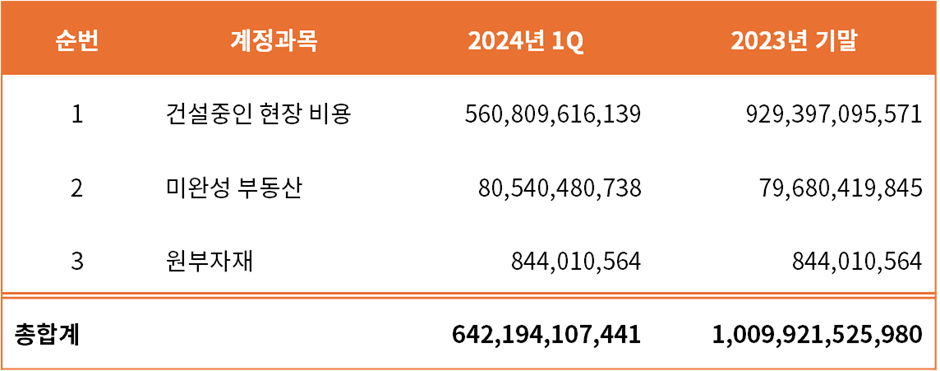

▲ HTN의 재고 현황 - 단위: VND

재고를 계속 줄여 나가면서 현금을 확보하여 부채를 개선중인 가운데 전체 재고 금액은 36%가 감소하였고, 그 중에서도 건설중인 현장 비용에서 40% 감소하며 큰 역할을 하고 있습니다.

재고를 살펴보면 더 정확하게 현재 건설이 진행중인 것과 아닌 곳을 알 수 있게 됩니다.

HTN는 2024년 1분기의 재무제표 주석에 상세히 알려주고 있는데 살펴보면 다음과 같습니다.

▲ HTN의 재고 상세 - 단위: VND

필자는 금액이 같거나 소폭 감소한 부분에 대해서는 따로 표시를 해 두지 않았으며, 금액이 의미 있게 대폭 줄어든 현장에 대해서는 노랑 형광 표시를 해 두었습니다.

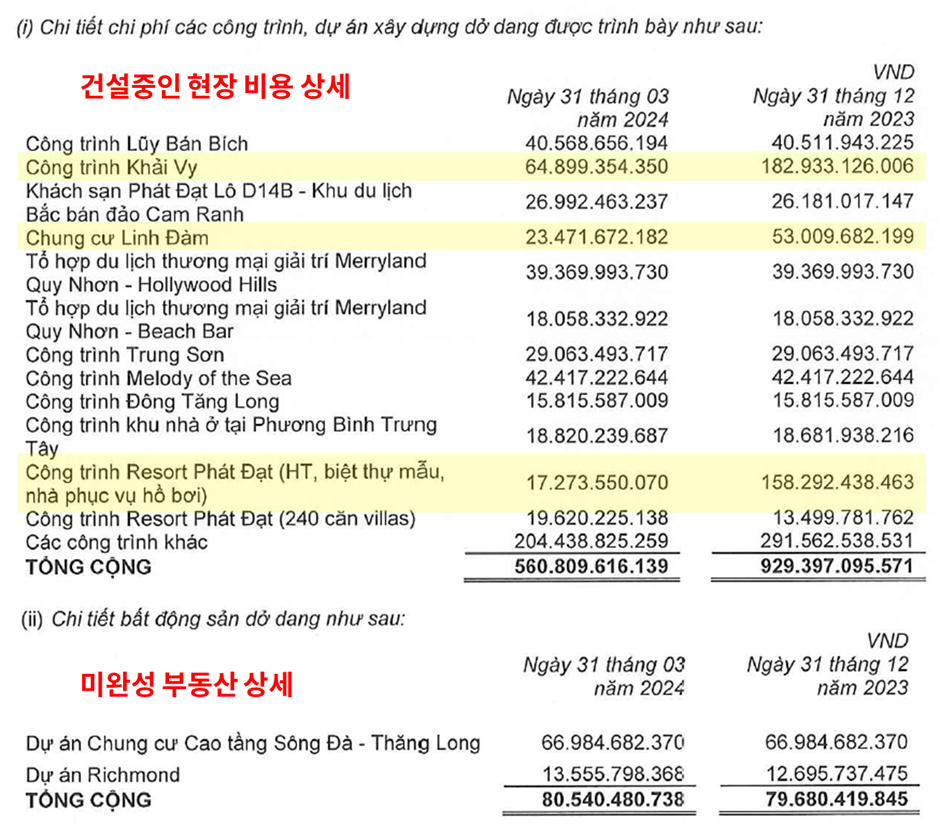

▲ HTN의 부채 현황 - 단위: VND

부채는 2023년 기말 대비 5%가 감소하였습니다.

주요 감소 요인으로는 단기매입채무가 142.3십억 동 감소하였고, 기타 단기 부채가 121.3십억 동 감소한 요인입니다.

반면 단기 대출은 1%, 17.4십억 동이 증가하였습니다.

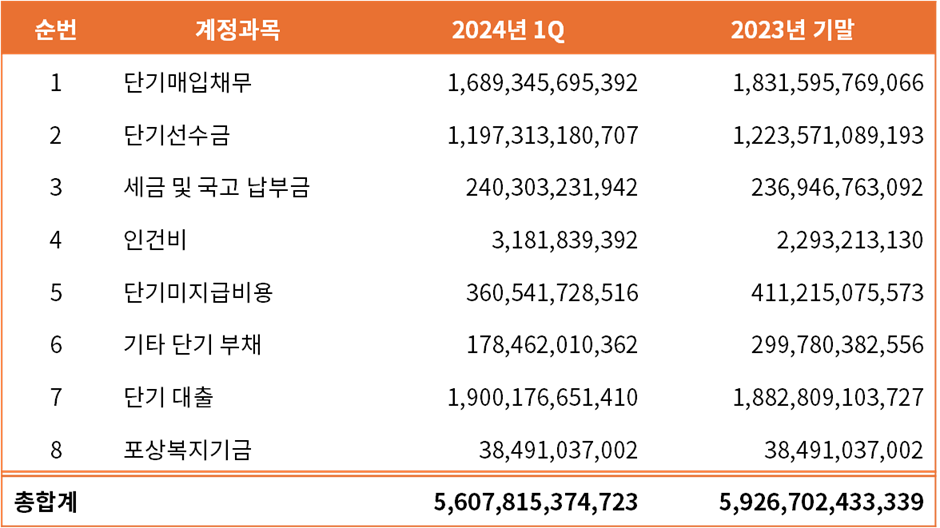

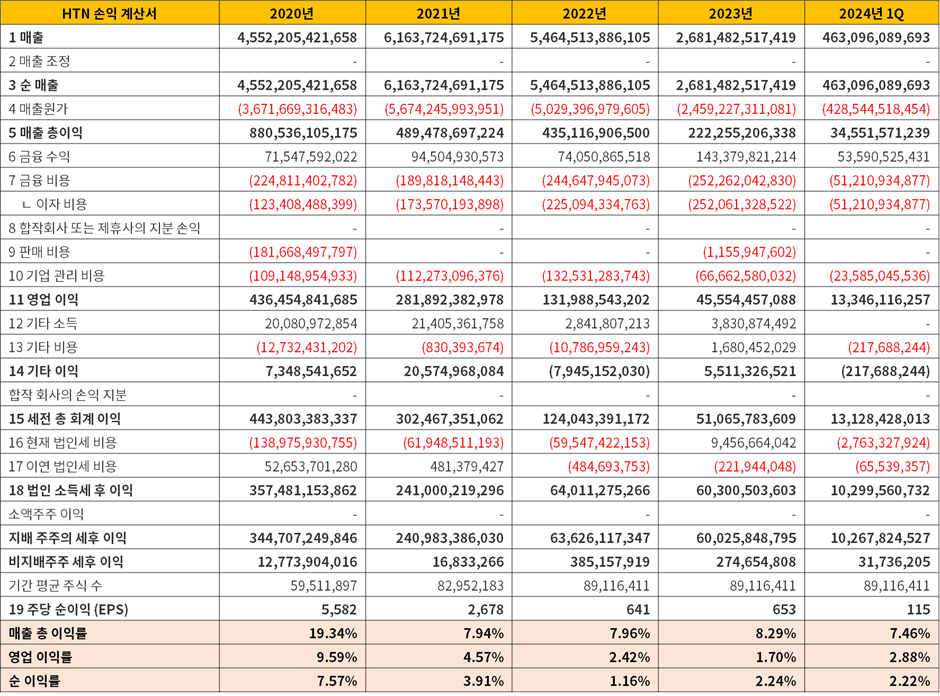

손익 계산서

▲ HTN의 손익 계산서 차트 - 단위: 십억 동

손익 계산서의 차트를 보면 화려했던 지난날의 과거와 실적이 급 위축되는 모습이 극명하게 잘 나타나 있는 것 같습니다.

특히 숫자를 잘 보면 의아한 점이 있습니다.

2022년의 매출은 2021년과 비교해서 크게 떨어지지 않았습니다.

하지만 영업이익과 순이익에는 큰 차이가 있습니다.

▲ HTN의 손익 계산서 - 단위: VND

이를 이해하기 위해서 손익 계산서를 살펴보면 2022년부터 이자 비용이 크게 증가한 것을 알 수 있습니다.

이 외에도 관리비 등의 증가가 순 이익을 많이 감소시켰음을 알 수 있습니다.

표의 크기 때문에 2018년부터 공개하지는 못했지만 실질적으로 2018년의 매출 총이익률은 8.22%, 2019년은 10.55%, 2020년은 19.34%입니다.

그리고 주춤하면서 현재는 평균 약 8% 수준에 머물러 있습니다.

매출 총이익은 평균적으로 보면 비슷한 수준이 지속 유지되고 있는 가운데 영업 이익률과 순이익률은 그렇지 못합니다.

다만 긍정적으로 보자면 2023년과 2024년부터는 점진적으로 다시 개선되고 있다는 점입니다.

HTN은 2024년 1분기 실적을 발표하면서 실적 변동사유를 함께 공시하였습니다.

길지 않는 내용이지만 부동산 시장이 어려운 가운데서도 24년 1분기 실적이 손실이 아닌 수익을 거둘 수 있었던 이유는 몇몇 부동산의 공사가 다시 재개되었다는 내용이었습니다.

결국 현재 HTN의 실적은 중단된 현장들이 공사를 재개하고 이미 분양이 완료된 상황에서 시행사가 고객들로부터 중도금을 받아 건설 대금을 지급하면 점진적으로 해결될 것으로 보입니다.

많은 건설 현장들이 정부의 허가를 받아 재개될 때까지 기다리는 수밖에 현재는 방법이 없어 보입니다.

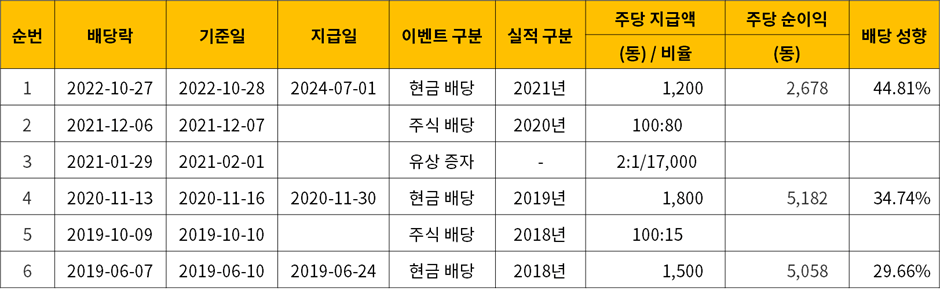

배당 및 이벤트 내역

▲ HTN의 배당 및 이벤트 내역

HTN은 과거 배당을 꼬박꼬박 잘 주던 회사였습니다.

현금 배당 성향은 평균적으로 약 35%였으며, 프로젝트 개발을 위해 회사의 자본금 규모를 키우기 위해서 주식 배당도 통 크게 실시하곤 했었습니다.

물론 과거의 일이긴 합니다.

가장 최근의 배당은 2022년 10월 배당락입니다.

하지만 채권 연장과 관련하여 회사를 살리는 것이 우선시되었고, 결국 현금이 부족해지면서 당시의 지급 결의한 배당은 3번이 미루어 지면서 2024년 7월 1일 지급을 앞두고 있습니다.

필자는 HTN의 주주였습니다.

과거 형인 이유는 다른 투자처 발굴과 개인적인 사유로 인하여 비교적 최근 전량 매도를 했지만 배당금은 받아야 하는 만큼 지급될 날을 기다리고 있습니다.

7월 1일에는 배당금이 지급되기를 바라지만 현금 흐름에 따라서 지급이 또 연기가 될 가능성도 있어 보입니다.

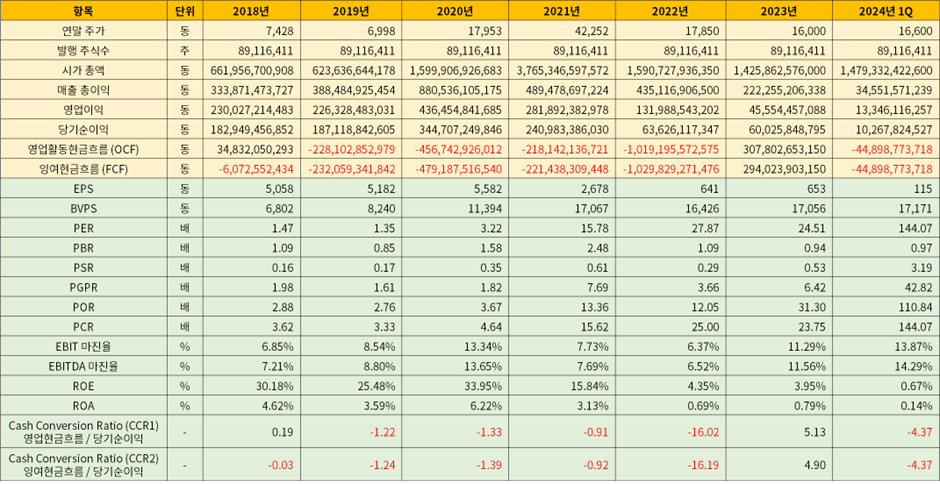

결론

▲ HTN의 지표 모음

필자는 HTN을 보유했던 주주입니다.

필자가 주주총회도 직접 참석할 만큼 충분히 건설 능력과 경영진의 의지, 능력 등은 필자의 판단으로는 믿을 만 했습니다.

그러했기에 많은 부동산 프로젝트들을 건설할 수 있었고, 뀌년의 메리랜드라는 큰 프로젝트도 맡아서 할 수 있었습니다.

다만 타 기업으로부터 출발한 사건에 의한 채권 발행의 제한과 토지법의 변경 등의 사유로 부동산 시장 자체가 살얼음판으로 변하면서 어려움을 겪고 있습니다.

필자는 HTN을 투자하면서 200% 이상의 큰 수익을 거둘 수 있었고, 현금 흐름을 위해 작은 사업을 하나 시작하면서 2/3 이상의 물량을 매도하여 자본금으로 사용하였습니다.

또한 남아있는 물량은 수익률 상으로는 30% 정도의 손실이 발생하고 있었지만 다른 투자 종목에 자금을 마련해야 했음과 동시에 현금 흐름 개선을 위해 고민하던 중 배당 받을 금액을 포함하면 남은 1/3도 손실은 아니었기에 과감히 모든 지분을 정리하였습니다.

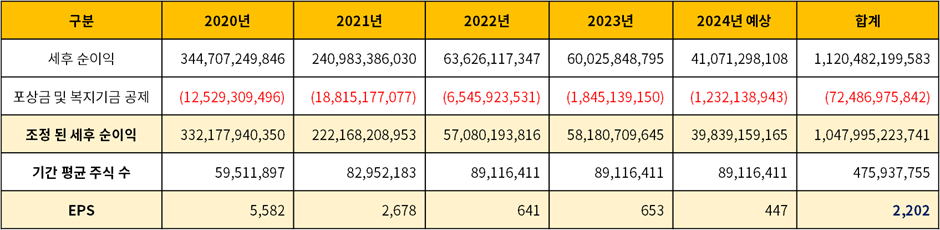

▲ HTN의 EPS 산출표 - 단위: VND

HTN의 EPS 평균을 산출하기 위해서 2024년의 예상 실적은 1분기의 실적을 4분기 전체에 적용하였습니다. (즉, 세후 순이익 * 4)

이렇게 한 이유는 아직 2024년의 계획을 확인할 수 없었기 때문입니다.

또한 1분기 실적 발표에 따르면 서서히 공사가 재개되는 곳이 있다고 한 점과 실제로 재고가 줄어들고 있는 점 등을 미루어 그렇게 예측하였습니다.

포상 복지기금은 2023년과 같이 3%를 적용하였고, 이 모든 것을 반영하여 2018년부터 2024년의 예상 실적 까지를 반영하면 평균 EPS는 2,202동입니다.

회사채 발행 금리 9.1%를 대입하여 HTN의 정가를 산출해보면 24,200동입니다.

* 계산 공식: (1/0.091) * 2,202동

HTN의 현재 주가는 13,500동 수준이기에 정가보다는 약 44% 낮은 수준입니다.

다만 현금 흐름 측면에서 불안함을 보이고 있고, 이는 베트남 정부의 정책에 따른 부분입니다.

부동산 관련 기업의 공통 어려움에 따른 부분이기에 현재 환경상의 위기를 버텨낼 수만 있다면 여전히 가치 있는 기업이라 볼 수도 있습니다.

반면 버티지 못한다면 이 가치 평가는 점점 낮아질지도 모르겠습니다.

재미있는 사실 하나!

코로나19로 가장 어려움을 겪은 분야라고 한다면 항공 분야일 것입니다.

이러한 어려움 속에서 자본 잠식과 함께 주가, 실적도 곤두박질 친 곳이 베트남 항공 (HVN)입니다.

베트남 항공이 2024년 1분기부터 흑자를 발표하며 서서히 부활의 신호탄을 알리고 있습니다.

그리고 그 결과 필자가 직접 분석을 통해 확인해 본 결과 5월 시가 총액은 61.16%가 증가하였고, 2024년 연초부터 5월 마감 주가까지는 126.94% 상승 중에 있습니다.

필자가 이러한 이야기를 하는 이유는 HTN은 주변 환경이 개선이 되고 다시 살아난다면 충분히 위와 같은 이야기가 실현될 수 있는 기업으로 여전히 관심있게 지켜보고 있기 때문입니다.

감사합니다.

Disclaimer

- 저자는 보고서 제공 시점 기준 보유하고 있지 않습니다.

- 본 보고서는 오렌지 보드에 독점 기재합니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

댓글 0

첫번째 댓글을 남겨주세요