후니찌니의 베트남 주식 팜

SDN 기업 분석: 안정적인 배당과 현 재무 상태 평가

후니찌니

2024.08.04

안녕하세요?

베트남 주식하는 남자 ‘후니찌니’ 입니다.

이번 소개할 기업은 동나이 페인트 (종목코드: SDN) 입니다.

종목 기초 정보

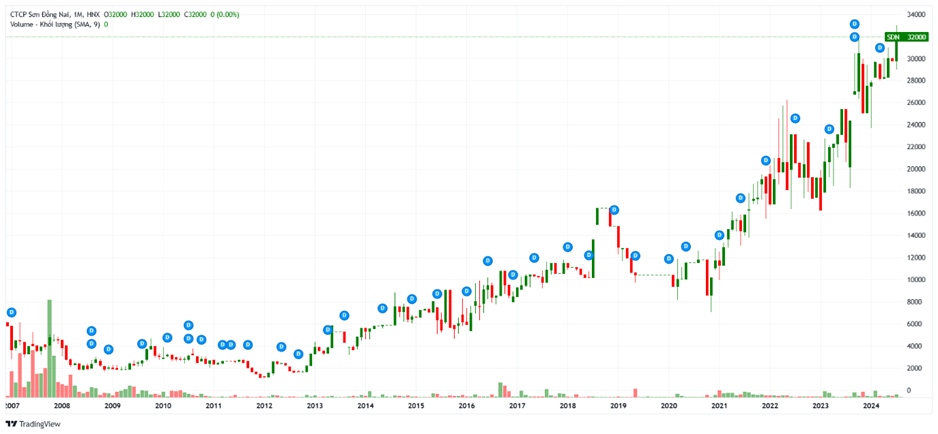

▲ SDN의 상장기간 전체 주가 차트

▲ SDN의 기업 로고

기초 정보:

- 종목코드: SDN

- 시장 구분: 하노이 증권거래소 – HNX

- 발행 주식수: 3,036,436주

- 자본금: 30,364,360,000동 (약 16.6억 원)

- 상장일: 2009년 6월 22일

- 시가총액: 97,165,952,000동 (약 53.2억 원)

기업명:

- KR: 동나이 페인트 주식회사

- US: Dong Nai Paint Corporation

- VN: CÔNG TY CỔ PHẦN SƠN ĐỒNG NAI

기업명 약어: DONAPACO

사업자 등록 번호: 3600451024 (변경 횟수: 11, 2023년 10월 23일 기준)

주소지: Đường 7, KCN Biên Hòa 1, P. An Bình, TP. Biên Hòa, T. Đồng Nai

전화번호: (84) 251 393 1355

Fax: (84) 251 383 6091

이메일: visitsdn@hcm.vnn.vn

웹사이트: www.dongnaipaint.com.vn

지점:

- 박닌 지점: KCN Yên Phong, Xã Long Châu, Huyện Yên Phong, Tỉnh Bắc Ninh

- 공장 (PPG Việt Nam과 협력): Đường số 5, KCN AMATA, P. Long Bình, TP. Biên Hòa, Tỉnh Đồng Nai

기업 발전 현황

설립 및 발전 과정

설립: 동나이 페인트 주식회사는 원래 동나이 페인트 공장으로 1987년에 설립되었으며, 이전에는 동나이 산업청에 속한 국영 기업이었습니다.

회사는 2000년 3월 1일 동나이 성 인민위원회의 결정 제4636/QĐ-UBT에 따라 주식회사 형태로 전환되었습니다.

주식 상장 과정

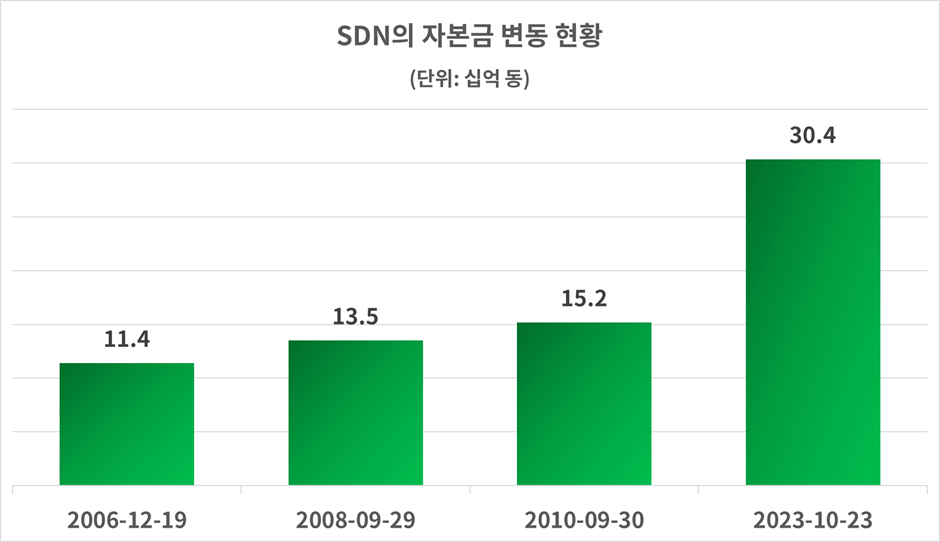

최초 상장: 회사는 2006년 12월 8일 국가 증권위원회로부터 증권 번호 106/UBCK-GPNY를 부여받아 1,140,000주를 상장하였고, 총 상장 가치 11,400,000,000동으로 2006년 12월 25일에 공식 거래를 시작했습니다.

추가 상장 2008: 2008년 9월 16일 호찌민 증권거래소는 회사의 추가 발행 주식 209,641주를 승인하였고, 총 상장 주식 수는 1,349,641주, 총 상장 가치는 13,496,410,000동이 되었습니다.

추가 상장 2010: 2010년 9월 14일, 회사는 추가 발행 주식 168,577주를 상장하였고, 총 상장 주식 수는 1,518,218주, 총 상장 가치는 15,182,180,000동이 되었습니다.

추가 상장 2023: 2023년 10월 16일 하노이 증권거래소는 추가 발행 주식 1,518,218주를 승인하였고, 총 상장 주식 수는 3,036,436주, 총 상장 가치는 30,364,360,000동이 되었습니다.

자본금 변동 현황

▲ SDN의 자본금 변동 현황 - 단위: 십억 동

동나이 페인트 주식회사는 지속적인 자본금 증가를 통해 기업의 재무 구조를 강화해 왔습니다.

특히 2023년에는 자본금이 100% 증가하는 큰 변화를 보였으며, 이는 기업의 성장 가능성을 보여주는 중요한 지표로 평가될 수 있습니다.

이러한 자본금 증가는 회사의 운영 자금을 늘리고, 향후 더 큰 시장 기회를 모색할 수 있는 기반을 마련하게 해줍니다.

사업 분야 및 영업 지역

1. 주요 사업 분야

- 페인트 및 관련 제품 제조: 페인트, 바니시, 인쇄 잉크 및 퍼티(벽지 퍼티) 생산.

- 건축 자재 도매: 페인트 도매.

- 기타 화학 제품 제조: 접착제 생산.

- 전문 도매: 접착제 도매, 페인트 및 접착제 관련 원재료 및 제품 수출입, 퍼티 도매.

2. 주요 영업 지역:

- 남동부 지역: 호찌민시, 동나이, 붕따우, 빈증, 떠이닌 등.

- 중남부 및 남중부 지역: 닥락, 람동, 닌투언, 빈투언 등.

- 남서부 지역: 띠엔장, 껀터, 롱안, 속짱 등.

동나이 페인트 주식회사는 세계적인 페인트 제조업체인 AKZONOBEL(네덜란드)과 PPG(미국)와 협력하여 고품질 페인트 제품을 생산하고 있습니다. 이러한 제품들은 석유 시추 장비, 선박, 휴대전화, 오토바이 등 기술적이고 품질이 요구되는 다양한 분야에서 사용되고 있습니다.

주요 제품

품질 인증서 현황

동나이 페인트 주식회사는 다음과 같은 품질 인증서를 보유하고 있습니다.

▲ SDN의 국제 표준 인증

- ISO 9001:2015: 품질 관리 시스템 인증

- JIS K 5663:2003: 일본 산업 규격 인증

- QUATEST3 No. 32-13 적격: 표준 적합성 인증

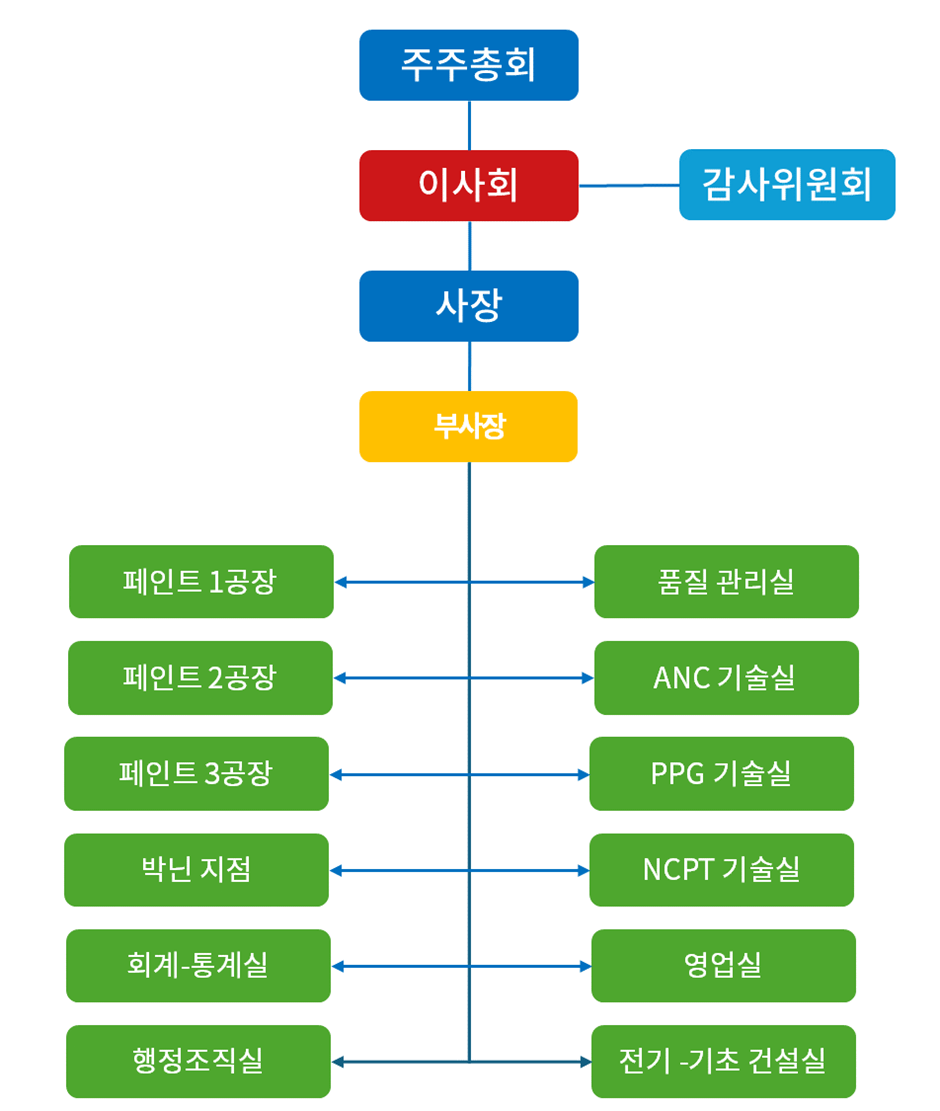

조직도

▲ SDN의 조직도

동나이 페인트 주식회사의 조직 구조는 간결하고 효율적으로 설계되어 있습니다. 이사회, 감사 위원회, 사장, 부사장 체계 아래 조직은 크게 현장 부서와 사무 부서로 나뉩니다.

현장 부서는 총 3개의 페인트 작업장과 기술실로 구성되어 있습니다. 제1, 제2, 제3 공장은 각각 특화된 생산 기능을 가지고 있으며, 제2 공장에는 ANC 기술실, 제3 공장에는 PPG 기술실이 속해 있어 높은 기술력을 바탕으로 생산을 지원합니다.

사무 부서는 박닌 지점, 품질 관리실, NCPT 기술실, 회계 - 통계실, 영업실, 조직 - 행정실, 전기 - 건설실로 이루어져 있습니다. 각 실은 제품 품질 관리, 재무 관리, 영업 활동, 인사 및 행정, 기술 개발 등을 담당하며, 회사의 운영을 체계적으로 지원합니다.

이와 같은 구조는 동나이 페인트 주식회사가 효율적으로 운영되고, 지속 가능한 성장을 이루는 데 기여하고 있습니다. 동나이 페인트 주식회사는 자회사나 계열사가 없습니다.

발전 방향

동나이 페인트 주식회사 (이하 SDN)는 2024년을 목표로 다양한 전략적 목표를 설정하고 있습니다. 이러한 목표는 회사의 지속 가능한 성장을 지원하고, 시장 경쟁력을 강화하기 위한 중요한 지침을 제공합니다.

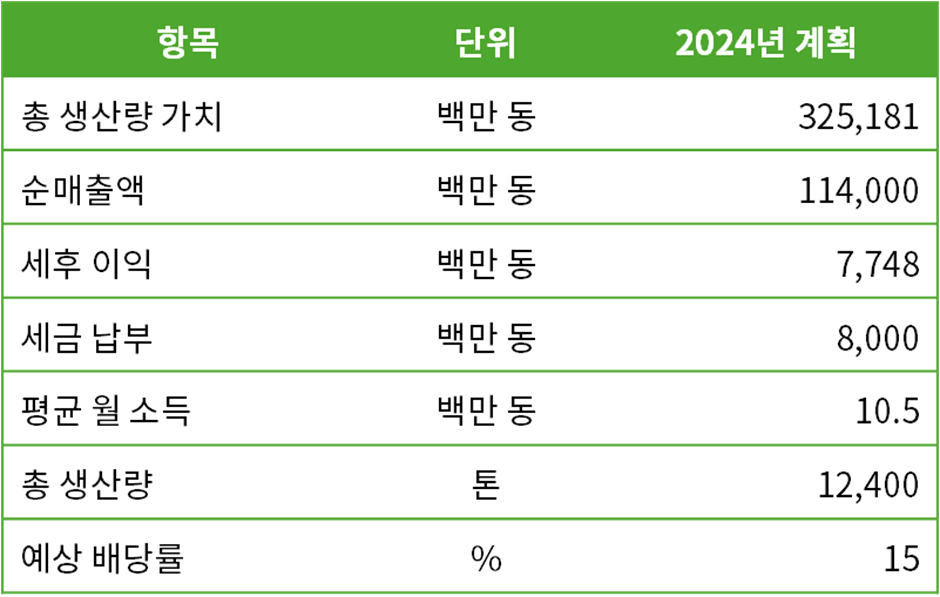

주요 목표

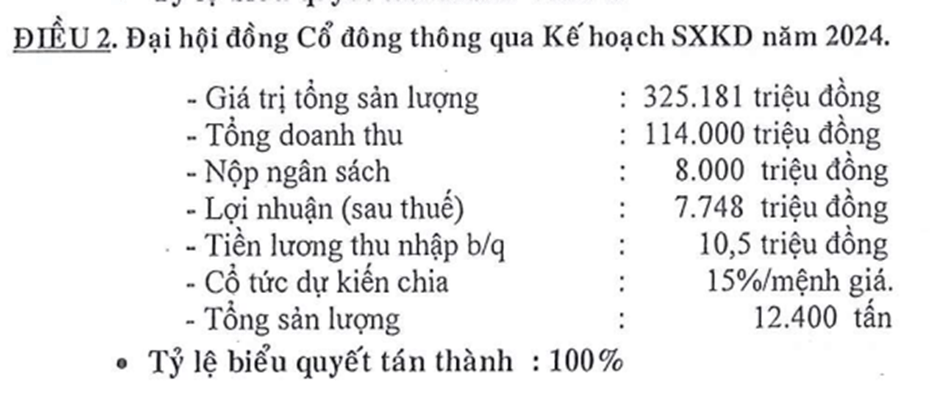

▲ SDN의 2024년 주요 목표

SDN은 2024년에 다음과 같은 목표를 달성하고자 합니다.

첫째, 총 생산량 가치를 325,181백만 동으로 계획하고 있습니다. 이는 생산 효율성을 높이고, 다양한 고객 요구를 충족시키기 위한 것입니다.

둘째, 순매출액은 114,000백만 동을 목표로 하고 있으며, 이는 공격적인 마케팅 전략과 제품 혁신을 통해 이루어질 것입니다.

셋째, 세후 이익 목표는 7,748백만 동으로 설정하였으며, 비용 절감과 효율적인 운영 관리를 통해 달성할 계획입니다.

넷째, SDN은 8,000백만 동을 세금으로 납부할 계획이며, 이는 회사의 투명한 경영과 사회적 책임을 반영한 것입니다.

다섯째, 직원들의 평균 월 소득을 10.5백만 동으로 유지하여, 직원들의 만족도와 생산성을 높이고자 합니다.

여섯째, 총 생산량 목표는 12,400톤이며, 이는 회사의 생산 역량을 극대화하고, 시장에서의 입지를 강화하기 위한 것입니다.

마지막으로, 주주들에게 15%의 배당률을 제공할 계획입니다. 이는 주주들의 신뢰를 유지하고, 회사의 재정 건전성을 반영한 것입니다.

발전 전략

SDN은 중장기적으로 제품 개발, 품질 관리, 비즈니스 운영, 브랜드 강화, 조직 관리, 재무 관리, 그리고 지속 가능한 발전 목표를 설정하고 있습니다.

먼저, 제품 개발 전략으로는 국내 시장에서의 생산 능력을 지속적으로 향상시키고, 주요 제품 라인의 개발과 더불어 다양한 고객 요구를 충족시키기 위해 다양한 제품 라인을 개발하고 있습니다.

품질 관리 전략으로는 SDN의 제품이 건설부의 국가 규격에 부합하고, 일본 JIS K 5663:2003 표준 및 국제 ISO 9001:2015 품질 관리 기준을 준수하도록 하고 있습니다.

비즈니스 운영 전략으로는 안정적인 유통망을 유지하며, 건설 및 기계 회사와의 협력을 통해 프로젝트 및 고객 기반을 확장하고 있습니다.

또한, 브랜드 강화 전략으로는 다양한 매체를 통해 제품 브랜드를 홍보하고, 온라인 마케팅 및 커뮤니티 활동을 포함한 다양한 마케팅 활동을 통합하여 브랜드 인지도와 시장 경쟁력을 높이고 있습니다.

조직 관리 전략으로는 성장 단계에 맞추어 조직 관리 모델을 조정하고, 계획적 인력 배치 및 고품질 인력 양성을 통해 미래의 발전 목표를 달성하기 위한 인적 자원을 확보하고 있습니다.

재무 관리 전략으로는 회사의 생산 및 비즈니스 활동의 표준화를 통해 단기 재무 성과를 보장하는 동시에 장기적인 지속 가능 발전을 목표로 하고 있습니다.

마지막으로, 지속 가능한 발전 전략으로는 모든 생산 및 비즈니스 활동이 법률을 준수하고, 건전한 비즈니스 환경을 조성하며, 풍부한 일자리 창출, 글로벌 공급망 참여, 국가에 대한 세금 납부, 환경 보호, 그리고 사회적 활동 참여를 통해 지속 가능한 발전에 기여하는 것을 목표로 하고 있습니다.

이와 같은 전략을 통해 SDN은 지속 가능한 성장과 더불어 높은 시장 경쟁력을 유지하며, 다양한 이해 관계자와의 협력을 강화하고 있습니다.

리스크 관리

SDN은 다양한 리스크를 식별하고 관리하기 위해 체계적인 접근 방식을 채택하고 있습니다. 주요 리스크와 그에 대한 관리 방안을 다음과 같이 정리하였습니다.

1. 비즈니스 환경 리스크: 러시아와 우크라이나 간의 전쟁이 장기화되고 지역 분쟁이 발생하며, 부동산 시장의 침체가 지속될 수 있습니다. 이러한 상황은 회사의 경영 환경에 부정적인 영향을 미칠 수 있습니다.

관리 방안: SDN은 국내외 정치 및 경제 상황을 지속적으로 모니터링하고, 상황에 맞는 신속하고 정확한 의사 결정을 내립니다. 이를 통해 어려운 상황에서도 기회를 포착하고 유리한 조건을 확보할 수 있도록 노력합니다.

2. 원자재 가격, 금리 및 환율 변동 리스크: 원자재 가격 상승과 은행 금리 상승으로 인한 비용 증가가 발생할 수 있습니다.

관리 방안: SDN은 최소 세 곳의 공급업체와 거래를 유지하여 독점 위험을 최소화하고, 원자재 가격의 하락 시점을 예측하여 최적의 비축 계획을 수립합니다. 비용을 철저히 관리하고 불합리한 비용을 제거하며, 시장 상황을 분석하고 예측하여 적절한 대응 방안을 마련합니다.

3. 화재 리스크: 생산 과정에서 발생할 수 있는 화재 및 폭발 리스크가 있습니다.

관리 방안: SDN은 집중되지 않은 분산형 창고를 배치하고, 화재 및 폭발 보험을 가입합니다. 정기적으로 화재 예방 및 소방 훈련을 실시하며, 연간 소방 훈련 프로그램을 통해 화재 발생 시 신속히 대응할 수 있도록 준비합니다.

이와 같은 리스크 관리 방안을 통해 SDN은 다양한 위험 요소를 효과적으로 관리하고, 회사의 안정적인 운영을 유지하며, 지속 가능한 성장을 도모하고 있습니다.

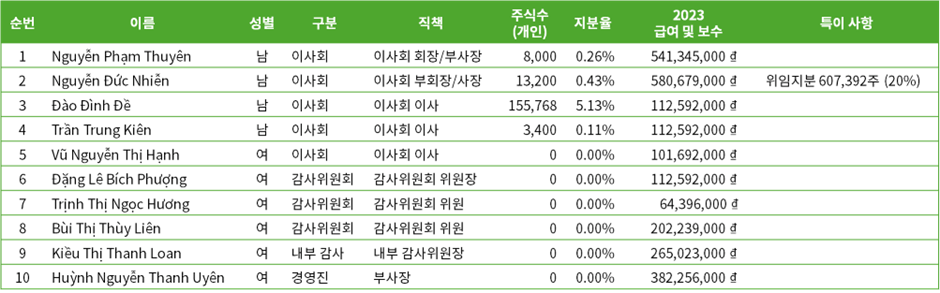

주요 임원 및 감사위원 현황

▲ SDN 주요 임원 및 감사위원 현황

동나이 페인트 주식회사의 주요 임원진은 총 10명으로 구성되어 있습니다. 이들은 이사회, 감사위원회, 그리고 경영진에서 중요한 역할을 맡고 있으며, 회사의 지속 가능한 성장과 발전을 이끌고 있습니다. 특히, 임원진 중 두 명은 겸임을 통해 회사의 전략적 의사 결정과 운영에서 중추적인 역할을 담당하고 있습니다.

먼저, Nguyễn Phạm Thuyên은 동나이 페인트 주식회사의 이사회 회장 겸 부사장을 맡고 있습니다. 1973년 9월 30일에 태어난 그는 화학 엔지니어이자 국제 경제 관계 학사 학위를 가지고 있습니다. Nguyễn Phạm Thuyên은 1996년부터 회사에 근무하면서 기술 부서에서 오랜 경력을 쌓았고, 2020년부터는 회장 겸 부사장으로서 회사의 전략적 방향을 결정하고 운영을 총괄하고 있습니다. 그는 8,000주의 주식을 보유하고 있으며, 이는 회사 전체 지분의 0.26%에 해당합니다. 그의 2023년 보수는 541.3백만 동입니다.

두 번째 핵심 인물인 Nguyễn Đức Nhiễn은 이사회 부회장 겸 사장으로서 1972년 5월 1일에 태어났으며, 경영학 석사 학위를 보유하고 있습니다. Nguyễn Đức Nhiễn은 1998년부터 회사에 근무하며 다양한 직책을 거쳤고, 특히 영업 부서에서 오랜 기간 근무한 경험이 있습니다. 2020년부터는 부회장 겸 사장으로서 회사의 성장을 이끌고 있으며, Công ty TNHH Thiên Nhất의 이사회 구성원으로도 활동하고 있습니다. 그는 13,200주의 주식을 보유하고 있으며, 이는 회사 전체 지분의 0.43%에 해당합니다. 또한, 위임 지분으로 607,392주를 추가로 보유하고 있어 총 지분율은 20%에 이릅니다. 그의 2023년 보수는 580.7백만 동입니다.

Đào Đình Đề는 이사회 이사로서 155,768주의 주식을 보유하고 있으며, 이는 회사 전체 지분의 5.13%에 해당합니다. 그는 회사의 중요한 의사 결정 과정에서 큰 역할을 하고 있습니다. 그의 2023년 보수는 112.6백만 동입니다.

Trần Trung Kiên은 이사회 이사로서 3,400주의 주식을 보유하고 있으며, 지분율은 0.11%입니다. 그의 2023년 보수는 112.6백만 동입니다.

Vũ Nguyễn Thị Hạnh 역시 이사회 이사로서 회사에 기여하고 있으나, 현재 보유한 주식은 없습니다. 그녀의 2023년 보수는 101.7백만 동입니다.

감사위원회는 Đặng Lê Bích Phượng, Trịnh Thị Ngọc Hương, Bùi Thị Thùy Liên 세 명으로 구성되어 있으며, 이들은 회사의 재무와 운영의 투명성을 유지하는 데 중요한 역할을 하고 있습니다.

Đặng Lê Bích Phượng는 감사위원회 위원장으로서, Trịnh Thị Ngọc Hương와 Bùi Thị Thùy Liên은 감사위원으로 활동하고 있습니다. 이들은 모두 회사의 지분을 보유하고 있지 않으며, 각각 112.6백만 동, 64.4백만 동, 202.2백만 동의 보수를 받고 있습니다.

내부 감사위원회는 Kiều Thị Thanh Loan이 주도하고 있으며, 그녀는 내부 감사 위원장으로서 265.0백만 동의 보수를 받고 있습니다. 그녀 역시 보유한 주식은 없습니다.

마지막으로, Huỳnh Nguyễn Thanh Uyên은 경영진의 부사장으로서 1969년 3월 29일에 태어났으며, 화학 엔지니어 학위를 보유하고 있습니다. 그녀는 1993년부터 회사에 근무하면서 기술 부서에서 오랜 경험을 쌓았고, 현재 부사장으로서 회사의 운영을 지원하고 있습니다. 그녀는 보유한 주식이 없으며, 382.3백만 동의 보수를 받고 있습니다.

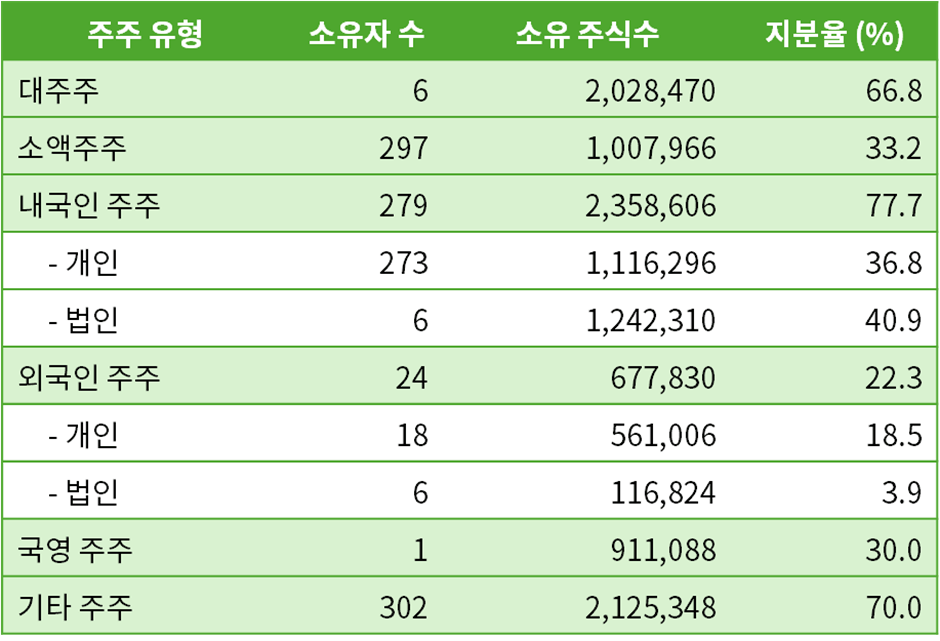

지분 현황

동나이 페인트 주식회사는 총 3,036,436주의 발행 주식을 보유하고 있으며, 이 중 전량이 자유롭게 거래 가능한 주식입니다. 제한적으로 거래 가능한 주식은 존재하지 않습니다. 2024년 3월 12일 기준으로 주주 구조는 다음과 같습니다.

1. 주주 구조

총 주식수 및 유형:

- 총 발행 주식수: 3,036,436주

- 자유롭게 거래 가능한 주식수: 3,036,436주

- 제한적으로 거래 가능한 주식수: 0주

주주 구성 (2024년 3월 12일 기준):

▲ SDN의 지분 현황 - 단위: 명, 주, %

2. 대주주 정보

SDN의 대주주는 6명이지만 필자의 조사에 따라 확인된 대주주는 다음과 같습니다.

- 산업단지 개발 주식회사 (Sonadezi):

- 보유 주식수: 911,088주 (지분율: 30%)

- 내부자 관련: 감사위원회 위원장

- 석유 수출입 주식회사 (Petrolimex):

- 보유 주식수: 330,380주 (지분율: 10.8%)

- 내부자 관련: 이사회 회장

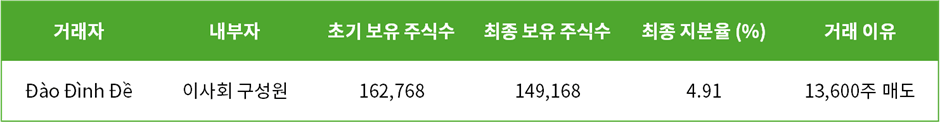

▲ SDN의 주요 임원 주식 거래 내역 (2024년 상반기)

투자자 관점에서의 지분 현황 분석

대주주를 확인하는 과정에서 임원 거래 정보를 확인할 수 있었습니다. 이에 따르면, SDN의 이사회 구성원인 Đào Đình Đề가 보유 주식을 매도한 사실이 확인되었습니다.

Đào Đình Đề는 2024년 상반기 동안 13,600주의 주식을 매도하여, 초기 보유 주식수 162,768주에서 최종 보유 주식수 149,168주로 감소하였습니다.

이로 인해 그의 지분율은 5.36%에서 4.91%로 하락하였으며, 현재는 더 이상 지분율 5%가 넘지 않아 대주주가 아닙니다.

SDN의 주주 구조는 대주주가 주식의 상당 부분을 소유하고 있으며, 이는 회사의 경영 안정성과 지속 가능성을 보장하는 중요한 요소로 작용합니다.

주요 대주주로는 산업단지 개발 주식회사 (Sonadezi)와 석유 수출입 주식회사 (Petrolimex)가 있습니다.

Sonadezi는 국영 주주로서 30%의 지분을 보유하고 있으며, Petrolimex는 10.8%의 지분을 보유하고 있습니다.

이 두 대주주는 총 40.8%의 지분을 보유하고 있어, 회사의 주요 의사 결정 과정에 큰 영향을 미치며, 회사의 장기적인 성장과 발전에 기여하고 있습니다.

소액주주들은 전체 주식의 33.20%를 보유하고 있으며, 이는 다양한 배경을 가진 투자자들이 SDN에 관심을 가지고 있음을 나타냅니다. 내국인 주주가 전체 지분의 77.67%를 차지하고 있으며, 외국인 주주가 22.33%를 보유하고 있습니다.

이는 SDN이 국내외 투자자들로부터 신뢰를 받고 있음을 보여줍니다.

특히, Sonadezi는 국영 주주로서 회사의 경영 안정성과 정부의 지원을 나타내는 긍정적인 신호로 해석될 수 있습니다. 기타 주주들은 70%의 지분을 보유하고 있어, 다양한 투자자들의 참여가 회사의 성장과 발전에 기여하고 있음을 알 수 있습니다.

주의할 사항 및 부정적 관점

- 대주주 집중: 대주주가 전체 주식의 66.8%를 보유하고 있어, 소액주주들의 영향력이 상대적으로 약할 수 있습니다. 이는 대주주가 주요 의사 결정을 독점할 가능성을 의미하며, 소액주주들의 의견이 충분히 반영되지 않을 수 있습니다.

- 지분 변동: Đào Đình Đề와 같은 주요 인물이 지분을 매도하여 대주주에서 제외된 사례는 다른 임원들의 주식 거래에 대한 신중한 모니터링이 필요함을 시사합니다. 이는 회사의 지배 구조 변화에 영향을 미칠 수 있습니다.

- 국영 주주의 영향력: Sonadezi와 같은 국영 주주는 정부의 정책 변화에 민감할 수 있으며, 이는 회사 경영에 영향을 미칠 수 있습니다. 정부 정책에 따라 회사의 전략적 방향이 달라질 가능성이 있습니다.

이와 같은 지분 구조는 SDN이 안정적인 경영을 유지하면서도 다양한 투자자들의 참여를 통해 지속 가능한 성장을 도모하고 있음을 보여주지만, 일부 주의할 점도 함께 고려해야 합니다.

인력 현황

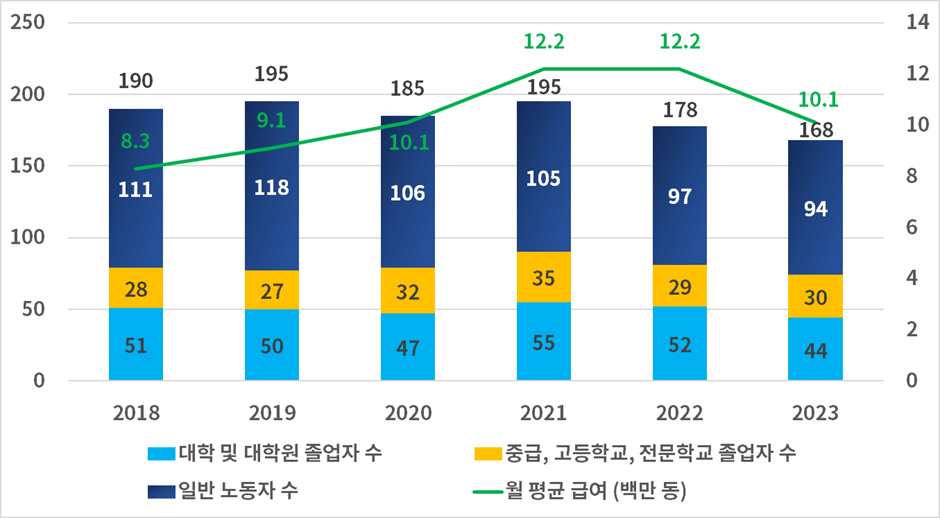

▲ SDN의 인력 현황 - 단위: 명, 백만 동

1. 인력의 추세

SDN의 인력 추세를 분석해보면, 전체 인원은 2018년부터 2023년까지 감소하는 추세를 보이고 있습니다. 2018년에는 190명이었던 총 인원이 2023년에는 168명으로 줄어들었습니다. 이는 회사의 구조조정, 생산 효율성 향상, 또는 외부 경제적 요인 등의 영향을 받은 결과일 수 있습니다.

학력별 인원 추세를 보면:

- 대학 및 대학원 졸업자: 2018년 51명에서 2023년 44명으로 감소하였습니다. 이는 전문 인력의 비율이 줄어들었음을 의미합니다.

- 중급, 고등학교, 전문학교 졸업자: 2018년 28명에서 2023년 30명으로 큰 변동 없이 유지되고 있습니다.

- 일반 노동자: 2018년 111명에서 2023년 94명으로 감소하였습니다.

2. 학력별로 차지하는 인력의 비율

학력별로 차지하는 인력의 비율을 평균적으로 보면:

- 대학 및 대학원 졸업자: 평균 26.95%

- 중급, 고등학교, 전문학교 졸업자: 평균 16.8%

- 일반 노동자: 평균 56.25%

이는 SDN이 다양한 학력을 가진 인력을 고르게 고용하고 있음을 보여줍니다.

3. 월 평균 급여의 추세 및 현황

월 평균 급여는 2018년 8.3백만 동에서 2022년 12.2백만 동으로 꾸준히 증가해왔습니다.

그러나 2023년에는 10.1백만 동으로 감소하였습니다.

이러한 급여의 증가는 회사가 직원 복지에 신경을 쓰고 있음을 나타내지만, 최근의 감소는 경영적 또는 경제적 도전이 있었음을 시사합니다.

4. 투자자 관점에서의 분석 및 판단

투자자 관점에서 이러한 인력 변화와 급여 현황은 몇 가지 중요한 시사점을 제공합니다.

- 전문 인력의 감소: 대학 및 대학원 졸업자의 감소는 회사의 기술적 역량이나 전문성에 영향을 미칠 수 있습니다. 이는 신제품 개발이나 기술 혁신에 있어서 도전이 될 수 있습니다.

- 전체 인원의 감소: 전체 인원의 감소는 생산성 향상을 위한 구조조정일 수도 있지만, 동시에 인력 부족으로 인한 생산성 저하를 초래할 수 있습니다. 이는 장기적인 성장에 부정적인 영향을 미칠 수 있습니다.

- 급여의 증가와 감소: 급여의 증가 추세는 직원들의 만족도와 생산성을 높일 수 있지만, 2023년의 급여 감소는 회사의 재정적 어려움이나 비용 절감 정책을 반영할 수 있습니다. 이는 직원들의 사기를 저하시키고 이직률을 높일 수 있습니다.

결론적으로, SDN의 인력 현황과 급여 변화는 회사의 현재 경영 상태와 미래 성장 가능성을 평가하는 중요한 지표입니다.

최근 몇 년간 인력 감소와 급여 하락은 경영적 어려움을 나타내며, 이는 투자자들에게 경고 신호가 될 수 있습니다.

SDN은 이러한 도전 과제를 해결하기 위해 인력 관리와 복지 정책을 재검토하고, 장기적인 성장 전략을 마련해야 할 것입니다.

재무 분석

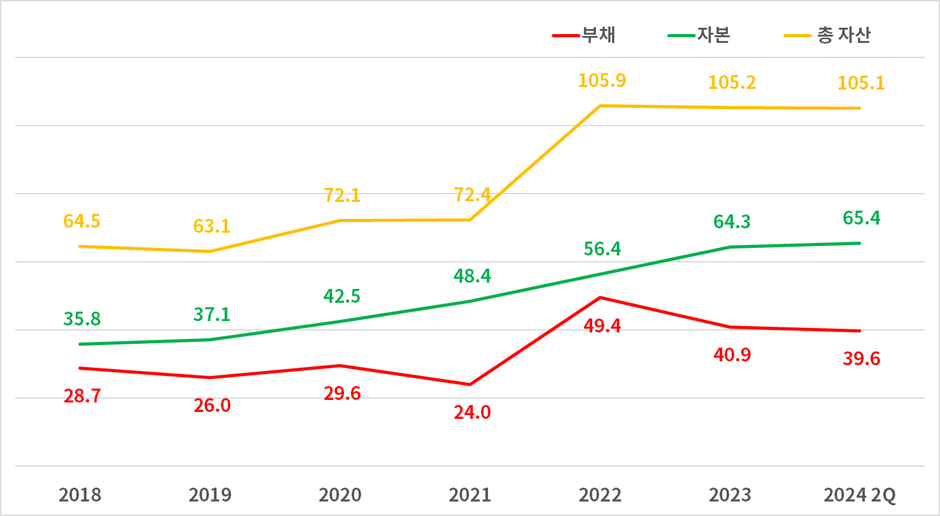

재무 상태표

▲ SDN의 재무 상태 차트 - 단위: 십억 동

2018년부터 현재까지 SDN의 재무 상태를 보면 다음과 같은 주요 추세를 확인할 수 있습니다:

- 자산: 2018년부터 현재까지 자산이 꾸준히 증가하고 있으며, 2021년을 기점으로 자산이 크게 늘었습니다.

- 부채: 자산 증가에 큰 영향을 미친 요소로, 2022년에 부채가 급격히 증가했습니다. 이후 부채는 감소 추세를 보이고 있지만 여전히 자산 변동에 큰 영향을 주고 있습니다.

- 자본: 자본은 완만하게 증가하고 있으며, 회사의 재무 안정성을 유지하고 있습니다.

결론적으로, 부채에 따라 자산의 변동이 함께하고 있기에 부채 관리가 중요해 보입니다.

▲ SDN의 재무 상태표 - 단위: 베트남 동

단기 자산 분석

1. 현금 및 현금 등가물

현금은 2018년 5.83십억 동에서 2019년 4.87십억 동으로 감소한 뒤, 2020년 11.09십억 동으로 급증했습니다. 그러나 이후 다시 감소하여 2024년 2분기에는 4.93십억 동을 기록했습니다.

SDN의 현금 흐름은 변동성이 크며, 최근 몇 년간 현금이 감소하는 추세를 보이고 있습니다. 이는 현금 관리에 대한 전략이 부족하거나, 다른 운영 자금 필요가 증가했을 가능성을 시사합니다. 또한, 부채 상환이나 자본 지출 증가와 같은 요인도 있을 수 있습니다. 자세한 사항은 현금 흐름표 분석에서 알아보도록 하겠습니다.

2. 단기 금융 투자

2018년과 2019년에는 2십억 동을 유지했으나, 이후에는 단기 금융 투자가 사라졌습니다. 그리고 2022년 다시 2.5십억 동의 단기 금융 투자가 있었지만 이후 또 다시 감소했습니다.

이는 SDN이 현금을 금융 상품에 투자하는 대신, 다른 자산이나 운영 필요에 사용했음을 나타냅니다.

3. 단기 미수금

단기 미수금은 2018년 28.33십억 동에서 2020년 32.04십억 동으로 증가했으나, 2021년부터는 감소하여 2024년 2분기에는 26.01십억 동을 기록했습니다.

SDN의 미수금은 비교적 일정한 수준을 유지하고 있어, 미수금 관리가 잘 이루어지고 있음을 나타냅니다.

4. 재고

재고는 2018년 14.80십억 동에서 2021년 22.33십억 동으로 증가했지만, 이후 감소하여 2024년 2분기에는 20.94십억 동을 기록했습니다.

재고는 운영 상황에 따라 변동하고 있으나, 최근 몇 년간 재고 관리가 비교적 안정적으로 이루어지고 있습니다.

다만, 재고 수준이 높아질 경우 재고 관리 비용 증가와 재고 자산의 가치 하락 등의 리스크도 고려해야 합니다.

5. 단기 자산 종합

SDN의 재무 상태를 보면 현금 흐름의 변동성이 크고, 단기 금융 투자에서 일관성이 부족한 모습을 보입니다. 미수금이나 재고 관리는 비교적 안정적이나, 전반적인 현금 관리와 금융 투자 전략에 있어 개선이 필요해 보입니다.

장기 자산 분석

1. 장기 미수금

장기 미수금은 2018년 0.88십억 동에서 2019년 1.07십억 동으로 증가했으나, 2020년 이후 0.92십억 동으로 감소했습니다. 2024년 2분기에는 장기 미수금이 0.75십억 동으로 다시 감소했습니다. 이는 SDN이 장기 미수금을 효과적으로 회수하고 있음을 시사합니다.

2. 고정 자산

고정 자산은 2018년 7.28십억 동에서 2019년 5.99십억 동으로 감소한 뒤, 2020년에는 4.46십억 동, 2021년에는 3.86십억 동으로 지속적으로 감소했습니다. 2024년 2분기에는 1.08십억 동으로 큰 폭으로 감소했습니다. 이는 주로 감가상각으로 인해 자산 가치가 자연스럽게 감소한 현상입니다.

감가상각은 자산이 사용됨에 따라 가치가 감소하는 것을 반영한 회계 처리입니다. SDN의 고정 자산 감소는 감가상각 누계액이 증가한 결과입니다. 이는 고정 자산의 가치가 점차 줄어들고 있음을 나타냅니다. 고정 자산이 감가상각을 통해 거의 다 소진되었음에도 불구하고 신규 투자가 부족하다는 점은 다소 부정적으로 볼 수 있습니다.

물론 SDN이 기존 자산을 잘 관리하여 여전히 사용 가능한 상태라면 큰 문제가 되지 않을 수 있습니다. 하지만 장기적으로 보면, 고정 자산의 신규 투자가 부족한 것은 생산 효율성이나 경쟁력에 영향을 미칠 수 있습니다. 따라서 SDN은 장기적인 자산 관리와 투자 전략을 재검토할 필요가 있습니다.

또한, 고정자산의 주석에는 "감가상각이 완료되었지만 여전히 사용 중인 고정 자산의 원가가 27.06십억 동입니다."라는 점도 주목할 필요가 있습니다. 이는 SDN이 감가상각을 완료한 자산을 효율적으로 사용하고 있음을 보여주며, 자산 관리가 잘 이루어지고 있음을 시사합니다.

3. 장기 금융 투자

장기 금융 투자는 2018년부터 2020년까지 5.02십억 동을 유지했으나, 2021년부터는 감소하여 2022년 0.82십억 동, 2024년 2분기에는 0.73십억 동을 기록했습니다.

이는 SDN이 장기 금융 투자에서 자금을 회수하여 다른 투자나 운영 자금으로 사용했음을 시사합니다.

4. 기타 장기 자산

기타 장기 자산은 2018년 0.33십억 동에서 2020년 0.23십억 동으로 감소했습니다. 2021년에는 0.09십억 동으로 더 감소했으나, 2022년에는 45.23십억 동으로 급증했습니다. 2024년 2분기에는 51.37십억 동을 기록했습니다. 이는 SDN이 기타 장기 자산 항목에 상당한 투자를 하고 있음을 나타냅니다.

기타 장기 자산의 세부 내역을 보면, 2023년 감사 재무제표에 따르면, 기타 장기 자산 항목은 주로 장기 선급 비용과 이연 법인세 자산으로 구성됩니다.

- 장기 선급 비용: 2023년 말 기준으로 53.69십억 동, 2022년 말에는 45.15십억 동이었습니다.

- 이연 법인세 자산: 2023년 말 기준으로 0.22십억 동, 2022년 말에는 0.08십억 동이었습니다.

기타 장기 자산의 급증은 주로 장기 선급 비용의 증가에 기인한 것으로 보입니다. 이는 SDN이 장기 계약이나 프로젝트에 대한 선급 비용을 많이 지출했음을 나타냅니다.

장기 선급 비용에는 호나이 산업단지에서의 토지 임대 및 인프라 사용 비용이 포함됩니다. 이 비용은 2022년 6월 6일부터 2065년 5월 31일까지의 임대 기간을 포함합니다.

이와 같은 장기 투자는 회사의 장기적인 안정성과 성장 가능성을 보여줄 수 있습니다. 그러나 이러한 장기 선급 비용의 증가가 실제로 회사의 수익성 향상으로 이어질지 여부는 주의 깊게 살펴볼 필요가 있습니다.

장기 자산이 실제로 회사의 재무 상태를 개선시키는지, 아니면 자산의 비효율적인 사용으로 이어지는지를 지속적으로 모니터링해야 합니다.

5. 장기 자산 종합

SDN의 장기 자산은 전체적으로 증가 추세를 보였으나, 고정 자산과 장기 금융 투자에서의 감소가 눈에 띕니다.

이는 SDN이 감가상각을 통해 자산 가치를 줄였고, 장기 금융 투자에서 자금을 회수하여 다른 투자나 운영 자금으로 사용했음을 나타냅니다.

장기 미수금은 비교적 안정적이나, 기타 장기 자산의 급증은 향후 SDN의 자산 관리 전략에서 중요한 부분을 차지할 것입니다.

간략한 코멘트

SDN의 장기 자산을 분석한 결과, 고정 자산과 장기 금융 투자의 감소와 기타 장기 자산의 급증이 주요한 변화로 나타났습니다. 이는 회사가 자산 구조를 재편하고, 자금을 보다 효율적으로 배분하려는 노력이 반영된 것으로 보입니다.

특히, 2022년과 2023년에 장기 선급 비용이 크게 증가한 것은 주로 호나이 산업단지에서의 토지 임대 및 인프라 사용 비용 때문입니다. 이러한 장기 계약은 회사가 안정적으로 운영을 지속할 수 있는 기반을 마련해 줍니다.

장기 자산 관리는 회사의 장기적인 성장과 안정성에 중요한 영향을 미치므로, 이러한 변화가 긍정적인 결과를 가져올지 주의 깊게 모니터링할 필요가 있습니다.

SDN이 장기 자산 항목에 상당한 투자를 하고 있으며, 이는 회사의 재무 상태를 개선시키고 있는 것으로 보입니다.

부채 분석

SDN의 부채는 크게 장기 부채와 단기 부채로 구분됩니다. 2018년부터 2024년 2분기까지의 데이터를 살펴보면, 장단기 부채의 변동과 그 원인을 명확히 이해할 수 있습니다.

1. 장기 부채 및 단기 부채 추세

2018년 SDN의 단기 부채는 28.1십억 동, 장기 부채는 0.6십억 동 수준이었습니다. 이후 몇 년간 단기 부채는 비교적 안정적으로 유지되다가 2022년에 급격히 증가하여 48.7십억 동에 달했습니다.

이는 2021년 단기 부채 23.2십억 동 대비 약 두 배 증가한 수치입니다. 장기 부채는 2018년 이후 큰 변동 없이 유지되었으나, 2022년에도 0.7십억 동으로 약간 증가했습니다.

2. 부채 증가 원인

2022년 SDN의 부채가 급증한 주된 원인은 연차 보고서에 명확히 나타나 있습니다. 주요 요인은 다음과 같습니다.

- 기계 및 장비 투자: 생산 능력 확장을 위한 대규모 기계 및 장비 구매.

- 운영 자금 필요: 원자재 가격 상승과 같은 외부 요인으로 인해 운영 자금 필요 증가.

- 단기 금융 부채 증가: 단기 대출을 통해 운영 자금을 확보하려는 경향.

경영진 보고서에 따르면, 2022년의 부채 49.4십억 동 중 대부분은 매입 채무와 단기 금융 부채로 구성되어 있으며, 이는 회사의 생산 및 경영 활동에 큰 영향을 미치지 않는다고 평가되었습니다.

3. 최근 부채 감소 추세

2022년 이후, SDN의 부채는 다시 감소하는 추세를 보이고 있습니다. 2023년 단기 부채는 40.2십억 동으로 줄었으며, 2024년 2분기에는 39.1십억 동으로 더 감소했습니다.

장기 부채도 2023년 0.7십억 동에서 2024년 2분기 0.5십억 동으로 감소했습니다. 이는 회사가 단기 부채를 적극적으로 상환하고 있음을 나타냅니다.

코멘트

SDN의 부채 상태를 종합적으로 분석해보면, 2022년의 부채 급증은 주로 생산 능력 확장을 위한 투자와 운영 자금 확보를 위한 단기 금융 부채 증가 때문으로 파악됩니다.

그러나 2023년과 2024년 2분기 동안 부채가 빠르게 감소하는 추세를 보이고 있어, 회사의 부채 관리가 효과적으로 이루어지고 있음을 알 수 있습니다.

따라서 현재 부채 상태는 비교적 안정적으로 보이며, 향후 지속적인 부채 관리가 필요하겠지만 현재로서는 긍정적인 평가를 내릴 수 있습니다.

자본 분석

1. 자본금:

- 자본금은 2018년 15.18십억 동에서 2023년 30.36십억 동으로 증가했습니다. 이는 5년간 연평균 약 14.9%의 증가율을 보인 것입니다.

2023년에는 무상증자를 통해 자본금이 크게 증가했는데, 이는 주주들에게 1:1 비율로 새로운 주식을 발행하여 자본금을 늘린 결과입니다. 이로 인해 자본금이 두 배로 증가한 것입니다. - 무상증자 요약:

- 날짜: 2023년 9월 6일

- 목적: 자본금 증가 및 주주들에게 배당

- 비율: 1:1 (1주당 1주 추가 발행)

- 결과: 자본금이 30.36십억 동으로 증가

2. 투자 개발 기금:

- 투자 개발 기금은 2018년 12.30십억 동에서 2024년 2분기 20.58십억 동으로 증가했습니다. 이는 연평균 약 8.8%의 증가율을 보인 것입니다.

- 이는 회사가 벌어들인 이익 중 일부를 꾸준히 적립하여 재투자하고 있음을 의미합니다. 지속적인 재투자는 회사의 성장과 안정성을 높이는 긍정적인 신호입니다.

3. 미분배 이익:

- 미분배 이익은 2018년 6.75십억 동에서 2024년 2분기 25.84십억 동으로 증가했습니다. 이는 연평균 약 24.7%의 증가율을 보인 것입니다.

- 이는 회사의 순이익이 꾸준히 증가하면서 이익이 쌓여가고 있음을 나타냅니다. 미분배 이익의 증가는 회사가 장기적으로 안정적인 이익을 창출하고 있음을 보여줍니다.

코멘트

SDN의 자본 증가는 주로 무상증자와 지속적인 이익 적립에서 기인합니다. 무상증자는 주주들에게 새로운 주식을 발행하여 자본금을 두 배로 증가시켰으며, 이는 회사의 재정적 안정성을 높이는 긍정적인 요인입니다.

또한, 투자 개발 기금과 미분배 이익의 증가는 회사가 벌어들인 이익을 효과적으로 관리하고 적립하고 있음을 나타내며, 이는 장기적인 성장 가능성을 높이는 요소로 작용합니다.

전반적으로 자본의 증가는 긍정적으로 평가할 수 있으며, 이는 회사의 재무 상태가 안정적이고 장기적인 성장을 위한 준비가 잘 이루어지고 있음을 보여줍니다.

손익 계산서

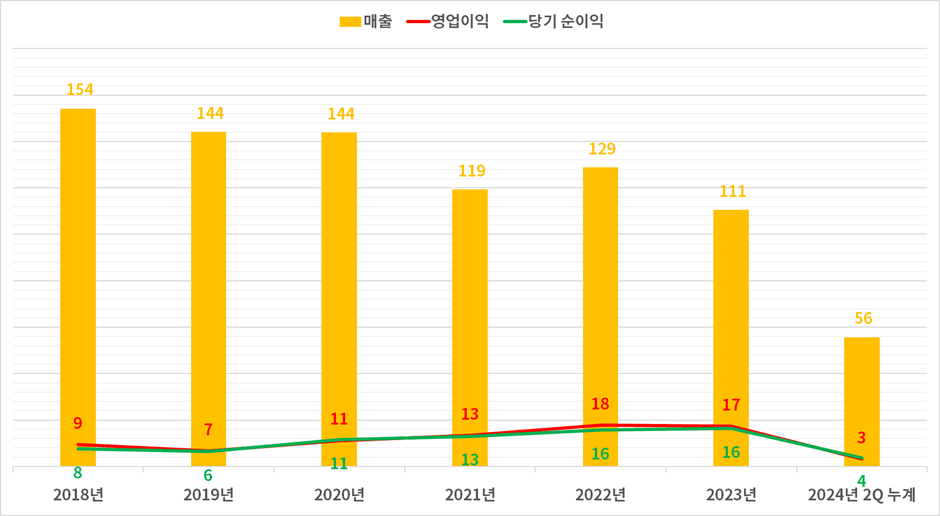

매출, 영업 이익, 당기 순이익 추이

▲ SDN의 손익 계산서 차트 - 단위: 십억 동

SDN의 손익 계산서 차트를 살펴보면, 2018년 매출이 154십억 동에서 2023년에는 111십억 동, 2024년 2분기 누계로는 56십억 동을 기록하고 있습니다. 매출 추세는 점점 감소하고 있음을 나타내고 있습니다.

반면, 영업 이익과 당기 순이익은 2018년 각각 9십억 동과 8십억 동이었으나 2023년까지 점진적으로 증가 추세를 보였습니다.

다만, 2024년 2분기 누계는 영업이익 3십억 동, 당기 순이익 4십억 동으로 기존의 실적에 한참 못 미치고 있으며, 이 상태로는 2019년 수준의 영업 이익과 순 이익을 기록할 가능성도 있습니다.

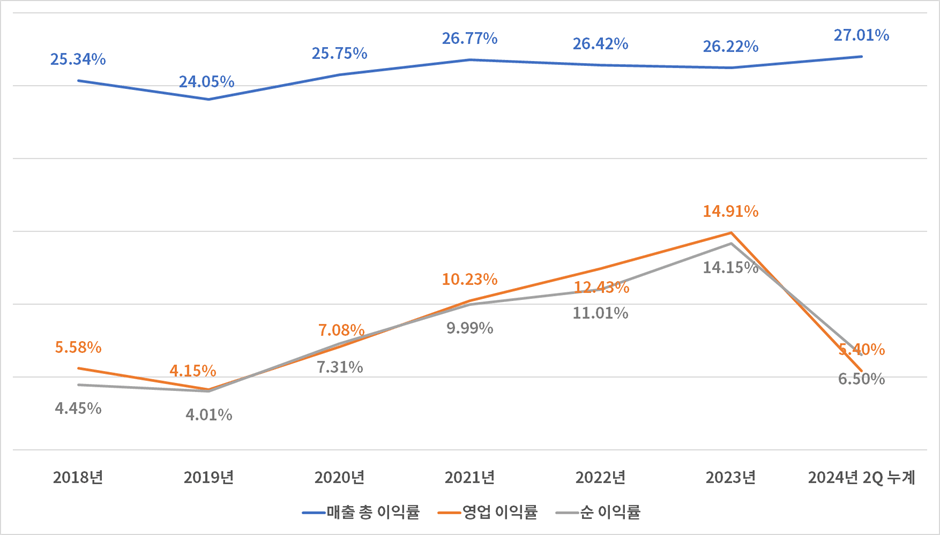

이익률의 변화

▲ SDN의 이익률 변동 차트 - 단위: %

이를 살펴보기 위해 이익률을 살펴보면, 매출 총 이익률은 일정 수준의 평균을 꾸준하게 유지하고 있는 모습이 보입니다. 2018년과 2019년에는 매출 총 이익률이 각각 25.34%와 24.05%였으며, 이후 26%대를 유지하고 있습니다.

영업 이익률과 순 이익률도 꾸준히 증가하여, 2018년 5.58%와 4.45%에서 2023년에는 각각 14.91%와 14.15%로 크게 증가했습니다. 이는 영업 이익과 순 이익이 2배 이상 증가한 것을 의미합니다.

다만, 2024년 2분기 누계의 순 이익률이 급격히 저하된 요인을 상세한 손익 계산서 분석을 통해 알아보고자 합니다.

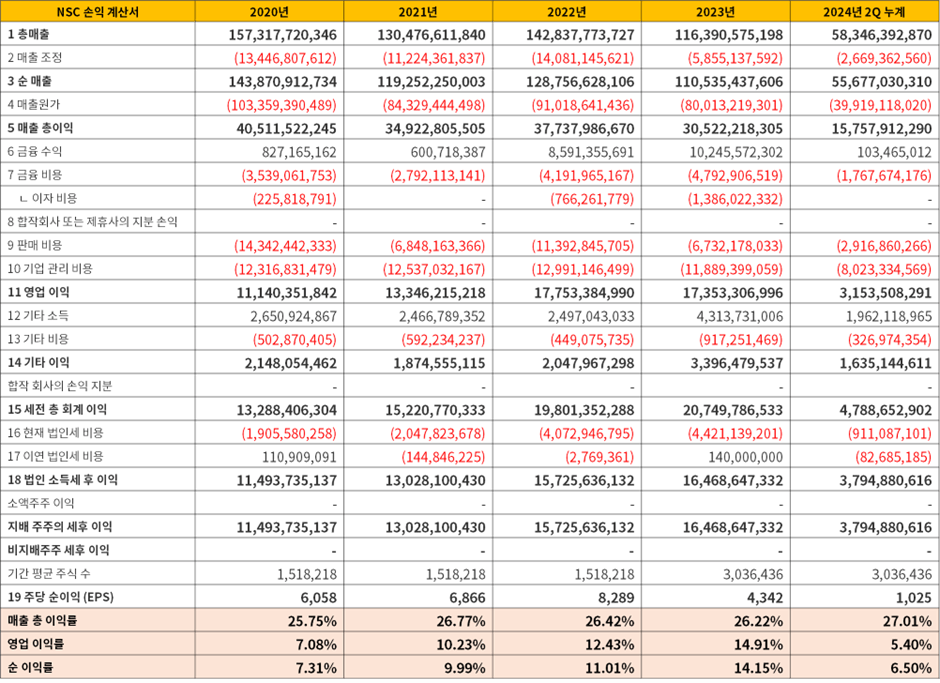

손익 계산서 상세 분석

▲ SDN의 손익 계산서 - 단위: 베트남 동

손익 계산서를 살펴보니, 매출 감소에도 불구하고 영업이익과 당기순이익이 2022년까지 증가한 것은 긍정적입니다. 이는 비용 관리와 운영 효율성의 향상을 나타냅니다.

그러나 2024년 2분기 누계 기준으로 매출, 영업이익, 당기순이익 모두 감소하고 있는 것은 우려할 만한 점입니다.

주요 비용 절감 및 운영 효율성 향상 (2018년 ~ 2023년)

금융 비용 절감: 2018년 금융 비용은 4.79십억 동에서 2020년에는 3.54십억 동으로 감소했습니다. 특히 이자 비용이 감소하였고, 이는 회사의 재정 건전성 향상에 기여하였습니다.

판매 비용 관리: 2018년 판매 비용은 15.70십억 동에서 2023년에는 6.73십억 동으로 감소했습니다. 2023년에는 광고 및 판촉 활동을 줄이면서 판매 비용이 41% 감소했습니다. 이는 코로나19 이후 판촉 활동을 강화했던 2022년의 역효과를 최소화하려는 전략적 결정으로 보입니다.

관리 비용 감소: 관리 비용 역시 2018년 13.79십억 동에서 2023년 11.89십억 동으로 감소했습니다. 주요 항목으로는 인건비와 관리 물품 비용이 줄어들었으며, 이는 효율적인 운영 관리의 결과로 해석됩니다.

2024년 2분기 누계의 이익률 하락 원인

2024년 2분기 누계 기준으로 영업이익률과 순이익률의 급격한 하락은 다음과 같은 원인들로 분석됩니다.

매출 감소: 2024년 2분기 누계 매출은 56십억 동으로 2023년 111십억 동 대비 큰 폭으로 감소했습니다. 이는 매출 총 이익률이 유지되더라도 매출 자체의 감소로 인해 영업이익과 순이익이 줄어들 수밖에 없는 상황을 나타냅니다.

금융 수익 감소: 2024년 2분기 누계 금융 수익은 1.0십억 동으로 2023년 10.2십억 동 대비 크게 감소했습니다. 이는 금융 투자에서의 수익 감소가 주요 원인으로 보입니다.

금융 비용 증가: 2024년 2분기 누계 금융 비용은 1.8십억 동으로 2023년 대비 소폭 감소했지만, 여전히 높은 수준을 유지하고 있습니다.

기타 수익 및 비용: 2024년 2분기 누계 기타 수익은 2.0십억 동에서 1.9십억 동으로 감소했습니다. 특히, 판촉 및 관리 비용의 증가로 인해 전체적인 비용 구조가 악화되었습니다.

향후 개선 방안

- 매출 회복: 매출 감소가 주요 원인인 만큼, 매출을 회복하기 위한 적극적인 마케팅 및 판촉 활동이 필요합니다.

- 금융 수익 증대: 금융 투자에서의 수익을 높이기 위해 보다 안정적이고 수익성이 높은 투자처를 모색해야 합니다.

- 비용 효율화: 관리 비용과 판매 비용의 추가적인 절감 노력을 통해 비용 구조를 최적화해야 합니다.

결론

전반적으로 2018년부터 2023년까지 SDN은 비용 절감과 효율성 향상을 통해 영업이익률과 순이익률을 꾸준히 증가시켜 왔습니다. 그러나 2024년 2분기 누계 기준으로 매출 감소와 금융 수익 감소 등으로 인해 이익률이 급격히 하락하였습니다.

향후 매출 회복과 금융 수익 증대를 위한 전략이 필요하며, 지속적인 비용 효율화를 통해 안정적인 성장을 도모해야 할 것입니다.

현금 흐름표

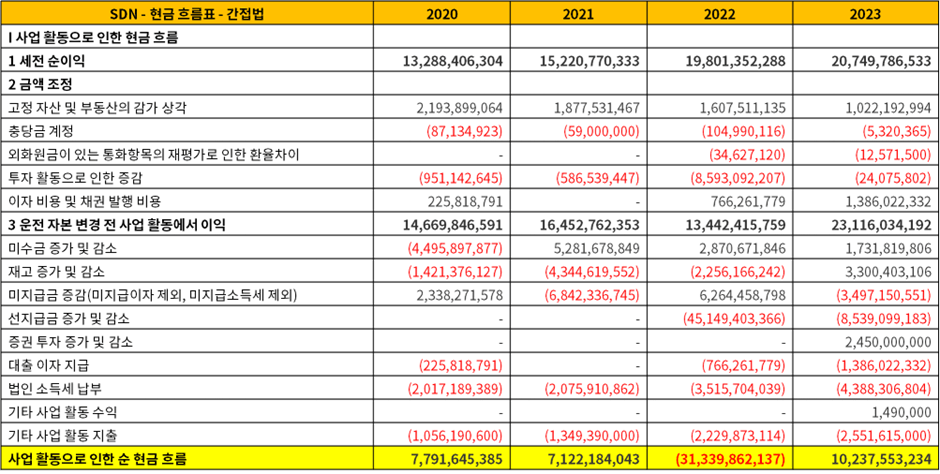

▲ SDN의 사업활동 현금흐름 (간접법) - 단위: 베트남 동

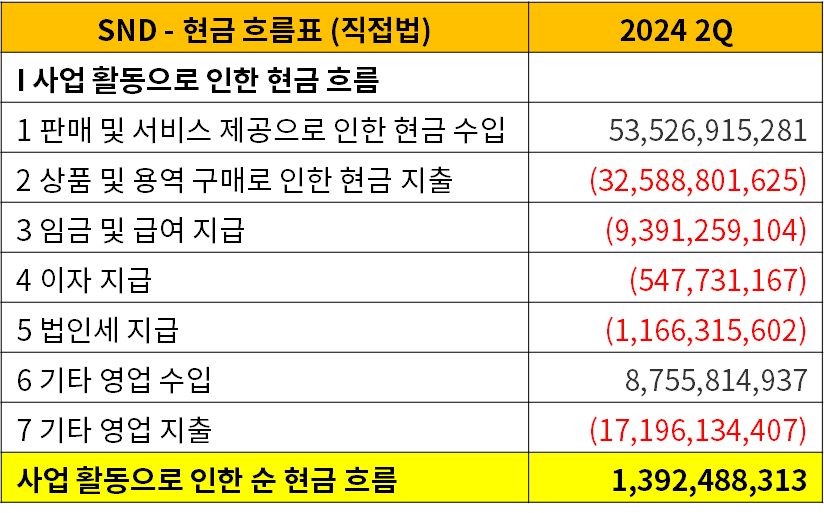

▲ SDN의 사업활동 현금흐름 (직접법) - 단위: 베트남 동

SDN은 연간 감사 재무제표에서 간접법을 사용하고 있으며, 자체 발표하는 재무제표에서는 직접법을 사용하고 있습니다. 이러한 이유로 2024년 2분기의 현금 흐름표는 직접법으로 작성되었습니다.

사업 활동 현금 흐름

SDN의 사업활동으로 인한 현금 흐름을 2018년부터 2024년 2분기까지 분석해본 결과, 2022년을 제외하고 매년 양수를 기록해오고 있습니다. 이는 대체적으로 각 항목의 현금 유출입이 잘 관리되고 있기 때문으로 분석됩니다.

주요 분석 및 결론:

- 양수 현금 흐름 유지:

- 2018년부터 2021년: 매년 양수를 기록하여, 매출 및 비용 관리가 안정적으로 이루어졌음을 보여줍니다.

- 2023년: 다시 양수를 기록하며 안정적인 현금 흐름을 유지했습니다.

- 2024년 2분기: 직접법으로 작성된 현금 흐름표에서도 양수를 기록, 긍정적인 현금 흐름을 유지하고 있음을 나타냅니다.

- 음수 현금 흐름의 주요 원인:

- 2022년: 31.4십억 동의 음수를 기록한 주요 원인은 장기 선급 비용의 증가입니다. 이는 호나이 산업단지의 토지 임대 및 인프라 사용 비용으로 인해 현금이 대거 유출된 결과입니다.

- 긍정적인 요소:

- 매출 및 비용 관리: 미수금 회수 및 재고 관리가 안정적으로 이루어지며, 이는 양수 현금 흐름 유지에 기여하고 있습니다.

- 운영 효율성: 전반적인 비용 관리와 효율적인 운영 덕분에 긍정적인 현금 흐름을 유지하고 있습니다.

전반적인 평가:

SDN의 사업활동 현금 흐름은 전반적으로 긍정적으로 평가할 수 있습니다. 대부분의 연도에서 양수를 기록하며, 이는 회사의 운영 효율성과 비용 관리가 잘 이루어졌음을 나타냅니다.

장기적인 투자로 인한 일시적인 음수 현금 흐름을 제외하면, 안정적인 현금 흐름을 유지하고 있습니다. 향후에도 지속적인 현금 흐름 관리와 장기 투자의 성과를 주의 깊게 모니터링하는 것이 중요합니다.

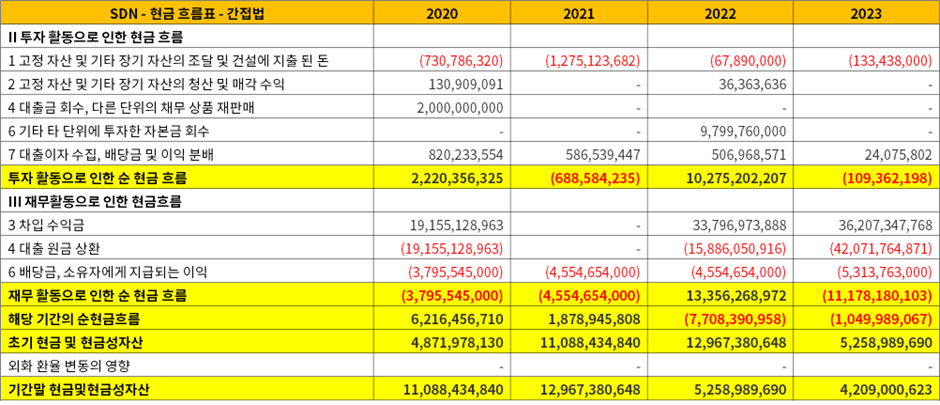

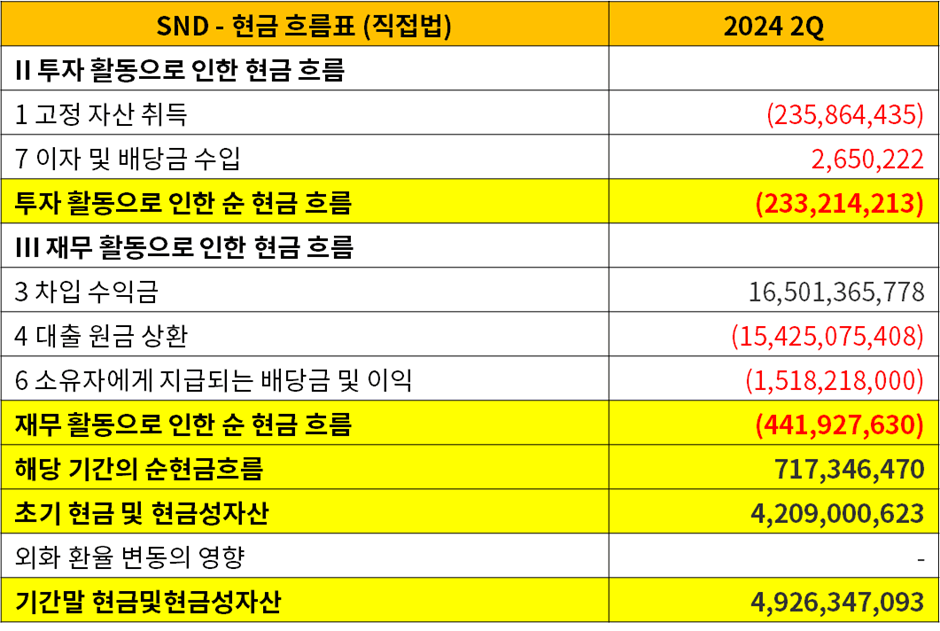

▲ SDN의 투자활동 및 재무활동 현금흐름 (간접법) - 단위: 베트남 동

▲ SDN의 투자활동 및 재무활동 현금흐름 (직접법) - 단위: 베트남 동

투자 활동 현금 흐름

SDN의 투자 활동으로 인한 현금 흐름을 살펴보면, 2018년부터 2024년 2분기까지 양수와 음수를 번갈아 가면서 기록하고 있습니다. 양수를 기록한 해에는 고정 자산 투자가 적은 가운데 금융투자로 유출된 현금을 회수한 금액이 더 많기 때문입니다.

- 양수를 기록한 해: 고정 자산 투자가 적고, 금융 투자 회수와 이자 수입이 많아서 양수를 기록한 해가 있습니다. 예를 들어, 2018년, 2020년, 2022년이 이에 해당합니다.

- 음수를 기록한 해: 고정 자산 투자가 금융 투자 회수보다 많아 음수를 기록한 해가 있습니다. 예를 들어, 2019년, 2021년, 2023년, 2024년 2분기가 이에 해당합니다.

전반적으로 SDN은 기업의 규모에 맞게 현금 흐름을 조정하며 운영하고 있는 것으로 보입니다.

하지만 연간 고정 자산 투자의 부족과 불규칙한 투자 활동은 부정적으로 평가될 수 있습니다. 고정 자산 투자금이 적은 것은 장기적인 성장 가능성에 대한 우려를 야기할 수 있습니다.

지속적인 성장을 위해서는 신규 고정 자산 투자나 R&D에 대한 투자가 필요하지만, 그러한 부분을 살펴보기 어려웠습니다. 따라서 SDN은 장기적인 성장을 위해 일관된 투자 전략을 수립하고, 고정 자산 및 R&D에 대한 적극적인 투자를 통해 재무 상태를 개선해야 할 필요가 있습니다.

현재의 상태로 공장 상태를 상상해보면, 고정 자산도 감가상각이 다 되었기에 아주 오래되고 낡은 페인트 공장이 아닐까 생각됩니다.

재무 활동 현금 흐름

SDN의 재무 활동으로 인한 현금 흐름을 살펴보면, 2018년부터 2024년 2분기까지 양수와 음수를 번갈아 가면서 기록하고 있습니다.

- 양수 현금 흐름: 양수를 기록한 해에는 자금 조달이 원활하게 이루어졌음을 의미하지만, 이는 부채가 증가했음을 나타내기도 합니다.

- 음수 현금 흐름: 음수를 기록한 해에는 차입금 상환과 배당금 지급 등으로 현금이 유출되었음을 의미합니다. 이는 회사가 재무 건전성을 유지하고 주주 가치를 증대시키기 위한 활동으로 볼 수 있습니다.

전반적인 평가:

SDN의 재무 활동 현금 흐름은 전반적으로 회사의 자금 조달과 부채 관리가 잘 이루어지고 있음을 나타냅니다. 그러나, 부채 상환과 배당금 지급이 반복되면서 부채 부담이 증가할 가능성이 있으므로, 장기적인 재무 건전성을 위해 지속적인 부채 관리가 필요합니다.

현금 흐름표 전체 결론

전반적으로 SDN의 현금 흐름은 양호하게 관리되고 있으며, 특히 사업 활동 현금 흐름이 안정적으로 양수를 유지하고 있다는 점에서 긍정적입니다.

그러나 투자 활동과 재무 활동 현금 흐름의 불규칙성과 고정 자산 투자 부족은 장기적인 성장 가능성에 대한 우려를 야기할 수 있습니다. 따라서, SDN은 일관된 투자 전략과 부채 관리를 통해 재무 상태를 강화하고, 지속 가능한 성장을 도모해야 할 것입니다.

배당 내역

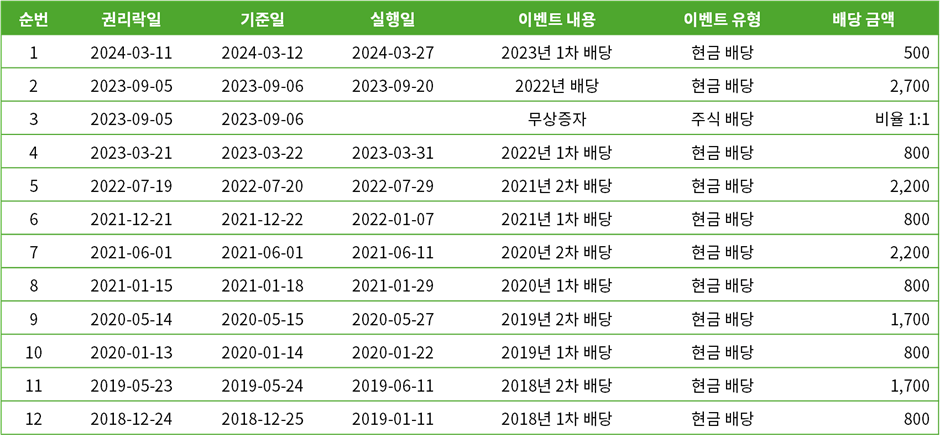

배당 내역 요약

SDN의 배당 내역을 살펴보면, 2018년부터 2023년까지 꾸준히 배당금을 지급해왔습니다. 배당금은 매년 1차와 2차로 나누어 지급되며, 2023년에는 무상증자를 통해 주식 배당을 실시했습니다. 아래는 배당금 지급 내역입니다.

▲ SDN의 연간 이벤트 상세 - 단위: 베트남 동

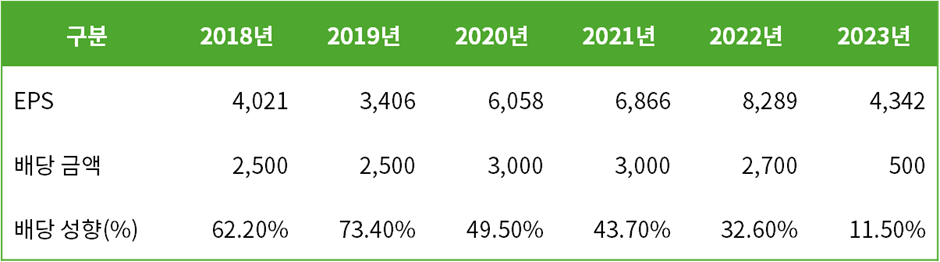

배당 성향 분석

배당 성향을 살펴보면, EPS와 배당 금액을 비교하여 배당 성향(%)을 계산할 수 있습니다. 아래는 2018년부터 2023년까지의 배당 금액과 배당 성향을 나타낸 표입니다.

▲ SDN의 연간 EPS, 배당 금액 및 배당 성향표 - 단위: 베트남 동, %

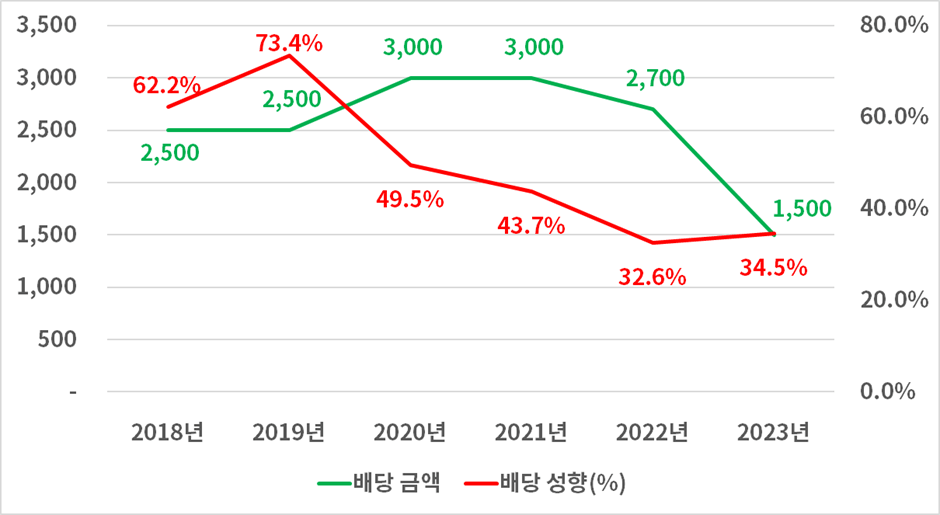

배당 금액 및 성향 차트 분석

▲ SDN의 연간 배당 금액 및 배당 성향 차트 - 단위: 베트남 동, %

차트를 보면 배당 금액은 대체로 일정한 수준을 유지하고 있으며, 배당 성향은 2019년에 급증한 후 점차 감소하는 추세를 보이고 있습니다.

특히, 2022년에는 배당 금액이 2,700동, 배당 성향이 32.6%였으며, 2023년에는 배당 금액이 1,500동으로 감소하였지만 배당 성향은 34.5%로 소폭 증가한 것을 확인할 수 있습니다.

참고로 주주총회 결과를 확인해 본 결과 현재 2023년 실적에 대해서 지급할 배당 총액은 주당 1,500동입니다.

그 중에서 현금 500동은 지급이 된 상태이며 남은 1,000동은 일정은 미정이나 하반기에 지급될 예정입니다.

배당 결론

SDN은 2018년부터 2023년까지 안정적인 배당 정책을 유지해왔으며, 매년 꾸준히 배당금을 지급하고 있습니다. 배당 성향은 2019년에 최고점을 찍은 후 점차 감소하였으나, 여전히 주주들에게 안정적인 배당을 제공하고 있습니다. 무상증자와 같은 주식 배당도 함께 실시하며 주주 가치를 높이기 위한 노력을 기울이고 있습니다.

따라서 SDN의 배당 정책은 대체로 긍정적으로 평가할 수 있으며, 안정적인 수익성과 주주 환원 정책을 유지하고 있음을 알 수 있습니다.

추가로, 2024년 실적에 대해서는 1,500동의 배당금을 지급할 계획이며, 이는 2024년 마감이 끝난 후 2025년에 지급될 예정입니다.

이를 토대로 현재 SDN의 주가인 29,500동을 반영하면 배당 수익률은 약 5.08%로 예상할 수 있습니다.

이는 많은 기업들이 4~5% 수준의 배당 수익률을 제공하는 점을 고려할 때, 일반적인 수준이라 할 수 있습니다. 이를 통해 SDN의 주주 환원 정책이 지속되고 있음을 보여줍니다.

결론

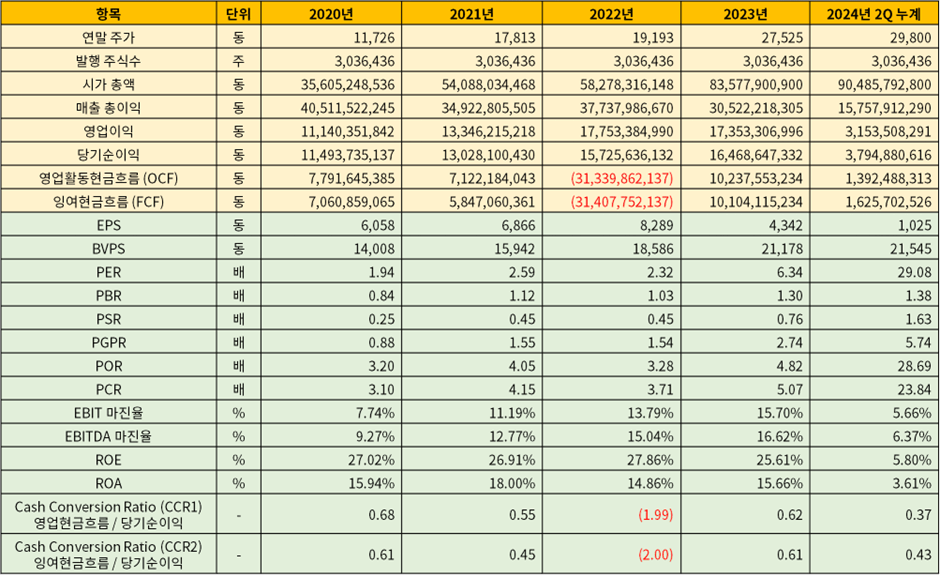

▲ SDN의 지표 모음

SDN은 베트남의 페인트 제조 회사로서, 안정적인 배당 정책과 견고한 재무 상태를 통해 주주들에게 신뢰를 받고 있습니다.

긍정적인 점:

- 꾸준한 배당 정책: SDN은 2018년부터 2023년까지 꾸준히 배당금을 지급해왔으며, 2023년에는 무상증자를 통해 주식 배당을 실시했습니다. 2024년 실적에 대해서도 1,500동의 배당금을 지급할 계획입니다. 이를 통해 현재 주가인 29,500동을 반영하면 배당 수익률은 약 5.08%로 예상되며, 이는 일반적인 수준으로 주주들에게 안정적인 수익을 제공하고 있습니다.

- 안정적인 영업 현금 흐름: 대부분의 연도에서 양수의 현금 흐름을 기록하며, 이는 회사의 운영 효율성과 비용 관리가 잘 이루어지고 있음을 보여줍니다.

- 장기적인 투자: 기타 장기 자산의 증가와 호나이 산업단지의 토지 임대 및 인프라 사용 비용 등은 SDN이 장기적인 성장과 안정성을 확보하기 위해 적극적으로 투자하고 있음을 나타냅니다.

부정적인 점:

- 매출 감소: 2024년 2분기 누계 기준으로 매출이 56십억 동으로 감소하였으며, 이에 따라 영업이익과 당기순이익도 감소했습니다. 이는 매출 회복을 위한 적극적인 마케팅 및 판촉 활동이 필요함을 시사합니다.

- 고정 자산 투자 부족: 고정 자산 투자가 부족하여 장기적인 성장 가능성에 대한 우려가 있습니다. 현재 고정 자산이 감가상각이 거의 완료된 상태로, 신규 고정 자산 투자나 R&D에 대한 투자가 필요합니다.

- 재무 건전성: 2022년의 부채 급증은 장기적인 부채 관리의 중요성을 나타내며, 이는 회사의 재정 상태를 안정적으로 유지하기 위한 지속적인 노력이 필요함을 시사합니다.

결론적으로, SDN은 안정적인 배당 정책과 장기적인 투자를 통해 주주들에게 신뢰를 받고 있는 반면, 매출 감소와 고정 자산 투자 부족, 재무 건전성 등에서 개선이 필요합니다.

▲ SDN의 2024년 계획 - 단위: 백만 동

주주총회를 통해 SDN은 2024년 계획을 다음과 같이 설정하였습니다:

- 총 생산 가치: 325,181백만 동

- 총 매출액: 114,000백만 동

- 납부 세금: 8,000백만 동

- 세후 이익: 7,748백만 동

- 평균 월 소득: 10.5백만 동

- 배당률: 15% / 액면가

- 총 생산량: 12,400톤

현재 실적과 계획 달성 여부

2024년 2분기 누계 실적을 기준으로 볼 때, SDN의 세후 이익은 3,794.88백만 동입니다. 이는 2024년 계획된 세후 이익 7,748백만 동의 약 49%에 해당합니다.

현재의 추세로 볼 때, 연말까지 남은 기간 동안 실적이 비슷한 수준으로 유지된다면, 계획된 세후 이익을 달성할 가능성이 큽니다.

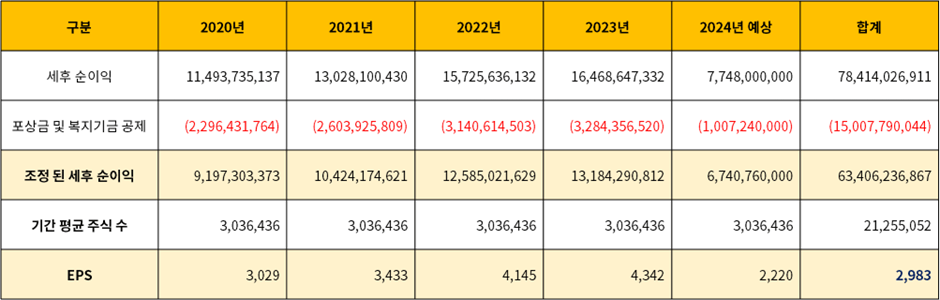

▲ SDN의 EPS 산출표 - 단위: 베트남 동

목표 달성 가능성이 높기에 필자는 SDN의 2024년 예상 실적을 목표와 같은 숫자로 예상하였고, 주주총회의 결과에 따라 포상 기금은 8%, 복지 기금은 5%로 총 13%의 포상금 및 복지기금을 공제하였습니다.

이에 따라 2024년 예상 EPS는 2,220동이며, 2018년부터 2024년 예상 실적을 반영한 SDN의 평균 EPS는 2,983동입니다.

평균 EPS를 토대로 회사채 발행 평균 금리인 9.1%를 할인율로 설정하여 가치평가를 진행한 결과 SDN의 적정 가치는 32,780동입니다.

- 계산 공식: (1/0.091) * 2,983동

2024년 8월 2일 마감 기준 SDN의 주가는 29,500동으로, 적정 주가 대비 약 10% 저렴한 수준입니다.

감사합니다.

Disclaimer

- 저자는 보고서 제공 시점 기준 보유하고 있지 않습니다.

- 본 보고서는 오렌지 보드에 독점 기재합니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

댓글 0

첫번째 댓글을 남겨주세요