후니찌니의 베트남 주식 팜

어려운 부동산 시장 속에서 빛난 NTL - 2024년 인상적인 실적

후니찌니

2024.08.11

▲ NTL 홈페이지 첫 화면

안녕하세요?

베트남 주식하는 남자 ‘후니찌니’ 입니다.

이번 소개할 기업은 뚜 리엠 도시 개발 주식회사 (종목코드: NTL) 입니다.

종목 기초 정보

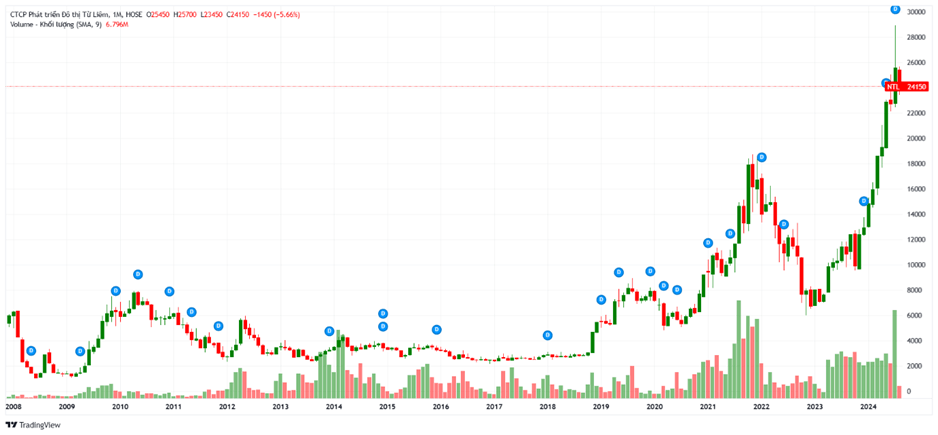

▲ NTL의 상장기간 전체 주가 차트

▲ NTL의 기업 로고

- 종목코드: NTL

- 시장 구분: 호찌민 증권거래소 (HOSE)

- 발행 주식수: 121,979,900주

- 자본금: 1,219,799,000,000 동 (약 662.9억 원)

- 상장일: 2007년 12월 21일

- 시가총액: 2,855,324,660,000 동 (약 1,551.3억 원)

기업명:

- KR: 뚜 리엠 도시 개발 주식회사

- US: Tu Liem Urban Development Joint-Stock Company

- VN: CÔNG TY CỔ PHẦN PHÁT TRIỂN ĐÔ THỊ TỪ LIÊM

- 기업명 약어: Lideco., JSC

주소지:

- 본사 주소: Số 8 đường Hoàng Tăng Bí, Quận Bắc Từ Liêm, Hà Nội, 베트남

- 사무소 주소: Tầng 2A No.9B1, KĐTM Dịch Vọng, P.Dịch Vọng, Q.Cầu Giấy, Tp.Hà Nội

연락처:

- 전화번호: (84.24) 2221 4124

- 팩스: (84.24) 2221 4134

- 이메일: lideco@lideco.vn

- 웹사이트: www.lideco.vn

산업 분류:

- 그룹: 건설 및 부동산

- 업종: 부동산 개발

기타 정보:

- 대표자: Mr. Lê Minh Tuân

회사 설립 및 발전 과정

회사 설립

- 뚜 리엠 도시 개발 주식회사의 전신은 1974년에 설립된 뚜 리엠 건설 공장입니다.

소유 구조 변경 및 주식회사 전환

- 2004년 6월 16일: 회사는 국영기업에서 주식회사로 전환되었으며, 하노이시 인민위원회 결정 번호 3755/QĐ-UB에 따라 "뚜 리엠 도시 개발 및 주택 사업 주식회사"로 명명되었습니다.

- 2007년 5월: 회사는 자본금을 37.8십억 동에서 82십억 동으로 증가시키고, 회사명을 "뚜 리엠 도시 개발 주식회사"로 변경하여 약칭으로 "LIDECO"를 사용하게 되었습니다.

- 현재: 회사는 하노이시 계획 및 투자국에서 발행한 사업자 등록번호 0101533886에 따라 운영되며, 2023년 6월 15일 15번째 수정되었습니다. 현재 자본금은 609,899,500,000 동입니다. 2024년에 발행된 2023년 기업 연차 보고서 상에는 그렇지만, 현재 리포트를 작성하고 있는 시점인 2024년 7월 5일 기준으로 1:1 무상 증자를 실시하여 자본금은 두 배가 증가한 1,219,799,000,000 동입니다.

상장

- 2007년 7월 21일: 회사의 주식(증권 코드: NTL)은 호찌민 증권거래소에 공식 상장되었으며, 총 8.2백만 주가 상장되었습니다.

- 2008년 2분기: 연례 주주총회 결의에 따라 회사는 8.2백만 주를 추가 상장하여 총 16.4백만 주가 되었고, 자본금은 164십억 동으로 증가하였습니다.

- 2010년 2분기: 회사는 16.4백만 주를 추가 상장하여 총 32.8백만 주가 되었고, 자본금은 328십억 동으로 증가하였습니다.

- 2011년 2분기: 연례 주주총회 결의에 따라 회사는 30.8백만 주를 추가 상장하여 총 63.6백만 주가 되었고, 자본금은 636십억 동으로 증가하였습니다.

- 2020년 7월 29일: 연례 주주총회 결의에 따라 회사는 자본금을 감소시키고, 자사주를 소각하였습니다. 2020년 9월 11일, 호찌민 증권거래소는 변경된 상장 등록을 승인하였습니다. 자본금은 609.8995십억 동으로 최종 조정되었습니다.

- 2023년 4월 21일: 연례 주주총회에서 본사 주소를 변경하였습니다. 새로운 주소는 하노이시 북뚜리엠구 호앙탕비 거리 8번지입니다.

기타 주요 이벤트

- 2006년: 투자 및 건설 자문 공장을 설립하였습니다.

- 2007년: 3개의 건설 공장 (1번, 2번, 3번)을 설립하였습니다. 북쪽 국도 32 신도시 프로젝트 관리위원회를 설립하고, 감독 자문실을 설립하였습니다.

- 2008년: 2개의 추가 공장 (전기 및 인프라 건설 공장, 내부 및 외부 장식 공장)을 설립하였습니다.

- 2009년: 2개의 공장을 주식회사로 전환하고, 각 공장의 지분 51%를 회사가 보유하게 되었습니다 (LIDECO 1, LIDECO 3).

- 2010년: 2개의 공장을 추가로 주식회사로 전환하고, 각 공장의 지분 51%를 회사가 보유하게 되었습니다 (LIDECO 2, LIDECO 8). LIDECO - 호아손 자회사 및 부동산 거래소를 설립하였습니다. 또한, 북쪽 국도 32 신도시 프로젝트를 위한 완공 지휘위원회를 설립하였습니다. ISO 9001:2008 품질 관리 시스템을 구축하고 인증을 받았습니다.

- 2012년: 호아손 신도시 프로젝트에서 철수하였습니다.

- 2014년: LIDECO 1의 51% 지분을 매각하기로 결정하였습니다.

- 2016년: 하롱시 트란흐엉다오 지구의 고층 아파트 프로젝트에 투자하기로 결정하였고, 꽝닌성 하롱시에 지사를 설립하였습니다. ISO 9001-2015 품질 관리 시스템으로 전환하였습니다.

- 2017년: LIDECO 2의 지분 매각을 승인하였습니다.

- 2018년: LIDECO 8의 지분 매각을 승인하였습니다.

- 2019년: 2019-2024년 이사회를 선출하였습니다.

- 2020년: 비상임 이사를 추가 선임하였습니다.

- 2021년~현재: 현재 진행 중인 프로젝트에 집중하고 있으며, 조직 및 관리 시스템을 안정화 하였습니다. 토지 확장 및 계획 수립을 지속적으로 추구하고 있습니다.

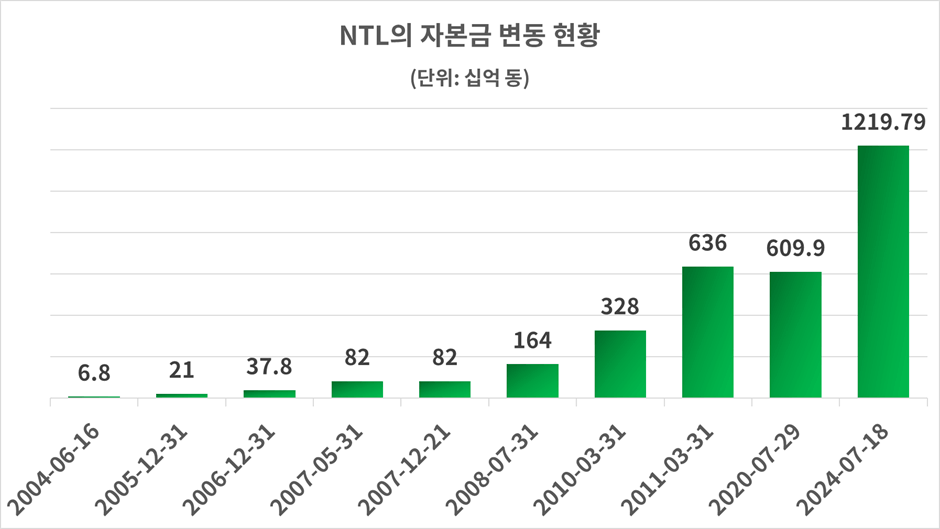

자본금 변동 현황

▲ NTL의 자본금 변동 현황 - 단위: 십억 동

2004년 6월 16일 초기 자본금 6.8십억 동으로 출발한 NTL은 현재 약 180배 증가한 1,219.79십억 동의 기업이 되었습니다.

그 과정에서 여러 차례의 공격적인 증자를 통해 회사의 자본금을 크게 증가시켰습니다.

특히, 2005년 자본금을 21십억 동으로 증자하여 208%의 증가율을 보였고, 2006년에는 37.8십억 동으로 80% 증가했습니다.

2007년 5월에는 자본금을 82십억 동으로 증가시키며, 회사명을 "뚜 리엠 도시 개발 주식회사"로 변경하였습니다. 이 시기에는 117%의 증가율을 기록했습니다.

2008년 7월에는 자본금을 두 배로 증가시켜 164십억 동이 되었고, 2010년 3월에는 다시 두 배로 증가하여 328십억 동이 되었습니다. 2011년 3월에는 자본금을 636십억 동으로 증가시키며, 94%의 증가율을 보였습니다.

2020년 7월 29일에는 자본금이 609.9십억 동으로 조정되었습니다. 이는 자사주 소각에 따른 것으로, 회사의 재무 건전성을 높이기 위한 전략의 일환이었습니다.

마지막으로, 2024년 7월 18일에는 자본금을 두 배로 증가시켜 1,219.79십억 동이 되었습니다.

이와 같은 자본금 변동은 NTL이 적극적으로 사업 확장을 추구하며, 안정적인 재무 기반을 다지기 위한 전략의 일환으로 볼 수 있습니다.

사업 분야 및 지역

사업 분야

- 신규 도시 개발 프로젝트, 주택 단지 및 산업 단지 투자, 개발 및 운영

- 주거용 건물, 교통 인프라, 수리 및 산업 시설 건설

- 건설 프로젝트에 대한 투자 자문 서비스 제공: 프로젝트 관리, 투자 계획 수립, 건설 설계, 건설 품질 및 장비 평가

- 부동산 사업

- 건축 자재 개발

지역

- 회사의 주요 활동 지역은 하노이입니다. 2016년에는 꽝닌성에서 프로젝트 투자를 수행하기 위해 하롱시에 LIDECO 지사를 설립하였습니다.

프로젝트 소개 및 현황

LIDECO 하롱 아파트 프로젝트:

- 판매 현황: 현재 상업용 공간인 31층 B동의 1,077.49㎡와 3층 B동의 1,1097.87㎡가 아직 판매되지 않았습니다. 이는 현재 상업용 공간의 판매가 어려운 상황을 반영합니다.

- 미수금 현황: 고객들의 미수금은 2,203,171,806동이며, 이는 재정착 고객들이 아직 추첨을 하지 않았기 때문입니다. 회사의 지사는 하롱시 인민위원회에 해결 방안을 보고한 상태입니다.

- 자산 보유 현황: 회사는 1개의 사무실과 3개의 상업용 아파트를 자산으로 보유하고 있으며, 현재 지사의 사무실, 직원 식당 및 생활 공간으로 사용되고 있습니다.

하롱시 까오탕, 하칸, 하람 지역 신도시 프로젝트 (23 ha):

- 진행 현황: 모든 건설 작업이 완료되었으며, 인프라가 계획대로 인도되었습니다.

- 토지 사용권 인증 및 판매 허가: 토지 사용권 인증 및 판매 허가 절차가 완료되었습니다. 2023년 11월 27일, 이사회는 첫 번째 단계로 총 2.8헥타르 (총 사업부지의 89,077㎡)의 판매를 승인하였습니다.

하롱시 까오탕, 하칸, 하람 지역 신도시 내 사회 주택 프로젝트 (23 ha):

- 토지 반환: 하롱시에 토지를 반환하여 투자자 선정을 위한 입찰을 진행 중입니다. 토지 반환과 관련하여 원문에는 기금을 반환하면서 토지를 함께 반환하게 되었고, 규정에 맞게 처리하기 위해서 다시 투자자 입찰에 응하고 있는 중입니다.

즉, 어떻게 보면 과거에 일방적으로 국가에서 NTL에게 밀어준 땅으로 보이며, 최근 지속 부정부패 관련 강도높은 조사가 있었고, 그 과정에서 다시 원래의 규정대로 처리하기 위해서 토지 반환을 하게 된 것이 아닐까 판단됩니다.

Dịch Vọng 신도시 프로젝트:

- 2023년 진행 현황: No11 아파트 건설 부지의 토지 정리를 완료하고, 울타리 설치, 임시 도로 건설, 상하수도 연결 등의 작업을 진행하였습니다. 또한, 설계 자문 및 소방 자문 단체와 협력하여 설계 계획을 수정하였습니다.

- 협력 현황: 연합 파트너들과 함께 프로젝트의 나머지 절차를 진행 중이며, 관할 당국의 요구에 따라 진행하고 있습니다. 구와 지역 행정 단체와 협력하여 프로젝트의 남은 부지 정리를 지속하고 있습니다.

BQL32 신도시 프로젝트 (LIDECO 신도시):

- 토지 현황 조사: 토지 관리 센터 및 환경 자원부와 협력하여 남은 3가구의 토지 사용 현황을 조사 중입니다. 이를 바탕으로 하이득군 인민위원회에 강제 철거 방안을 보고할 예정입니다.

- 토지 회수 및 인도: 하이득군 인민위원회와 협력하여 TH 부지의 회수 및 인도 서류를 완료하였습니다. CC3 구역의 문화 시설, 의료 센터, 본부 부지의 인도를 완료하였습니다. CC1, NT2, TH 구역의 투자 조정 및 사회화 절차를 진행 중입니다.

- 건설 완료: 165개의 저층 주택 건설을 완료하였으며, 고객에게 토지 사용권 증서를 발급하고 있습니다. CC2의 상업 시설 및 슈퍼마켓을 고객에게 인도하고 사용을 시작하였습니다.

- 인프라 인도: 프로젝트의 기술 인프라 인도 절차를 완료하였으며, 문화 시설, 의료 센터 등의 부지를 지방 정부에 인도하였습니다.

- 거주자 회의: 주민 회의를 조직하여 주민 자치 관리를 위한 조직을 구성하였습니다.

- 서비스 유지: 프로젝트의 인프라 인도 기간 동안 녹지 관리, 환경 위생, 보안 서비스를 유지하고 있습니다.

필자의 관점:

- NTL의 주요 부동산 개발 프로젝트에 대한 현황을 분석해 보면, 회사가 다양한 프로젝트를 진행하며 성과를 내고 있음을 알 수 있습니다.

- 특히, 하롱시와 Dịch Vọng에서의 프로젝트는 계획대로 잘 진행되고 있으며, 토지 사용권 인증 및 판매 허가 절차가 완료된 점은 긍정적입니다.

- 토지 반환과 관련해서는 입찰이 잘 마무리 되고 NTL이 선정되어 개발을 하게 될지는 지켜봐야 할 것 같습니다.

- 전반적으로 베트남 부동산 개발이 전부 어려움을 겪고 있는 가운데 NTL의 경우 일부의 프로젝트가 계획대로 진행되고 있으며, 인프라 및 건설 작업이 완료된 점은 매우 긍정적입니다. 이는 회사의 계획적이고 체계적인 프로젝트 관리 능력을 보여줍니다.

- 다만 LIDECO 하롱 아파트 프로젝트에서 상업용 공간의 판매가 어려운 상황은 우려 스러운 부분이며, 고객들의 미수금 문제는 회사의 재정 상태에 영향을 미칠 수 있습니다. 이를 해결하기 위해 보다 적극적인 대책이 필요합니다.

종합 평가:

현재 진행 중인 5개의 주요 프로젝트 중 3개는 잘 진행되고 있으며, 1개는 상업용 공간의 판매 문제로 어려움을 겪고 있고, 1개는 토지를 반환하여 프로젝트 개발이 취소되었습니다.

이러한 문제들을 해결하기 위해 회사는 보다 적극적인 대책을 마련해야 할 것입니다.

전반적으로 NTL의 프로젝트 진행 상황은 긍정적이며, 이러한 노력이 지속된다면 회사의 지속 가능한 성장을 기대할 수 있을 것입니다.

지배구조 및 조직 구조

보통 기업의 연차 보고서에는 지배구조 및 조직 구조를 통해서 조직도의 형태로 보여주고 있습니다.

하지만 NTL은 문자로만 설명하고 있으며 그 내용은 아래와 같습니다.

지배구조

NTL은 다음과 같은 지배구조를 유지하고 있습니다:

- 주주총회: 주주총회는 회사의 최상위 의사결정 기구로서 주요 경영 방침과 전략을 결정합니다. 주주들의 의견을 수렴하고, 회사의 주요 사안을 논의하며 결정을 내립니다.

- 이사회: 이사회는 회사의 전반적인 운영과 관리를 담당합니다. 주요 정책과 계획을 수립하며, 경영진이 이를 실행할 수 있도록 감독합니다.

- 경영진: 경영진은 이사회가 수립한 정책과 계획을 실행하며, 회사의 일상 운영을 관리합니다. 이들은 회사의 목표 달성과 성장을 위해 실질적인 운영을 담당합니다.

조직 구조

NTL의 조직 구조는 다음과 같이 구성되어 있습니다:

- 5개의 기능 부서: 각 부서는 회사의 주요 기능을 담당하며, 효율적인 운영을 지원합니다. 기능 부서에는 인사, 재무, 마케팅, 연구개발, 생산 등이 포함됩니다.

- 2개의 프로젝트 관리 부서: 각 프로젝트의 계획, 실행 및 완료를 감독하며, 프로젝트의 성공적인 수행을 보장합니다.

- 하롱시에 위치한 1개의 지사: 2016년에 설립된 이 지사는 꽝닌성의 프로젝트를 수행하며, 지역 내에서의 사업 확장을 지원합니다.

자회사 및 계열사

NTL은 연차 보고서를 통해 1개의 자회사 및 계열사를 언급하고 있습니다.

TMC Bạch Đằng 건설 투자 주식회사

- 주요 활동: 건설 및 부동산 투자 사업을 중심으로 활동하고 있습니다.

- 재무 상황: 2023년 말 기준, NTL은 이 회사의 649,000주를 보유하고 있으며, 이는 전체 자본의 14.11%를 차지합니다.

보고서에 따르면, TMC Bạch Đằng 건설 투자 주식회사는 안정적인 수익을 창출하고 있으며, 재무 상태는 양호합니다.

NTL의 연차 보고서에서는 TMC Bạch Đằng 건설 투자 주식회사에 대한 지분 투자 내용을 밝히고 있지만, 명확하게 자회사 또는 계열사로 언급하고 있지는 않습니다.

보고서에 따르면, NTL은 이 회사의 지분을 14.11% 보유하고 있으며, 이는 NTL이 전략적인 투자 목적으로 지분을 보유하고 있는 것으로 보입니다.

따라서, 이러한 정보를 종합해 볼 때 TMC Bạch Đằng 건설 투자 주식회사는 자회사나 계열사라기보다는 지분 투자 대상 회사로 보는 것이 타당합니다.

이러한 투자 전략은 NTL의 포트폴리오 다각화와 안정적인 수익 창출에 기여할 수 있습니다.

발전 방향 및 주요 목표

단기 목표

NTL은 다음과 같은 단기 목표를 설정하여 지속 가능한 성장을 도모하고 있습니다:

- 프로젝트 투자 가속화: NTL은 프로젝트를 효율적으로 운영하고, 개발 방향에 맞게 진행하여 최대의 성과를 달성하기 위해 노력하고 있습니다.

- 새로운 투자 기회 모색: 국내에서 새로운 프로젝트에 대한 적극적인 투자 기회를 탐색하여 지속 가능한 개발 목표를 달성하고자 합니다.

- 시장 이해 및 금융 관리: 시장을 잘 파악하고 금융 투자 관리를 철저히 하여 잠재력 있는 부동산 분야의 기업 및 프로젝트와 협력을 확대하고 있습니다.

- 자본 조달 방안 연구: 최적의 자본 조달 방안을 연구하고 제안하여 현재 진행 중인 프로젝트를 지원합니다.

- 관리 체계 강화: 관리 체계를 완비하고, 유능한 인재를 채용 및 교육하여 회사의 생산 및 경영 요구를 충족시키고 있습니다.

- 재무 역량 강화: 재무 역량, 생산 및 경영 능력, 경쟁력을 향상시키고 사업의 규모와 범위를 확대하여 LIDECO를 베트남 최고의 부동산 기업으로 성장시키고자 합니다.

중장기 개발 전략

NTL의 중장기 개발 전략은 다음과 같습니다:

- 부동산 투자 및 개발 지속: NTL은 부동산 사업을 지속적으로 연구하고, 도시 및 주택 개발을 통해 제품 다양화를 추진하여 안정적인 매출 및 수익을 확보하고 있습니다.

- 지속 가능한 개발 목표: 부동산 투자 및 경영을 중심으로 한 포괄적인 회사 개발을 목표로 하여, 안정적인 수익과 배당을 보장하고 "LIDECO" 브랜드를 확립 및 강화하고자 합니다.

- 경쟁력 및 직원 복지 향상: 모든 자원을 활용하여 경쟁력을 높이고, 직원들의 물질적, 정신적 생활 수준을 지속적으로 향상시키며, "LIDECO"만의 독자적인 기업 문화를 구축하고자 합니다.

NTL은 이러한 목표와 전략을 통해 효율적인 운영과 지속 가능한 성장을 이루고 있으며, 시장에서의 경쟁력을 유지하고 있습니다.

리스크

경제, 정치, 법률 또는 정책 조건의 변화 및 부동산 투자와 사업의 특수성은 회사의 제품 판매, 재정 상태 및 미래 개발 방향에 영향을 미칠 수 있습니다.

회사의 경영 및 관리를 위해 발생할 수 있는 리스크를 잘 통제하기 위해, 이사회는 경영진, 부서 및 프로젝트 관리팀의 활동을 내부 규정과 감사 위원회의 프로그램을 통해 지속적으로 감독하고 있습니다.

NTL은 현행 법률 및 규정을 자주 업데이트하여 준수성을 확보하고, 적절한 사업 전략을 마련합니다.

추가 의견

NTL의 리스크 부분은 타 기업과 달리 상세하게 위험에 대해 다루지 않고 포괄적으로 다루고 있습니다. 리스크 관리의 주요 내용은 경제, 정치, 법률, 정책 조건 변화, 부동산 투자와 사업의 특수성의 위험이 있지만 이를 구체적으로 밝히지 않고 있으며, 알아서 잘 관리하고 있다는 수준이라 조금은 아쉬움이 남는 부분이라 판단됩니다.

연간 운영 상황

생산 및 사업 운영 상황

2023년, 전 세계 경제의 어려움과 불안정으로 인해 베트남 경제는 특히 상반기 동안 성장에 큰 압박을 받았습니다. 부동산 산업에 있어서, 투자자들은 프로젝트의 법적 문제, 협력 메커니즘 및 서류 절차의 불일치, 자금 조달의 어려움 등 큰 도전에 직면했습니다.

뚜 리엠 도시 개발 주식회사의 이사회는 2023년 주주총회의 결의 사항을 포괄적이고 결단력 있게 실행하도록 경영진과 각 부서 및 지사를 집중적으로 지도하였습니다.

그 결과, 운영의 정확성, 시의적절성 및 효율성이 입증되었으며, 기업의 지속 가능한 발전과 주주 이익을 보장하기 위한 리더십 역량이 발휘되었습니다.

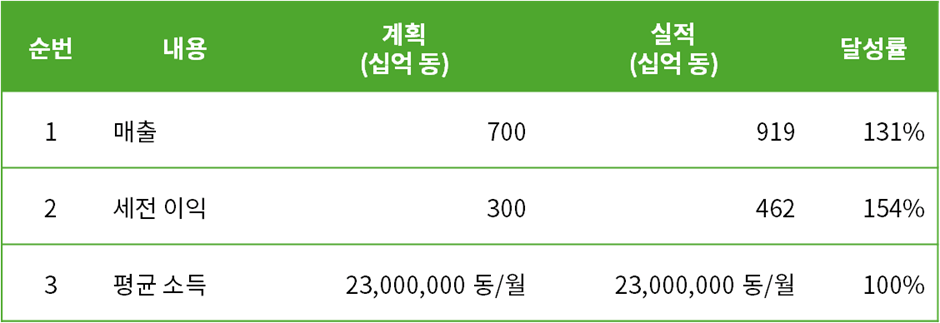

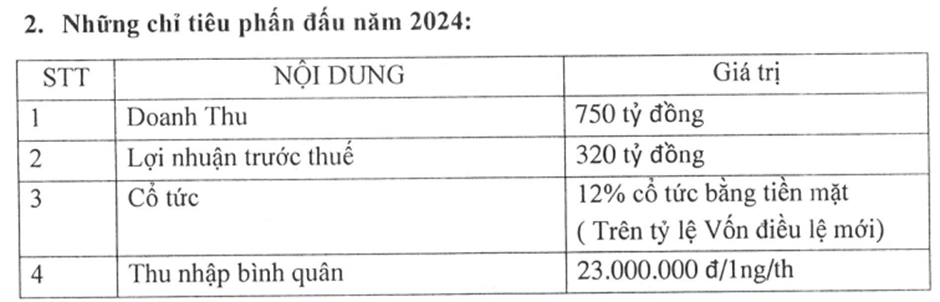

계획 대비 실적

▲ NTL의 2023년 계획 대비 실적

추가 의견

2023년 베트남의 부동산 분야는 상당히 어려운 상황이었으며, 이는 2024년 현재까지도 지속되고 있습니다. 보고서에서 주장하는 바와 같이 각 부서 및 지사를 집중적으로 지도한 것이 효과를 발휘한 것으로 보입니다.

이와 같은 실적은 NTL의 운영 전략이 효과적이었음을 보여주며, 회사의 지속 가능한 발전 가능성을 높여줍니다. 물론, 리포트 본문에서는 이러한 성과가 사실인지 재무 분석 부분에서 한번 더 살펴보겠습니다.

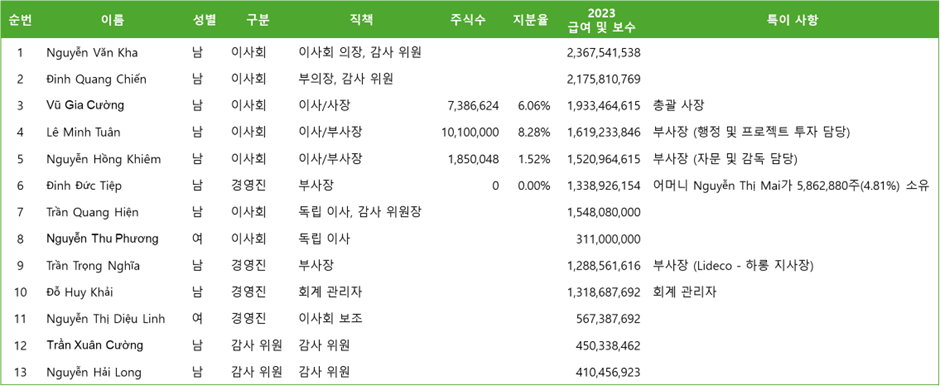

주요 임원 및 감사위원 현황

▲ NTL 주요 임원 및 감사위원 현황

NTL의 주요 임원 및 감사 위원은 총 13명으로 구성되어 있습니다. 이 중 이사회는 8명, 감사 위원회는 5명, 경영진은 6명입니다.

그러나 여러 겸직이 존재하여 실제 인원은 13명입니다.

구체적으로 살펴보면, 이사회와 경영진을 겸직하는 인원은 3명, 이사회와 감사 위원회를 겸직하는 인원은 3명입니다.

NTL의 임원 및 경영진 구성은 여러 가지 면에서 강점이 있지만, 개선이 필요한 부분도 존재합니다.

강점

- 다양한 전문성: NTL의 임원 및 경영진은 각자의 분야에서 높은 전문성을 보유하고 있으며, 이를 바탕으로 회사의 전략과 운영을 효과적으로 이끌고 있습니다. 특히, Vũ Gia Cường 사장과 Lê Minh Tuân 부사장은 회사의 중요한 분야를 담당하며 뛰어난 성과를 내고 있습니다.

- 경험과 리더십: 이사회와 경영진 대부분은 오랜 경력을 갖추고 있으며, 이는 회사 운영의 안정성을 높이는 데 기여합니다. Nguyễn Văn Kha 이사회 의장과 Trần Quang Hiện 감사 위원장은 회사의 리더십과 내부 통제 강화를 통해 안정적인 경영 환경을 조성하고 있습니다.

- 투명한 지배구조: NTL은 이사회, 경영진, 감사 위원회를 통해 투명한 지배구조를 유지하고 있습니다. 이는 주주와 투자자들에게 신뢰를 주는 중요한 요소로 작용하고 있습니다.

개선 필요 사항

- 겸직 문제: NTL의 이사진이 경영진에도 있고, 감사 위원회에도 속해 있는 등 핵심 보직에 겸직이 많아 보입니다. 주식회사는 서로 견제하는 기구가 필요하지만, 이사회와 감사 위원회의 겸직은 효과적인 감시와 견제를 저해할 수 있습니다. 이사회를 감시하는 기구인 감사 위원회가 이사회 소속일 경우, 감시의 효과가 제대로 발휘될 수 있을지 의문입니다.

- 투명성 문제: NTL은 투명하게 정보를 공개하고 있지만, 과연 모든 부분이 믿을 만한지에 대해서는 의문이 남습니다. 주주들과 투자자들이 신뢰할 수 있는 정보를 제공하는 것은 매우 중요하며, 투명성과 신뢰성을 더욱 강화할 필요가 있습니다.

NTL의 임원 및 경영진 구성은 높은 전문성과 경험을 바탕으로 회사의 성공적인 운영을 지원하고 있지만, 겸직 문제와 투명성 문제에 대한 개선이 필요합니다.

이사회와 감사 위원회의 독립성을 강화하고, 주주와 투자자들에게 더욱 신뢰할 수 있는 정보를 제공하는 것이 회사의 장기적인 성장과 발전에 기여할 것입니다.

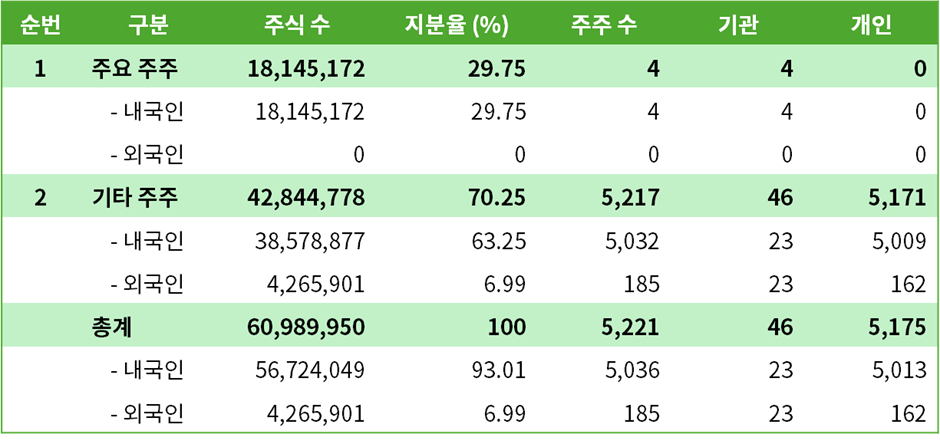

지분 현황

2024년 3월 22일 기준으로 NTL의 주주 구조와 주요 주주 현황은 다음과 같습니다. 이후 2024년 7월에 실시된 1:1 무상 증자로 인해 모든 주식수가 2배로 증가하였으나, 아래 표는 무상 증자 이전의 주식 수를 기준으로 작성되었습니다.

참고로 주식 수는 변동되었지만 지분율에는 변동이 없습니다.

▲ NTL의 지분 현황 - 단위: 명, 주, %

NTL의 주주 구조는 주요 주주와 기타 주주로 나뉘며, 주요 주주는 총 주식 수의 29.75%를, 기타 주주는 70.25%를 보유하고 있습니다.

주요 주주는 모두 내국인 주주로 구성되어 있으며, 기타 주주 중 내국인은 63.25%, 외국인은 6.99%를 보유하고 있습니다.

이러한 주주 구조는 회사의 의사 결정과 경영 전략에 있어 다양한 주주의 의견이 반영될 수 있도록 합니다.

주요 주주들이 회사 운영에 큰 영향을 미치지만, 기타 주주들의 지분율도 상당히 높아 다양한 이해관계가 조화롭게 반영될 수 있습니다.

특히 주요 임원 및 감사위원들의 지분 현황을 살펴보면, Vũ Gia Cường는 7,386,624주(6.06%), Lê Minh Tuân는 10,100,000주(8.28%), Nguyễn Hồng Khiêm는 1,850,048주(1.52%)를 보유하고 있습니다. 이러한 주요 임원들의 지분은 회사의 경영과 의사 결정에 중요한 영향을 미치고 있음을 보여줍니다.

2024년 7월에 실시된 1:1 무상 증자로 인해 모든 주식수가 2배로 증가하였지만, 지분율과 주주 수는 변동이 없음을 유의해야 합니다.

즉, 주식 수는 변동되었지만 각 주주의 회사에 대한 지분 비율은 변하지 않았습니다. 무상 증자 이후의 발행 주식 수는 121,979,900주로 증가하였습니다.

추가로 NTL의 주식은 모두 보통주이며, 양도 제한 주식은 없습니다.

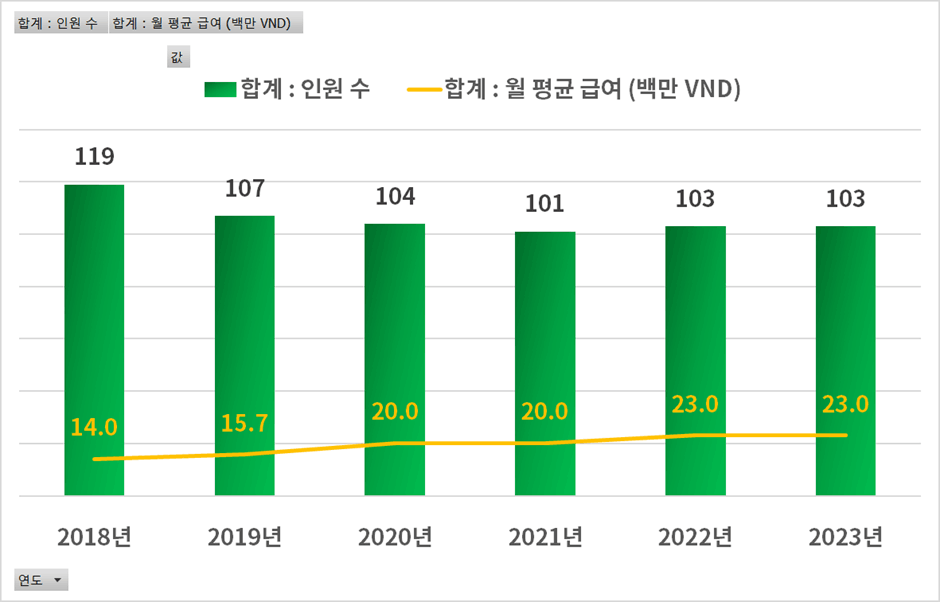

인력 현황

▲ NTL의 인력 현황 - 단위: 명, 백만 동

인원 변화

2018년부터 2023년까지 NTL의 인원 수는 전반적으로 감소 추세를 보였으나, 2022년 이후 약간의 증가세를 보이며 103명으로 안정되었습니다.

이는 코로나19의 영향과 베트남 부동산 정책의 변화에 따라 회사가 조직의 효율성을 높이기 위한 구조조정을 진행한 결과로 보입니다.

급여 변화:

NTL의 월 평균 급여는 2018년 이후 꾸준히 상승하는 추세를 보였습니다.

특히, 2019년에서 2020년 사이에 급여가 27.39% 증가했으며, 이는 코로나19로 인한 경제적 어려움 속에서도 직원들의 급여를 인상한 것으로 볼 수 있습니다.

2021년과 2023년 사이에는 급여 상승이 멈추었으나, 2022년에는 다시 15%의 급여 상승이 이루어졌습니다.

이와 같은 급여 상승은 NTL이 직원들의 복지에 지속적으로 관심을 기울이고 있다는 것을 보여줍니다.

재무 분석

재무 상태표

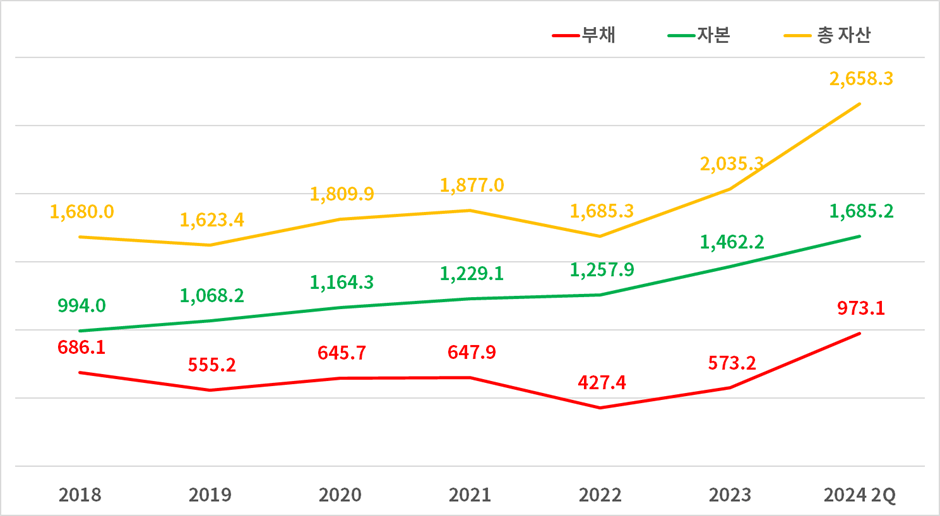

▲ NTL의 재무 상태 차트 - 단위: 십억 동

총 자산과 자본의 증감 추세

NTL의 총 자산은 2018년 1,680.0십억 동에서 2024년 2분기에는 2,658.3십억 동으로 지속적인 증가를 보여주고 있습니다.

자본 역시 비슷한 추세로 상승했으며, 2018년 994.0십억 동에서 2024년 2분기에는 1,685.2십억 동으로 증가했습니다.

이처럼 자산과 자본의 상승은 기업의 안정적인 성장과 재무 건전성을 반영하고 있습니다.

부채의 변동성

반면, 부채는 2018년 686.1십억 동에서 2022년에는 427.4십억 동으로 감소했다가, 2023년과 2024년 2분기에 다시 증가하여 973.1십억 동에 이르렀습니다.

이는 NTL이 필요할 때 부채를 유동적으로 조절하면서도 자본을 지속적으로 증가시킨 결과로 볼 수 있습니다.

자산의 증가는 주로 자본의 증가에 기인

차트를 분석해 보면, NTL의 자산 증가는 주로 자본의 증가에 기인한 것으로 보입니다.

부채는 일정한 변동성을 보였으나, 자본이 꾸준히 증가하면서 자산의 상승을 견인했습니다.

연평균 증감률

자산의 연평균 증가율은 약 8.1%로, 자본의 연평균 증가율(약 7.6%)과 유사한 수준을 유지하고 있습니다. 반면, 부채는 연평균 증가율이 약 5.5%로 나타나며, 자산과 자본에 비해 상대적으로 낮은 증가율을 보였습니다.

결론적으로 재무 상태의 차트를 살펴본 결과 NTL이 자산을 증가시키기 위해 자본을 꾸준히 확충해 온 점이 눈에 띕니다.

또한 NTL은 재무 건전성을 유지하며, 적절한 부채 관리와 자본 증대를 통해 안정적인 성장을 이어가고 있는 것으로 보여집니다.

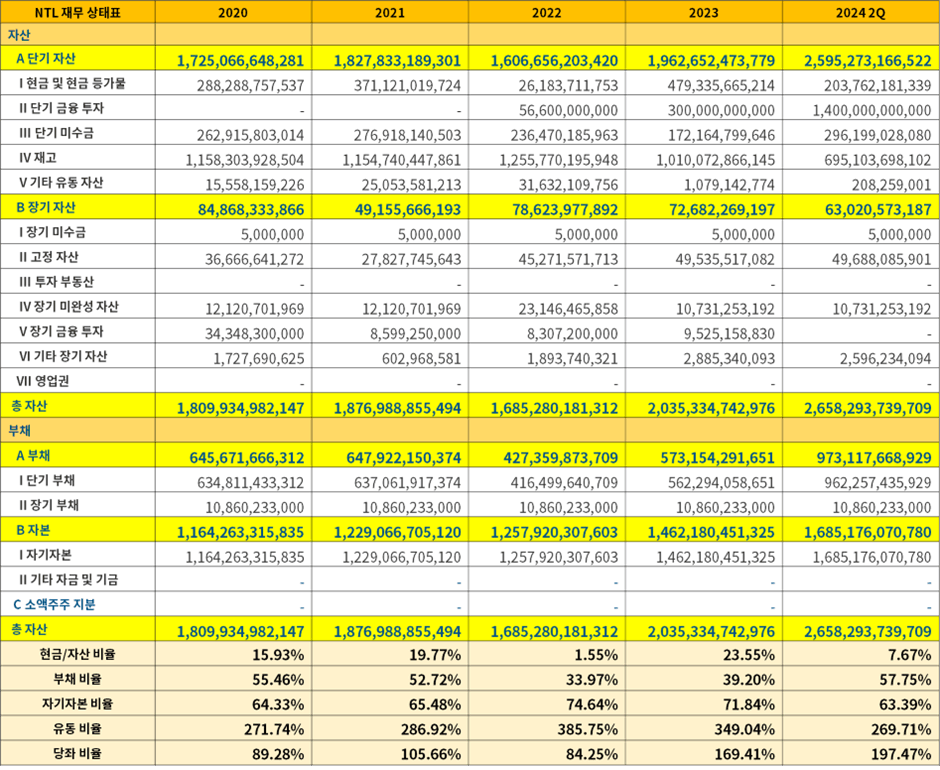

▲ NTL의 재무 상태표 - 단위: 베트남 동

단기 자산 분석

단기 자산 분석에서는 대체적으로 일정 평균의 금액들이 안정적으로 잘 있는 것으로 보입니다.

다만 몇 가지 눈에 띄는 항목의 숫자들을 살펴보고자 합니다.

현금 보유 추이

NTL의 현금 보유 추이는 2018년부터 2024년 2분기까지 일정한 평균(242.3십억 동)을 유지하는 경향이 있습니다.

특히, 2022년에는 현금 보유량이 26.2십억 동으로 크게 감소했으나, 이는 일시적인 현상으로 보이며, 다른 연도에는 비교적 안정적으로 현금을 유지하고 있음을 알 수 있습니다.

현금 보유량이 200십억 동 이하였던 2019년까지와 달리 이후에는 2022년을 제외하고 평균적인 수준을 유지하고 있습니다.

관련하여 2022년의 현금 감소에 대해서는 뒤쪽의 현금 흐름표 분석을 통해서 살펴보도록 하겠습니다.

단기 금융 투자

2024년 2분기에는 단기 금융 투자액이 1,400십억 동으로 크게 증가하였습니다.

이 금액은 은행에 3개월에서 6개월 간의 만기를 두고 예금한 것으로, 이자율은 연 4%에서 5.3% 사이입니다.

이는 회사가 보유하고 있는 자금을 단기적으로 운영하여 수익을 창출하려는 전략으로 볼 수 있습니다.

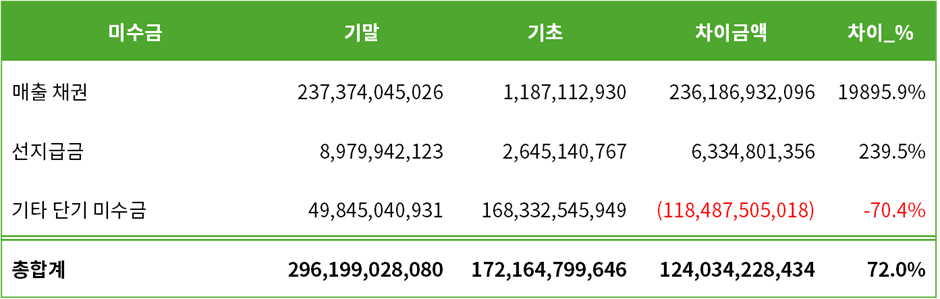

미수금

▲ NTL의 미수금 현황 - 단위: 베트남 동

NTL의 미수금은 2024년 2분기 기준으로 총 296.2십억 동으로 나타났으며, 이는 전년 동기 대비 72.0% 증가한 수치입니다. 특히 주목할 부분은 매출 채권의 급증입니다.

매출 채권의 증가

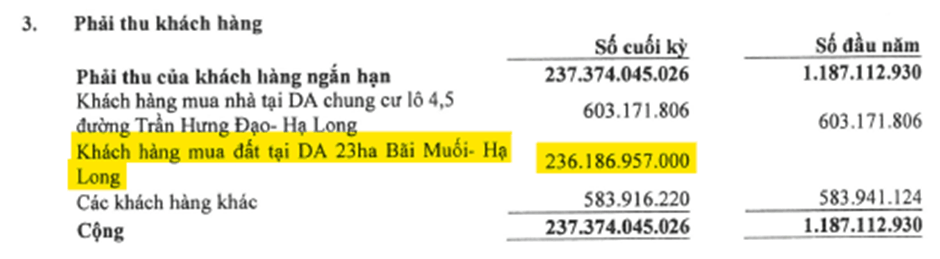

▲ NTL의 매출채권 현황 - 단위: 베트남 동

매출 채권은 237.4십억 동으로, 전년 동기 대비 19895.9% 증가했습니다. 이는 주로 DA 23ha Bãi Muối - Hạ Long 프로젝트에서 토지를 구매한 고객의 매출에서 발생한 것으로 기록되어 있습니다.

이 프로젝트에서 발생한 매출 채권은 236.2십억 동으로, 전체 매출 채권의 대부분을 차지하고 있습니다.

이러한 매출 채권의 급증은 해당 프로젝트의 진행 상황과 매출 인식이 주요 원인입니다.

기타 단기 미수금의 감소

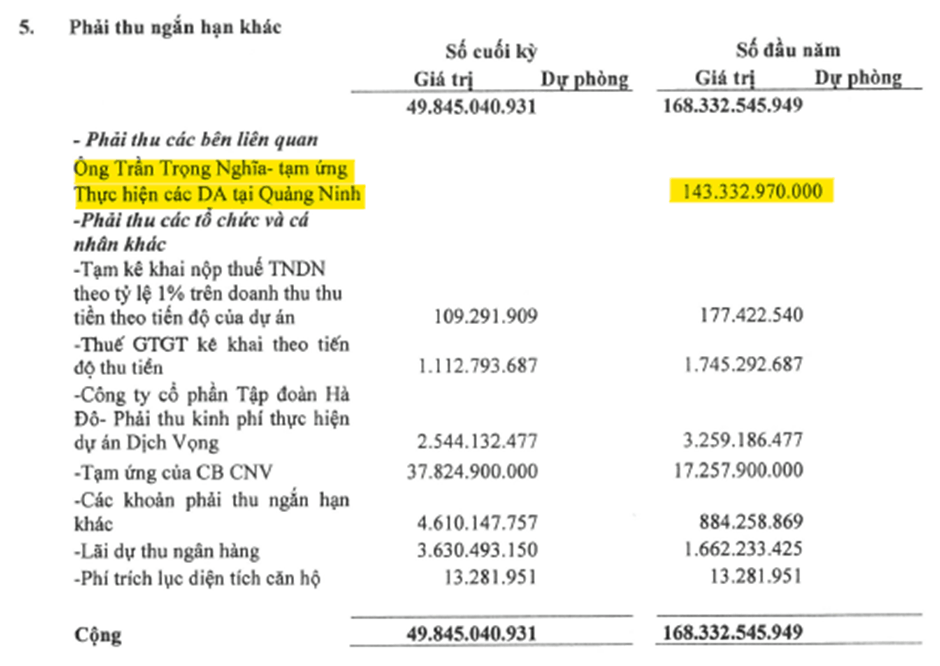

▲ NTL의 기타 단기 미수금 현황 - 단위: 베트남 동

반면, 기타 단기 미수금은 전년 대비 70.4% 감소하여 49.8십억 동을 기록했습니다.

2023년에는 기타 단기 미수금이 전체 미수금의 대부분을 차지했지만, 2024년 2분기에는 해당 항목이 크게 줄어들었습니다.

이와 같은 감소는 Quảng Ninh 지역 프로젝트를 추진하기 위해 경영진의 부사장인 Trần Trọng Nghĩa가 회사로부터 143.3십억 동의 자금을 선지급 받아 갔으며, 해당 금액이 프로젝트 진행 과정에서 모두 처리되어 상계 되었습니다.

재고

▲ NTL의 재고 현황 - 단위: 베트남 동

재고 항목에서는 2024년 2분기 말 기준으로 총 695.1십억 동의 금액이 기록되어 있습니다.

이는 2023년 말의 1,010.1십억 동에서 크게 감소한 수치입니다.

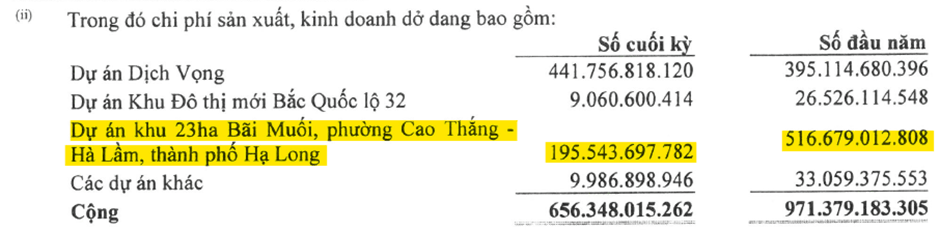

재고 항목에서 눈에 띄는 점은 생산 및 미완성 프로젝트와 관련된 비용이 2024년 2분기 말에 큰 폭으로 줄어들었다는 것입니다.

특히 'Dự án khu 23ha Bãi Muối, phường Cao Thắng - Hà Lầm, thành phố Hạ Long' 프로젝트와 관련된 미완성 비용이 크게 감소했습니다.

재고 감소와 미수금 증가의 관계 분석

NTL의 재고 감소와 미수금 증가 현상을 분석한 결과, 하롱시 까오탕, 하칸, 하람 지역 신도시 내 사회 주택 프로젝트와 밀접한 관련이 있음을 확인할 수 있었습니다.

원문에 따르면, 해당 프로젝트에서 NTL은 토지를 반환하며, 투자자 선정을 위한 입찰을 진행 중에 있습니다.

이로 인해 해당 프로젝트의 재고에서 큰 금액이 감소했습니다.

특히, Dự án khu 23ha Bãi Muối, phường Cao Thắng - Hà Lầm, thành phố Hạ Long 프로젝트의 미완성 비용이 크게 줄어든 것이 눈에 띕니다.

2024년 2분기 재무제표 기준, 이 프로젝트의 재고는 195.5십억 동으로 감소했으며, 이는 기초 금액인 516.7십억 동에서 상당한 감소를 나타냅니다.

또한, 이와 관련된 미수금이 증가한 것은 고객이 해당 토지를 구매한 후 (토지반환)에도 아직 대금을 지급받지 못했기 때문으로 보입니다.

이는 타 회사가 될지 NTL이 프로젝트 개발 관련 입찰 선정이 될지는 미지수이지만 결과적으로는 프로젝트 입찰이 완료된 뒤에 해당 미수금이 해결될 것으로 보입니다.

결과적으로, 이 프로젝트의 재고가 토지 반환 과정에서 미수금으로 이동한 것으로 판단됩니다.

장기 자산 분석

NTL의 단기 자산 규모에 비해 장기 자산의 규모는 상대적으로 작습니다. 특히 주목할 만한 부분은 2020년과 2021년 사이의 고정 자산 감소, 2019년과 2021년 사이의 장기 미완성 자산 항목의 큰 감소, 그리고 2024년 2분기에 장기 금융 투자 항목이 사라진 점입니다. 이제 이러한 변동에 대한 주요 사유를 하나씩 살펴보겠습니다.

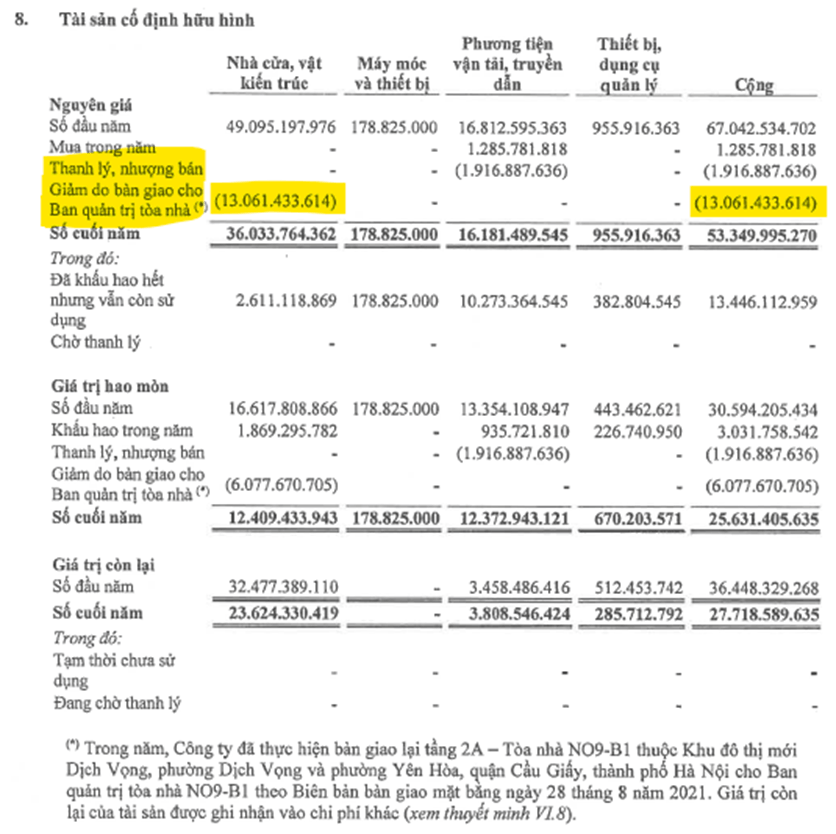

2020년과 2021년 사이의 고정 자산 감소

▲ 2021년 감사 재무제표의 고정 자산 주석

NTL의 고정 자산은 2018년부터 2024년 2분기까지 비교적 안정적인 모습을 유지해왔습니다. 건물 및 구조물, 기계 및 장비, 운송 수단, 관리 장비 등 주요 항목의 고정 자산은 대체로 유지되거나 약간 증가하는 추세를 보였습니다. 그러나 몇몇 연도에서는 자산의 일부가 매각되거나 재 분류된 사례가 나타났습니다.

2021년에는 '이사회 집무실'로 관리권이 이전되면서 13.1십억 동 상당의 자산이 감소한 것으로 나타났습니다. 이는 자산의 매각이 아닌 관리권 이전이나 재분류로 인해 발생한 것으로 보입니다.

주석에 따르면, 회사는 2021년 8월 28일, 하노이 Cau Giay 구 Yen Hoa Ward에 위치한 Dịch Vọng 신도시 내 NO9-B1 빌딩의 2A층을 '이사회 집무실'에 관리권을 이전했으며, 이에 따라 해당 자산의 잔존 가치는 기타 비용 항목에 기록되었습니다.

이러한 변동은 자산의 실질적인 소유권 변화 없이도 재무제표 상의 자산 가치가 감소할 수 있습니다. 특히, 이는 자산의 실제 사용 목적이나 관리권의 변경에 따라 재 분류되었을 가능성이 있으며, 재무제표에 반영된 금액의 감소와 일치합니다.

재무적 영향:

고정 자산의 감소는 회사의 총 자산 규모에 영향을 미쳤을 수 있습니다. 하지만, 이는 자산의 실제 매각이 아닌 관리권 이전과 같은 재분류로 인한 것으로 보이기 때문에, 회사의 재무 건전성에 미친 영향은 제한적일 수 있습니다.

자산의 재분류로 인해 일부 자산의 가치가 낮아지거나 다른 항목으로 이동함에 따라 고정 자산 항목에서의 감소가 나타났습니다.

상황 설명:

고정 자산의 감소는 자산의 실질적 매각이 아니라 관리권 이전과 같은 재분류로 인해 발생한 것입니다.

이는 자산의 실제 소유권 변화 없이도 재무제표 상의 가치가 줄어들 수 있는 경우로, '이사회 집무실'로의 자산 관리권 이전이 주요 원인으로 보입니다.

이러한 변동은 회사가 특정 자산을 여전히 보유하고 있음을 시사합니다. 따라서, 이 같은 자산 변동은 회사의 재무 상태에 큰 변화를 초래하지 않았을 가능성이 큽니다.

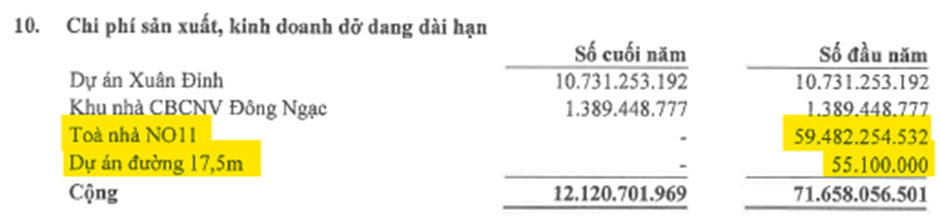

2019년과 2021년 사이의 장기 미완성 자산 항목의 큰 감소

NTL의 장기 미완성 자산은 2019년에서 2021년 사이에 크게 감소했습니다. 특히 2019년에는 71.6십억 동에 달하던 장기 미완성 자산이 2020년에는 12.1십억 동으로 그리고 2021년에도 같은 금액으로 감소한 채 유지되었습니다.

주요 감소 원인

▲ 2020년 감사 재무제표의 장기 미완성 자산 주석

2020년 감사 재무세표의 2019년 말 주석에서 확인된 바와 같이, 장기 미완성 자산의 주요 항목에는 'Dự án Xuân Đỉnh', 'Khu nhà CBCNV Đông Ngạc', 'Toà nhà NO11', 'Dự án đường 17,5m' 프로젝트가 포함되어 있습니다.

이 중 'Toà nhà NO11' 프로젝트의 비용이 2020년 이후 사라졌으며, 2020년에는 이와 관련된 자산이 대부분 완료되어 다른 자산으로 전환되었음을 알 수 있습니다.

재무적 영향:

장기 미완성 자산의 감소는 해당 프로젝트들이 완성 단계에 접어들어 자산으로 이전되었거나, 프로젝트가 중단된 것으로 해석될 수 있습니다.

특히, 'Toà nhà NO11' 프로젝트의 비용이 2020년 주석에서 사라졌다는 것은 이 프로젝트가 완료되었음을 나타내며, 그에 따라 장기 미완성 자산이 크게 감소한 것입니다.

이러한 자산의 감소는 NTL의 자산 구조 변화에 큰 영향을 미쳤으며, 완성된 프로젝트가 회사의 현금 흐름이나 수익성에 미친 긍정적인 영향도 함께 고려되어야 합니다.

2024년 2분기에 사라진 장기 금융 투자

NTL의 장기 금융 투자 항목은 2024년 2분기 재무제표에서 사라졌습니다.

이 항목은 Bạch Đằng TMC의 649,000주를 보유하고 있던 지분 투자를 의미합니다.

해당 주식은 Bạch Đằng TMC 자본의 14.11%를 차지했으나, 2023년 4월 4일 하노이 증권거래소에서 이 주식(BHT)에 대한 거래가 취소되었고, 이에 따라 NTL은 해당 주식에 대해 전액 금융 자산 충당금을 설정했습니다.

결과적으로 이 투자의 가치는 실질적으로 상각되었고, 이는 NTL의 장기 금융 투자에서 해당 항목이 사라진 이유입니다.

부채 분석

NTL의 부채 구조를 살펴보면, 단기 부채가 전체 부채의 약 97%를 차지하고 있으며, 장기 부채는 약 3% 수준에 불과합니다. 이는 NTL이 장기 부채에 의존하지 않고, 대부분의 부채를 단기 부채로 조달하고 있음을 나타냅니다.

단기 부채의 증가는 특히 2022년부터 눈에 띄게 증가하고 있습니다.

2022년에는 약 30% 이상의 증가율을 보였으며, 2024년 2분기에는 무려 70% 가까이 급증했습니다.

2024년 2분기 부채 급증의 주요 원인은 미실현 단기 수익 때문입니다.

미실현 단기 수익은 과거에 없다가 2024년 2분기 재무제표에 갑자기 등장하였으며, 이 금액은 538.0십억 동입니다.

이는 NTL이 고객으로부터 선불을 받은 수익 중 아직 인식되지 않은 부분이 크다는 것을 의미하며, 단기 부채 증가에 크게 기여한 요인 중 하나입니다.

반면, 장기 부채는 2018년부터 2024년 2분기까지 변동이 거의 없으며, 이는 NTL이 장기적으로 안정적인 부채 구조를 유지하고 있음을 의미합니다.

2018년부터 2024년 2분기까지의 부채 항목을 분석한 결과, NTL의 부채 중 약 70%는 운영 부채로, 이는 회사의 일상적인 운영 과정에서 발생한 부채입니다. 나머지 약 30%는 금융 부채로, 필요에 따라 조달한 자금입니다.

이러한 구조는 NTL이 주로 운영 활동을 통해 자금을 조달하며, 필요한 경우에만 금융 부채를 활용하는 전략을 보여줍니다.

손익 계산서

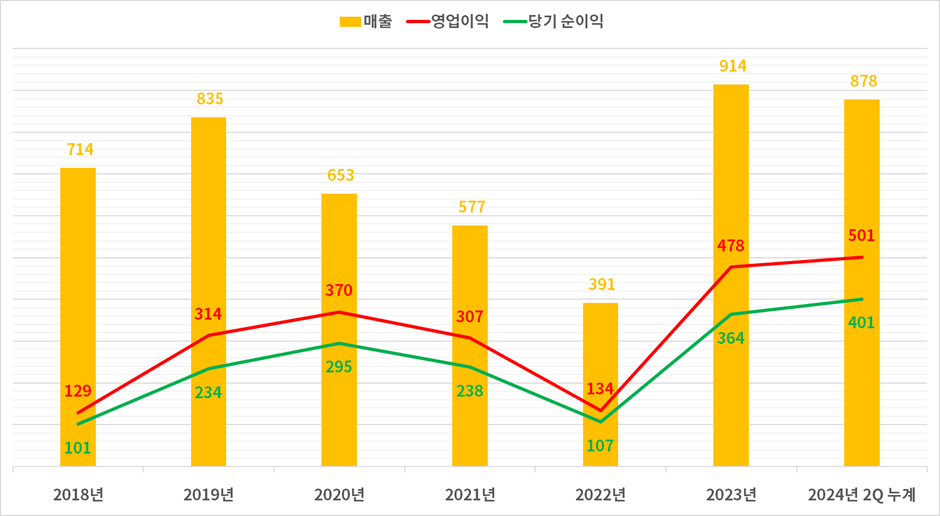

▲ NTL의 손익 계산서 차트 - 단위: 십억 동

NTL의 손익 계산서 차트를 살펴보면 2019년까지 증가 추세에 있던 매출이 꺾이면서 2022년까지 지속된 하락을 보여줍니다.

그러나 2023년 매출은 급격히 증가하고, 2024년 반기만에 이미 2023년 1년의 실적 수준을 기록하고 있습니다.

이는 NTL이 특정 시점에 대규모 프로젝트나 판매를 통해 큰 매출을 실현했을 가능성을 시사합니다.

이러한 매출 증가는 특정 대규모 프로젝트의 완성에 기인할 가능성이 있으며, 이에 대한 구체적인 분석은 이어지는 상세 손익 계산서 분석에서 다루겠습니다.

영업이익은 2019년부터 2020년까지 꾸준히 증가하다가 2021년과 2022년에 감소한 후, 2023년과 2024년 2분기에 다시 크게 증가한 것을 볼 수 있습니다.

2022년에 순이익이 크게 감소했다가 2023년부터 다시 회복되고 있는 모습이 보입니다.

가장 특이한 점은 부동산 기업으로서 2022년부터 현재까지 많은 부동산 기업이 어려움을 겪고 있음에도 불구하고, NTL은 오히려 해당 기간에 더 좋은 실적을 기록하고 있는 모습이 인상적입니다.

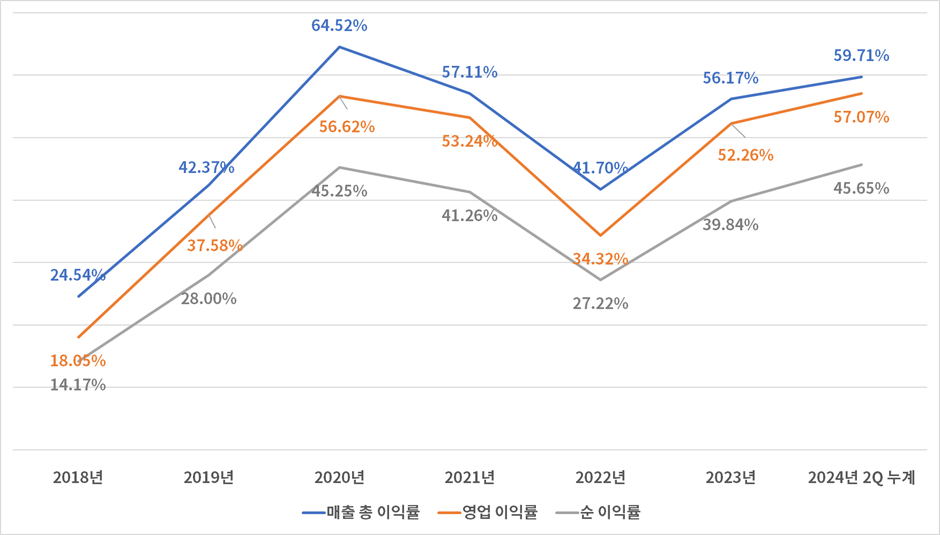

▲ NTL의 이익률 변동 차트

NTL의 이익률 차트를 살펴보면 전반적인 흐름이 손익 계산서와 유사한 패턴을 보이고 있습니다.

특히 눈에 띄는 점은 제조업 기업이나 타 기업과 비교했을 때, 이익률 변동 폭이 상당히 크다는 점입니다.

기본적인 이익률이 약 50%에 육박하고 있어 매우 높은 수준을 유지하고 있습니다.

이익률의 개선

매출총이익률, 영업이익률, 순이익률 모두 2022년에 급격히 하락한 후, 2023년과 2024년 2분기에 들어서 크게 회복된 모습을 보입니다.

차트에서 볼 수 있듯이, 2020년과 비교해 2024년 2분기의 매출 총 이익률은 59.71%로 여전히 높은 수준을 유지하고 있습니다.

이는 NTL이 매출 증가와 더불어 원가 관리 측면에서도 효과적으로 대응했음을 시사합니다.

영업이익률과 순이익률도 각각 57.07%와 45.65%로 매우 견고한 성과를 보여주고 있습니다.

이러한 이익률의 회복은 NTL의 운영 효율성이 크게 개선되었음을 의미합니다.

2022년의 이익률 하락:

2022년은 모든 이익률이 크게 하락한 해였습니다. 매출 총 이익률, 영업이익률, 순이익률이 각각 41.70%, 34.32%, 27.22%로 떨어졌는데, 이는 외부적인 경제 상황이나 NTL 내부의 문제, 혹은 대규모 프로젝트의 부진이 원인이었을 가능성이 큽니다.

하지만 2023년과 2024년 2분기 동안 이익률이 급격히 회복된 것을 보면, NTL이 이에 대해 신속하고 효과적인 대응을 수행한 것으로 보입니다.

NTL의 이익률 변동은 부동산 개발 기업으로서 대규모 프로젝트 완료 시점에 따라 큰 폭으로 변동할 수 있다는 점에서 그 특성이 드러납니다.

이러한 특성에도 불구하고 NTL은 2022년의 부진을 극복하고 다시 안정적인 성장 궤도로 돌아섰음을 보여줍니다.

이익률의 회복은 운영 효율성의 개선과 원가 관리가 중요한 역할을 했을 것으로 판단됩니다.

앞으로도 이익률의 지속적인 관리와 매출 성장의 유지가 NTL의 중요한 과제가 될 것입니다.

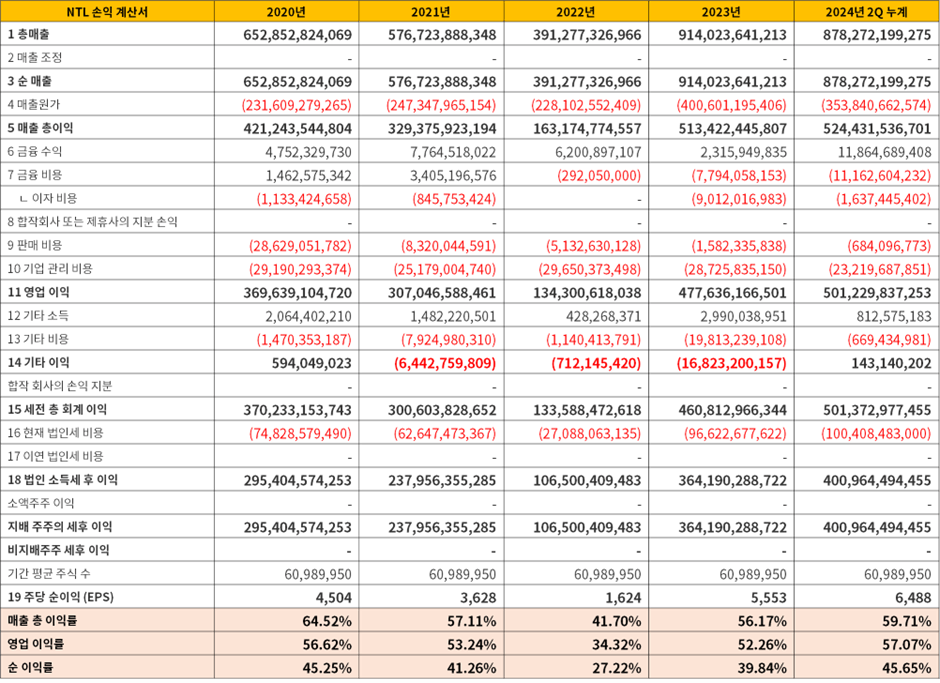

▲ NTL의 손익 계산서 - 단위: 베트남 동

전반적으로 NTL의 손익 계산서는 매출의 증감과 비례하여 각 항목이 매출 증감과 비례하여 변화하고 있다는 점에서, NTL의 비용 관리 및 수익 구조가 일관성 있게 유지되고 있음을 알 수 있습니다.

예를 들어, 매출이 증가한 해에는 매출원가도 비례적으로 증가했으며, 매출이 감소한 해에는 매출원가 또한 감소하는 경향을 보였습니다.

이익률 역시 이러한 매출과 비용의 변화에 따라 합리적인 수준에서 변화하고 있습니다.

지난 과거의 연차 보고서에 실적 설명을 토대로 손익 계산서의 항목별로 조금 더 상세히 살펴보면 다음과 같습니다.

1. 매출 및 매출총이익 분석:

- 매출 증가 및 하락: 2018년부터 2019년까지 NTL의 매출은 꾸준히 증가하였으며, 2019년에는 최고점을 기록했습니다. 그러나 2020년부터 2022년까지 매출은 감소세를 보였으며, 2022년에는 3912억 동으로 하락했습니다. 이러한 매출 감소는 2022년에 코로나19 팬데믹으로 인한 경제적 충격과 NTL이 진행 중인 주요 프로젝트의 지연이 영향을 미친 것으로 보입니다.

- 매출총이익의 변화: 2020년에 NTL의 매출 총 이익률이 64.52%로 최고점을 찍었으나, 이후 하락하여 2022년에는 41.70%로 떨어졌습니다. 이는 매출 감소와 함께 원가 관리의 어려움이 있었음을 시사합니다. 하지만 2023년과 2024년 2분기 동안 매출이 다시 회복되면서 매출 총 이익률도 59.71%까지 회복되었습니다.

2. 영업이익 분석:

- 영업이익 증가와 감소: 2019년부터 2020년까지 영업이익이 증가했으나, 2021년과 2022년에는 감소했습니다. 특히 2022년에는 영업이익률이 34.32%까지 하락했으며, 이는 팬데믹으로 인한 프로젝트 지연과 이에 따른 비용 증가 때문일 수 있습니다. 그러나 2023년부터 2024년 2분기까지 영업이익은 급격히 회복되어 2024년 2분기에는 영업이익률이 57.07%에 도달했습니다.

- 영업 효율성의 변화: 2018년부터 2024년 2분기까지의 데이터를 보면, NTL은 장기적으로 영업 효율성을 꾸준히 높여왔으나, 2022년의 예외적인 상황을 제외하고는 대체로 높은 영업이익률을 유지했습니다. 이는 NTL의 원가 절감 노력과 전략적 경영 판단이 주효했음을 보여줍니다.

3. 순이익 분석:

- 순이익의 변동: 순이익 역시 영업이익과 유사한 패턴을 보였습니다. 2020년에 45.25%로 정점을 찍은 순이익률은 2022년에는 27.22%로 하락했으며, 이후 2023년과 2024년 2분기 동안 빠르게 회복되었습니다. 이러한 회복은 NTL의 강력한 경영 대응력과 팬데믹 이후 경제 상황 개선에 따른 것으로 보입니다.

- 이익률 회복: 2022년의 하락 이후, 2023년과 2024년 2분기에 이익률이 다시 회복된 것은 NTL의 경영진이 효과적인 비용 절감과 운영 효율성을 제고했음을 나타냅니다. 특히, 매출과 영업이익의 동반 상승은 NTL의 재무 구조가 다시 안정화되고 있음을 시사합니다.

4. 전망과 향후 계획:

- 연차 보고서에 따르면, NTL은 2022년부터 2023년까지 경제적 불확실성 속에서도 적극적인 프로젝트 진행과 신규 사업 발굴을 통해 매출 회복을 이끌어냈습니다. 특히, 하롱 시와 하노이에서 진행 중인 주요 프로젝트들이 2023년 이후 완공되면서 실적 향상에 크게 기여할 것으로 예상됩니다.

- 또한, NTL은 향후 지속적인 이익률 관리를 통해 안정적인 성장을 이어갈 계획입니다. 이는 손익 계산서에서도 확인할 수 있듯이, 2023년과 2024년의 실적 회복세가 이를 뒷받침합니다.

손익 계산서 결론

NTL은 2018년부터 2024년 2분기까지 매출, 영업이익, 순이익 모두에서 중요한 변화를 겪었으며, 팬데믹의 충격을 극복하고 다시 성장 궤도로 돌아섰음을 알 수 있습니다.

특히, 2023년과 2024년의 실적 회복은 NTL의 강력한 경영 전략과 프로젝트 관리 능력의 결과로 보입니다.

앞으로도 이러한 성과를 지속하기 위해 이익률 관리와 운영 효율성 제고에 집중할 필요가 있습니다.

현금 흐름표

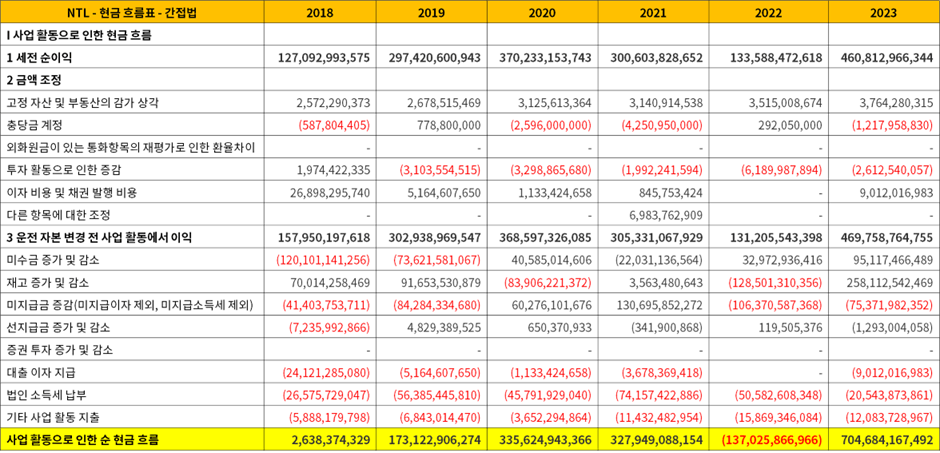

사업 활동 현금 흐름

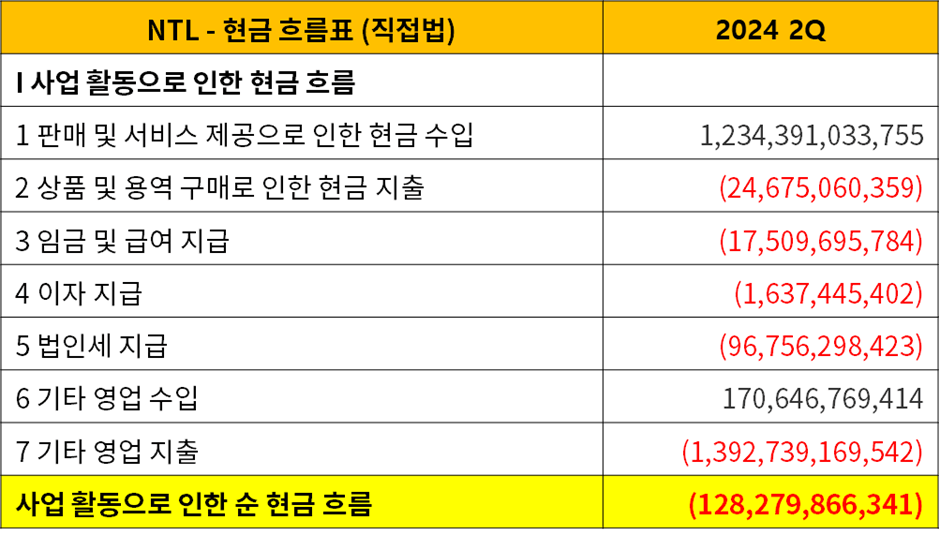

NTL은 연간 감사 재무제표에서 간접법을 사용하고 있으며, 자체 발표하는 재무제표에서는 직접법을 사용하고 있습니다. 이러한 이유로 2024년 2분기의 현금 흐름표는 직접법으로 작성되었습니다.

2018년부터 2023년까지의 간접법 현금 흐름표

▲ NTL의 사업활동 현금흐름 (간접법) - 단위: 베트남 동

- 사업 활동으로 인한 현금 흐름은 2018년 2.64십억 동에서 2023년 704.68십억 동으로 대폭 증가했습니다. 이는 주로 영업이익의 증가와 더불어 운전 자본 관리의 효율성 향상에 기인한 것으로 보입니다.

- 2018년과 2019년에는 미수금 증가와 재고 자산 감소가 큰 영향을 미쳐 현금 흐름이 비교적 낮게 유지되었습니다.

- 2020년과 2021년의 재고 자산 변동: 2020년에는 재고 자산이 83.9십억 동 증가하면서 현금 유출이 발생했습니다.

반면, 2021년에는 재고 자산이 3.6십억 동 감소하면서 현금이 유입되었습니다. 이러한 재고 자산의 변화는 각각 현금 흐름에 음수와 양수의 영향을 미쳤습니다.

그러나 2020년과 2021년 모두 미지급금이 각각 60.3십억 동, 130.7십억 동 증가하면서, 이로 인해 현금 유입이 발생하여 사업 활동으로 인한 현금 흐름이 최종적으로 양수로 유지되었습니다.

이는 주어야 할 돈을 아직 지급하지 않음으로써 현금 흐름이 긍정적으로 유지된 결과를 보여줍니다. - 2022년에는 마이너스 현금 흐름을 기록했습니다. 2022년에는 다시 재고를 확보하기 시작하면서 128.5십억 동의 현금이 유출되었습니다.

또한, 미지급금도 지급하면서 현금이 추가로 유출되었습니다.

이러한 요인들이 결합되어 사업 활동으로 인한 현금 흐름이 음수로 기록되었습니다. 이는 재고 증가와 미지급금 지급이 현금 유출의 주요 원인으로 작용했음을 나타냅니다. - 2023년에는 704.68십억 동이라는 매우 긍정적인 현금 흐름을 기록했습니다. 이는 재고 자산의 큰 폭의 감소와 함께 미수금이 회수되어 현금이 증가한 것으로 분석됩니다.

2024년 2분기의 직접법 현금 흐름표

▲ NTL의 사업활동 현금흐름 (직접법) - 단위: 베트남 동

- 현금 흐름의 주요 요소: 2024년 2분기에는 판매 및 서비스 제공으로 인한 현금 수입이 약 1,234.39십억 동으로 매우 높았습니다.

그러나 상품 및 용역 구매, 임금 지급, 이자 지급, 법인세 납부 등의 다양한 지출이 발생했으며, 특히 기타 영업 지출이 1,392.74십억 동으로 가장 큰 영향을 미쳤습니다.

이 기타 영업 지출은 단순한 운영 비용이 아니라, 특정 목적을 위해 잠시 운용된 자금을 포함할 가능성이 높습니다.

예를 들어, 이 자금은 단기 금융 투자로 사용되었을 가능성이 있으며, 회사가 보유하고 있는 자금을 보다 효율적으로 운용하기 위한 전략적 결정이 반영된 것입니다.

실제로 재무 상태표에 따르면, 2024년 2분기에는 1,400십억 동의 단기 금융 투자가 은행 예금 형태로 운용되고 있습니다.

이는 회사가 특정 목적 자금을 효율적으로 운용하여 일정 기간 동안 이자 수익을 창출하고자 한 것으로 해석됩니다. - 총 현금 흐름: 결과적으로, 2024년 2분기의 사업 활동으로 인한 순 현금 흐름은 약 128.28십억 동의 마이너스 현금 흐름을 기록했습니다.

이는 기타 영업 지출이 큰 비중을 차지하며, 긍정적인 영업 수입에도 불구하고 현금 유출이 많았음을 의미합니다.

그러나 이 지출이 단순한 운영 비용이 아니라 단기 금융 투자와 같은 자금 운용 전략의 결과임을 고려하면, 이는 일시적인 현상일 수 있습니다.

사업활동 현금 흐름 결론

NTL은 전반적으로 사업 활동으로 인한 현금 흐름에서 큰 변동을 보여왔습니다. 2018년부터 2023년까지는 영업 이익 증가와 운전 자본 관리의 향상 덕분에 긍정적인 현금 흐름을 유지해왔으나, 2022년에는 재고 자산의 증가와 미지급금의 지급으로 인해 마이너스 현금 흐름을 기록했습니다.

2023년에는 이러한 변동을 극복하고 다시 강력한 현금 흐름을 보였으나, 2024년 2분기에는 직접법에 따른 분석에서 기타 영업 지출이 큰 폭으로 발생하며 마이너스 현금 흐름을 기록했습니다. 그러나 이 지출은 단기 금융 투자와 같은 전략적 자금 운용의 일환으로, 장기적으로는 회사의 재무 건전성에 긍정적인 영향을 미칠 수 있습니다.

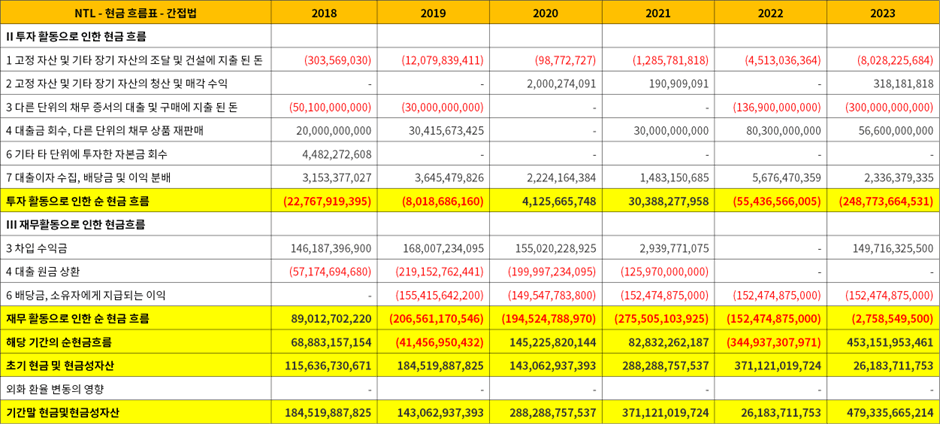

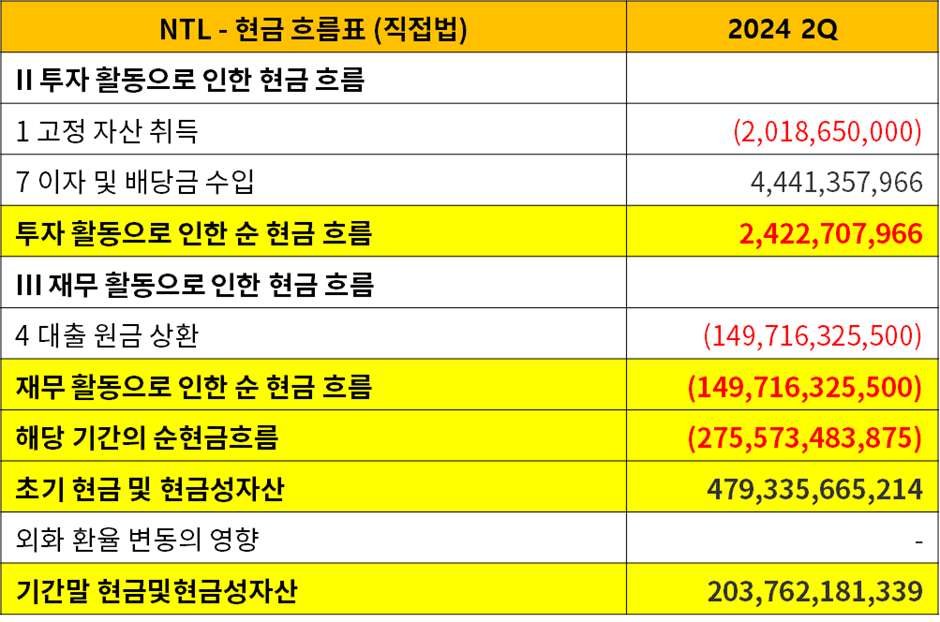

▲ NTL의 투자활동 및 재무활동 현금흐름 (간접법) - 단위: 베트남 동

▲ NTL의 투자활동 및 재무활동 현금흐름 (직접법) - 단위: 베트남 동

투자 활동 현금 흐름

NTL의 투자 활동 현금 흐름은 꾸준히 음수로 기록되어, 회사가 지속적으로 자산에 투자하고 있음을 보여줍니다. 이는 회사가 장기적인 성장을 도모하며, 안정적인 재무 구조를 유지하기 위한 전략적 투자의 결과로 해석할 수 있습니다.

- 고정 자산 투자

NTL은 지속적으로 고정 자산에 투자하고 있으며, 2019년과 2023년에 각각 12.1십억 동과 8.0십억 동을 투자하여 가장 큰 규모의 고정 자산 취득을 진행했습니다.

연평균 약 5.8십억 동의 고정 자산 투자가 이루어지고 있으며, 이는 회사가 장기적인 사업 확장을 위해 자산을 지속적으로 확충하고 있음을 나타냅니다.

고정 자산의 청산으로 인한 현금 유입은 미미하여, 자산 매각보다는 신규 자산 취득에 집중하고 있음을 보여줍니다. - 금융 투자

NTL의 금융 투자는 주로 은행 예금 형태로 이루어지고 있으며, 이는 비교적 안전한 투자 수단으로 안정적인 수익을 창출하고 있습니다.

현금 흐름표의 3번 항목과 4번 항목을 통해 확인할 수 있는 바와 같이, 연평균 약 74.6십억 동의 금액이 금융 투자에 사용되었으며, 이에 따른 이자 수익은 연평균 약 4.7십억 동으로, 약 6.3%의 수익률을 기록하고 있습니다.

이는 회사가 보유 자금을 효율적으로 운용하고 있음을 의미합니다. - 투자 활동의 양수를 기록한 해의 현금 흐름 분석

2020년과 2021년에는 투자 활동 현금 흐름이 양수로 기록되었는데, 이는 금융 투자에 대한 현금 유출이 없었기 때문입니다. 이러한 현상은 특정 시기에 따라 투자 전략을 유연하게 조정하는 회사의 경영 방침을 반영한 것입니다.

결론적으로, NTL의 투자 활동은 고정 자산 확충과 금융 투자를 통한 안정적인 수익 창출을 중심으로 이루어지고 있습니다. 이러한 전략은 회사의 재무 건전성과 지속 가능한 성장을 뒷받침하는 중요한 요소로 작용하고 있습니다.

재무 활동 현금 흐름

NTL의 재무 활동 현금 흐름은 차입과 대출 상환, 그리고 배당금 지급을 중심으로 이루어졌으며, 이를 통해 회사의 자금 운용 방식과 재무 전략을 엿볼 수 있습니다.

차입과 대출 상환

2018년부터 2024년 2분기까지의 재무 활동을 살펴보면, 2021년과 2024년 2분기를 제외하고 NTL은 지속적으로 차입을 통해 자금을 조달해 왔습니다. 연간 평균 약 100.0십억 동의 차입이 이루어졌으며, 이는 주로 회사의 고정 자산 투자와 운영 자금을 지원하는 데 사용되었습니다.

대출 상환 측면에서는, 대출 상환이 이루어진 해와 이루어지지 않은 해가 나뉩니다. 2021년과 2024년 2분기를 제외한 대부분의 해에서 대출 상환이 이루어졌으며, 연간 평균 약 130.0십억 동의 상환이 이루어졌습니다. 이는 차입금의 일정 부분을 정기적으로 상환하여 재무 건전성을 유지하려는 회사의 노력을 반영합니다.

결론적으로, 차입과 상환 활동을 종합적으로 고려했을 때, NTL은 차입보다는 대출 상환에 더 많은 자금을 할애해 왔으며, 이는 차입 의존도를 낮추려는 경영 전략으로 해석할 수 있습니다.

배당금 지급

배당금 지급은 2019년부터 2023년까지 매년 꾸준히 이루어졌으며, 연간 평균 약 152.5십억 동이 배당금으로 지급되었습니다.

이러한 배당금 지급은 주주 가치 제고와 함께 회사의 재무 활동에 일정한 부담을 주었으며, 재무 활동 현금 흐름이 음수를 기록하게 만드는 주요 요인 중 하나로 작용했습니다.

전반적인 현금 흐름 결론

NTL의 전반적인 현금 흐름을 종합적으로 분석해 보면, 사업 활동에서 발생한 현금이 주로 투자 활동과 재무 활동을 통해 사용되고 있음을 알 수 있습니다.

특히, 2023년에는 투자와 재무 활동에서 현금 유출이 컸음에도 불구하고, 강력한 사업 활동 현금 흐름 덕분에 전체 현금 흐름은 453.2십억 동의 양수를 기록했습니다.

반면, 2024년 2분기에는 재무 활동에서 대출 상환이 이루어졌고, 투자 활동에서도 현금 유출이 발생했으나, 이는 장기적인 성장과 재무 건전성을 위한 투자로 해석할 수 있습니다.

결론적으로, NTL의 전반적인 현금 흐름은 안정적인 사업 활동을 기반으로 고정 자산 투자와 재무 활동에서의 현금 유출을 적절히 관리하고 있음을 보여줍니다.

이러한 현금 흐름 구조는 회사의 재무 건전성과 장기적인 성장 가능성을 뒷받침하는 중요한 요소로 작용하고 있습니다.

다만, 차입 의존도를 낮추기 위한 지속적인 대출 상환이 재무 활동 현금 흐름에 음수로 작용하면서 현금 유동성에 일부 부담을 줄 수 있으므로, 미래의 자금 운용과 재무 전략에서 보다 신중한 접근이 필요할 수 있습니다.

배당 내역

▲ NTL의 배당 내역 상세 - 단위: 베트남 동

▲ NTL의 연간 배당 금액 및 배당 성향 차트 - 단위: 베트남 동, %

NTL의 배당 정책은 주주들에게 안정적인 수익을 제공하기 위한 노력을 보여주고 있습니다.

2018년부터 2023년까지 매년 배당금이 지급되었으며, 2019년부터 2023년까지는 연속적으로 2,500동의 배당금을 유지해 왔습니다.

이는 배당 금액을 일정하게 유지하면서도, 배당 성향은 이익의 변동에 따라 조정되었음을 나타냅니다.

특히, 2022년의 경우 EPS가 감소했음에도 불구하고 배당금이 동일하게 유지되면서 배당 성향이 153.9%까지 상승하였습니다.

이는 회사가 주주들에게 이익 환원을 우선시하는 모습을 보여줍니다. 반면, 2023년에는 EPS의 회복과 함께 배당 성향이 45.0%로 낮아져, 보다 안정적인 재무 관리를 추구하고 있음을 알 수 있습니다.

현재 NTL의 주가는 23,200동이며, 2024년 실적에 대한 배당금으로 1,200동을 목표로 설정했습니다. 이를 기반으로 계산한 2024년 예상 배당 수익률은 약 5.2%로, NTL의 배당 정책이 안정적임을 보여줍니다.

NTL의 배당 정책은 장기적인 투자자들에게 매력적인 선택이 될 수 있으며, 배당 성향의 적절한 조절과 더불어 꾸준한 배당금 지급은 주주 가치를 지속적으로 향상시키는 데 기여하고 있습니다.

결론

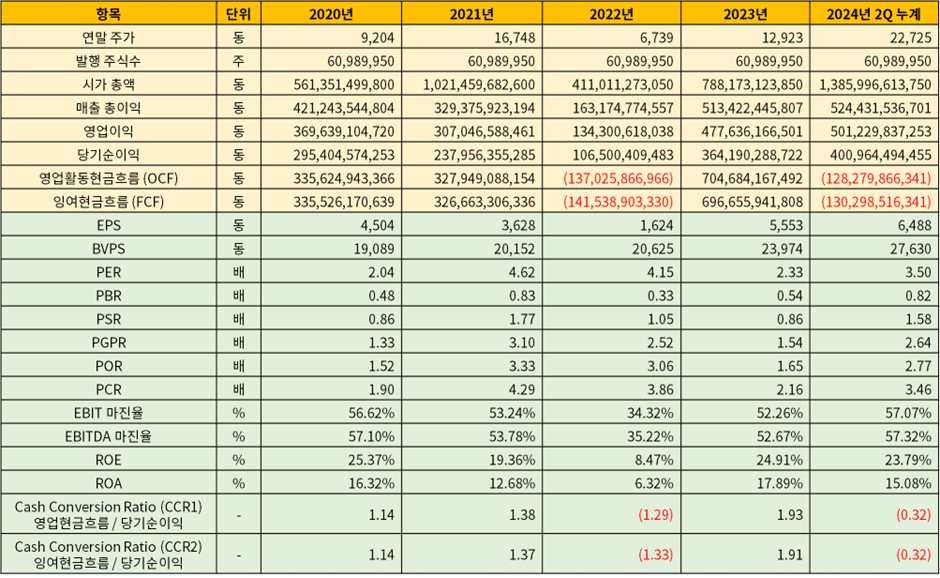

▲ NTL의 지표 모음

NTL은 베트남의 대표적인 부동산 개발 기업으로서, 도시 개발 및 주거 단지 프로젝트를 중심으로 다양한 부동산 관련 활동을 수행하고 있습니다.

특히, 2023년과 2024년 2분기까지 NTL은 부동산 시장이 어려움을 겪고 있는 상황에서도 인상적인 실적을 기록하며, 안정적인 재무 구조와 성장 가능성을 보여주고 있습니다.

주요 프로젝트와 성과

NTL의 성과는 주로 하롱시와 하노이 지역에서 진행 중인 주요 프로젝트에서 기인합니다.

이들 프로젝트의 성공적인 진행은 회사의 매출 증가에 크게 기여했으며, 특히 2023년과 2024년 2분기 동안 큰 성과를 이루었습니다.

이는 회사가 추진하고 있는 전략적 프로젝트 관리와 운영 효율성 개선의 결과로 볼 수 있습니다.

재무 구조 평가

NTL의 재무 구조는 전반적으로 안정적인 것으로 평가됩니다.

2024년 2분기까지의 재무 데이터를 분석한 결과, 회사는 자산 증가와 함께 부채를 적절히 관리하고 있으며, 재무 건전성을 유지하고 있습니다.

특히, 사업 활동에서 발생한 현금 흐름이 투자 활동과 재무 활동에서 발생하는 현금 유출을 상쇄하며, 회사의 장기적인 재무 안정성에 긍정적인 영향을 미치고 있습니다.

2024년 계획 대비 달성률

▲ NTL의 2024년 계획 - 단위: 십억 동

NTL은 2024년 주주총회를 통해 매출 750십억 동, 세전 순이익 320십억 동, 주당 새로운 자본금의 12%의 현금 배당을 목표로 설정하였습니다.

현재까지의 실적을 고려할 때, 매출과 세전 순이익 각각 117%와 157%를 달성하여 이미 연간 목표를 넘어섰습니다.

NTL은 2024년 2분기까지 목표로 설정한 매출과 세전 순이익을 모두 초과 달성하였으며, 이는 회사의 경영 전략과 프로젝트 실행 능력이 매우 우수함을 보여줍니다.

하반기에도 이러한 추세가 지속된다면, 2024년 전체 실적 역시 매우 긍정적으로 마무리될 것으로 예상됩니다.

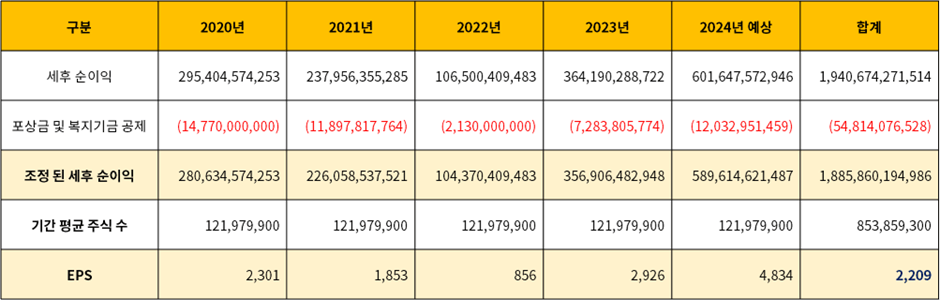

▲ NTL의 EPS 산출표 - 단위: 베트남 동

2024년 상반기 NTL의 세전 순이익은 501,372,977,455 동으로, 주주총회에서 설정한 목표를 157% 달성하는 인상적인 성과를 기록했습니다. 이와 같은 성과는 NTL의 뛰어난 경영 전략과 프로젝트 실행 능력을 보여줍니다.

그러나 하반기의 실적 예측에 있어서는 보수적인 접근을 택하였습니다. 현재의 실적 추세를 감안할 때, 하반기에는 상반기 실적의 50% 정도만 반영하기로 결정하였으며, 이를 통해 도출된 2024년 전체 예상 세전 순이익은 752,059,466,183 동입니다.

이 예상 세전 순이익에 대해 법인세 20%를 차감하여 150,411,893,236 동을 제외하였고, 세후 순이익은 601,647,572,946 동으로 계산되었습니다.

또한, NTL은 매년 직원들을 위한 포상금 및 복지 기금을 조성하고 있으며, 이에 따라 세후 순이익에서 추가로 2%를 차감하였습니다.

이를 통해 도출된 2024년 예상 세후 순이익은 589,614,621,487 동입니다.

이 금액을 바탕으로 EPS(주당순이익)를 계산하였습니다.

무상 증자로 인해 주식수가 조정되었으며, 이를 반영한 결과 2024년 예상 EPS는 4,834동으로 도출되었습니다.

2018년부터 2024년 예상 실적까지 모두 포함한 평균 EPS는 2,209동이며, 이를 토대로 회사채 발행 평균 금리인 9.1%를 할인율로 설정 대입하여 가치 평가를 진행한 결과 NTL의 적정 주가는 24,300동입니다.

- 계산 공식: (1/0.091) * 2,209동

2024년 8월 9일 마감 기준 NTL의 주가는 23,200동으로, 적정 주가 대비 약 4.4% 저렴한 수준입니다.

감사합니다.

Disclaimer

- 저자는 보고서 제공 시점 기준 보유하고 있지 않습니다.

- 본 보고서는 오렌지 보드에 독점 기재합니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

댓글 0

첫번째 댓글을 남겨주세요