후니찌니의 베트남 주식 팜

DGC 2024년 상반기 실적 점검: 목표 달성 가능성 및 향후 전망

후니찌니

2024.08.30

안녕하세요?

베트남 주식하는 남자 ‘후니찌니’ 입니다.

베트남의 대표적인 화학 기업 중 하나인 득쟝 케미컬 (종목코드: DGC)가 2024년 8월 14일 2024년 상반기 감사 재무제표와 함께 실적을 공시하였습니다.

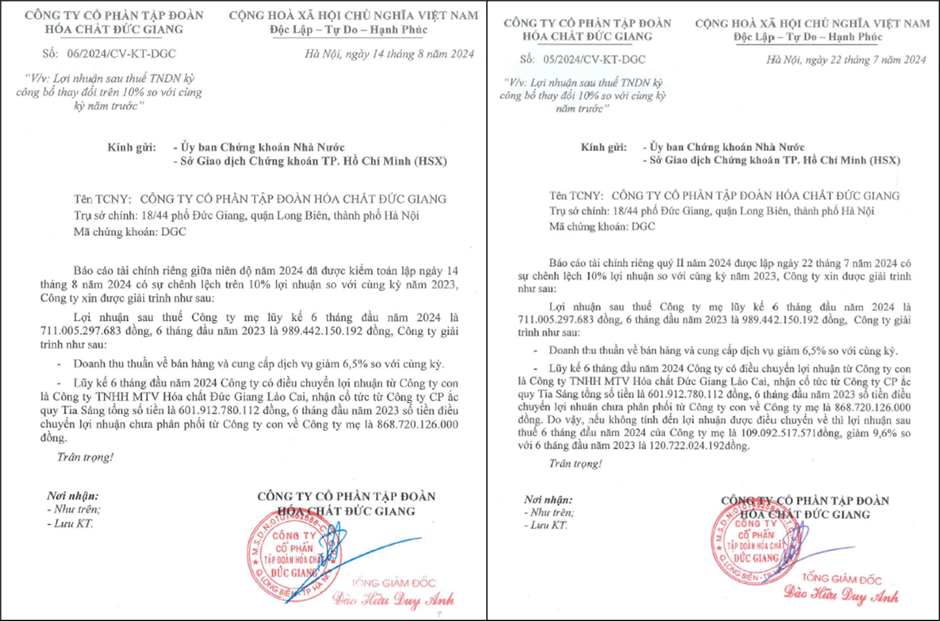

▲ DGC의 2024년 상반기 (좌), 2분기 (우) 실적변동 사유 공시

2024년 상반기 실적 요약

DGC는 2024년 상반기에 매출이 전년 동기 대비 6.5% 감소하였고, 자회사로부터 이전된 이익도 줄어들면서 실적에 영향을 미쳤습니다.

이에 따라 2024년 상반기 모회사 세후 순이익은 711,005,297,683동으로, 2023년 상반기 989,442,150,192동 대비 약 9.6% 감소하였습니다.

자회사인 '라오까이 득쟝 케미컬 일인 유한책임회사’ (Công ty TNHH MTV Hóa chất Đức Giang Lào Cai)와 ‘띠아 상 배터리’ (Công ty CP ắc quy Tia Sáng)으로부터 수령한 배당금과 이익 이전은 2023년보다 줄어든 601,912,780,112동이었으며, 2023년에는 868,720,126,000동에 달했습니다.

실적 변동 사유

득쟝 케미컬의 2024년 상반기 실적은 주로 매출 감소와 자회사로부터 이전된 이익의 감소에 기인한 것입니다.

2024년 상반기 동안 매출은 국내외 시장에서의 가격 하락으로 6.5% 감소하였으며, 자회사로부터 이전된 이익도 2023년보다 크게 줄어든 601.9십억 동에 그쳤습니다.

만약 자회사로부터의 이익 이전을 제외한다면, 모회사의 세후 순이익은 109,092,517,571동으로, 전년 동기 대비 약 9.6% 감소한 것입니다.

재무제표 분석

재무 상태표

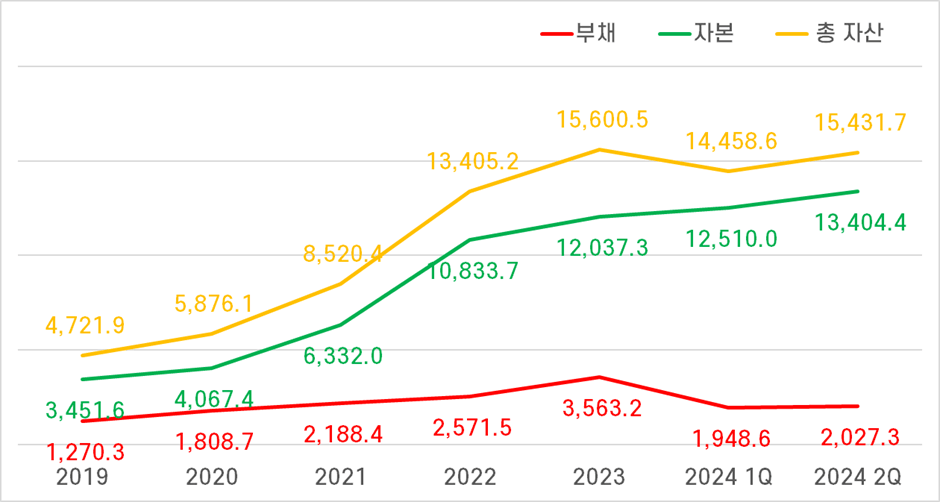

▲ DGC의 재무 상태표 차트 - 단위: 십억 동

DGC의 재무 상태 차트를 보면, 2024년 2분기 기준으로 자산, 자본, 부채에서 모두 변동이 나타났습니다. 차트를 기준으로 보면, 2024년 2분기 총 자산은 15,431.7십억 동으로 1분기 14,458.6십억 동에서 약 973.1십억 동 증가하였습니다. 이는 2023년 대비 소폭 감소한 후 다시 증가한 양상을 보이고 있습니다.

자본은 2024년 1분기 12,510.0십억 동에서 2분기 13,404.4십억 동으로 894.4십억 동 상승하였으며, 이는 지난 몇 년 동안 지속적인 증가세를 유지하고 있습니다. 자본은 회사의 재무 구조 안정성을 보여주는 중요한 지표로, 현재까지 양호한 흐름을 유지하고 있습니다.

반면, 부채는 2024년 1분기 1,948.6십억 동에서 2분기 2,027.3십억 동으로 소폭 증가하였습니다. 2023년 말의 3,563.2십억 동과 비교하면 여전히 낮은 수준이지만, 다시 증가한 이유에 대해서는 좀 더 구체적인 분석이 필요합니다. 부채는 자산 증가와 연동하여 움직이는 경향을 보이고 있습니다.

부채의 소폭 증가는 회사의 새로운 프로젝트를 위한 자본 조달이나 운영 자금 확보 과정에서 발생했을 가능성이 있습니다. 이에 대한 구체적인 원인은 재무 상태표의 세부 항목 분석을 통해 살펴보겠습니다.

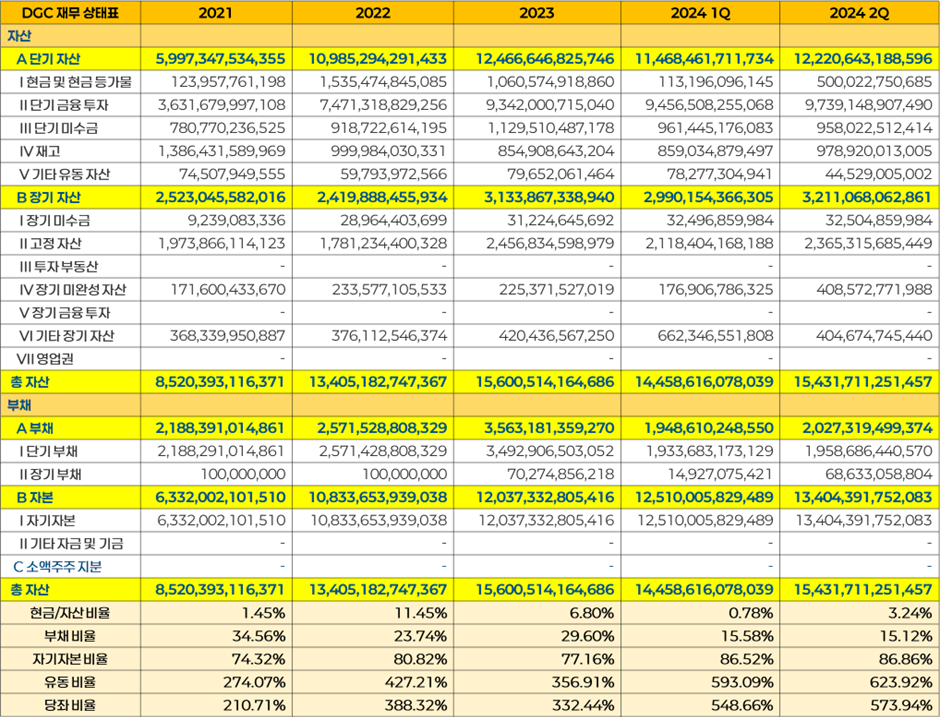

▲ DGC의 재무 상태표 - 단위: 베트남 동

단기 자산 분석

DGC의 단기 자산을 살펴보면, 2024년 2분기 기준으로 현금성 자산은 500십억 동으로, 2023년 기말의 1,060.6십억 동에서 절반 가까이 감소한 수치를 기록하고 있습니다.

이는 주로 2024년 상반기 동안의 투자 활동과 대출 상환이 현금성 자산의 감소에 기여한 것으로 보입니다.

그러나 2024년 1분기 말 기준 현금성 자산이 113.2십억 동에 불과했던 것에 비해, 2분기에는 현금 보유량이 크게 증가하였습니다. 이는 영업 활동에서의 현금 흐름이 개선된 결과일 수 있습니다.

또한 단기 금융 투자는 2024년 2분기에 9,739.1십억 동으로, 1분기의 9,456.5십억 동 대비 소폭 증가하였습니다. 이는 회사가 단기적인 투자 기회를 통해 현금을 효율적으로 운용한 결과로 해석될 수 있습니다. 2023년 기말의 9,342.0십억 동과 비교해도 증가세가 지속되고 있어, 회사의 단기 투자 전략이 안정적으로 유지되고 있음을 보여줍니다.

반면, 단기 미수금은 2024년 2분기 기준으로 958.0십억 동을 기록하며, 2024년 1분기의 961.4십억 동과 유사한 수준을 유지하고 있습니다. 이는 회사가 매출 채권을 비교적 안정적으로 관리하고 있음을 나타냅니다.

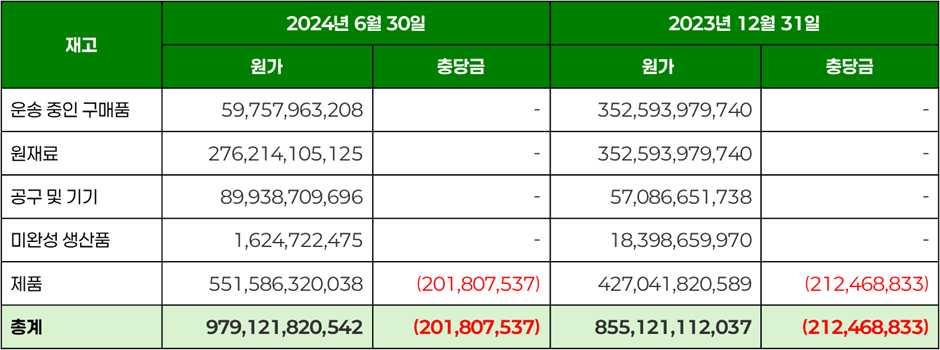

▲ DGC의 재고 현황 - 단위: 베트남 동

반면, 2024년 6월 말 기준으로 DGC의 재고 자산은 총 979.1십억 동으로, 2023년 말의 855.1십억 동 대비 증가하였습니다.

이 중 제품 재고가 551.6십억 동으로 가장 큰 비중을 차지하며, 이 중 일부는 201.8억 동에 대한 충당금이 설정되었습니다. 반면, 2023년 말에는 427.0십억 동의 제품 재고에 대해 212.5억 동의 충당금이 설정되어 있었습니다.

또한 원재료는 2024년 6월 기준 276.2십억 동으로, 2023년 말 352.6십억 동에 비해 감소하였으며, 이는 회사의 생산 활동이 기존의 원재료를 활용하여 진행되고 있음을 시사합니다.

특히, 미완성 생산품은 2024년 6월 말 기준 1.6십억 동으로, 2023년 말의 18.4십억 동에서 크게 감소하였으며, 이는 제품의 생산이 어느 정도 완료되었음을 의미합니다.

재고 증가는 매출 부진과 관련될 수 있으며, 이러한 재고의 누적은 회사가 추가적인 재고 관리와 함께 매출 증대를 위한 전략적 조치가 필요함을 나타냅니다.

장기 자산 분석

2024년 6월 말 기준으로, DGC의 장기 자산은 총 3,211.1십억 동으로 2023년 말의 3,133.9십억 동에서 소폭 증가했습니다. 이러한 증가는 주로 미완성 자산과 고정 자산에서 발생한 것으로 보입니다.

먼저, 고정 자산은 2024년 6월 말 기준 2,365.3십억 동으로 2023년 말의 2,456.8십억 동보다 감소했습니다. 이는 감가상각과 일부 자산 처분의 결과로 해석할 수 있습니다. 2024년 상반기 동안 고정 자산 감가상각액은 92.3십억 동으로 기록되었으며, 자산 일부를 처분하면서 5.7십억 동을 회수하였습니다. 이러한 고정 자산의 감소는 감가상각이 지속적으로 이루어지는 자산의 특성에 따른 자연스러운 흐름입니다.

반면, 미완성 자산은 2024년 6월 말 기준 408.6십억 동으로 2023년 말의 225.4십억 동에서 크게 증가했습니다. 이는 회사가 진행 중인 프로젝트나 설비 확충에서 발생한 결과로 볼 수 있습니다. 주요 프로젝트는 Nghi Son 화학 공장과 Đắk Nông 에탄올 공장 등이 있으며, 이러한 투자는 장기적인 회사 성장의 기반을 다지는 역할을 하고 있습니다.

또한, 기타 장기 자산은 2024년 6월 말 기준 404.7십억 동을 기록하여 2023년 말 420.4십억 동에서 소폭 감소했습니다. 이는 일부 장기 투자 자산이 회수된 것으로 보이지만, 전체적인 자산 운영에는 큰 변화가 없습니다. 특히, Lào Cai 지역의 환경 복구를 위해 설정된 ‘환경 보호 기금’은 32.5십억 동으로 2023년 말 31.2십억 동에서 약간 증가했습니다. 이는 회사가 환경 복구에 대한 장기적인 책임을 성실히 이행하고 있음을 보여줍니다.

장기 미수금은 금액은 크지 않지만 지속 증가하는 모습을 보여주고 있습니다.

2024년 6월 말 기준 DGC의 장기 미수금은 32.5십억 동으로, 2023년 말의 31.2십억 동에 비해 소폭 증가했습니다. 이 중 Lào Cai 지역 환경 복구와 관련된 기금은 6.99십억 동으로 2023년 말 5.72십억 동에서 증가하였습니다. 이는 회사가 해당 지역에서 환경 복구 의무를 이행하기 위해 지속적으로 자금을 납입하고 있음을 나타냅니다.

종합적으로, DGC의 장기 자산은 꾸준한 성장을 보이고 있으며, 특히 미완성 자산의 증가는 향후 성장 가능성을 시사합니다. 반면, 고정 자산의 감소는 감가상각과 자산 처분에 따른 자연스러운 변화로 해석될 수 있습니다. 또한, 장기 미수금의 증가는 환경 복구와 같은 필수적 지출로 인해 발생한 것으로 보이며, 회사는 환경 보호 책임을 이행하면서도 장기 자산을 안정적으로 관리하고 있습니다.

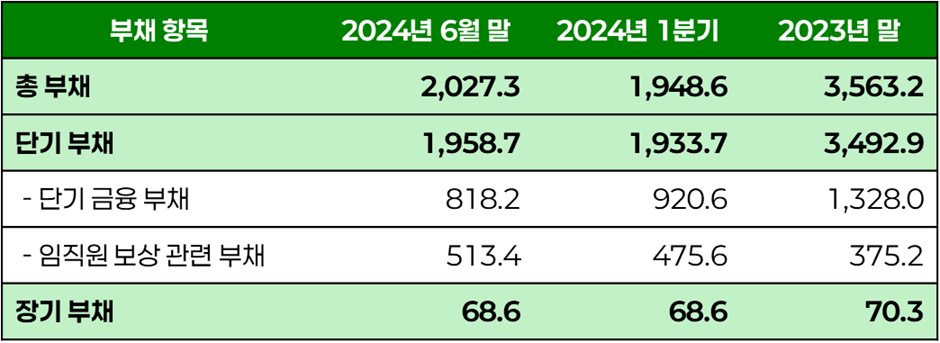

부채 분석

▲ DGC의 부채 요약 표 - 단위: 십억 동

2024년 상반기 기준으로 DGC의 부채는 2,027.3십억 동으로 2023년 말의 3,563.2십억 동에서 큰 폭으로 감소했습니다.

하지만 2024년 1분기와 비교하면 다시 증가세를 보이고 있습니다. 1분기 말 부채는 1,948.6십억 동으로, 2분기에는 78.7십억 동 증가한 수치를 기록했습니다. 이는 주로 단기 부채의 증가에 기인한 것으로 보입니다.

단기 부채는 2024년 6월 말 기준으로 1,958.7십억 동으로, 2023년 말의 3,492.9십억 동 대비 크게 줄어들었습니다. 하지만 2024년 1분기와 비교했을 때는 소폭 증가한 모습을 보입니다.

이 증가의 주요 원인은 단기 금융 부채와 임직원 보상 관련 부채의 상승에 있습니다. 특히, 2024년 2분기 말 기준으로 단기 금융 부채는 818.2십억 동으로, 2023년 말 1,328.0십억 동에서 감소했지만 2024년 1분기 920.6십억 동과 비교해 감소폭은 제한적이었습니다.

또한, 임직원 보상 관련 부채는 513.4십억 동으로 1분기 대비 약 37.4십억 동 증가한 모습을 보이고 있습니다.

장기 부채는 2024년 6월 말 기준 68.6십억 동으로, 2023년 말 70.3십억 동에 비해 소폭 감소했습니다. 하지만, 이는 여전히 2024년 1분기와 비교했을 때 약간의 변동이 있는 수준입니다.

장기 부채는 주로 재정적 의무와 과세 부채에서 발생하며, 2024년 상반기에는 큰 변동이 없었습니다. 특히, 장기 금융 부채는 소폭 감소한 반면, 세금 관련 부채는 거의 동일한 수준을 유지하고 있습니다.

결론적으로, DGC의 부채는 2023년 말 대비 감소했으나, 2024년 1분기 이후 다시 증가세를 보이고 있습니다. 이는 일부 단기 금융 부채와 임직원 보상 부채에서 기인한 것으로 보이며, 회사는 이러한 부채 변동을 관리하면서도 재정적 안정성을 유지하고 있습니다.

손익 계산서

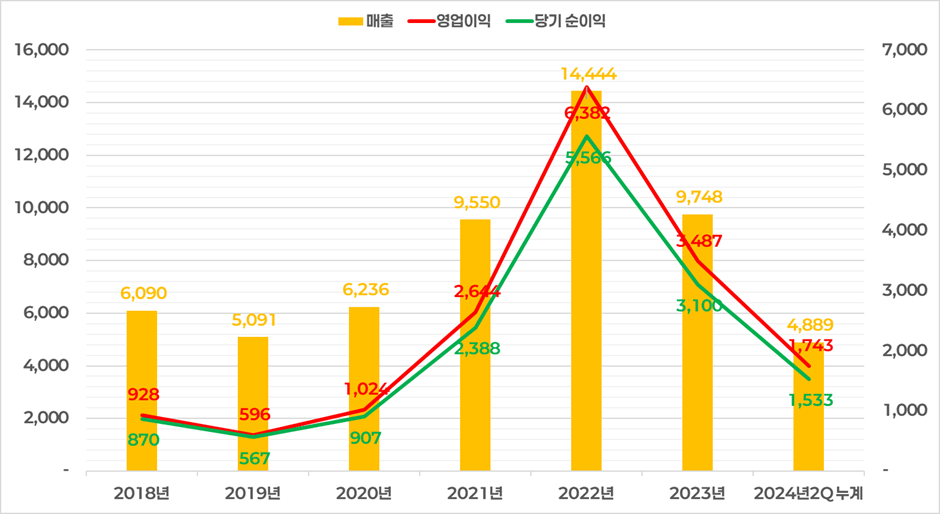

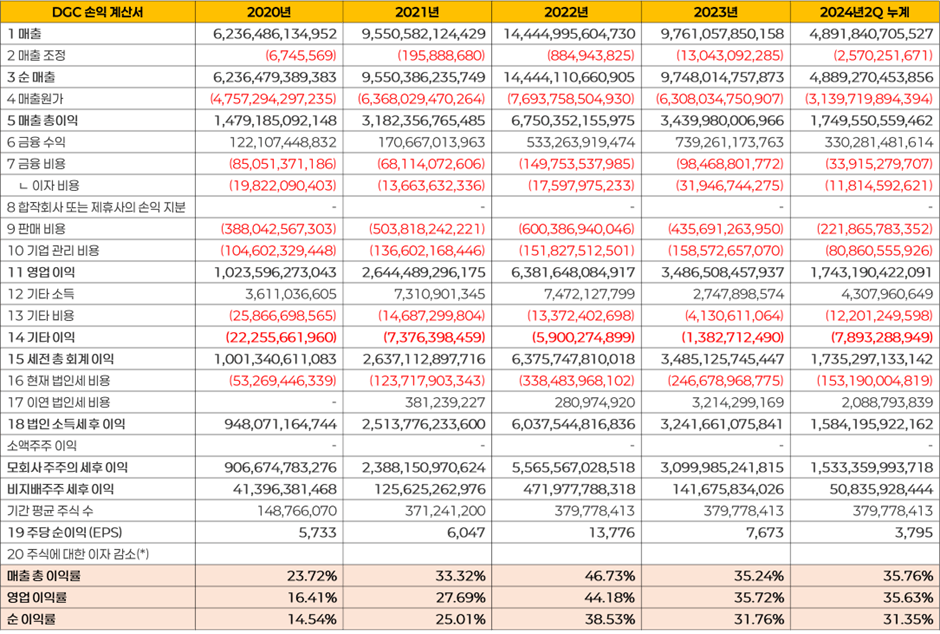

DGC의 손익 계산서를 살펴보면 2018년부터 2024년 상반기까지의 주요 변화가 돋보입니다. 회사의 매출, 영업이익, 당기 순이익은 지속적으로 증가했다가 2023년 이후 감소세를 보이고 있으며, 이 과정에서 비용과 이익률에 큰 변동이 있었습니다. 이를 통해 비용의 변화가 수익성에 어떠한 영향을 미쳤는지 항목별로 분석해 보겠습니다.

연도별 손익 계산서 개요

DGC의 매출은 2021년부터 급격히 증가하여, 2022년에는 14,444십억 동으로 최고치를 기록하였습니다. 하지만 2023년에는 9,748십억 동으로 감소하였으며, 이는 글로벌 경제 변화와 원자재 가격 변동, 회사의 비용 구조 등이 복합적으로 영향을 미친 것으로 분석됩니다.

▲ DGC의 손익 계산서 차트 - 단위: 십억 동

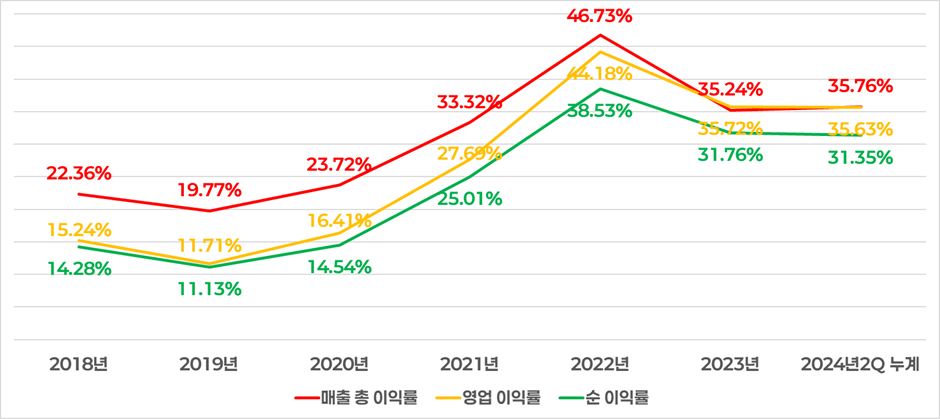

이익률 분석

DGC의 매출 총 이익률은 2022년에 46.73%로 최고점을 찍었으나, 2023년에는 35.24%로 하락하였습니다. 영업이익률 역시 2022년 44.18%에서 2023년 35.72%로 감소했습니다. 순이익률 또한 2022년 38.53%에서 2023년 31.76%로 하락하였습니다.

이익률 하락의 주요 원인은 생산 원가 상승과 더불어 판매관리비와 기타 영업 비용의 증가로 해석됩니다. 또한, 2024년 상반기에도 이와 유사한 추세가 이어지며 순이익률은 31.35%로, 전년 동기 대비 소폭 감소했습니다.

▲ DGC의 이익률 차트 - 단위: 십억 동

매출 총 이익률의 하락은 특히 2023년부터 명확히 드러났습니다. 이는 생산 원가가 증가하고, 판매관리비가 상승한 결과로 보입니다.

특히, 2022년에서 2023년으로의 매출 총 이익은 6,382십억 동에서 3,487십억 동으로 크게 감소하며, 회사의 비용 구조 변화가 수익성에 부정적인 영향을 미쳤습니다.

▲ DGC의 연도별 손익 계산서 - 단위: 베트남 동

순이익률의 감소 역시 매출 총 이익률과 연동된 결과입니다.

2023년 순이익은 3,100십억 동으로, 2022년의 5,566십억 동에서 큰 폭으로 하락하였습니다.

추가적으로 이자 비용 증가와 같은 요소들도 수익성에 악영향을 미친 것으로 보입니다.

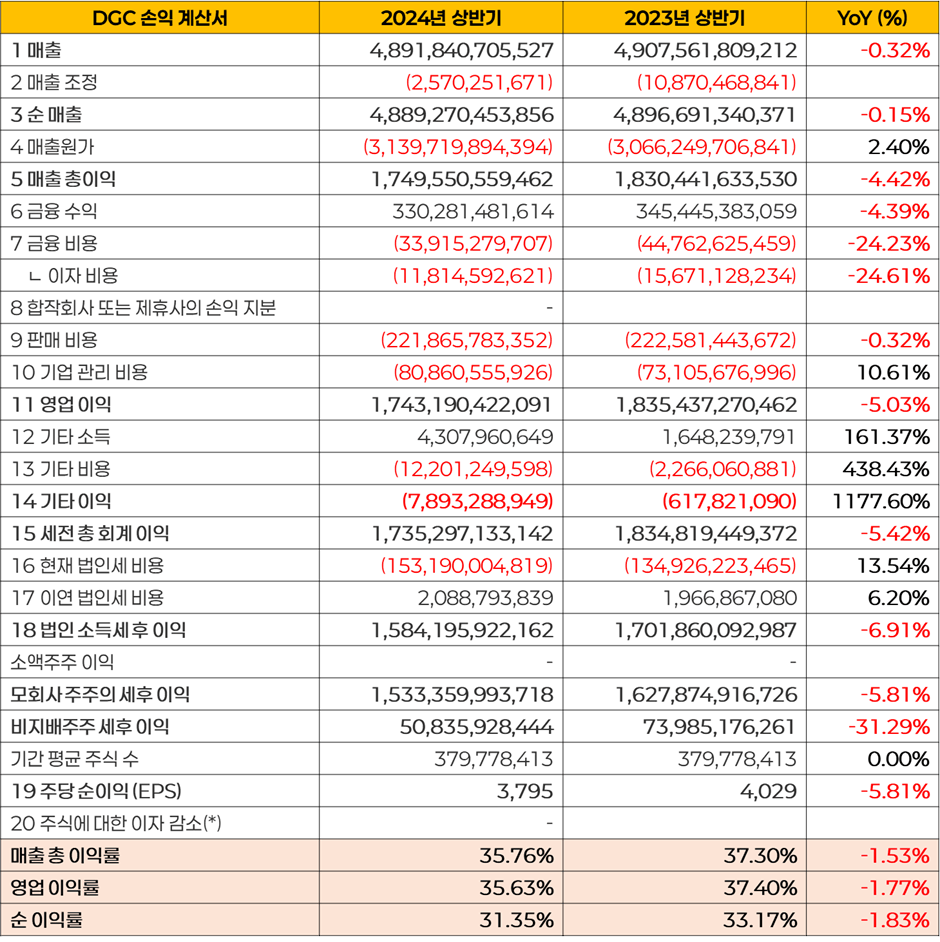

▲ DGC의 2024년 상반기 감사 재무제표의 손익 계산서 - 단위: 베트남 동

2024년 상반기 매출은 4,891.8십억 동으로, 2023년 상반기의 4,907.5십억 동과 비교하여 0.32% 소폭 감소하였습니다.

영업이익은 1,743.2십억 동으로, 2023년 상반기의 1,835.4십억 동에서 5.03% 감소하였습니다.

순이익 또한 1,533.5십억 동으로, 2023년 상반기의 1,627.9십억 동에 비해 5.81% 줄어들었습니다.

매출 총 이익률은 2023년 상반기의 37.30%에서 2024년 상반기 35.76%로 1.53% 감소하였으며, 영업이익률은 37.40%에서 35.63%로 1.77% 감소하였습니다. 순이익률도 33.17%에서 31.35%로 1.83% 하락한 모습을 보였습니다.

2024년 경영계획과 상반기 실적 달성률

DGC는 2024년 경영 목표로 순 매출 10,202십억 동과 세후 순이익 3,100십억 동을 설정하였습니다.

2024년 1분기 동안 DGC는 순 매출 2,405.8십억 동, 세후 순이익 700십억 동을 기록하였으며, 각각 연간 목표 대비 24%와 22%를 달성했습니다.

2024년 2분기에는 순 매출 2,483.5십억 동, 세후 순이익 884.2십억 동을 기록하면서 목표 달성률을 추가적으로 높였습니다.

결과적으로, 2024년 상반기 기준으로 DGC는 순 매출 4,889.3십억 동으로 연간 목표의 48%를 달성하였고, 세후 순이익 1,584.2십억 동으로 목표 대비 51%의 달성률을 기록하였습니다.

향후 전망

상반기 실적을 바탕으로 보면, DGC는 연간 목표 달성에 근접해 있는 상황입니다. 상반기 동안 순 매출과 세후 순이익 모두 목표 대비 절반 이상을 달성했으며, 이러한 흐름이 유지된다면 하반기에도 실적이 안정적으로 유지될 것으로 기대됩니다.

특히, 상반기의 원가 상승과 매출 감소에도 불구하고 회사가 비용 절감과 효율적인 경영을 통해 이익률을 방어한 점은 긍정적인 신호입니다.

따라서 현재까지의 실적과 시장 상황을 고려할 때, DGC는 연말까지 연간 목표를 충분히 달성하거나 일부 항목에서는 초과 달성할 가능성도 있습니다.

다만, 하반기에는 글로벌 경제 상황과 원자재 가격 변동, 추가적인 비용 절감 노력이 목표 달성에 중요한 역할을 할 것입니다.

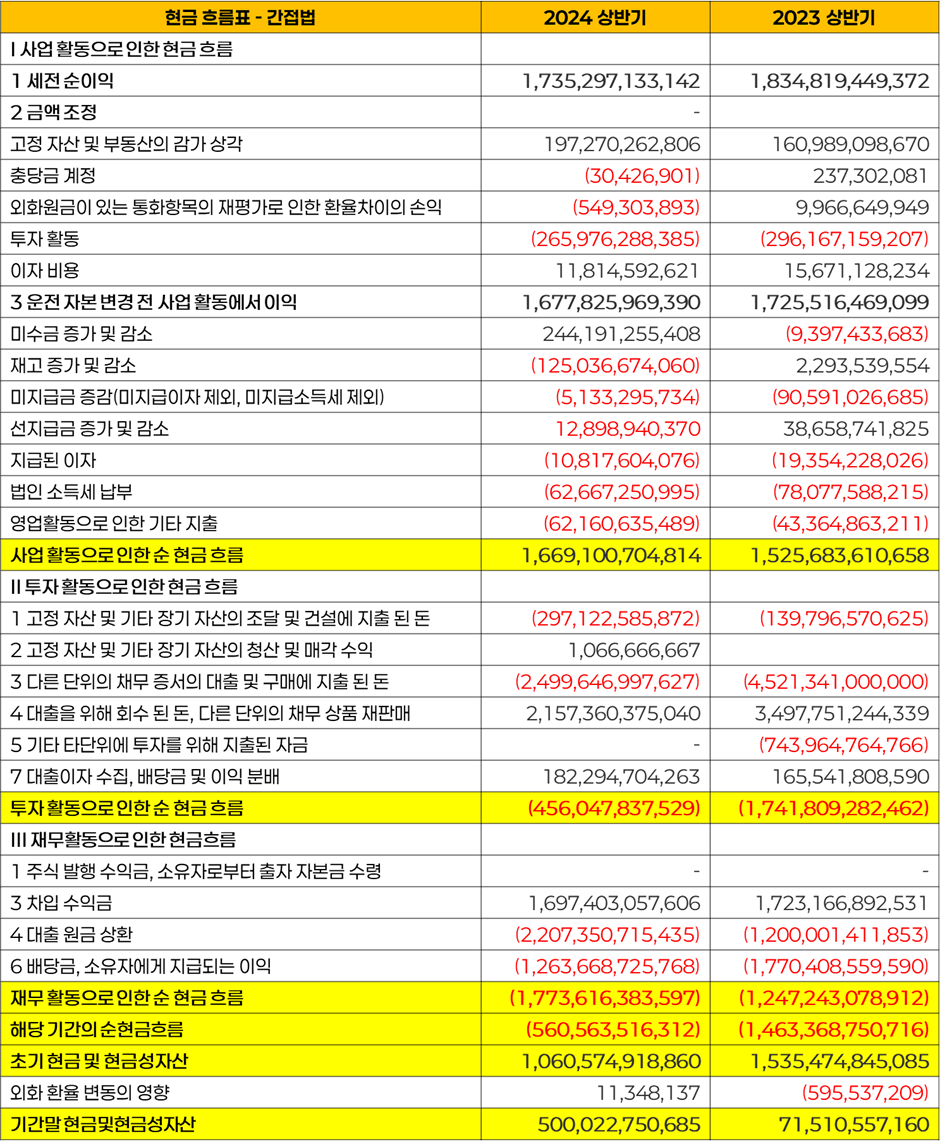

현금 흐름표

▲ DGC의 현금 흐름표 - 단위: VND

2024년 상반기 DGC의 현금 흐름을 분석해 보면, 매출과 세전 순이익은 감소했음에도 불구하고 영업 활동에서의 현금 흐름이 증가한 것이 특징입니다. 이러한 결과는 미수금 회수가 큰 역할을 했기 때문으로 판단됩니다.

영업 활동 현금 흐름

2024년 상반기 영업 활동으로 인한 순 현금 흐름은 1,669.1십억 동으로, 2023년 상반기의 1,525.7십억 동에 비해 9.4% 증가했습니다. 매출이 줄었음에도 불구하고 영업 현금 흐름이 개선된 것은 미수금 회수가 큰 기여를 한 것입니다. DGC는 상반기 동안 상당한 미수금을 회수하며 현금 유입을 증가시켰고, 이를 통해 영업 활동에서의 현금 흐름이 더 긍정적인 방향으로 흐르게 되었습니다.

이와 함께, 비현금 항목인 감가상각 역시 현금 흐름에 영향을 미쳤으나, 미수금 회수로 인한 직접적인 현금 유입이 영업 활동 현금 흐름 개선의 가장 큰 요인으로 보입니다. 미수금 회수는 회사의 자금 유동성을 높이고, 추가적인 외부 자금 조달 없이도 현금 흐름을 개선할 수 있는 중요한 요소입니다.

투자 활동 현금 흐름

투자 활동 현금 흐름에서는 2024년 상반기에 456.0십억 동의 유출이 발생했으며, 2023년 상반기 1,741.9십억 동에 비해 현저히 감소한 것을 확인할 수 있습니다. 이는 고정 자산 투자가 더 많이 이루어졌음에도 불구하고, 금융 투자가 줄어들면서 전체 투자 활동의 현금 유출이 감소한 결과입니다.

재무 활동 현금 흐름

재무 활동 현금 흐름에서는 1,773.6십억 동이 유출되었으며, 이는 2023년 상반기의 1,247.2십억 동보다 증가한 금액입니다. 차입금 상환이 대출보다 많았으며, 배당금 지급 규모는 다소 감소하였습니다.

결론

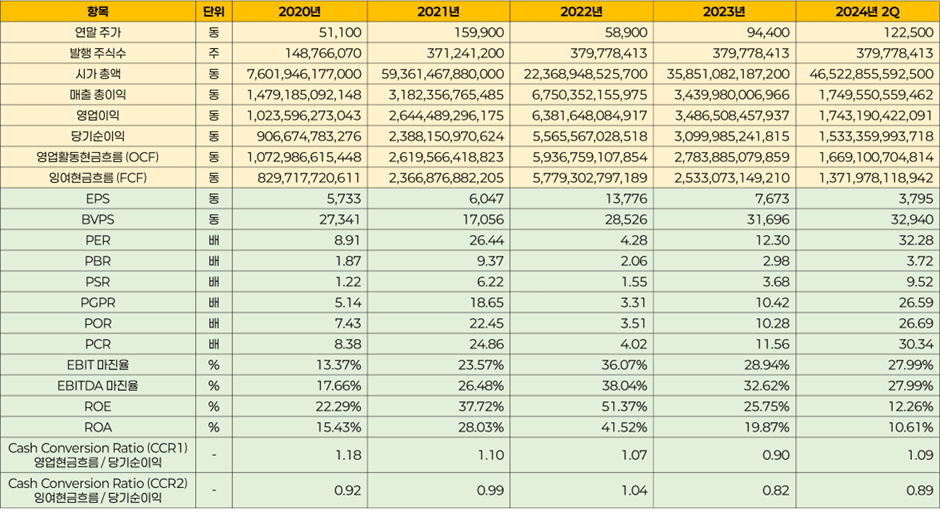

▲ DGC의 지표모음

DGC의 2024년 상반기 실적을 종합적으로 분석한 결과, 매출 및 순이익은 감소했지만 회사의 재무 상태는 여전히 안정적입니다.

영업 활동 현금 흐름이 개선되었고, 미수금 회수를 통해 자금 유동성도 강화되었습니다. 고정 자산 투자를 통해 장기적인 성장 기반을 마련하는 데 기여한 것으로 평가됩니다.

차입금 상환이 대출보다 많았지만, 이는 현금 유동성에 큰 문제를 일으키지 않았으며, 오히려 회사가 이자 비용 절감과 재무 구조 개선을 위해 적극적으로 관리하고 있음을 보여줍니다.

DGC는 상반기 실적을 바탕으로 연간 목표를 충분히 달성할 가능성이 높으며, 하반기에도 긍정적인 실적이 기대됩니다.

다만, 글로벌 경제 상황과 원자재 가격 변동 등의 외부 요인이 현재에도 매출에 영향을 미치고 있는 가운데, 향후 실적에 미칠 수 있는 영향을 지속적으로 모니터링해야 할 것입니다.

현금 유동성은 안정적이지만, 외부 요인에 대비한 추가적인 전략적 대응이 필요할 수 있습니다. 특히, 미수금 회수와 같은 적극적인 현금 유동성 관리가 향후 실적 안정화에 중요한 역할을 할 것입니다.

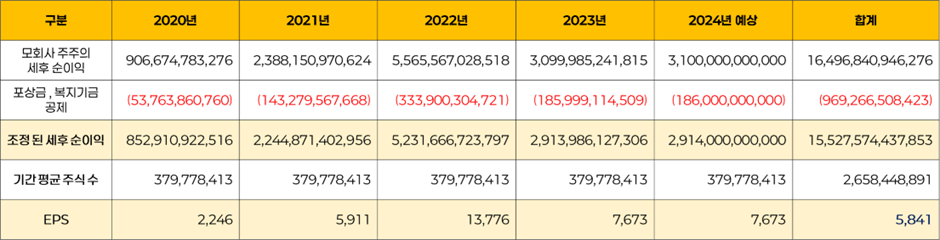

▲ DGC의 EPS 산출표

이번 DGC의 2024년 상반기 실적을 바탕으로 연간 예상 EPS를 산출하고, 이를 토대로 회사의 적정 주가를 평가해 보았습니다.

2024년 예상 EPS는 7,673동으로 추정되며, 이는 회사의 연간 목표를 달성할 것이라는 가정하에 계산된 결과입니다.

2024년 예상 실적에 대한 근거로는, 현재 DGC가 세후 순이익 목표의 51%를 상반기까지 달성한 점을 들 수 있습니다.

이러한 실적을 바탕으로 연말까지 목표인 3,100십억 동을 달성할 가능성이 높다고 판단하였으며, 이를 기반으로 EPS를 산출하였습니다.

포상금 및 복지기금은 과거와 일관되게 6%를 공제하여 계산하였습니다.

과거 실적을 반영한 EPS 평균을 살펴보면, 2018년부터 2024년 반기까지의 평균 EPS는 5,841동으로 나타났습니다.

이를 토대로 회사채 발행 평균 금리 9.1%를 대입하여 가치평가를 진행한 결과, 적정 주가는 64,185동으로 산출되었습니다.

현재 DGC의 주가는 110,000동 수준으로, 정가 대비 71.4% 높은 수준입니다.

이는 시장의 기대감이나 외부 요인에 따른 일시적인 변동일 수 있으며, DGC의 실적 및 외부 경제 상황에 따라 조정될 가능성이 있습니다.

이와 같은 가치평가를 진행하면서, 제가 과거 글에서 간과한 사실이 하나 있음을 고백 드리고자 합니다.

주식수가 증가하면 과거 실적에도 동일한 주식수를 반영하여 EPS를 조정해야 합니다.

그러나 필자는 과거 EPS를 그대로 반영하였고, 해당 연도에만 변화된 주식수를 사용하여 EPS를 계산했습니다.

이 점에 대해 이번에 바로잡고, 앞으로 더욱 정확한 정보를 제공하도록 노력하겠습니다.

항상 제 분석을 믿고 함께해 주셔서 감사드리며, 앞으로도 최선을 다해 신뢰할 수 있는 리포트를 제공하도록 하겠습니다.

감사합니다.

Disclaimer

- 저자는 보고서 제공 시점 기준 보유하고 있지 않습니다.

- 본 보고서는 오렌지 보드에 독점 기재합니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

댓글 0

첫번째 댓글을 남겨주세요