1) 기존 오렌지보드 스톡 매거진을 분할하여 발행합니다. 독자에게 더 효용이 크다고 판단했습니다.

2) 편집인 레터는 편집인이 독자에게 전하고 싶을 생각을 담고 있습니다.

3) Editor’s Pick은 크리에이터가 제공한 보고서 중에서 선택하고, 독자의 이해를 돕기 위한 부록 개념으로 제공합니다.

*편집인의 역량 부족으로 선택의 폭이 좁을 수 있습니다.

*하술한 내용은 이해를 돕기 위함입니다. 투자를 권유하기 위한 목적이 아닙니다.

4) 훑어보기는 지표를 통해, 동향을 파악하고 저평가 기업을 발굴하기 위해 제공합니다.

5) 마켓워치는 시장의 위치를 판단하기 위한 용도로 포스팅합니다.

6) 모니터링 포트폴리오는 시장, 산업ETF, 대형주로 운영 시, 성과를 추적하고 시장상황을 모니터링하기 위함입니다. VTI (Vanguard Total Stock Market ETF)보다 조금 더 액티브 개념입니다.

7) 객관적인 정보를 바탕으로 작성했으나, 사실과 다를 수 있습니다.

<목차>

요약

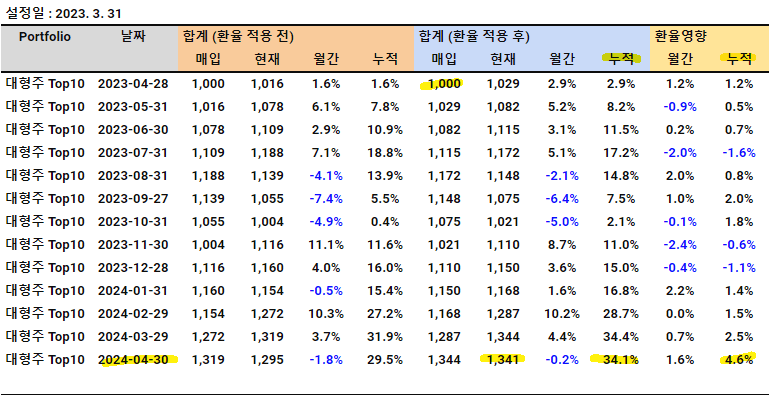

대형주Top10 포트폴리오

산업 ETF 포트폴리오

글로벌지수 포트폴리오

Reference) ETF 정보

2023년 3월 31일을 기준하여 가상 포트폴리오를 운영하였습니다. 1년 1개월 되었습니다.

처음에는 오렌지보드 / 대형주 Top10 / 산업 ETF / 글로벌 지수 포트, 4 가지 포트를 운영하였으나, 정책상 오렌지보드 포트는 상품으로 진화?하게 되었습니다.

나머지 세 가지 포트폴리오의 성과를 알아봅니다.

뭘 하든 꾸준함이 중요한 듯 합니다. 끈질기게 추적해 보겠습니다.

요약

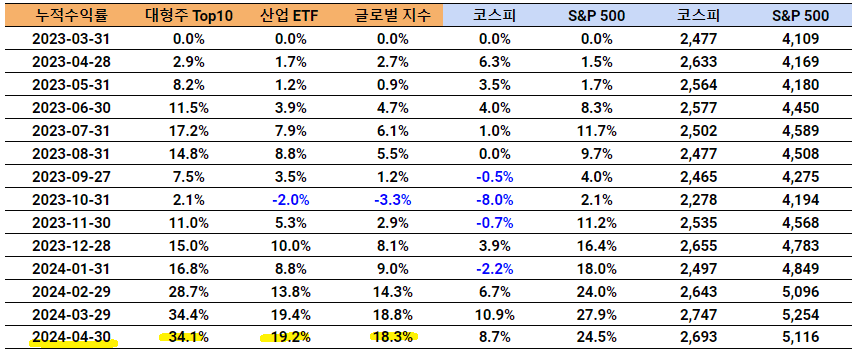

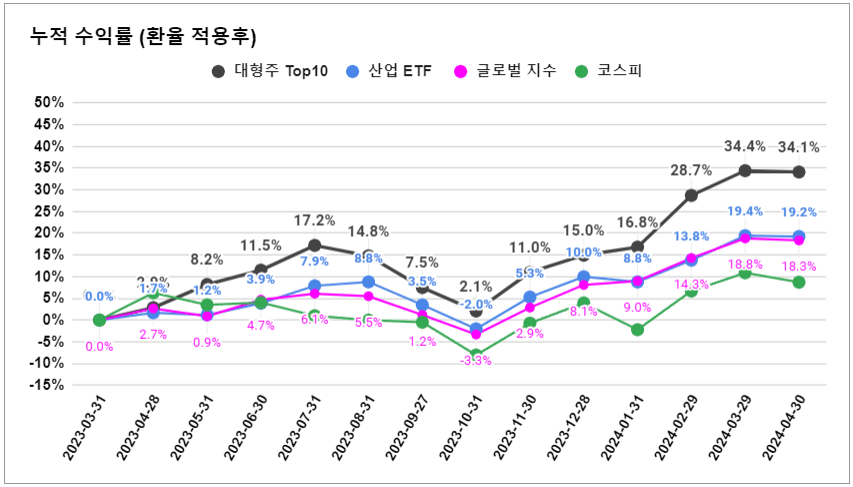

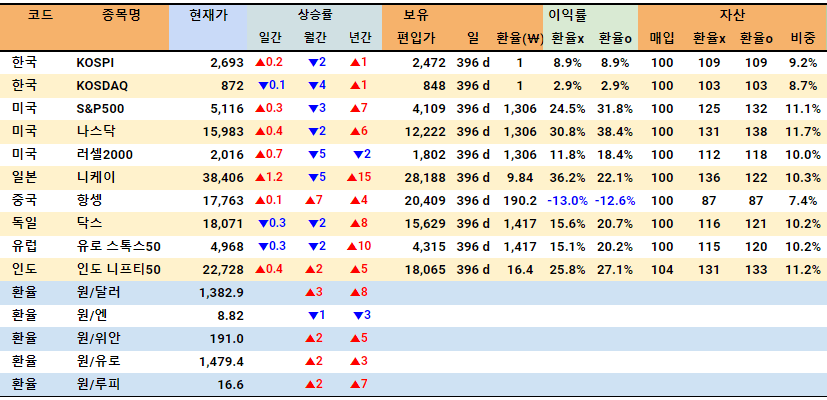

1. 대부분의 펀드가 장기적으로 S&P 500을 이기기 어렵다는 말이 괜히 있는게 아닌 듯함. 최근 1년 1개월 상승률이 24.5%임.

2. 2023년 3월 말 기준, 코스피는 8.7%, 코스닥은 2.9% 상승함. 큰 악재는 없었던 것 같은데, 다른 지수보다 오르지 못함. 아쉬운 부분임. 2023년의 지수상승은 3월말 까지인 듯함. 2023년 4월 이후 지금까지 상승은 약한 수준임.

3. Top10 포트의 누적 수익률은 34.1%임. 4월은 전월대비 소폭 하락했음.

대형주Top10 포트폴리오

4. 실제로 이렇게 운영하는 분의 얘기를 간접적으로 전해 들었음. 성과가 매우 우수했다고 함.

5. 장기간 추적하여 확인해 보려고 함.

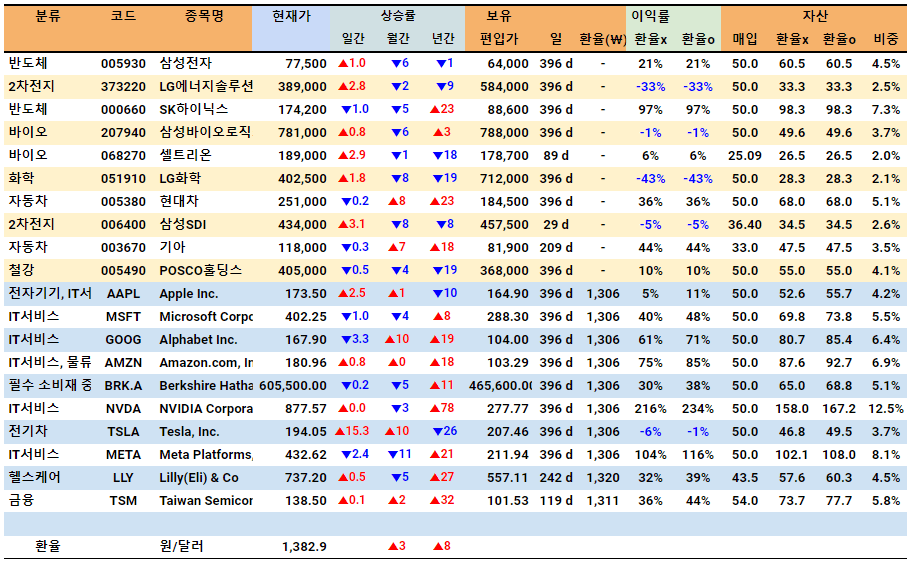

6. 한국의 대형주 톱10과 미국의 대형주 톱10으로 구성하여, Portfolio를 운영함. 월말 확인하여, 톱10의 구성종목이 바뀔 경우, 종목 교체를 진행함.

7. 포트폴리오는 다음의 철학을 담고 있음.

1) 업종 내 최고 선호 종목이 투자 대상임.

2) 이머징마켓(한국시장)과 선진마켓(미국시장)의 분산투자 효과가 있음.

3) 국내 자산과 미국 자산의 자산배분 효과가 있음.

* 환율 상승 시, 미국 자산 매도하여 리밸런싱할 수 있음.

8. 2024년 4월 말 기준, 미국에서 테슬라가 밀려나고, 브로드컴이 들어옴. 국내에서 삼성 SDI, LG화학이 빠지고, KB금융과 NAVER가 들어옴.

|

Top10 변동 |

Top10 편입 |

Top10 퇴출 |

||

|

미국 |

국내 |

미국 |

국내 |

|

|

2024년 4월 말 |

브로드컴 |

KB금융, NAVER |

테슬라 |

삼성 SDI, LG화학 |

|

2024년 3월 말 |

- |

삼성SDI |

- |

NAVER |

|

2024년 2월 말 |

- |

- |

- |

- |

|

2024년 1월 말 |

- |

셀트리온 |

- |

삼성SDI |

9. 국내 Top10 변동으로 2023년 5월 초, 위 표에 따라 (퇴출)매도/(편입)매수할 예정임.

10. 2023년 4월 말 기준, 운영기간 동안 달러원 환율이 2.6% 상승하였음.

- 2023년 3월 31일 포트 구성당 시, 환율은 달러당 1,306원 이었음.

- 2023년 4월 30일, 환율은 1,383원임.

11. 4월말 기준, 대형주Top10 포트 누적 수익률은 34.1%임. 누적 환율 효과는 4.6%임.

- 거래비용은 미국주식 1.5%, 국내주식 1%, 매도 시 반영하고 있음.

- 코로나 이후 대형주 장세가 지속되고 있음. 앞으로도 지속될 지는 아무도 모릅니다.

<대형주Top10 포트 누적 수익률>

12. 포트폴리오 구성종목임.

- 한 종목 5% 비중으로 시작해서 비중 차이가 벌어지고 있는 종목이 있음. 적당한 때를 봐서 리밸런싱 하려고 함.

산업 ETF 포트폴리오

13. 투자 센티멘탈(분위기)를 파악할 수 있는 산업 ETF 를 제공함.

14. 산업별 ETF를 통해, 산업별 투자 분위기를 파악하고, 관련 ETF에서 투자할 종목을 검토할 수 있음.

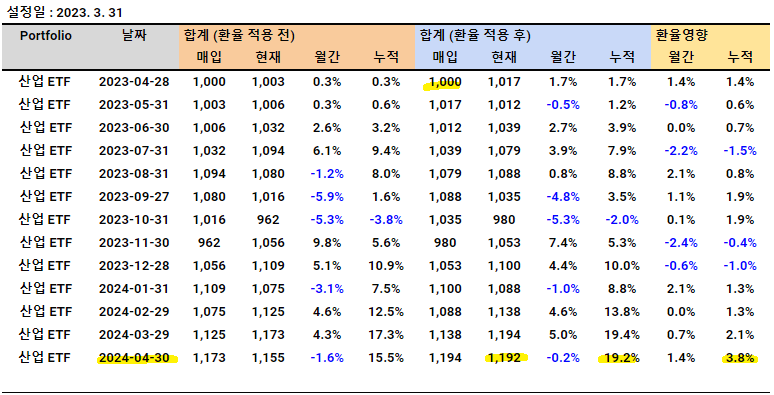

15. 2024년 4월말 기준, 누적 수익률 19.2%임. 이 정도도 낮은 수익률이 아님. 누적 환율 효과는 3.8%임.

<산업ETF 포트 누적 수익률>

16. 포트폴리오 구성종목임. 종목당 5% 비중으로 시작함.

- 최근 1년간 구성종목 변화 없음.

- 리밸런싱은 특정 종목의 비중이 높아지거나/낮아지거나 할 때 수행하려고 함.

글로벌지수 포트폴리오

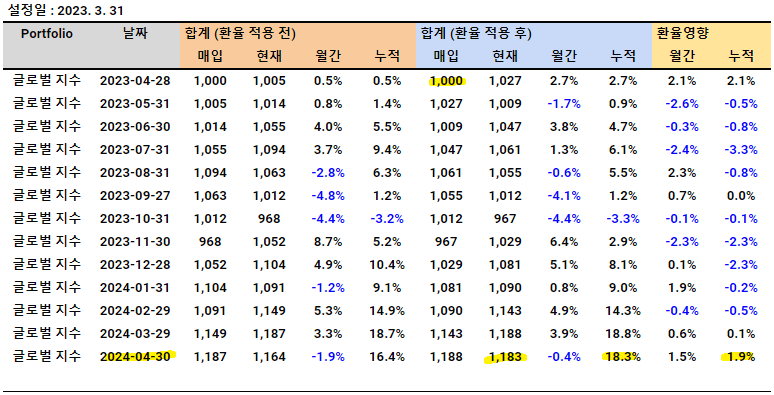

17. 모니터링 및 벤치마크 목적으로, 글로벌 지수를 종합적으로 추종하는 Portfolio를 제공함.

18. 글로벌 지수에 대한 ETF가 있으나, RAW data 기준으로 운영하는게 독자들에게 정보를 더 많은 전달할 수 있을 듯 함.

19. 2024년 4월말 기준, 누적수익률 18.3%임. 누적 환율효과가 1.9%임. 환율 효과가 작음. 엔저의 영향임. 엔화는 2023년 3월 말 9.8원이었고, 2024년 4월 말 8.8원임.

<글로벌지수 포트 누적 수익률>

20. 포트폴리오 구성 종목임. 종목당 비중 10%로 출발함.

- 국내 증시는 글로벌 증시 대비 약세임.

- 운영기간 동안, 엔화의 약세가 심함.

<포트폴리오 구성종목>

Reference) ETF 정보

|

분류 |

설명 |

|---|---|

|

선박 |

KODEX K-친환경선박액티브 (445150): - FnGuide K-친환경 선박 지수 추종 (친환경 선박과 관련도가 높은 25종목으로 구성된 지수) |

|

2차전지 |

TIGER KRX2차전지K-뉴딜 (364980): - 한국거래소가 발표하는 “KRX 2차전지 K-뉴딜 지수”를 기초지수로 하는 상장지수투자신탁 |

|

반도체 |

KODEX 반도체 (091160): - 국내 반도체 산업을 대표하는 기업들을 시가총액 가중방식으로 구성한 KRX 반도체 지수를 추종 |

|

은행 |

KODEX 은행 (091170): - 금융지주회사 및 은행들을 시가총액 가중방식으로 구성한 지수인 KRX 은행 지수를 추종 |

|

헬스케어 |

TIGER 헬스케어 (143860): - 한국거래소가 발표하는KRX Health Care 지수 추종 |

|

소프트웨어 |

TIGER 소프트웨어 (157490): - 에프앤가이드(FnGuide)가 발표하는 "FnGuide 소프트웨어 지수"를 추종 |

|

화장품 |

TIGER 화장품 (228790): - WISEfn이 발표하는 “WISE 화장품 지수"를 추종 |

|

철강 |

KODEX 철강 (117680): - KRX 철강 지수 추종 |

|

IT |

KODEX IT (266370): - KRX 정보기술 지수 추종 |

|

기술산업 |

Invesco QQQ Trust (QQQ): - NASDAQ-100 지수를 추적하며, 주로 기술 기업에 집중 |

|

기술산업 |

Technology Select Sector SPDR Fund (XLK): - S&P 500 지수 내 기술 섹터 종목들을 포함 |

|

건강관리 |

Health Care Select Sector SPDR Fund (XLV): - S&P 500 지수 내 건강관리 섹터 종목들을 포함 - 비교 상품 : iShares U.S. Healthcare ETF (IYH) |

|

금융 |

Financial Select Sector SPDR Fund (XLF): - S&P 500 지수 내 금융 섹터 종목들을 포함. - 비교 상품 : iShares U.S. Financials ETF (IYF) |

|

필수 소비재 |

Consumer Staples Select Sector SPDR Fund (XLP): - S&P 500 지수 내 소비자 필수품 섹터 종목들을 포함 - 비교 상품 : iShares U.S. Consumer Goods ETF (IYK) |

|

사치 소비재 |

Consumer Discretionary Select Sector SPDR Fund (XLY): - S&P 500 지수 내 소비자 사치품 섹터 종목들을 포함 - 비교 상품 : iShares U.S. Consumer Services ETF (IYC) |

|

산업재 |

Industrial Select Sector SPDR Fund (XLI): - S&P 500 지수 내 산업 섹터 종목들을 포함 - 비교 상품 : iShares U.S. Industrials ETF (IYJ) |

|

에너지 |

Energy Select Sector SPDR Fund (XLE): - S&P 500 지수 내 에너지 섹터 종목들을 포함 - 비교 상품 : iShares U.S. Energy ETF (IYE) |

|

유틸리티 |

Utilities Select Sector SPDR Fund (XLU): - S&P 500 지수 내 유틸리티 섹터 종목들을 포함 - 비교 상품 : iShares U.S. Utilities ETF (IDU) |

|

커뮤니케이션 |

Communication Services Select Sector SPDR Fund (XLC): - S&P 500 지수 내 통신 서비스 업계 종목들을 추종 |

|

부동산 |

Real Estate Select Sector SPDR Fund (XLRE): - S&P 500 지수 내 부동산 섹터 관련주를 포함 |

|

은(Silver) |

iShares Silver Trust ETF (SLV): - 은 원자재 가격의 변동성에 기초하여 은에 직접 투자 |

|

원자재 |

Materials Select Sector SPDR Fund (XLB): - 소재(Materials) 섹터에서 활동하는 회사들에 직접적으로 투자 |

|

원유 |

NEXT FUNDS NOMURA Crude Oil Long Index Linked Exchange Traded Fund (1699) 원유선물추종 |

이상입니다.

투자에 도움이 되었으면 합니다.

오렌지RT (Report Team) 드림

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.