|

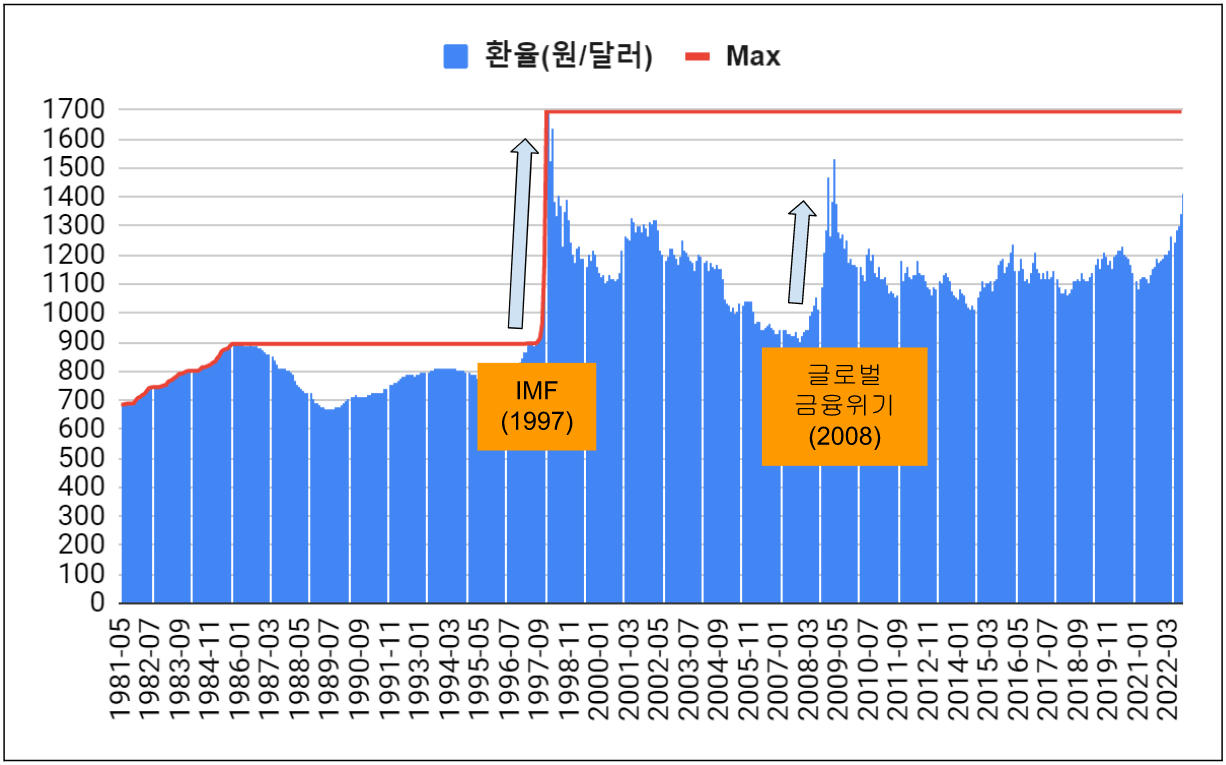

※ 감수인 의견 메르님의 '투자포인트'는 오직 오렌지보드에서만 보실 수 있습니다. 왠지 시리즈가 될 듯한... 40년간, 환율 변화입니다. 금리하락기에는 주식과 채권만한 게 없다고 생각합니다. 또한 채권은 장기투자 대상은 아니라고 생각합니다. 그리고 연준은 말을 자주 바꾸고, 금리의 향방은 알 수 없습니다. 그럼 사지 말라는 건가요? 아닙니다. 포트폴리오의 한 구석을 차지하면서 주식의 변동을 줄이고, 위험 회피를 할 목적이라면 달러로 사는 게 좋다고 봅니다. 염두해야 할 것은 이익은 주식이 견인하고, 채권은 보험드는 역할을 한다는 점입니다. 아시듯이 보험에는 비용이 발생합니다. 주식시장이 활황일 때, 내 포트의 수익률은 그만하지 않을 수 있다는 뜻입니다.  *자료출처 : Investing.com |

개인투자자에게 추천하는 투자방식에 대해서 이야기 해 봅니다.

임진왜란 직전 일본은 도요토미 히데요시가 정권을 잡았습니다.

도요토미 히데요시가 정권을 잡고 제일 먼저 한 것은 토지 측량과 수확량 조사였습니다.

그 당시 일본의 세금은 영주가 휘하 사무라이에게 마음대로 세율을 정해서 알려주면 그때그때 세금을 걷어 상납하는 방식이었습니다. 지역마다, 영주마다, 시기마다 세율이 달랐다는 말입니다.

세금을 정부에서 직접 받는 것도 아니었습니다. 농부는 촌장에게 세금을 내고, 촌장이 농부들이 낸 세금을 모아서 사무라이에게 바치면, 사무라이가 촌장들이 낸 세금을 모아서 영주에게 다시 바치고, 영주는 일부를 쇼군에게 상납한 다음 나머지를 자기가 쓰는 방식이었습니다.

뭐든 중간거래상이 많으면 가격이 올라가게 됩니다.

쇼군이 세금을 30%만 받겠다고 하면, 영주는 자기도 좀 써야 하니깐 사무라이에게 50%를 내라고 하고, 사무라이는 60%를 받아서 10%를 먹고, 촌장도 여유 있게 받아서 우수리를 떼먹는 구조가 되버렸습니다.

일본 농민들은 수확량의 최소 67%에서 80%까지를 세금으로 내게 됩니다.

호조가문이라는 곳에서 잠깐 40%를 세금으로 받은 적이 있는데, 호조가문이 받는 40% 세율에 농민들이 감동해서 호조를 침략한 히데요시에게 결사항전한 원인이 되기도 했습니다.

히데요시는 이런 다단계 조세를 일원화해서, 자신의 직할지에는 50%, 기타 지역에는 70%(생산량의 3분의 2)를 받아 낮은 세금으로 농민들의 인기를 얻고, 결국 일본 전국을 통일할 수 있었습니다.

그 당시 조선은 결부제라는 방식으로 세금을 받았습니다.

결부제는 1결에서 쌀 300말을 생산할 수 있다고 보고, 그중 25%인 75말을 세금으로 받는 제도입니다.

토지 상태에 따라 쌀 생산량이 다를 수 있다고 봐서, 토지의 등급을 나눈 다음, 1등급 토지는 2,983평, 2등급은 3,241평, 3등급은 3,930평을 1결로 보는 식으로 차등을 둬서 세금을 받아 갔습니다.

임진왜란을 일으킨 도요토미 히데요시는 머리가 있었지만, 정보는 없었습니다.

일본에서 낮은 세금으로 농민들의 인심을 얻었기에, 한국 농민들도 같은 방식으로 인심을 얻으려고 부하들에게 파격적인 세율을 지시합니다.

히데요시는 "한국 농민들에게는 일본의 절반 수준만 세금을 받아라. 투항하면 더 낮춰줘라" 라고 지시를 했습니다.

히데요시의 지시를 받은 부하들은 조선의 농민들에게 "세율 40%를 받을텐데, 투항하면 30%만 받겠다"고 발표합니다.

세금을 80%씩 내고있는 일본 농민의 절반 수준은 맞았습니다.

도요토미 히데요시 입장에서는 최선을 다한 세율이었겠지만, 조선 농민 입장에서는 지금까지 25%씩 세금을 냈는데, 30~40%를 내라고 하니 세금이 많이 올라간 것이 된 것입니다.

조선 농민들이 일본의 세율에 너도나도 격분을 했습니다.

임진왜란때 조선에서 농민의병이 물밀듯이 일어난 이유는 조선왕조에 대한 충성심이 아니라 세금 문제 였다고 생각합니다.

돈이 중요하다는 말이기도 하고, 일이 성사되려면 상대방을 잘 아는게 필요하다는 말도 됩니다. 단순하게 내가 잘해주면, 상대방이 잘 해줄것이라는 막연한 기대는 생각보다 타율이 낮습니다. 인간은 생각보다 고마움을 잘 잊는 이기적인 동물이기때문입니다.

상대의 상황과 성향, 돈과 관련한 유불리등을 다 감안해서 일머리를 잡아나가야 좋은 결과가 나올 가능성이 높아집니다.

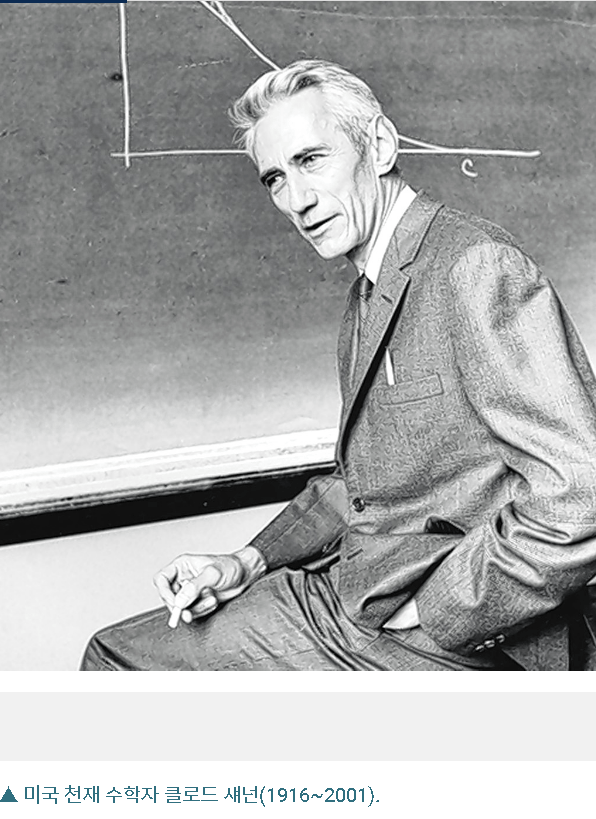

디지털의 아버지라고 불리는 미국의 수학자 겸 컴퓨터 과학자가 있었습니다. 21세이던 MIT 대학원 재학 시절 '0'과 '1'의 2진법, 비트를 통해 정보를 전달하는 방법을 고안해서 석사논문으로 제출했고, 이 논문은 역사상 최고의 석사논문 중의 하나로 평가받게 됩니다.

2차 세계대전 때는 암호해독가로 일했고, 지상에서 항공기를 조준해서 공격할 수 있는 대 항공기 조준기를 발명해 독일의 폭격기로부터 영국을 구하는 등 영역을 넘나드는 아이디어로 아인슈타인, 존 폰 노이만과 함께 20세기 3대 천재라는 명성을 얻게 됩니다.

클로드 섀넌입니다.

섀넌은 2차대전이 끝난 뒤 벨 연구소에서 일했는데, 연구소 동료인 켈리, 소프와 도박에 대해서 재미 삼아 연구를 했습니다.

그들은 고안해 낸 도박 공식을 가지고, 카지노의 룰렛과 블랙잭 도박판에서 돈을 벌어 나갔고, 이 연구결과를 미국 수학협회에 기고를 하게 됩니다. 워낙 승률이 좋다보니, 결국 이들은 카지노 출입이 금지되었고, 카지노업계는 룰을 바꿀수 밖에 없었습니다.

섀넌은 카지노 출입이 금지되자 주식투자에 관심을 보이고 공부하기 시작했고, 한 젊은이를 만나서 주식 투자방법을 가르쳐줬습니다. 섀넌은 이 젋은이를 가르쳐 보고 감탄을 해서 "지구상에서 가장 큰 부자가 될 것"이라고 예언하기도 했습니다.1960년에 일어난 일입니다.

그 젊은이가 워렌 버핏이었습니다.

섀넌은 이론만 연구하고 가르친 것이 아니라 실제 주식 투자도 시작합니다.

제자 워렌 버핏이 1965년이후 30년 이상 연 27%의 수익을 올렸는데, 스승인 섀넌은 1950년부터 1986년까지 배당을 제외하고 연 28%에 가까운 수익율을 올리게 됩니다. 배당을 포함하면 장기투자 수익율이 워렌 버핏보다 훨씬 좋았다는 말입니다.

섀넌이 기업을 고르는 방법은 다음과 같았습니다.

"회사 경영진을 평가해 보고, 그 회사 제품에 대한 미래의 수요를 예상해 보면 다음 몇 년 동안 수익이 얼마나 늘어날지는 추정할 수가 있다. 핵심적 데이터는 지난 며칠 동안 또는 몇 달 동안 주가가 얼마나 많이 변화했는가가 아니라 과거 몇 년 동안 수익이 얼마나 변했는가 하는 것이다."

그는, 이런 기준으로 딱 3개 회사의 주식을 사서 보유했습니다. 텔레다인, 모토로라, 휴렛팩커드입니다.

텔러다인은 주당 0.88달러에 사서 300달러에 팔았고, 모토로라는 주당 50센트에 매입했는데, 40달러, 휴렛팩커드는 주당 1.28센트에 사서 45달러에 팔며 투자수익 3,500배를 가져가게 됩니다.

섀넌이 아이디어를 내고, 존 켈리가 완성한 켈리 공식이 있습니다. 켈리 공식은 과거 연구한 도박공식을 가지고 카지노를 같이 다니던 연구소 친구 소프에 의해 20년 동안 월스트리트 최고의 수익률을 기록한 실전 투자 공식이 됩니다..

기본 공식들은 간단합니다.

"Gmax = R"라는 공식이 있습니다.G는 부의 성장 속도이고, max는 최대값, R는 정보의 순도로서, 정보의 순도가 높을수록 부의 성장 속도가 빨라진다는 이론입니다.비틀어 말하면 주식으로 돈을 버는데는 순도높은 내부자 정보 만한게 없다는 것 이기도 합니다. .

도박을 할 때 이길 확률과 상금 비율을 아는 경우 자신이 가진 돈에서 얼마를 도박에 걸어야 최적이 되는지도 공식화 했습니다.

"F=P-(1-P)/B"입니다.

F는 한 번의 도박에 걸어야 하는 자산의 비율이고, P는 이길 확률, B는 이길 때 받는 돈의 비율이 됩니다.

이길 확률이 40%이고, 이길 때 베팅한 돈의 2배를 받는 경우 한 번의 도박에 걸어야 하는 자산의 비율 F는 0.4-(1-0.4)/2 = 0.1이므로, 자기가 가진 돈의 10%를 이번 판에 걸어야 수익이 최대화된다는 이론입니다. 예를 하나 더 들어서, 이기면 1만 원을 벌고, 지면 5천 원을 잃는데, 승률은 60%가 되는 게임이라면, 이길 때 받는 돈의 비율인 B= 1만 원/5천 원 = 2 가 되니, F=(0.6-(1-0.6)/2=0.4로, 가진 돈의 40%를 베팅해야 가장 안전하게 높은 수익율을 올리는 식입니다.

승률이 높으면 무조건 한번에 많은 돈을 지르는 게 유리하다고 생각하기 쉬운데, 승률이 100%가 아니라면 손실이 발생할 수 있고, 이런 손실을 최소화하며 이길 가능성을 높여 가는게 켈리 공식입니다. 적게 잃고 많이 버는 황금 공식이 탄생되었고, "시장의 단기적 움직임은 랜덤워크로 움직이므로 장기적으로는 시장 평균수익률 이상을 낼 수 없다"라는 효율적 시장 가설 이론자들에게 켈리 공식은 한방을 먹이게 됩니다.

켈리 공식은 다음 내용을 알려줍니다.

첫째. 어떤 경우에도 몰빵하지 말라는 것입니다. 그래야 파산 위험을 낮출수 있습니다.

둘째, 안전하게 좀 적게 투자하고 예수금을 일정비율 이상 가지고 있으라는 말입니다.

세째, 정보가 돈 이라는 생각입니다. 남들보다 얼마나 정보 우위에 있느냐가 투자의 성공과 실패를 결정한다는 것입니다.

폴 사무엘슨과 로버트 머턴등 노벨 경제학상 수상자들이 켈리공식을 탐욕의 공식이라고 맹비난 했지만, 10년이상 지속된 논쟁속에 켈리 공식이 가장 빨리, 가장 많이, 가장 안전하게 돈 버는 공식이라는 점에 대해서 만큼은 다들 인정을 하게 됩니다.

내부정보에 접하기 어렵고, 챠트를 보면서 오르내리는 타이밍 잡기에만 골몰하는 개미투자자들이 주식에서 성공하기 쉽지 않다는 웃픈 이론이 켈리공식 이기도 합니다.

포트폴리오 관리도 중요합니다. 금융위기 기간이었던 2007.10월부터 2009년 3월까지 18개월을 다시 돌아 봅니다.

이당시 S&P 500은 18개월간 58%가 내렸습니다. 일반적인 미국주식 투자자들은 손해가 이만저만 아니었을겁니다. 그런데, 이때 주식과 채권을 분산해서 포트폴리오를 주식 4 채권 6으로 구성했다고 가정을 해봅니다.

금융위기와 같은 문제가 생기면, 연준은 금리를 내리고, 유동성을 풀어서 경기를 다시 살리려는 노력을 하게 되고, 금리가 내리면 채권이 위력을 발휘하게 됩니다.

(이 부분이 이해가 안되면 아래 링크한 기존글의 1~16번까지를 읽어보시기 바랍니다.) https://blog.naver.com/ranto28/223043363041

하여튼, 금리가 1% 내리면, 미국채 10년의 수익률은 8%정도가 올라갑니다. 미국채 20년물은 10년물보다 더 높은 14%정도 수익률이 올라가게 됩니다.

이당시 미국 기준금리가 4.3%p하락하면서, 미 국채 10년물과 20년물 금리도 3.2%p로 비슷하게 하락하게 됩니다. 미국 국채 10년물을 가지고 있는데, 금리가 3.2% 떨어지면 수익률이 25%가 되고, 그게 20년물이라면 45% 정도 수익률이 나오게 됩니다.

미국 주식과 미국 국채 20년물을 4대 6으로 가지고 있었다면,

금융위기에서 주식이 58%가 내리더라도 국채가 45% 오르면서 자산을 지킬수 있었다는 말입니다.

물론, 주식이 하나도 없고, 채권만 가지고 있는 사람은 금융위기때 대박이 났겠지만, 그당시에 미래를 어떻게 확신하겠습니까.

요즘같이 분위기가 수상할때는 한군데 몰빵하는것보다 반대되는 성격을 가지는 곳에 자산을 분산할 필요가 있다는 말을 길게 이야기 했습니다.

투자 포인트

1. 사서 물렸을때 오를때 까지 버티는 게 장기투자가 아닙니다.

2. 정보의 비대칭성이 중요한데, 개인들이 기관이나 외인들보다 정보에 앞서서 수익을 내기는 어렵습니다.

3. 개인이 가지고 있는 유일한 하나의 장점을 잘 살려야 됩니다. 쉬는 것입니다.

4. 타이밍이 아니다 싶을때 잠깐 쉬는것 만큼 수익율을 높이는 좋은 투자가 없다고 생각합니다.

5. 쉬지않고 자산을 지키는 방법은 포트폴리오를 구성하는 것입니다. 돈은 살아남은 사람이 버는 것입니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.