주투형의 팜

SAMG엔터: 미니특공대, 티니핑 등 원천 IP를 보유한 키즈 애니메이션 기업

주투형

2024.08.08

SAMG엔터: 미니특공대, 티니핑 등 원천 IP를 보유한 키즈 애니메이션 기업

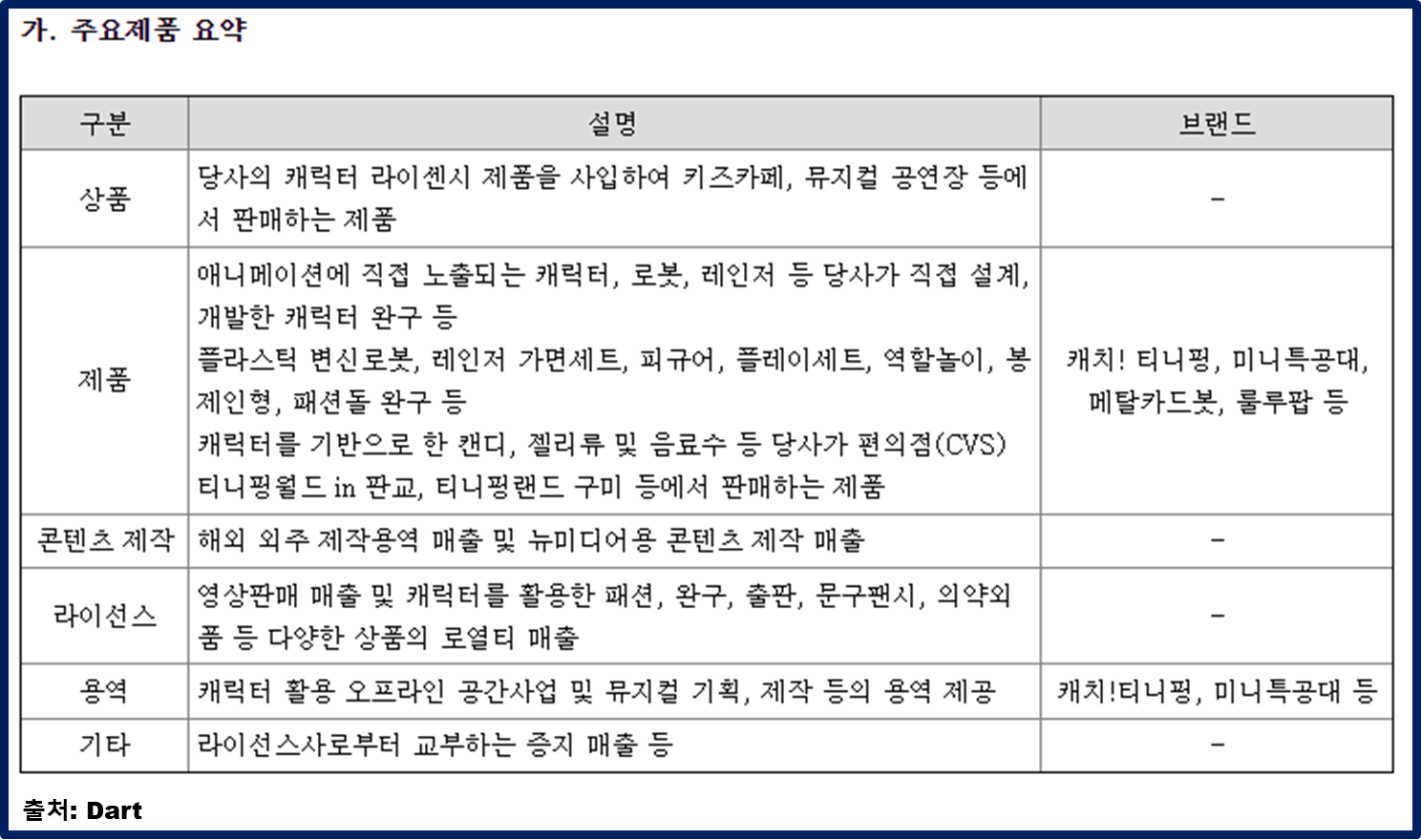

1. SAMG엔터 소개

SAMG엔터는 애니메이션 기업으로 기획 및 제작, 캐릭터 라이선싱 및 머천다이징(MD), 글로벌 배급, 오프라인 테마공간 사업 등을 영위하고 있으며 현재 국내 최대 3D 애니메이션 제작사이자 종합 패밀리 엔터테인먼트 기업으로 성장해나가고 있습니다.

SAMG엔터가 보유한 주요 콘텐츠는 ‘미니특공대’, ‘캐치! 티니핑’ 등 키즈 콘텐츠가 있으며 미니특공대, 캐치티니핑 등 원천IP를 확보하고 있어 키즈 콘텐츠에 대한 강점을 보유하고 있습니다.(저희 때는 벡터맨, 핑구, 마법소녀 도레미 등이 대세였는데 요즘에는 이런게 대세인가 봅니다.)

'미니특공대' 시리즈는 중국에서 흥행시키면서 한류 대표 애니메이션으로 성장시켰으며 국내 1등 캐릭터로 자리 잡은 '캐치! 티니핑' 시리즈를 중국 시장으로 전개하며 글로벌 키즈 팬덤을 확보하고 있습니다.

캐치티니핑, 미니특공대 등 원천 IP를 활용해서 2023년부터 오프라인 테마공간 사업을 신규 추친했으며 글로벌 패밀리 엔터테인먼트 회사로 발돋움중입니다.

2. SAMG엔터 재무제표

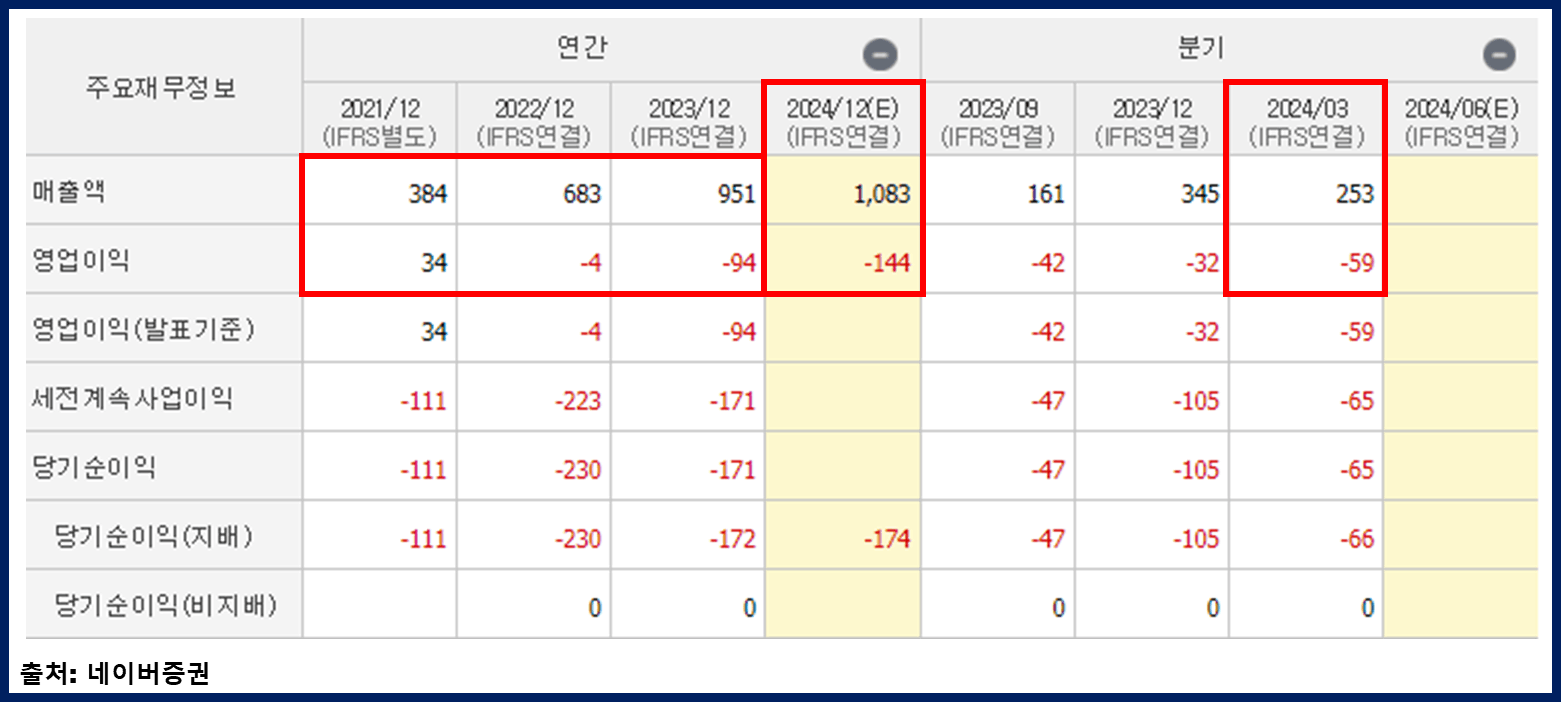

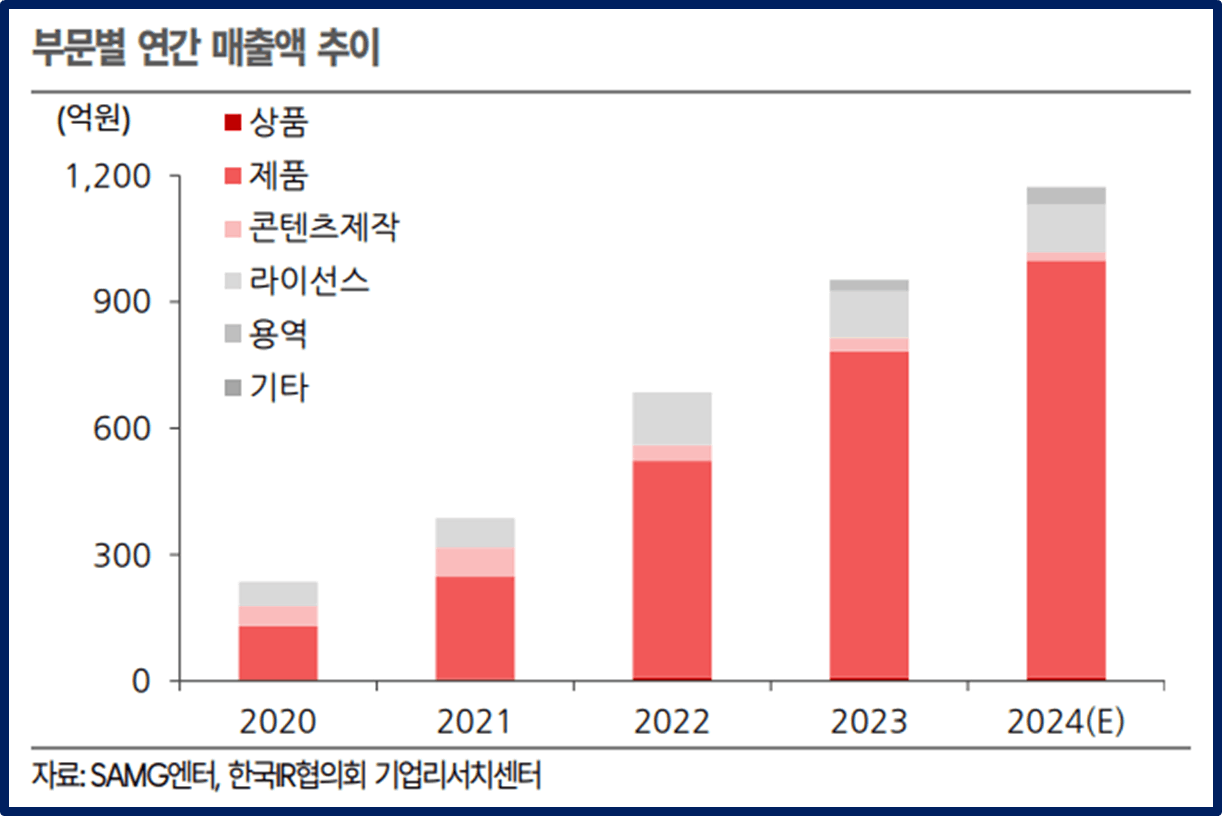

SAMG엔터의 매출액은 큰 성장을 보여주고 있습니다.

2023년 연간 매출액 951억원, 영업손실 94억원을 기록하면서 2022년 대비 매출액 약 40% 증가했지만, 적자폭이 굉장히 많이 커졌습니다.

라이선스와 콘텐츠제작 매출이 소폭 감소했지만 제품 매출의 증가와 중국에서의 완구 사업 구조 변경(로열티 수취 →직접 유통 및 직접 매출 인식)이 매출액 증가에 영향을 미쳤습니다. 다만, 유통에 따른 신규 물류 초기 비용과 오프라인 신규 사업 추진에 따른 투자비 때문에 적자폭은 증가했습니다.

손실이 확대된 것은 좋지 못하게 볼 수도 있지만 손실이 확대된 이유가 신규 사업을 위한 투자때문이었다는 점과 매출액은 지속적으로 증가하고 있다는 점은 긍정적으로 볼 수 있을거 같습니다.

2024년 1분기 실적은 매출액 253억원, 영업손실 59억원을 기록했으며 2024년 연간 예상 실적은 매출액 1,083억원, 영업손실 144억원을 예상하고 있습니다.

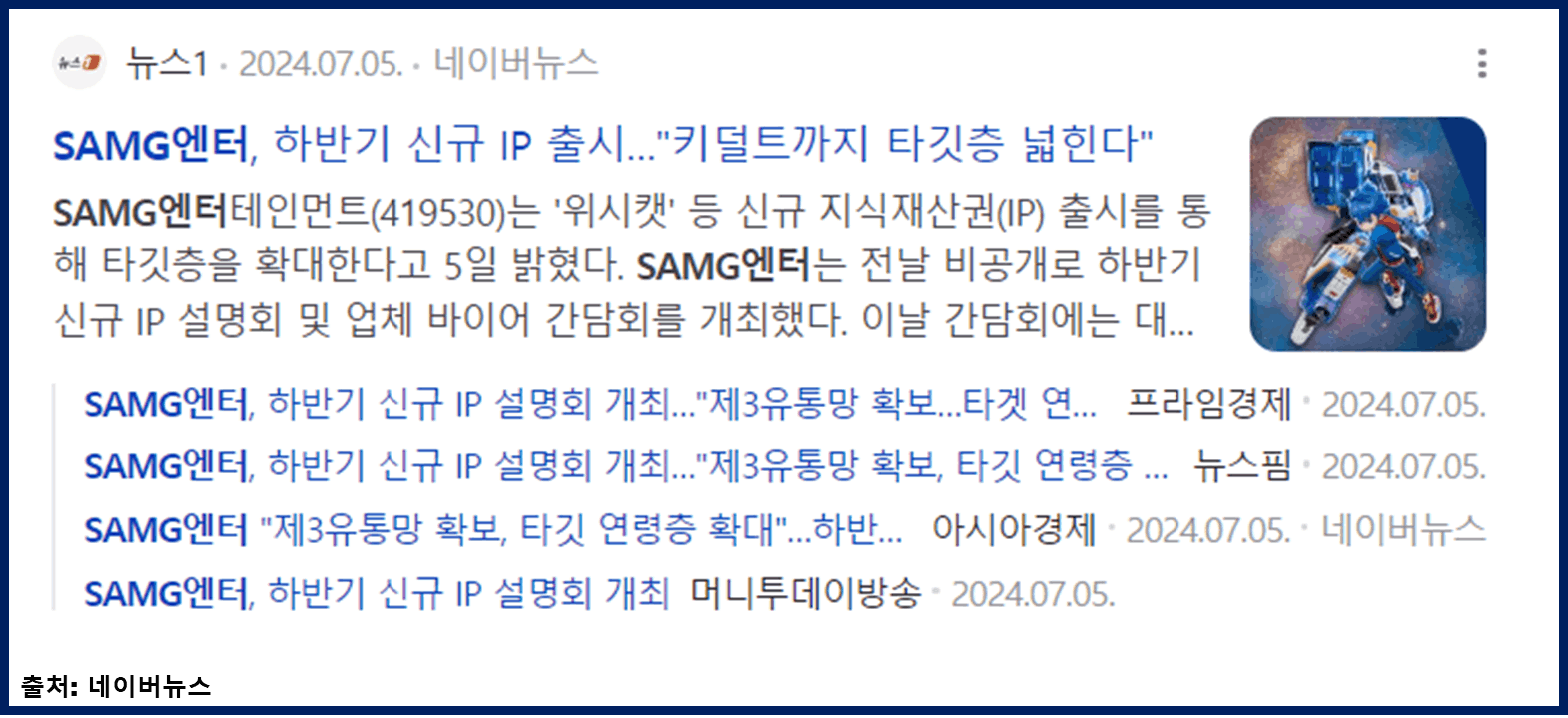

패션, 게임 관련 재고 소진으로 매출원가율이 증가하면서 올해에는 영업손실이 확대될 것으로 보지만 4분기부터 수익성 개선이 예상되고 하빈기에 국내 및 해외에서 다양한 신규 IP출시될 것으로 보여서 매출 성장을 견인할 것으로 전망됩니다.

3. SAMG 주가 및 전망

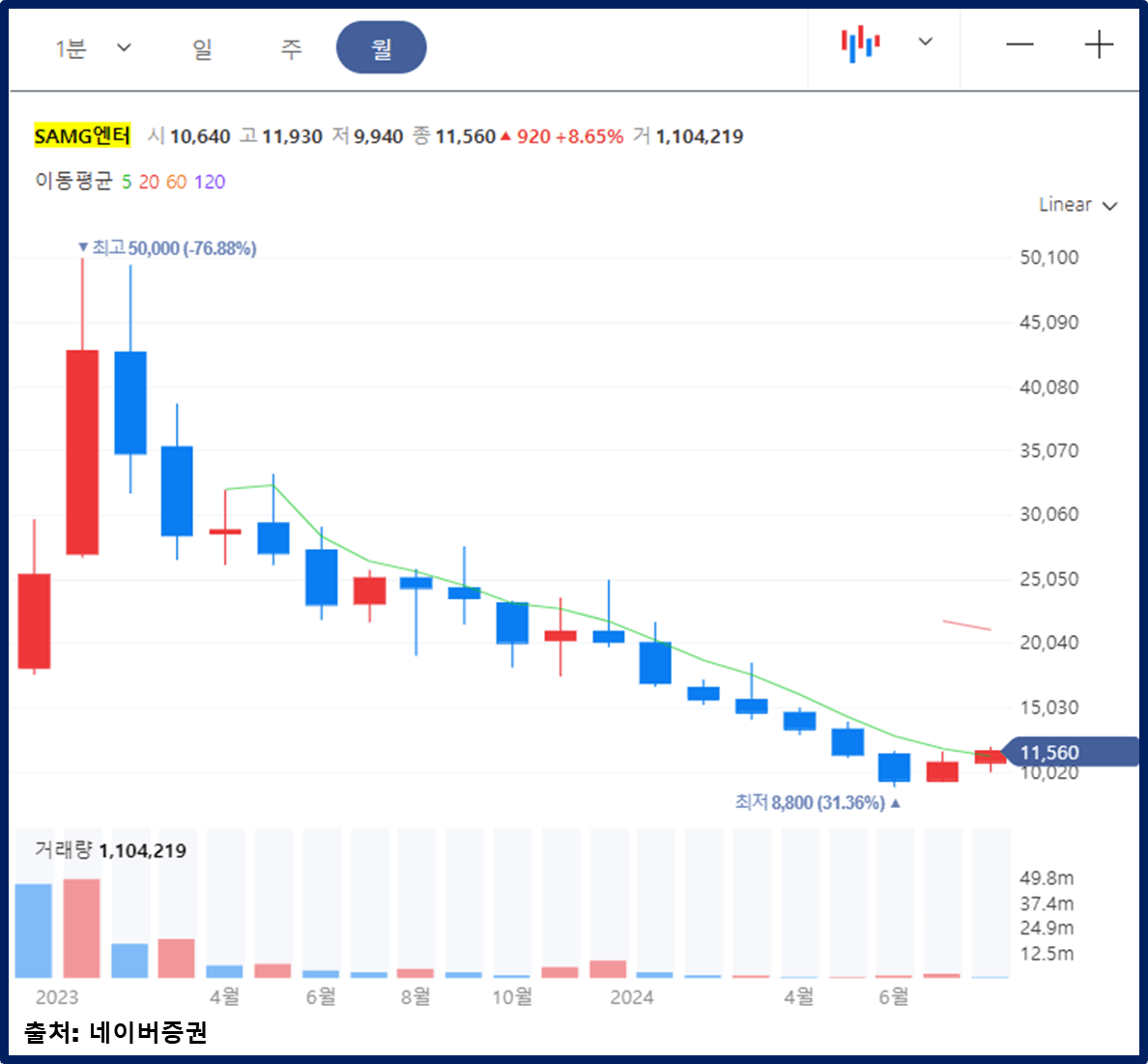

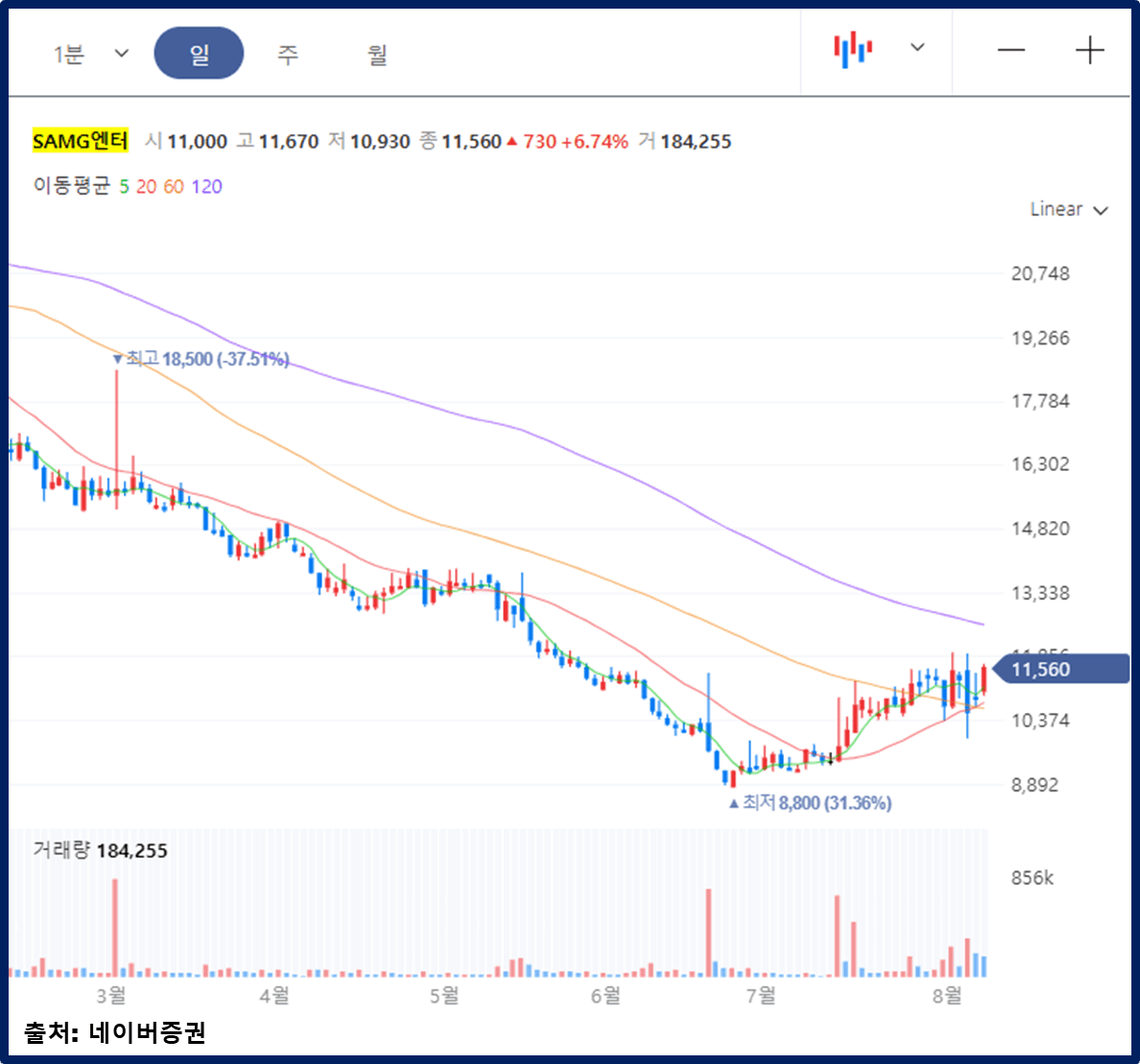

월봉차트를 보면 상장하고 최고가 50,000원을 찍고 계속 우하향하다가 최근에 조금 반등하는 모습을 보여주고 있습니다.

일봉차트를 보면 7월부터 주가가 반등하기 시작한 모습입니다.

하반기에 신규 IP 출시 기대감이 생기면서 반등한 것으로 보입니다.

8월 7일 주가는 11,560원, 시가총액은 993억원입니다.

적자를 기록중이라 밸류에이션을 하기는 어렵지만 콘텐츠 기업인점을 감안하면 시가총액이 높은 편은 아닌것으로 보입니다.

Q. SAMG엔터 전망은 어떤가요?

1) 하반기 4개 이상의 IP 출시 예정

SAMG엔터는 하반기에 4개 이상의 IP를 출시할 예정입니다. 영화 '사랑의 하츄핑'부터 신규 IP인 '위시캣'과 기존 '캐치! 티니핑' 시리즈 등을 출시할 예정입니다.

2) 해외 진출 본격화

중국과 일본시장에서 애니메이션과 완구 사업을 확장하고 있습니다.

중국 내수 완구 유통을 위해 2023년 2월 광저우법인을 설립했으며 기존에는 로열티만 수취하던 구조에서 자회사를 통한 직접 매출로 변경했습니다. 2024년 1분기 매출액 48억원, 당기순이익 2억원을 기록했으며 2024년 연간으로 매출액 200억원, 영업이익 20억원 수준을 기록할 것으로 기대하고 있습니다.

2022년 소니픽처스 네트워크인 키즈스테이션과 배급 계약을 체결하고 '캐치! 티니핑' 일본어 더빙판을 키즈스테이션에 방영하면서 일본진출을 시도하고 있습니다. 2024년 일본 시장 확장을 위해 100% 종속회사인 니코니코 엔터테인먼트를 설립했으며 향후 비즈니스 확장이 기대가 됩니다.

4. 주투형 VIEW

선진국들은 저출산으로 고민이 깊어지고 있습니다. 저출산 문제를 해결하기 위해 노력하고 있으며 저출산 관련주가 생길정도로 유아와 관련이 있는 종목들은 수혜를 받고 있습니다. SAMG엔터는 키즈 애니메이션에 강점이 있는 기업이기 때문에 저출산 관련주로 분류할 수도 있을 것으로 보입니다.

중국 법인을 설립하면서 기존에 로열티만 수취하던 구조에서 직접 유통을 해서 매출인식되도록 개선한 점과 매출액의 꾸준한 우상향, 하반기 신규IP 출시로 인한 매출 증가 기대 등 여러모로 성장이 기대가 되고 있는 기업입니다.

올해 재고 소진이 끝나고 나서 4분기부터는 수익성이 개선될 것으로 전망되며 신규 IP 성장에 따른 레버리 효과와 물류 투자 비용 등 일회성 비용이 처리되면서 빠르면 2025년부터 턴어라운드 될 것으로 전망됩니다.

반등을 하긴 했지만 주가도 저점에 있는 모습이기 때문에 장기적인 성장을 기대하면서 모아가도 좋을것 같습니다.

댓글 0

첫번째 댓글을 남겨주세요