Ryu 一 無 二

[화장품] 2. 채널

'Ryu'

2024.08.01

가독성을 높이기 위해 음슴체로 쓴 점 양해 부탁드립니다 :)

0. 들어가기 앞서

· 직영점

- 점점 사라지고 있고 중요도 감소

- 플래그십스토어, 원브랜드숍의 경우 공통비 + 고정비(임차료)

- 판가가 곧 매출

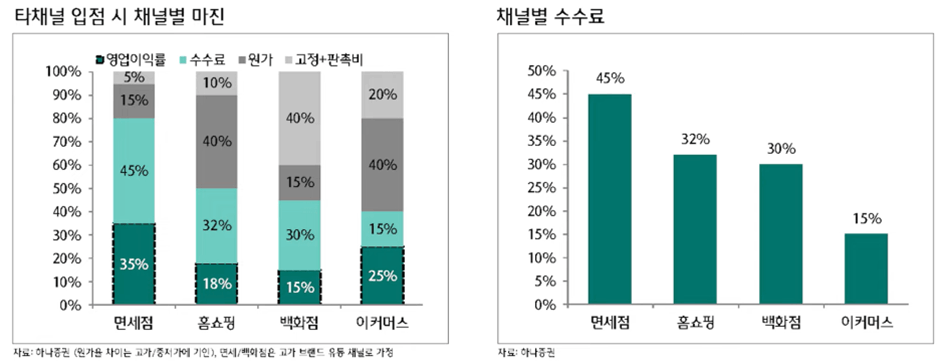

· 타 채널 입점

- 고정비(공통 집행하는 마케팅비, 인건비) + 변동비 (채널 수수료에 따른)

- 타 채널에 입점하면 채널이 재고 부담

- 판가는 공급가(매출의 n%)

· 채널별 수수료는 면세점 > 홈쇼핑 > 백화점 > 이커머스

(올리브영 수수료는 기사를 찾아봤는데 30~50%입니다.)

1.원브랜드숍

· 단일 브랜드, 단일 업체의 화장품만을 판매하는 로드숍 점포

· 한국에만 있는 비즈니스 모델 (해외 로드숍은 멀티 브랜드)

· 특징

1. 1개의 브랜드에 500개의 SKU로 재고부담이 크다

2. 브랜드 업체가 직접 판매망 구축

3. 프렌차이즈 형태로 점포 확장

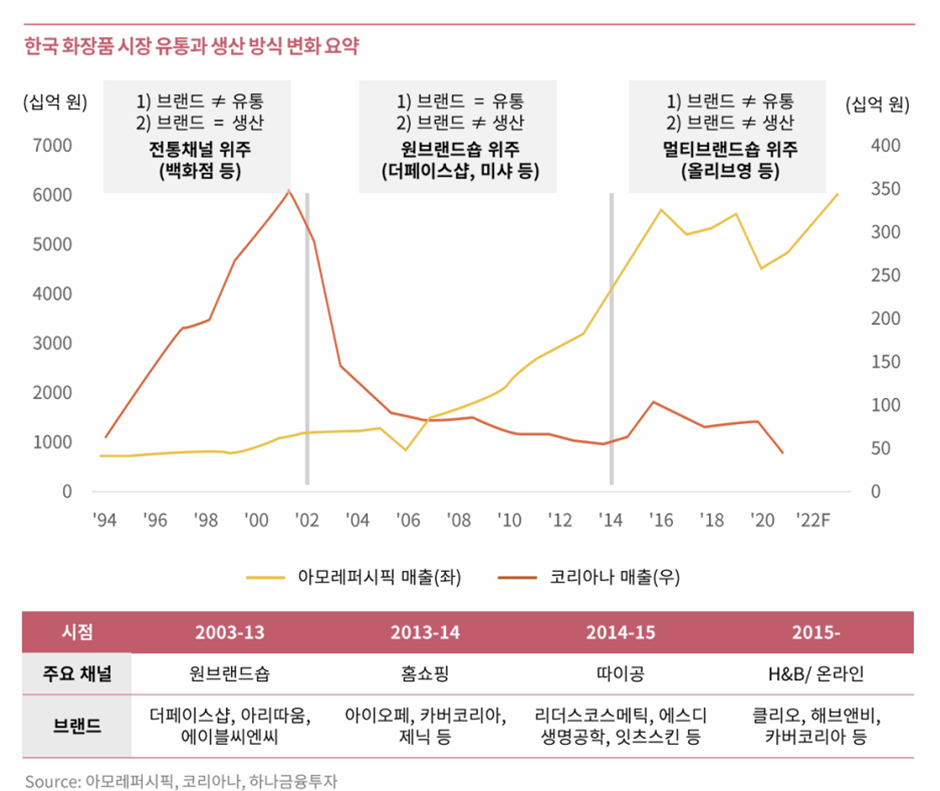

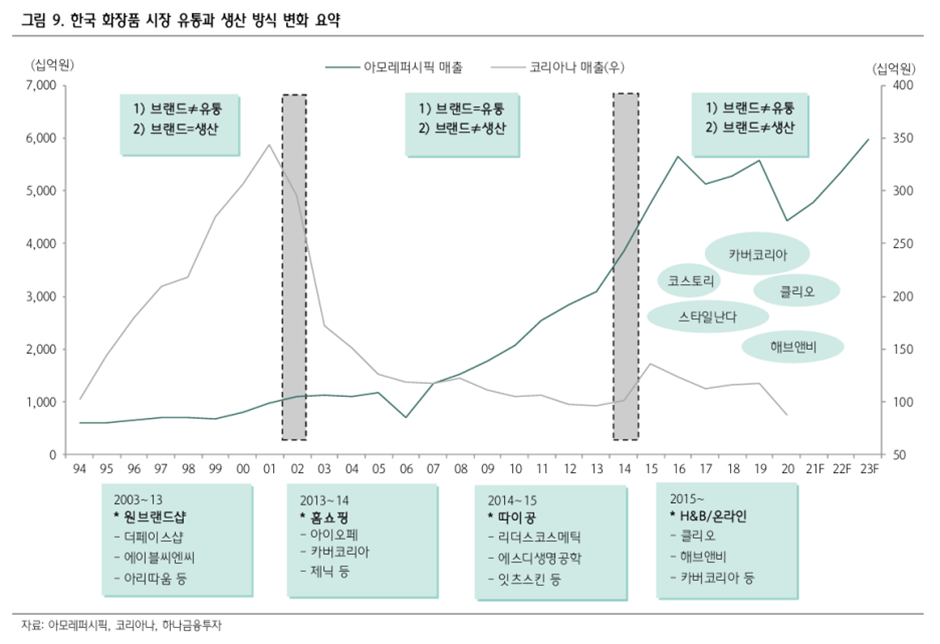

[1.시작과 그 후]

[2003년]

· 브랜드와 생산이 함께 이루어졌음

· 카드사태로 소비 크게 위축 → 저가형 원브랜드숍 '미샤', 아모레 화장품 전문점 '휴플레이스' 등장

[2003년 이후]

· 오프라인 점포 열지 못하면 브랜드 전개 어려움 → 업체간 차별화 심화

· 생성 초기 백화점 화장품 대비 가성비로 인기

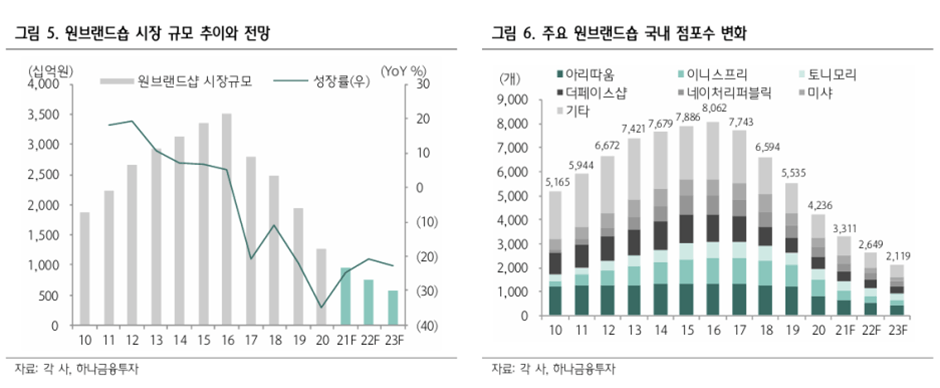

· 2010년대 K 뷰티 열풍이 불면서 중국인 관광객이 들어오면서 확장 (명동, 홍대, 강남 등 서울 중심지)

· 한국 화장품 시장 성장 : 아모레와 LG생건과 원브랜드숍에 편중 → 중저가 시장 높은 시장 점유율 상승 → 진입장벽 형성

· 2010년 이후 유통망 포화 상태 → 출혈경쟁

· 2017년 사드보복조치 발생 + 집값 폭등 → 임대료 가파르게 상승 → 꺾이기 시작

· 온라인몰 + 다양한 브랜드 등장 → 오프라인 점포 많고 중저가 시장 잡고 있는 원브랜드숍에게 악영향

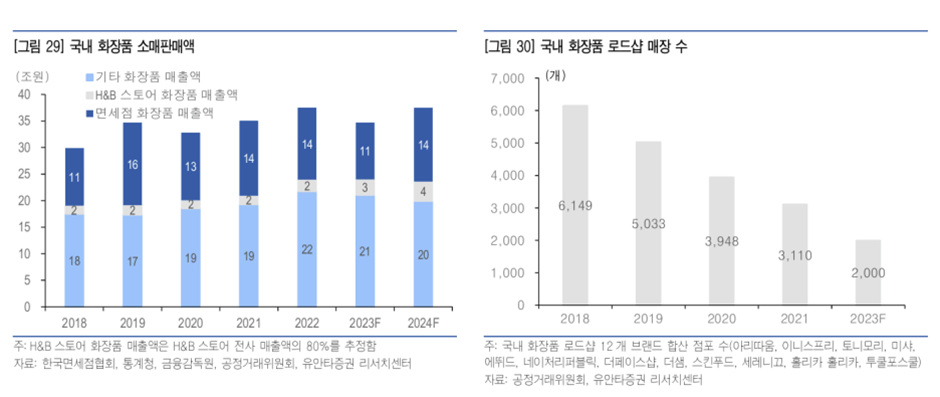

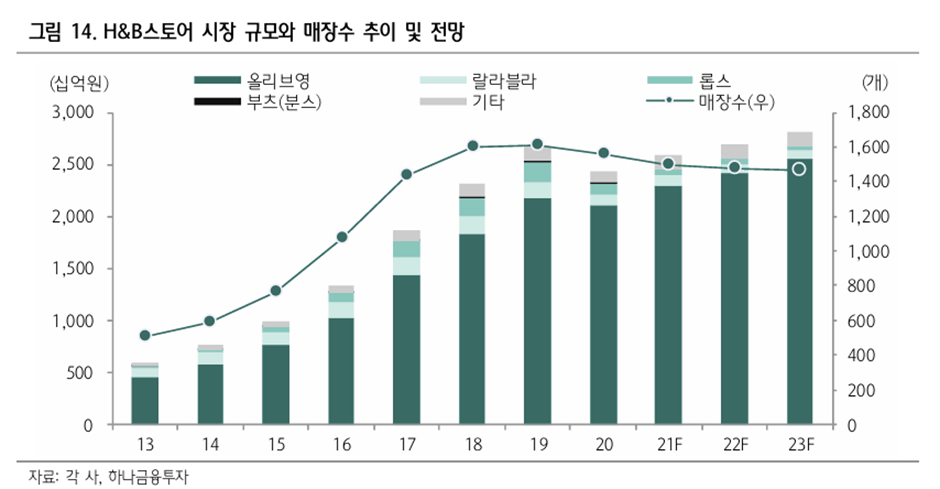

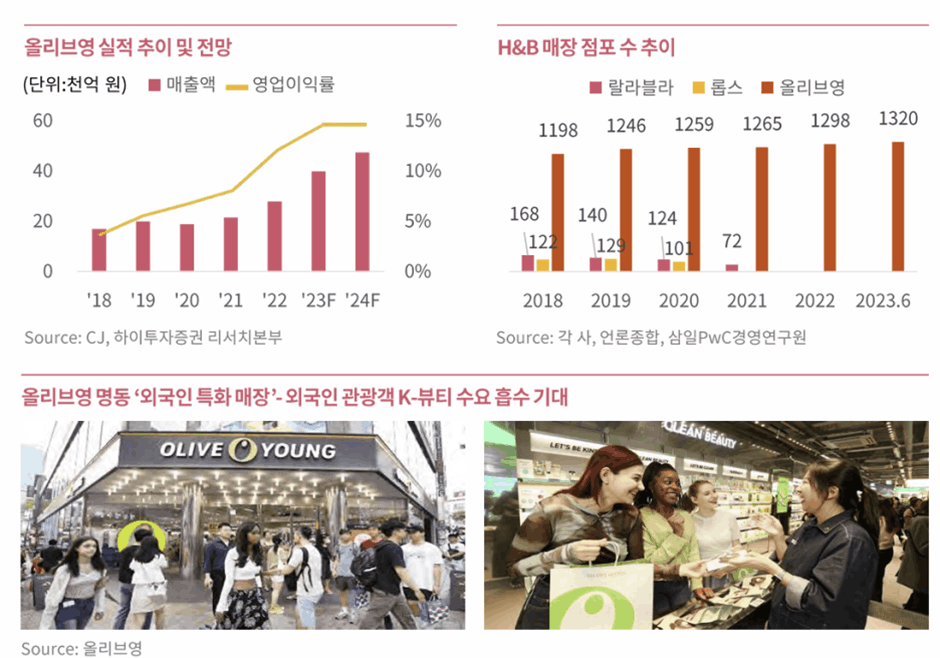

· 실제로 로드샵 매장수는 감소하는데 H&B 스토어 수 증가

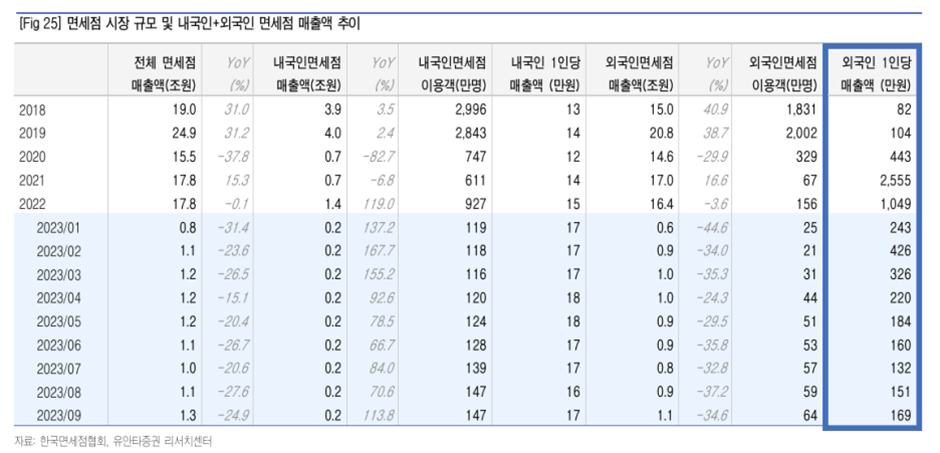

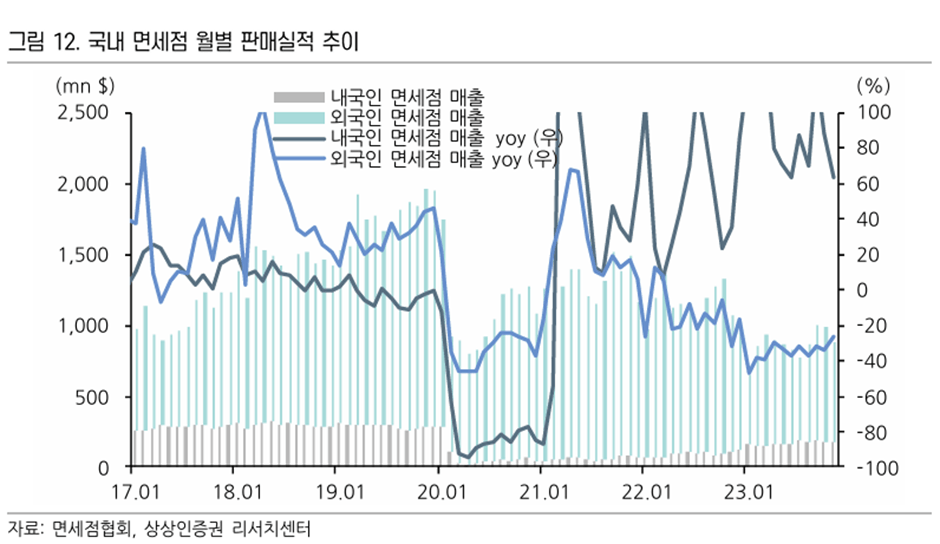

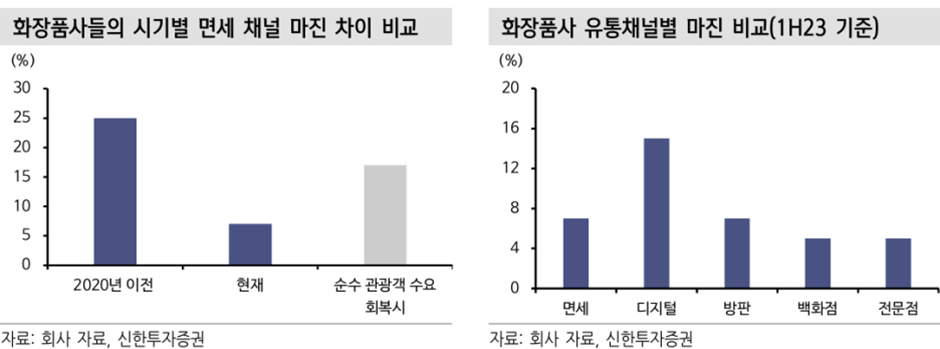

2. 면세점

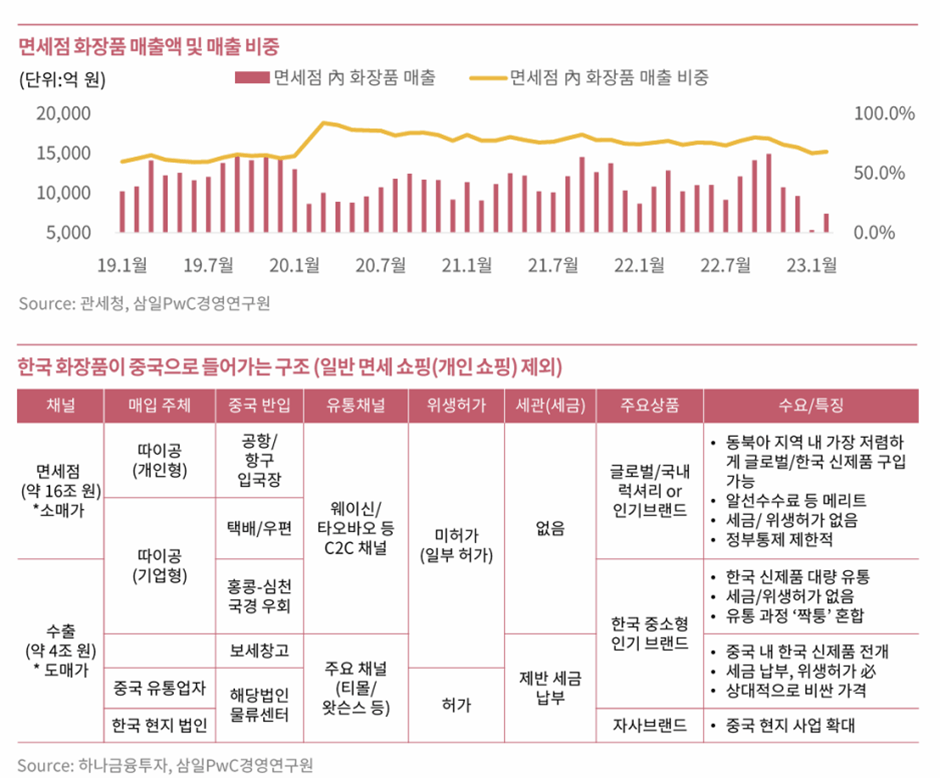

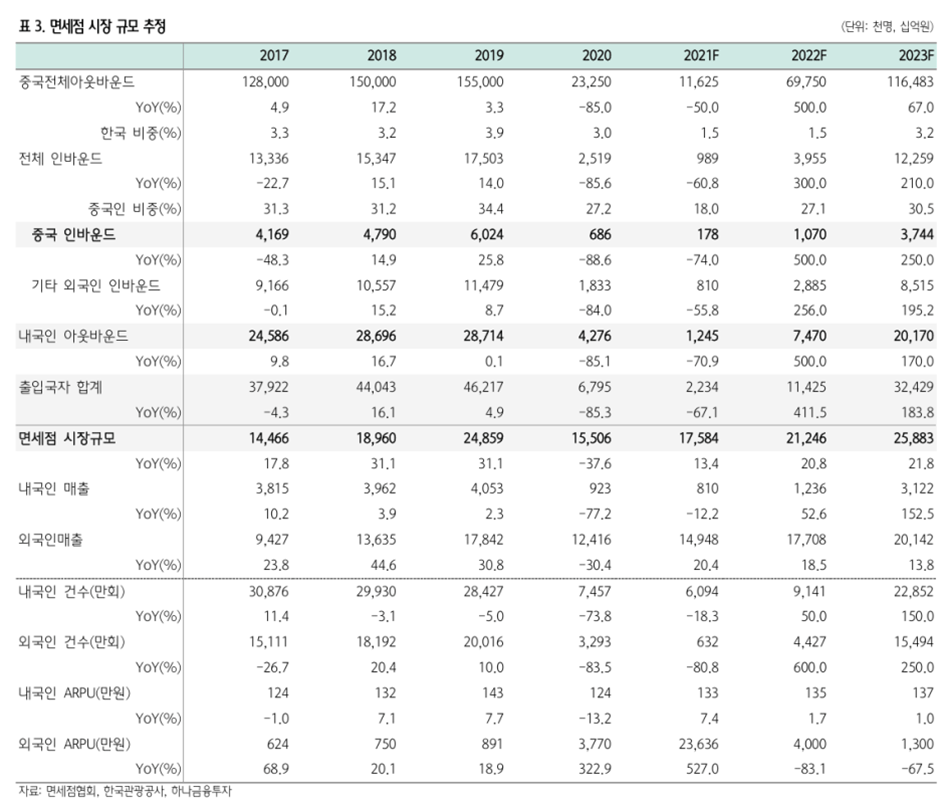

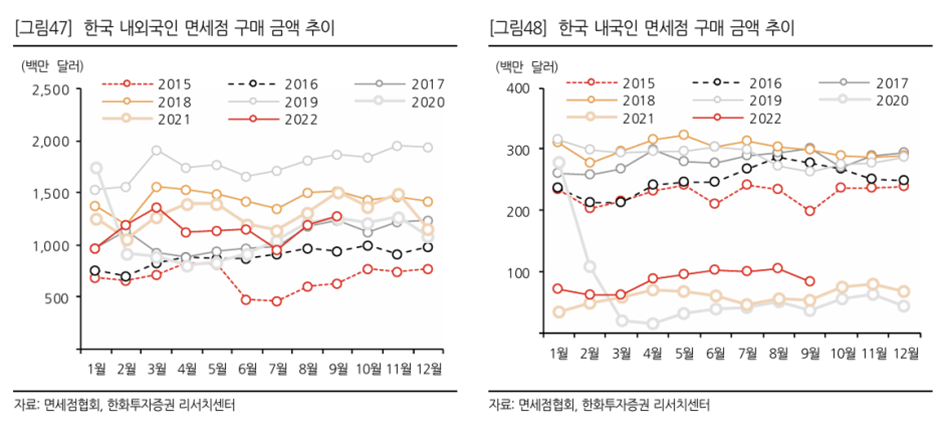

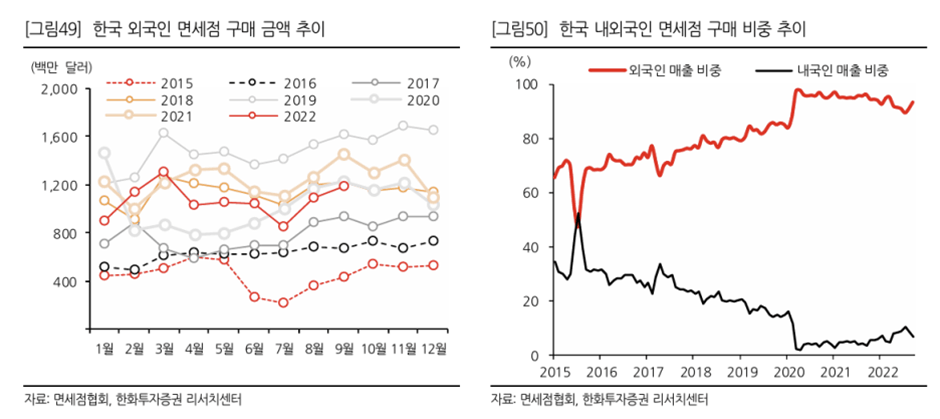

2010년대 중국 관광객들은 로드샵 이외에도 면세점에서 화장품을 많이 구매했음

· 한국 면세점이 화장품 가격 경쟁력이 높은 이유

- 호텔 롯데와 호텔 신라는 단일 업체로 글로벌 화장품을 가장 대량으로 직매입하는 업체

- 높은 바잉 파워 + 주변국에 비해 리테일 가격 낮음

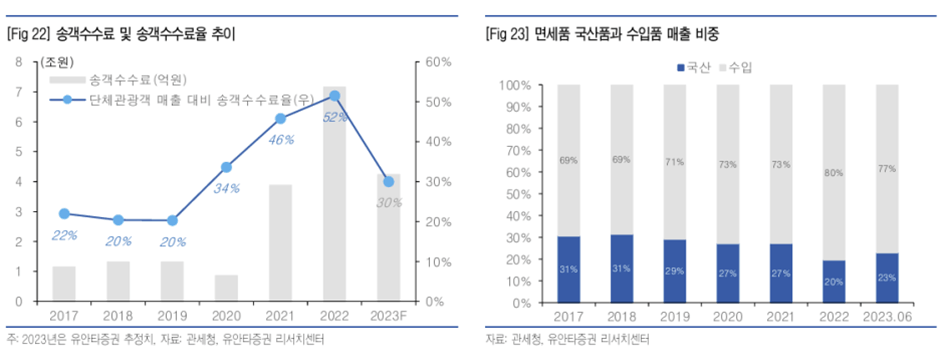

· 면세점 송객수수료 : 여행사나 가이드가 모집해 온 관광객으로부터 발생한 매출액의 일정액을 면세점이 여행사 등에게 지급

· 2020년 송객수수료 폭증 원인 : 외국인 관광객이 감소함에 따라 증가한 재고를 소진하기 위해 따이공 의존도 높아짐

- 면세점간 출혈 할인 경쟁 유도, 코로나로 인해 발생한 격리 비용도 청구

[1. 따이공]

· 따이공 : 한국과 중국을 오가며 물건을 대신 구입해주는 보따리상

· 가격 경쟁력 확보 위해 세금 회피와 밀수 감행

- 홍콩 → 선전 루트

- 우편을 통해 중국 소비자에게 배송

· 개인형 따이공 : 물건값 할인

· 기업형 따이공 : 현금성 리베이트

· 중국 정부 세금 탈루 규제 강화 → 개인 따이공 감소, 대형 따이공 증가

· 초기에 기업형 따이공들 상대로 대규모 물량 공세가 가능

· 중국 내 한국 화장품 인기 감소 → 기업형 따이공들의 과도한 할인 요구 → 면세 사업자들은 과도한 송객수수료를 부담

[2. 코로나와 그 후]

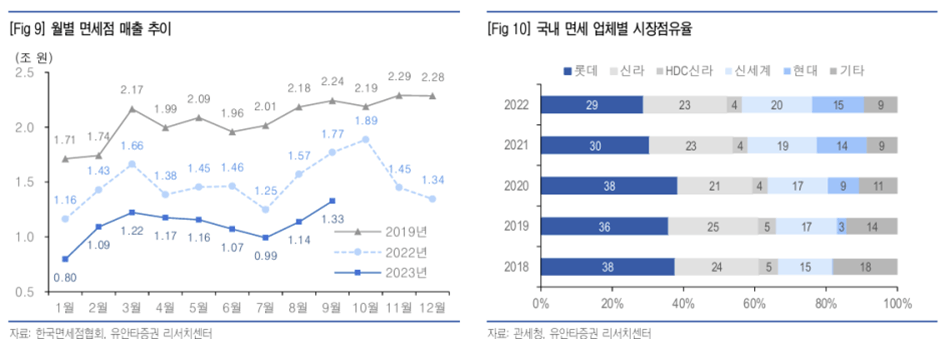

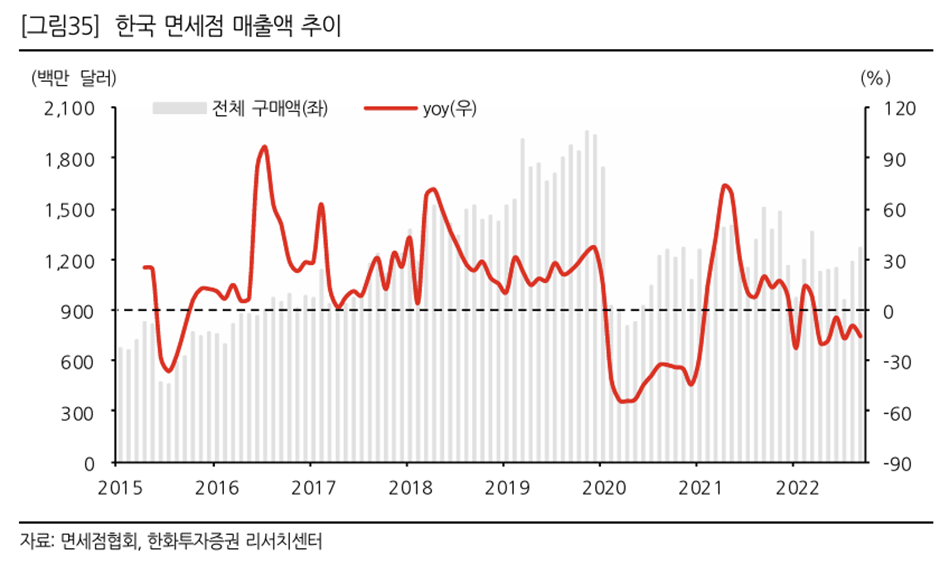

· 코로나로 인해 해외여행 중단 → 면세점 수요가 백화점으로 일시 유입 → 따이공 수요로 회복 → 엔데믹으로 둔화. 23년 8월 한국 단체 방문이 허용 → 이전 수준 회복 X

· 한국 화장품 기업들 상해에 주력 생산 시설과 물류 거점 두고 있었음 → 상해 도시 봉쇄의 영향

· 이전 수준만큼 회복되지 않은 이유

1. 중국 내 글로벌 브랜드 수요 증가

2. 엔데믹 이후 따이공에 대한 송객 수수료가 정상화되면서 성장세 둔화

3. 한국 고물가

4. 중국 경기 침체

5. 중국 내 여행 트렌드 변화

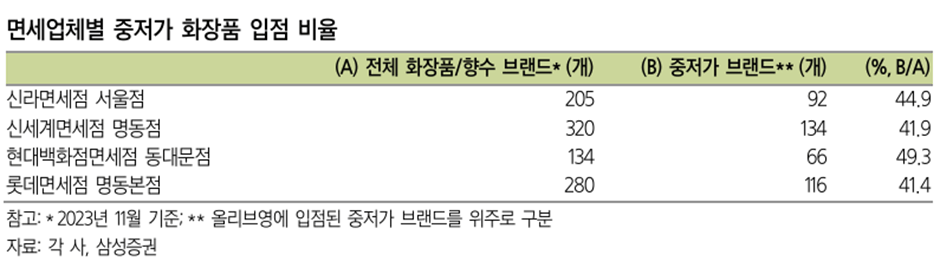

· 최근 면세사업자들은 매장의 일부 멀티브랜드숍처럼

· 면세점 수요 감소의 원인

1. 면세 사업자들의 페이백율 정상화 노력

2. 중국 소비자 취향 저격 실패

- 국내 면세사업자들은 코로나 팬데믹 기간 중 현금 유동성을 유연하게 하기 위해 재고 회전율이 짧은 품목

= 중국인 B2B 고객들이 선호하는 품목만

- 대부분 고가 화장품

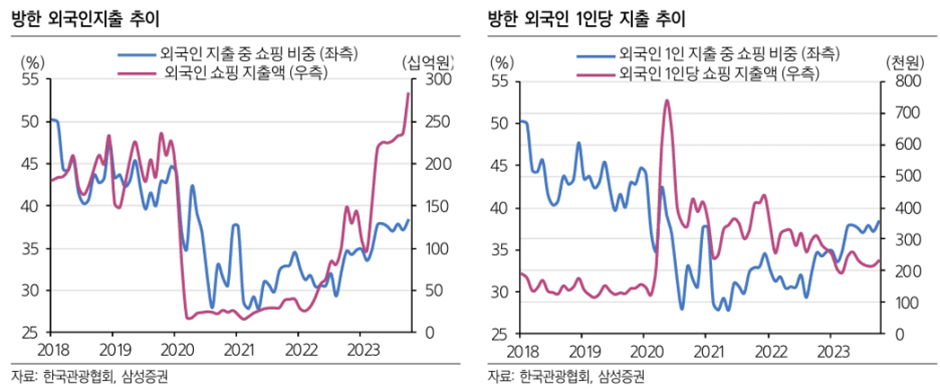

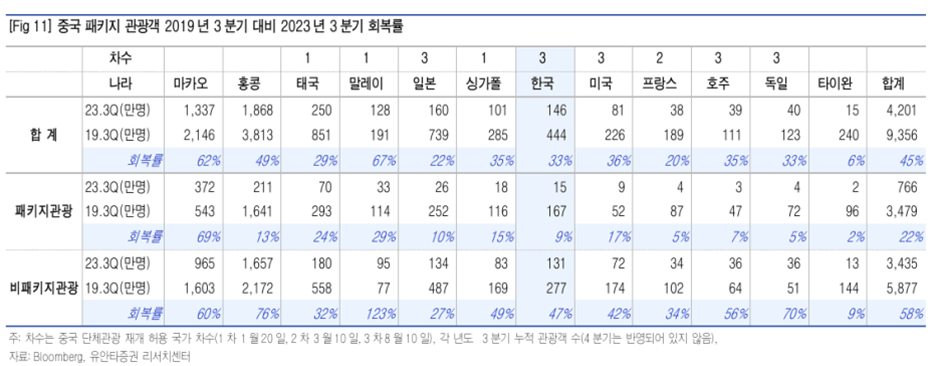

[3.230810 단체 관광객 허용]

· 비패키지 관광객 회복률 감안 시 회복 속도 빠른 편

· 비패키지 관광객은 견조

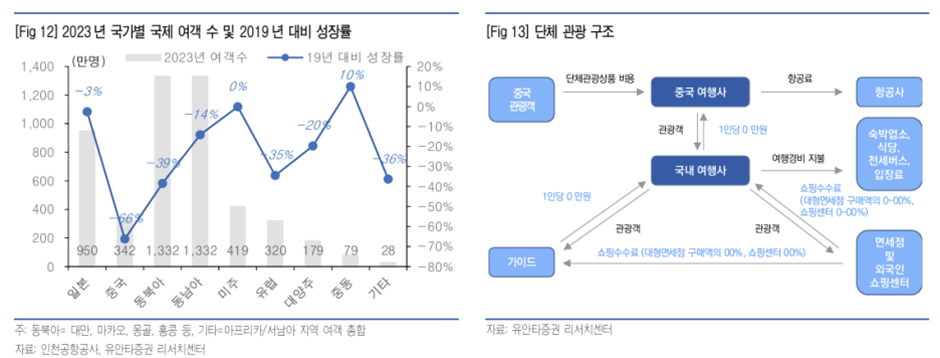

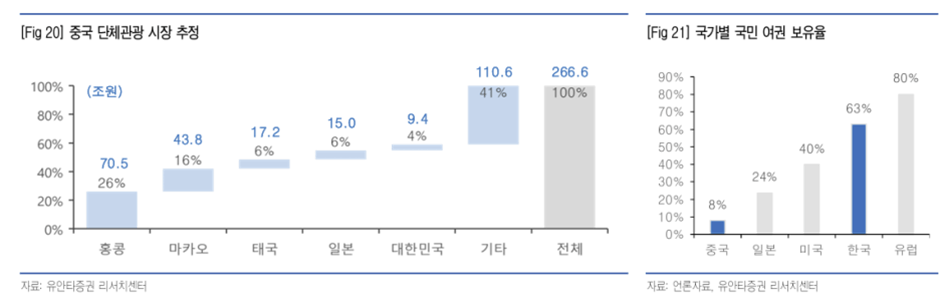

· 2019년 1억 5,500만 명의 중국인이 해외 여행, 1,338억 달러 이상 지출(중국 관광 아카데미)

· 2019년 중국 해외여행객 1억 6,300만명 (중국출경유(해외여행)연구소(COTRI))

· 중국 전체 인구 11%에 해당하는 수치

· 중국인이 가장 많이 찾는 여행지는 2019년 기준 홍콩 (4,497만명, 26%) > 마카오(2,792만명, 16%) > 태국(1,098만명, 6%) > 일본(58만명, 6%) > 대한민국(601만명, 4%)

· 중국인 여권 보유율 8%인데 해외여행 활성화 단계는 아닌 것으로 보임

· 단체관광객 입국 = 따이공만큼 비용 투입하지 않아도 개별관광객보다 더 큰 매출

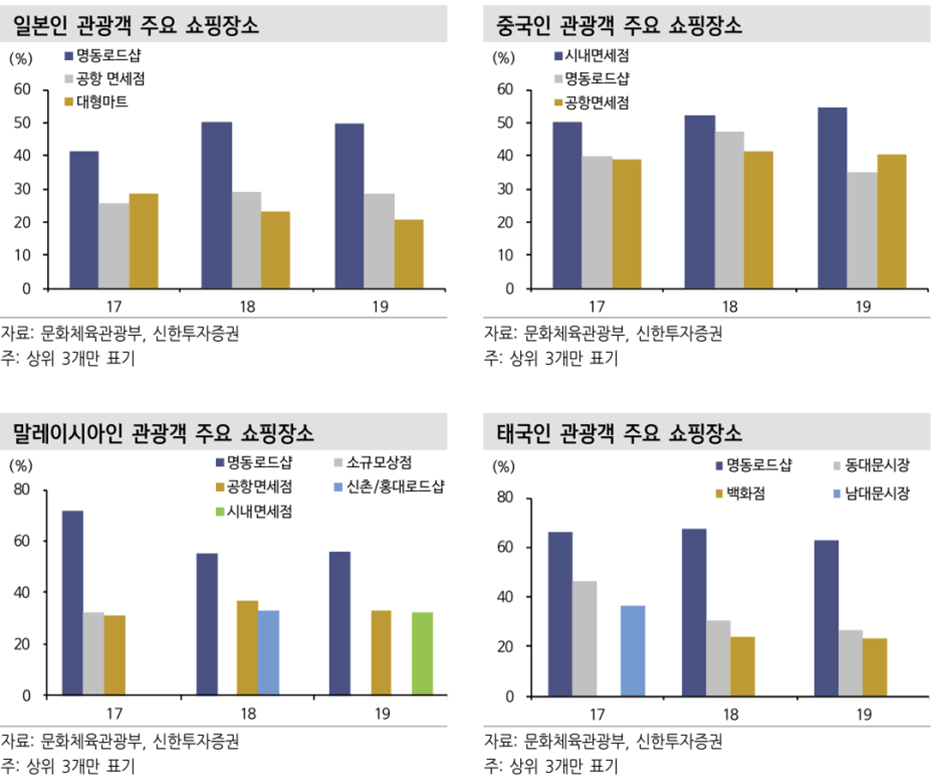

· 중국 관광객들이 과거 다른 나라에 비해 공항면세점 비중이 높았음

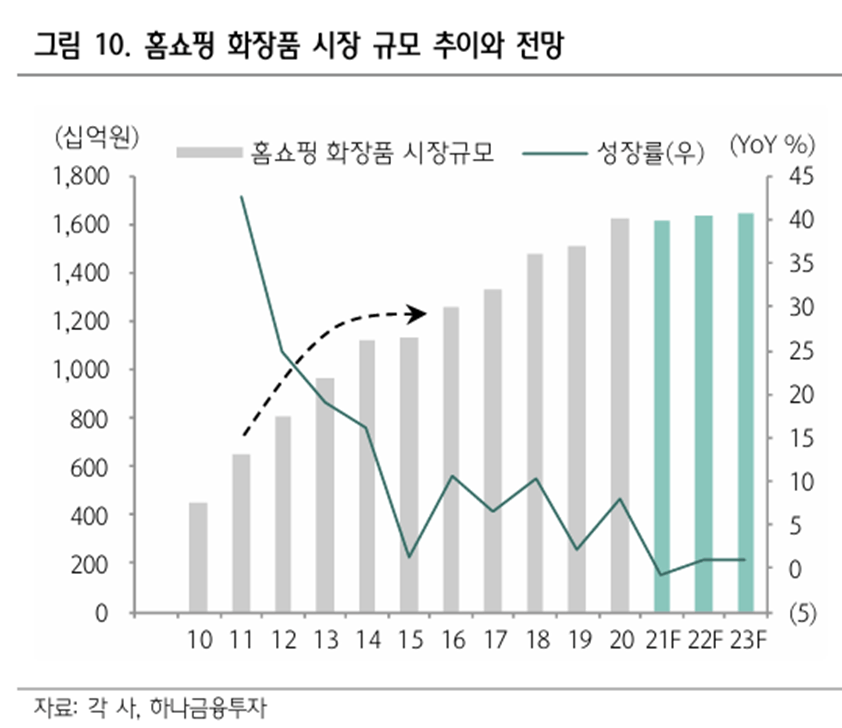

3. 홈쇼핑

· 2013년에 브랜드와 유통 결합하는 구조로 신규 브랜드 판로 사라짐

· 중소형 신규 브랜드의 유일한 창구 : 홈쇼핑

· 홈쇼핑 채널 : 수익 < 마케팅

· 홈쇼핑 판매수수료율 : 브랜드력

시간당 매출 5억원 넘기면 벤더로 협상력, 매출 규모 연간 500억원 넘으면 시간과 판매수수료 결정권이 벤더 업체

· 현재 홈쇼핑을 하고 있지 않은 브랜드도 많고, 어느정도 하다가 그만둔 브랜드도 있음

· 중소형 신규 브랜드들은 홈쇼핑 대신 온라인이나 H&B를 선택

4. H&B

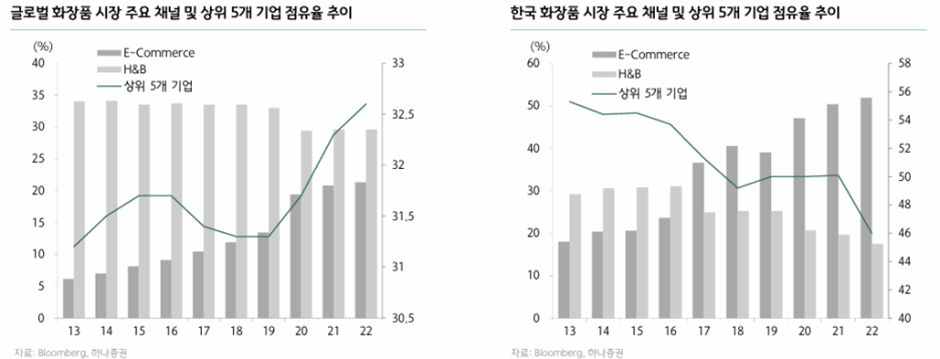

· 온라인과 H&B 점유율이 높아지고 있는 이유

1. 접근성 유리

2. 다양한 브랜드 보유

3. 가격 비교 용이

4. 배송 가능

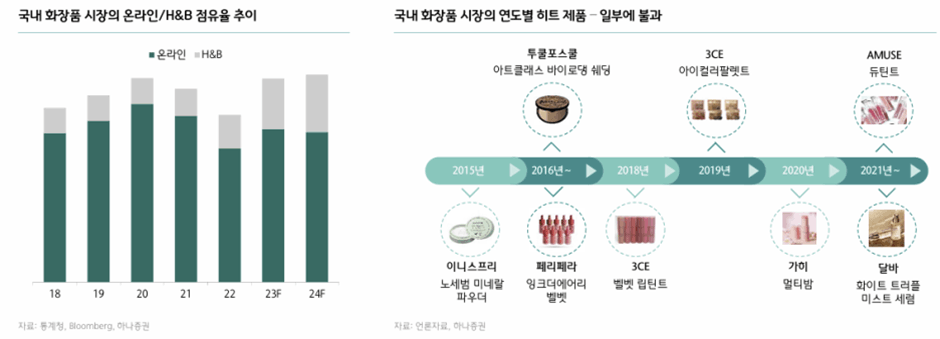

· 새로운 브랜드와 제품 자주 등장 → 제품 수명 주기 하락 → 장수 브랜드 희소, 상위 사업자 점유율 급감

· 성장배경

화장품 생산, 브랜드가 분리된 체제가 오래 지속 → 한국 화장품 산업 생산 역량이 재고 → 신규 카테고리 니즈를 충족할 수 있는 H&B 스토어의 성장

· 화장품 로드숍 시장이 10년 만에 멀티브랜드샵으로 귀환

· 특징

1. 신규 브랜드 진출 기회 증가 + 유통 진입장벽 축소

브랜드 사업 : 소비자 기호와 트렌드 파악하면서 제품 퀄리티 높이는 것이 핵심

유통 사업 : 소비자와 접점 확대가 핵심

2. ODM/유통업체에게 새로운 기회 요인

2017~2018년 정점으로 GS리테일과 롯데쇼핑 점포수 크게 줄이고 있음

경쟁심화로 인한 마케팅비 확대, 최저임금 상승 영향

· MD가 생명

- 소비자의 기호와 트렌드를 정확히 파악해서 적절한 시기에 적절한 제품을 적절한 양과 가격으로 매입

올리브영 : 신규 브랜드 MD에 가능성 열어둠

랄라블라, 롭스 : 유명 브랜드에 초점 두면서 점포 수와 외형 확대에 의미 둠

→ 올리브영 폭발적 성장

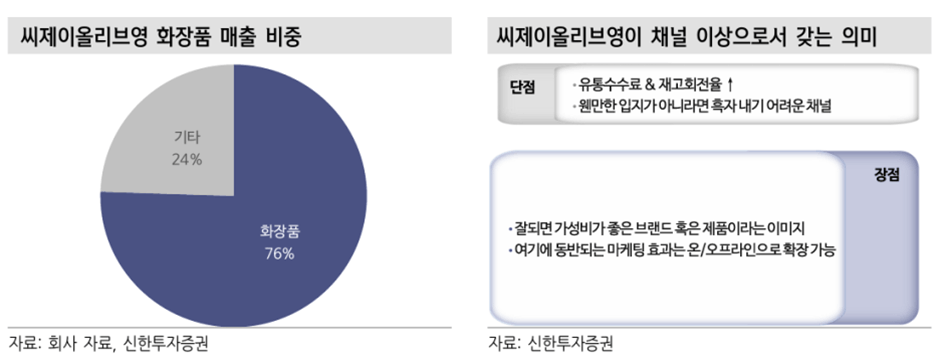

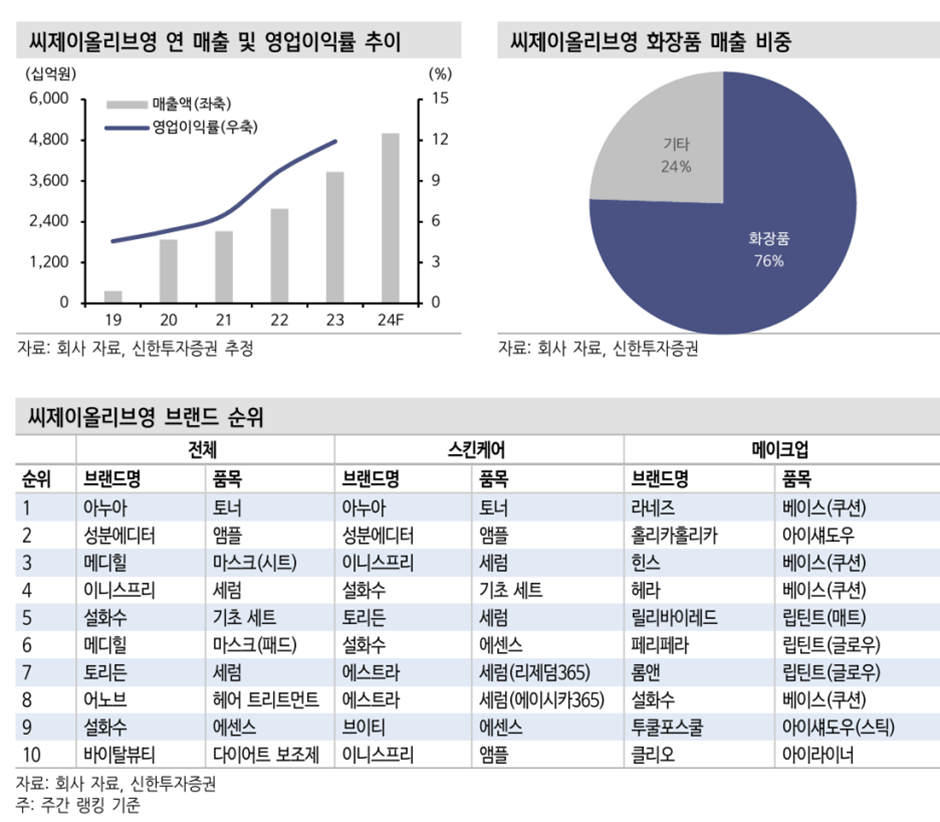

[1. 올리브영]

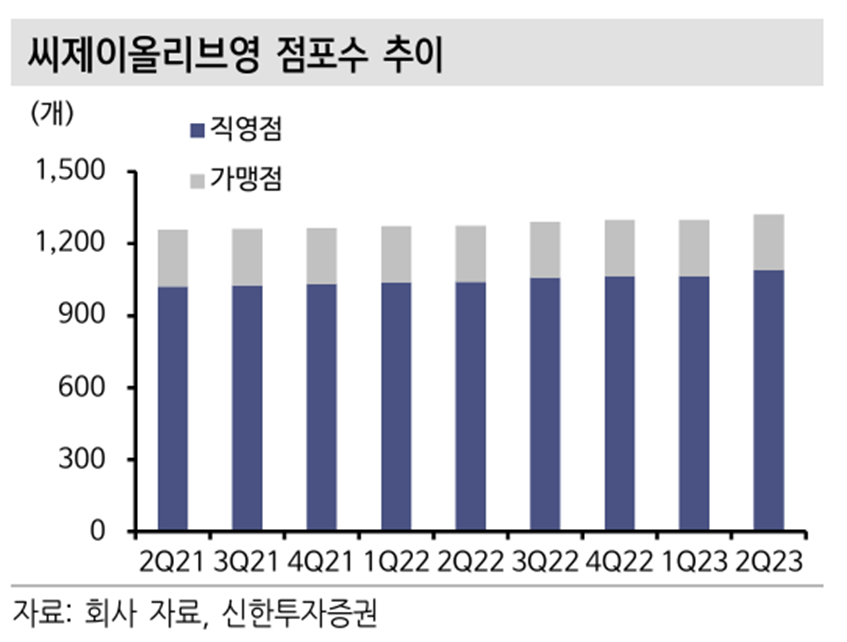

· 전국 매장수 1,338개

· 화장품 매출 비중 76%

· 유통수수료가 타 유통채널 대비 높음

· 재고 회전율이 빨라 신생 화장품 브랜드사에게 마케팅 기회

· 오늘드림 서비스 통해 온라인 구매 상품을 가까운 오프라인 매장에 배송하여 온오프라인 모두 확대

· 올리브영 채널 수수료 관련해서 기사를 찾아봤는데 30~50%

· 가장 낮은 수수료 수치를 적용해도 백화점

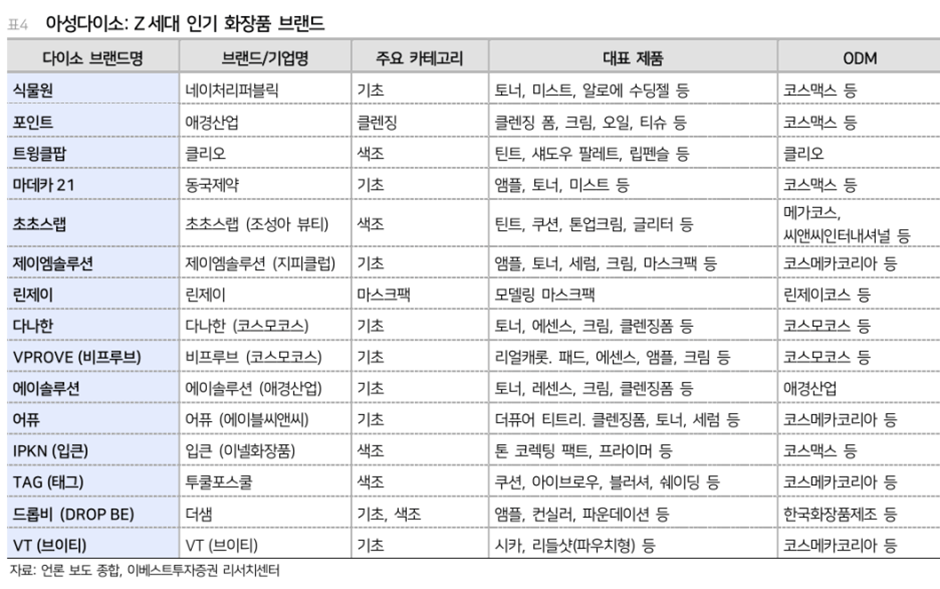

[2. 다이소]

· 다이소에서 화장품을?

1. 가성비

- 다이소의 균일가 정책(500/1,000/1,500/2,000/3,000/5,000원)이 적용되어 가격 메리트가 높음

- 브랜드사에서 기존 출시한 본품을 저렴한 가격에 구매

2. 믿을 수 있는 품질

- 유명 ODM사가 제작하여 퀄리티가 보장

- 소비자들도 뒷면 표기를 통해 제조업체를 쉽게 인식 후 구매

3. 많아지는 선택지

- 다이소 전용 브랜드 출시 → 소비자들의 선택지도 늘어남

- 네이처리퍼블릭, 어퓨, 더샘, 투쿨포스쿨 등 과거 로드샵 시기 흥행했던 브랜드사가 새로운 유통 채널로 다이소를 선택

- 브이티 : 국내 오프라인 첫 입점 채널로 CJ올리브영 대신 다이소를 선택

5. 온라인

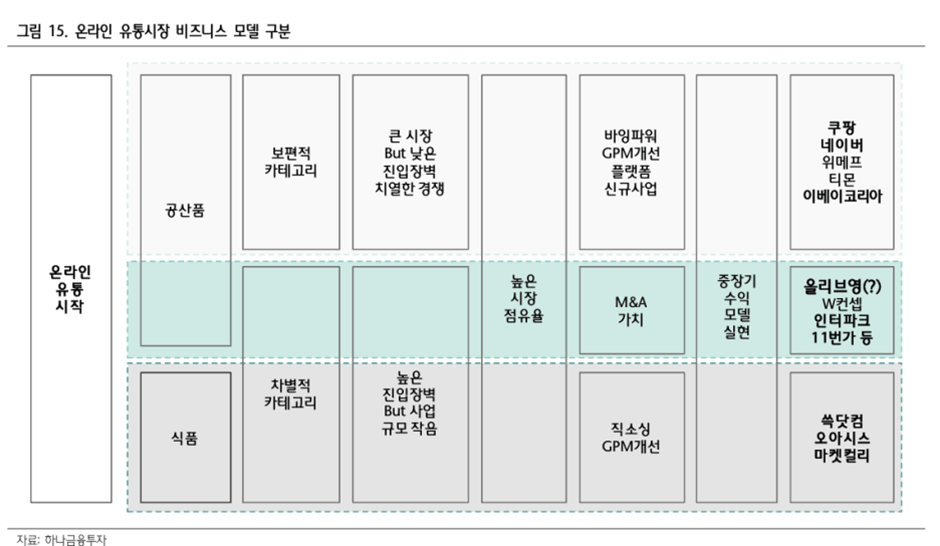

· 온라인 유통 사업 비즈니스 모델

1. 보편적 공산품 판매

- 진입장벽이 낮아 치열한 경쟁

- 점유하면 신규 사업 진행 가능

2. 식품 온라인 사업

- 대규모 CAPEX가 필요해 진입장벽 높음

3. 차별적 카테고리 틈새시장

- 차별적인 MD 경쟁력으로 진입장벽 세울 수 있음

- 사업 규모가 작아 독자적 사업 지속보다 유통 대기업에 피인수

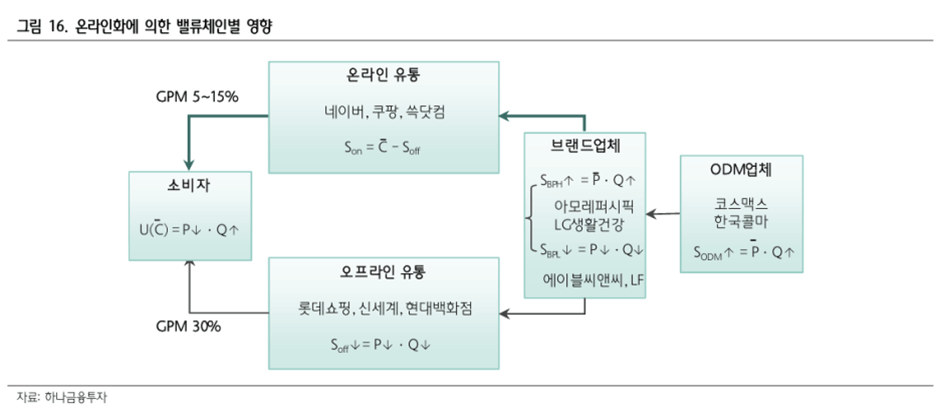

· 온라인 수익성 차이

1. 브랜드력이 높은 업체

Ex) 유통업체 가격을 인하하는 경우 유통업체 마진 하락, 브랜드 업체의 경우 수익성 좋아짐

메이저 브랜드 업체 수익성 최대 채널 : 면세점과 온라인

2. 브랜드력 낮은 업체

Ex) 유통 업체 협상력이 브랜드 업체보다 높으면 다른 유통 업체를 찾기 쉽지 않음

온라인으로 인한 경쟁 심화는 추가적 위협

· 벤처 브랜드

- 온라인, H&B 스토어 확대로 벤처 브랜드 기회 확대

- 중저가 시장을 노림

- 생산 시설 갖고 있지 않아 전량 ODM

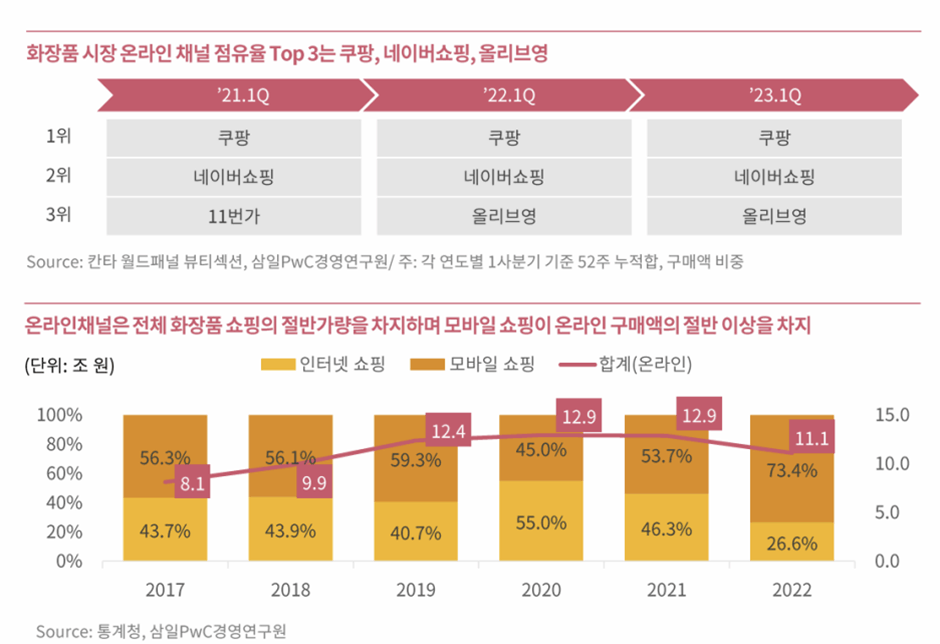

· 온라인 판매액 : 17년 8.1조원 → 21년 11.1조원 (CAGR 18.7%) 전체 화장품 시장 성장률 (6.5%) 상회

· 칸타 패널 조사결과 : 온라인과 오프라인 채널 23년 1분기 온라인 비중은 구매액 기준 49%, 구매량 기준 51%

· 온라인 판매 비중 중 모바일 쇼핑 비중이 17년 56.3% → 22년 73.4% 증가

· 팬데믹 거치면서 지마켓, 11번가 → 쿠팡, 네이버쇼핑, 올리브영

· 아마존 : 뷰티 카테고리에 지속적으로 투자 → 화장품 재구매 플랫폼이 아닌 발견 채널로 포지셔닝

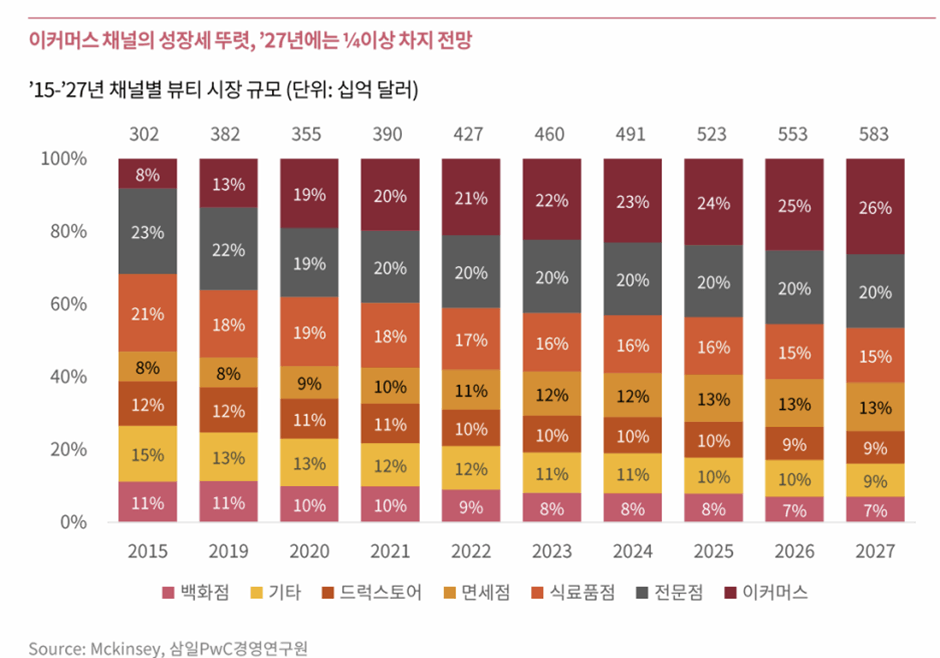

· 중국에서 전체 뷰티 시장 40% 이상이 이커머스 통해 구매, 라이브 스트리밍과 소셜 커머스가 주도

· 27년 이커머스 60% 이상 차지 예상

댓글 0

첫번째 댓글을 남겨주세요