|

※ 감수인 의견 투자포인트 공유해 주셔서 감사드립니다. 주가가 단기간에 많이 올랐습니다. 발행 주식수는 820만, 대주주 및 특수 관계인 지분(56%) 제외한 유통 주식수는 360만주입니다. 분기기준 거래량 회전일수 기준 12일입니다. 손바뀜이 자주 발생하고 있습니다. 단기간의 주가변동에 대해서 주의해야 되는 구간이라고 생각합니다. 하이비젼시스템류의 사업확장(모바일 카메라 -> 모바일 카메라, 자동차 전장 카메라)은 주주 입장에서 참 반가운 듯 소식인 듯 합니다.

요약

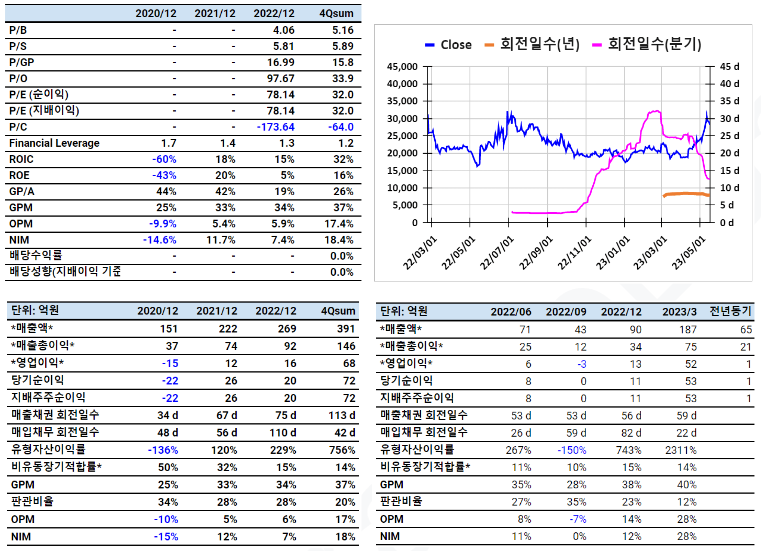

* 4Qsum 시가총액 2,303억원(28,150원, 5/16 마감) 기준, 그외 연말 시총 기준.

*앱을 설치하시면, 구독하시는 크리에이터에 대한 새글 알림을 받아보실 수 있습니다. '오렌지보드' 로 검색하셔서 설치 부탁 드립니다. Orangeboard.CT가 작성한 글에 댓글로 피드백 주시면, 고객 본인이 원하는 기능이 적용될 수 있습니다. 참여 부탁 드립니다. |

투자 배경

자동차 섹터에서 가장 중요한 변화를 두가지 꼽자면 아래의 두가지가 될 것입니다.

ⓐ 전기차로의 전환

ⓑ 자율주행 기술의 도입

특히, 자율주행 기술의 도입은 올해를 기점으로 하여 빠르게 가속화될 것을 예상하고 있습니다.

우리나라를 기준으로 보면 제네시스에서 G90, 그리고 기아차의 EV9이 자율주행 LEVEL3를 도입할 것으로

예상됩니다.

※ 내년에는 아이오닉7이 LEVEL 3를 도입할 것으로 예상되죠.

신기술은 고급차종에 우선적으로 적용되고 그리고 자연스럽게 범용차종에 확대됩니다.

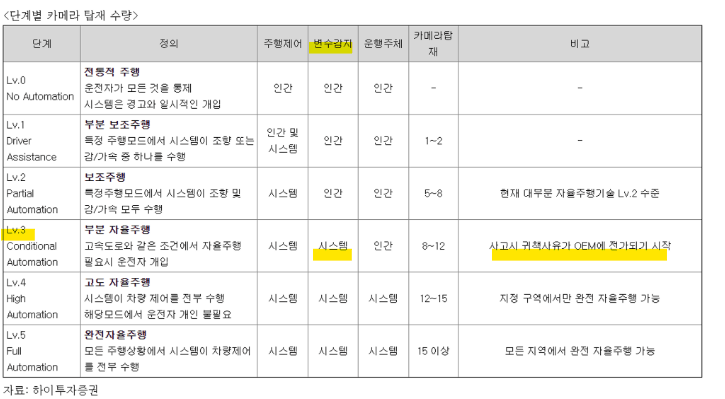

자율주행의 Level3와 Level2의 경계는 아주 커다란 차이가 있습니다.

바로, 변수감지(인지)에 대한 주체가 운전자에서 자율주행 시스템으로 넘어간다는 것이죠.

이에 따라 사고의 귀책 사유가 차량을 제조한 회사에게 전가된다는 특징을 갖습니다.

즉, 완성차 업체는 완벽에 가까운 자율주행차를 만들어야 하는 것이죠.

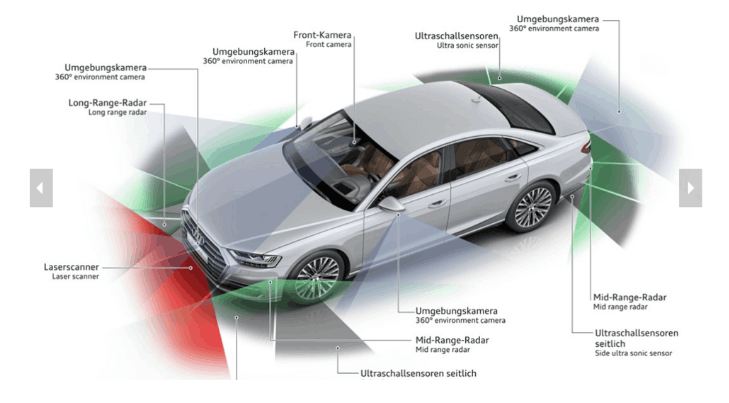

※ Audi A8

시스템이 변수감지의 주체가 되려면 운전자가 갖는 인지 능력을 시스템이 완벽하게 확보해야 합니다.

시스템은 카메라, 센서, 라이다 등으로 인지 능력을 확보할 것입니다.

그리고, 더 높은 수준의 인지 능력은 더 빠른 속도의 주행을 가능하게 합니다.

예를들어 보겠습니다.

100m에 있는 사물까지 인식하는 능력을 갖춘 자율주행차와

50m에 있는 사물까지 인식하는 능력을 갖춘 자율주행차를 비교해보시죠.

일반적으로 차량의 속도에 따른 제동 거리는 80km/h로 달릴 경우 54m입니다.

그리고 100km/h로 달릴 경우 제동거리는 84m이죠.

※ 위의 수치는 차량의 브레이크 패드, 노면의 상태에 따라 차이가 나고 절대값이 아닙니다.

그렇다면 50m까지 사물을 인식하는 차량은 여유거리까지 감안하면 80km/h의 속도로 주행이 불가합니다.

그런데 100m까지 사물을 인식하는 차량은 80km/h의 속도로도 운전이 가능하죠.

인지 능력은 결국 카메라의 설치 수량과 카메라 성능에 따라서 결정됩니다.

결국, 자율주행차에서 카메라 설치 수량과 카메라 성능이 품질 경쟁력으로 이어진다는 것입니다.

※ 소비자들은 더 빠른 속도로 주행할 수 있는 자율주행차를 선택할 것이기에 매우 중요합니다.

※ 출처 : 엠씨넥스 정영현 대표님의 기사 ([광학 특집] 차량용 카메라(in-cabin) 시장 및 기술 동향 (hellot.net))

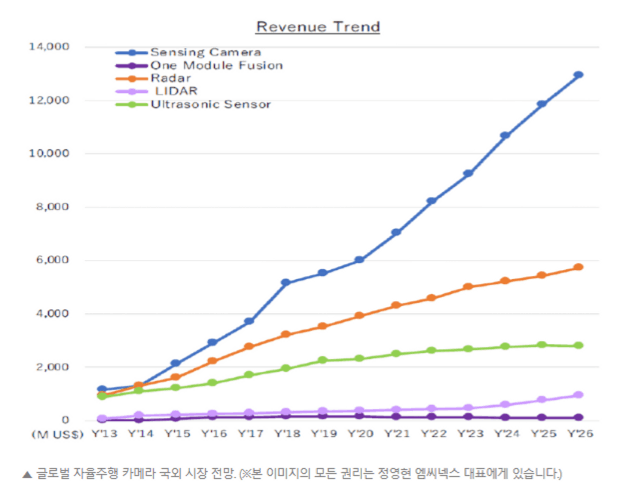

자연스럽게 기존의 카메라는 단순히 동영상을 기록하는 블랙박스용 뷰잉(Viewing) 카메라 수준이 아니라

먼거리에 있는 사물을 인식하는 센싱(Sensing) 카메라로 진화할 것입니다.

그리고 센싱 카메라의 매출은 급속도로 증가할 것으로 예상됩니다.

테슬라의 FSD(자율주행용 전자장치)의 4.0버젼이 올해초에 공개되었습니다.

FSD의 성능을 보면 3.0에서 4.0으로 진화하면서

카메라 설치 수량이 8개에서 12개로 증가할 것을 예고했습니다.

결국 요약하자면 자율주행시대로의 전환으로 카메라에 대한 수량/성능 니즈 증가라는 트렌드는 명확합니다.

전기차로의 전환에 가장 큰 수혜를 받는 국내의 기업들은 이차전지 밸류체인일 것입니다.

그리고, 자율주행 기술의 도입에 있어서 가장 큰 수혜를 받는 국내 기업들은

카메라를 생산하는 기업들이 아닐까 싶습니다.

스마트폰용 카메라 모듈에서 세계 탑 티어의 위치에 있던 삼성전기와 LG이노텍은

테슬라의 전장용 카메라를 수주하면서 전장시장으로의 확장을 진행하고 있죠.

자율주행차에서 가장 앞선다고 평가받는 테슬라는 공격적으로 서플라이 체인을 확장하고 있고

이에 기술력을 인정받는 국내 기업들의 수주는 자연스럽게 따라오고 있죠.

그럼 단순히 생각해서 카메라 기업에 투자하면 되지 않을까?

한발 더 나아가 보시죠.

서플라인 체인을 형성하는 과정에서 수혜를 기업을 찾아보는 것입니다.

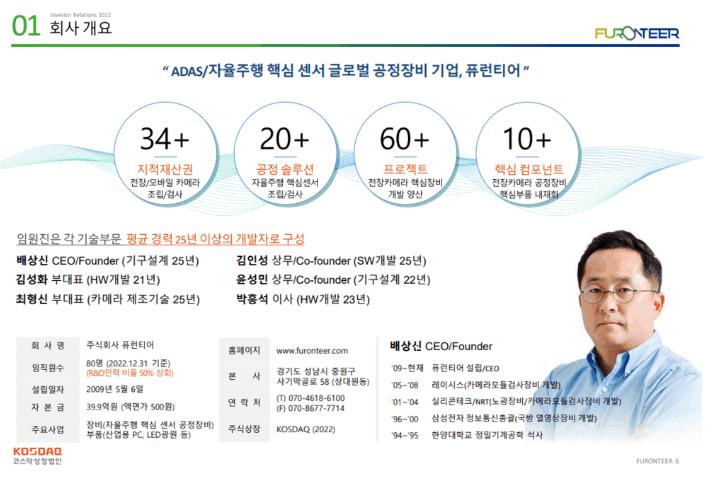

자율주행 카메라 서플라인 형성 과정에서 수혜받을 퓨런티어

퓨런티어는 자율주행의 핵심이되는 카메라의 제조 공정장비를 만드는 회사입니다.

쉽게 말하자면 카메라를 제조하려면 동사의 공정장비를 구매해서 카메라 제조 라인을 깔아야 하는 거죠.

그렇기 때문에 LG이노텍, 삼성전기 등 국내 전장용 카메라 사업 확장 기업들이

카메라 생산량을 늘리기 위해서 설비 투자를 한다면 퓨런티어에서 장비를 사와야한다는 것입니다.

※ 위의 영상을 보시면 카메라/렌즈 등을 만드는 회사와 과정에 대해서 이해하실 수 있을 겁니다.

퓨런티어의 대주주 하이비젼시스템과 아주 유사한 사업을 영위하고 있죠.

차이가 있다면 하이비젼시스템은 모바일용 카메라 공정장비를 생산하는 반면

퓨런티어는 전장용 카메라 공정장비를 생산하는 차이점이 존재합니다.

※ 차량에 들어가는 경우 ‘전장용’이라고 명명합니다.

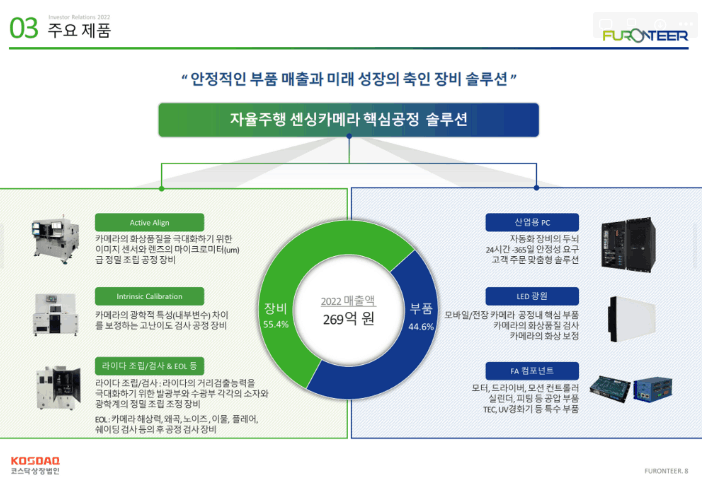

그럼 "공정장비에는 무엇이 있냐?" 라고 하면 위의 사진에 나온 장비들과 부품을 생산합니다.

하나씩 쉽게 알아보죠.

[장비류]

ⓐ Active Align (이하 ‘AA’) : 이미지 센서와 렌즈를 정밀하게 조립하는 공정 장비 [조립 장비]

ⓑ Intrinsic Calibration : 카메라의 광학적 특성을 보정하는 공정 장비 [검사 장비]

ⓒ EOL : 카메라의 해상력, 왜곡, 노이즈, 이물 등을 검사하는 후공정 장비 [검사 장비]

ⓓ 라이다 조립 장비

※ 하이비젼시스템 AA 장비 영상입니다. 정확한 정렬을 통해서 완벽한 조립 공정이 가능하게 합니다.

[부품류]

산업용 PC, LED 광원, FA 컴포넌트 등 공정 장비에 필요한 부품을 생산하여 납품

※ 대주주인 하이비젼시스템 등 공정 장비를 생산하는 기업들에 부품을 납품합니다.

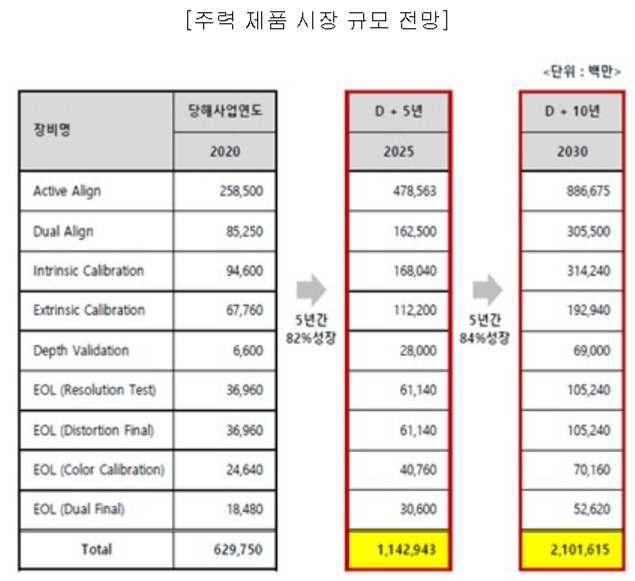

퓨런티어의 사업보고서에 따르면 주력 제품 시장 규모 전망이 나와있습니다.

회사 전망에 따르면 장비 매출에서 50% 이상은 조립공정에서 발생하는 것으로 보여집니다.

정리하자면,

퓨런티어는 전장용 카메라를 생산하는데 필요한 공정장비를 납품하고 있고

국내 기업들이 전장용 카메라 생산을 위해 투자를 할 때 매출이 늘어날 수 있습니다.

전장용 카메라 투자 증대에 따른 수혜 증명

퓨런티어는 전장용 카메라 투자 증대에 따라 수혜를 받을 수 있다는 것을 숫자로 증명하고 있습니다.

그리고, 시장에서도 이 능력을 인정받고 있죠.

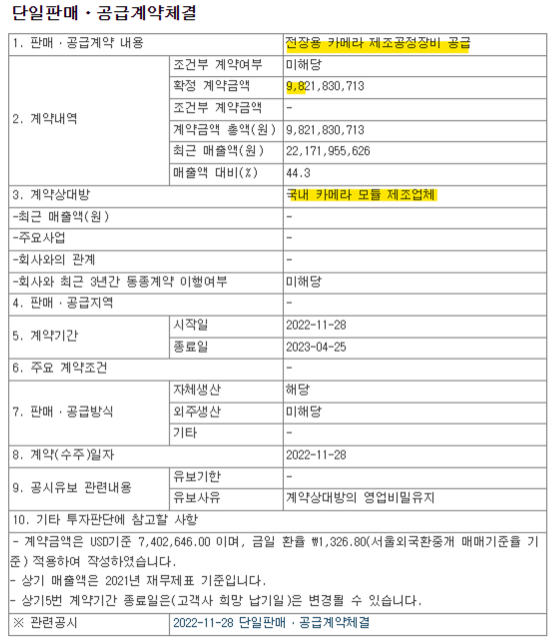

퓨런티어가 ‘22년 11월 28일 공시한 계약을 보면 약 98억의 계약 규모를 수주했죠.

그런데, 최근에 계약상대방이 공개되었습니다. 바로 국내 카메라 모듈 제조업체이죠.

결국 국내 기업들의 카메라 제조를 위한 투자를 시작했다는 것을 보여주는 공시였죠.

그리고, 그 투자에 퓨런티어가 수혜를 받는다는 것을 증명했습니다.

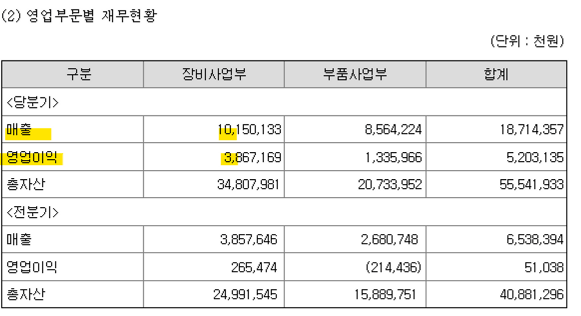

그리고, ‘23년 1분기 보고서에서 장비사업부 매출 증가에 따른 엄청난 레버리지를 보여줬습니다.

장비사업부에서 무려 38%에 육박하는 영업이익률을 달성한 것이죠.

전장용 장비 사업부의 수주잔고가 ‘23년 1분기 증가하는 모습이 나왔기에

※ 전장용 장비 사업부 수주잔고 : (’22년 4분기) 123억 → (’23년 1분기) 166억

2~3분기에도 호실적을 예고한 것이나 다름 없습니다.

※ 장비 사업부의 납기는 대략 1~2개 분기가 소요 됩니다.

만약, 지금의 실적이 국내기업들의 전장 카메라 설비 투자의 시작을 알린 것이고

향후 공격적인 투자가 지속된다면 놀라운 실적 성장은 숫자로 계속 증명이 될 것 입니다.

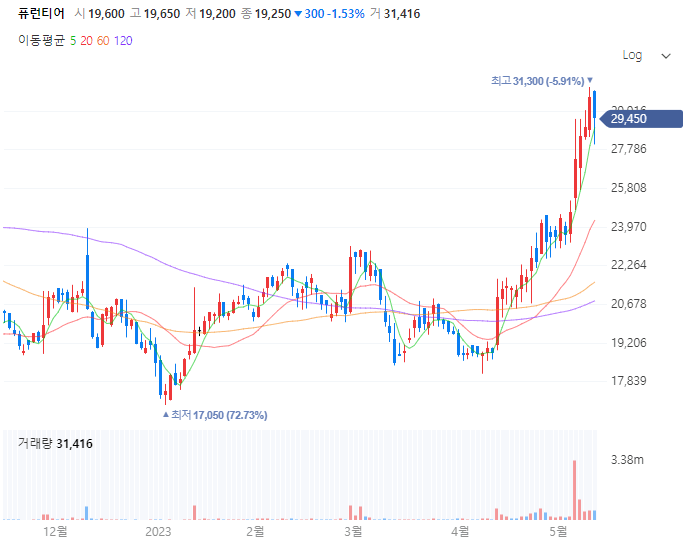

※ 출처 : 네이버 증권

그래서 동사의 주가는 최근 좋은 모습을 보인 것입니다.

투자포인트

1. 자율주행 LEVEL 3 개화에 따른 전장용 카메라의 수요 증가

2. 전장용 카메라 설비 투자에 따른 퓨런티어의 수혜

3. 높은 R&D 비중, 외주생산 등으로 놀라운 영업레버리지 (OPM 38% 달성)

4. 최종 고객사 확대를 통한 성장 가능성

리스크

1. 장비 업체로 투자 스케쥴에 따른 높은 매출 변동성

2. 높은 OPM으로 인해서 고객사의 단가 인하 요구

3. 인력에 따라 매출이 나오는 구조로 추가 매출을 위한 인력 수급 필요

4. 최종 고객사 1곳에 의해서 매출이 좌우됨

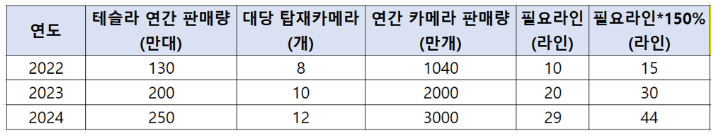

Appendix . 테슬라의 카메라를 대응하기 위해 필요한 라인 수 추정

‘22년 테슬라의 연간 차량 판매량은 130만대입니다.

‘23년도 추정 테슬라 연간 판매량은 200만대,

‘24년도 추정 테슬라 연간 판매량을 250만대로 가정하였습니다.

※ 테슬라의 연간 목표 성장률이 50%이죠.

그리고 탑재 카메라는 기존 8대 →10대 → 12대로 증가하는 것을 가정했습니다.

이에 따른 연간 테슬라에 장착되어 판매되는 카메라 수량은

(’22년) 1,040만대 → (’23년) 2,000만대 → (’24년) 3,000만대로 증가합니다.

카메라 생산 라인당 연간 생산량을 103만대로 가정할 시 필요한 라인은

(’22년) 10 라인 → (’23년) 20 라인 → (’24년) 29 라인으로 추정했습니다.

라인별 수율과 테슬라가 가져갈 재고 혹은 AS 대응 물량을 고려해서 150%의 여유 수량을 가정

(’22년) 15 라인 → (’23년) 33 라인 → (’24년) 44 라인으로 필요 라인을 추정했습니다.

결국 테슬라 차량 생산과 AS 대응 등에 필요한 카메라의 라인은

‘22년도 대비 ‘24년에는 3배에 가까운 증가가 예상되는 것입니다.

물론 설비 투자 과정에서 동사의 장비가 채택되는 비율에 따라서 수혜는 달라질 것입니다.

그럼에도 확실히 수혜가 될 것으로 보여지네요.

Disclaimer

- 저자는 보고서 제공 시점 기준 보유하고 있지 않습니다.

- 본 보고서는 오렌지 보드에 독점 기고합니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.