|

※ 감수인 의견 기업 소개 감사 드립니다. 보유 중인 보고서보다 뭔가...조금...투자포인트가 약한 느낌이 있습니다만, 턴어라운드 기업이 달릴 때는 무섭게 달리니 의견을 아껴야 겠습니다 (경험상, 조금 아쉬운 느낌이 드는 기업의 주가가 잘 가는 경우가 많았습니다).

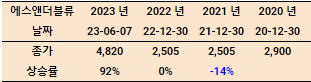

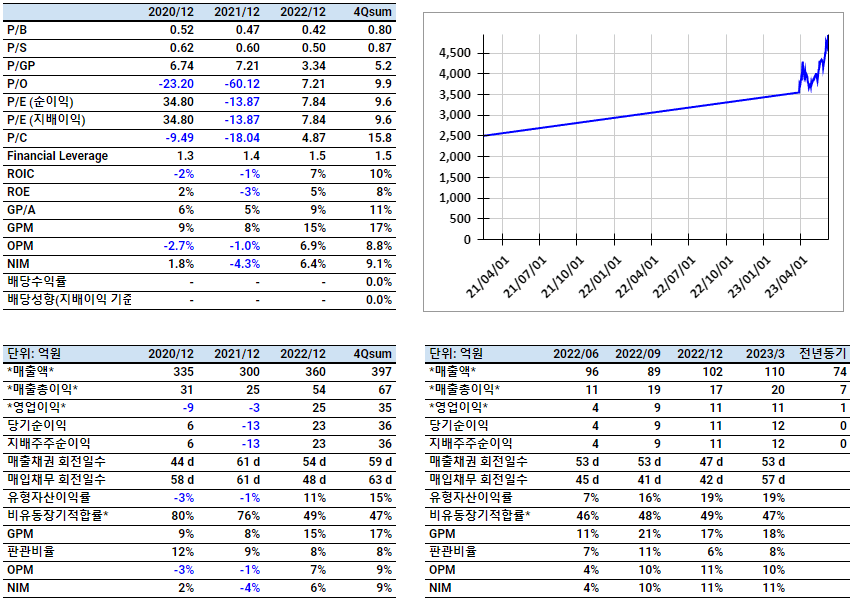

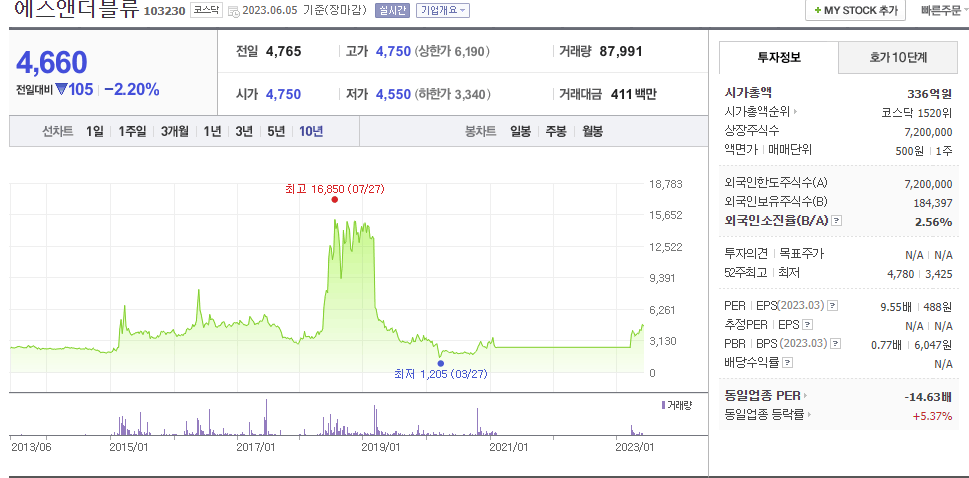

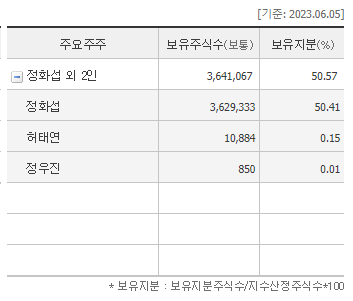

주가/지표  * 최대주주/특수관계인 50.57%, 자사주 0%

이하 보고서 요약 1. 개요: 1967년 3월에 설립. 너트와 볼트를 전문으로 만드는 회사. 2000년대 들어서 원자력, 선박엔진용 부품시장으로 본격적으로 진입. 크게 3가지 사업을 영위 중임 2. 사업#1. 선박 엔진용 부품: 엔진볼트, 밸브, 시트링캠 및 캠축 3. 사업#2. 산업부품: 산업용 볼트와 너트를 제조 및 판매하는 사업부. 동사 홈페이지와 사업보고서에서 확인이 가능한 전방산업은 석유화학플랜트, 해양플랜트, 발전설비 등임 4. 사업#3. 단조품: 중장비, 산업기계, 자동차산업에 필요한 부품. 주로 엔진부품에 필요한 단조공정을 수행하는 듯. 해양플랜트나 조선, 산업설비 시장에 영향을 많이 받음 5. 매출 비중: '선박엔진부품:산업용 볼트:단조품'이 '6:2:2' 수준 6. 주요 고객사: 주요 고객사들은 현대중공업과 STX엔진(10년전엔 삼성중공업, HSD엔진도 있음). 선박엔진부품사업부의 매출에서 현대중공업과 STX엔진이 차지하는 비중은 대략 70~80% 수준으로 추정 7. 수주잔고: 업황이 최악이던 17년에 비하면 확실하게 반등했으나, 다른 엔진기자재 업체들 대비해서는 반등수준이 아쉬움. 재고자산이 증가하고 있어, 실적 다운 가능성은 작다고 판단됨 8. 실적특징: 조선업 사이클과 비슷한 모습을 보임. 해양플랜트 붐이 왔던 12~14년 사이에 매출이 급락한 점을 봤을 때, 플랜트 산업보다 선박의 수주가 매출에 더 민감한 듯. 2022년 흑자전환. 현금흐름은 좋지 못함 9. 재무구조: 장기간의 영업손실로 상폐위기까지 몰렸었지만, 재무는 깔끔한 편임. 유형자산이 과거 전성기 대비 40% 감소함 (생산능력이 감소한 듯) 10. 최근 토지 및 건물 매각: 2022년에 진행됨. 계약금 550억원 (대략 400억 차익), 비용 제하고 200~300억 사이의 현금이 회사로 들어올 듯 (현재 시총 수준). 65억의 선급금을 제외한 나머지 485억의 지급은 25년 6월로 미뤄짐. 11. 밸류에이션: 이전 사이클에 대한 내용이 없고, 중간에 테마성으로 급등했음. 장기간의 거래정지로 인해 밸류에이션의 신뢰가 떨어지는 듯. 긍정적으로 보면 전방산업인 조선, 플랜트쪽이 턴어라운드 하는 구간에 있다는 점이고, 부정적으로 보면 PEER 그룹대비 BM 매력이 높은지 판단하기 어려운 측면이 있음

*앱을 설치하시면, 구독하시는 크리에이터에 대한 새글 알림을 받아보실 수 있습니다. '오렌지보드' 로 검색하셔서 설치 부탁 드립니다. Orangeboard.CT가 작성한 글에 댓글로 피드백 주시면, 고객 본인이 원하는 기능이 적용될 수 있습니다. 참여 부탁 드립니다. |

시총 : 336억원(23.06.05장마감기준)

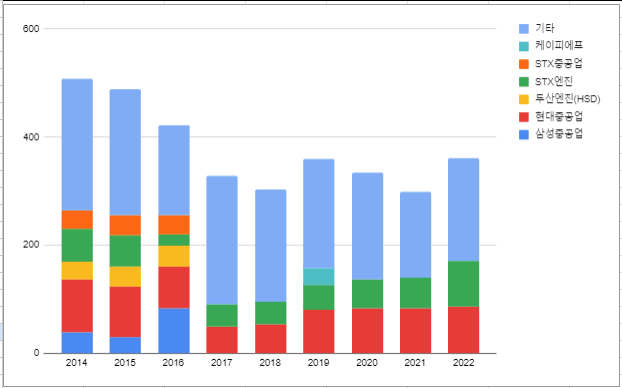

0. 대주주

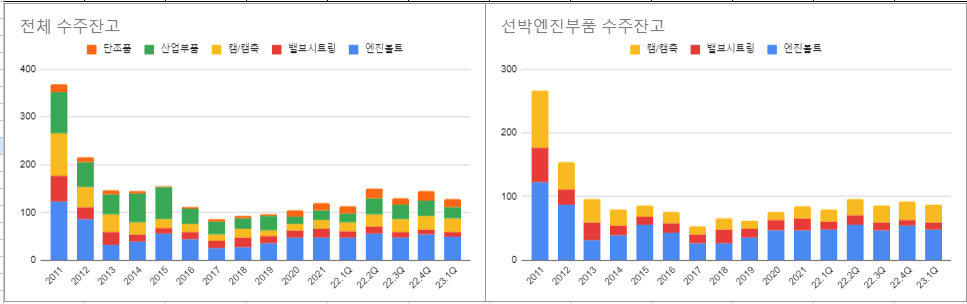

출처 : 네이버 증권

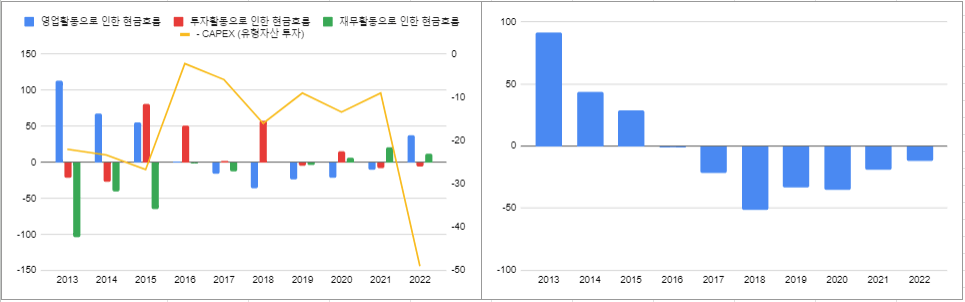

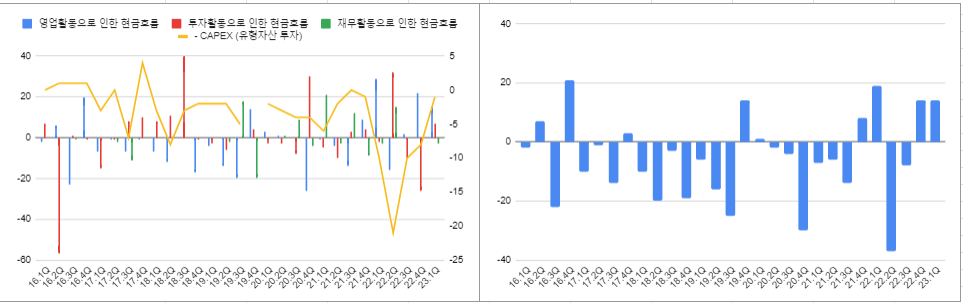

최대주주 정화섭님은 동사의 창립자이며, 50여년간 회사의 경영을 이끌어왔다.

다만 2020년 12월부터 대표이사와 사내이사직에서 물러나면서 경영에서 물러난 상태. 신임 대표이사로 아들인 정우진 사장이 선임된 상황. 정우진 사장은 2012년부터 에스앤더블류의 사장으로 재직 중인 상황. 회사 자체에 대해서는 잘 알고 있다고 볼 수 있을 듯하다. 다만 46년생인 최대주주의 나이를 고려하면 상속이슈에 대한 고민이 필요할 것으로 보임.

1. 뭐하는 기업인가

동사는 1967년 3월에 설립된 회사로, 너트와 볼트를 전문으로 만드는 회사로 출범했다. 2000년대 들어서 원자력, 선박엔진용 부품시장으로 본격적으로 들어가게 됐으며, 현재는 크게 3가지 사업을 영위 중이다.

1) 선박엔진용 부품-엔진볼트, 밸브, 시트링캠 및 캠축

출처 : 동사홈페이지

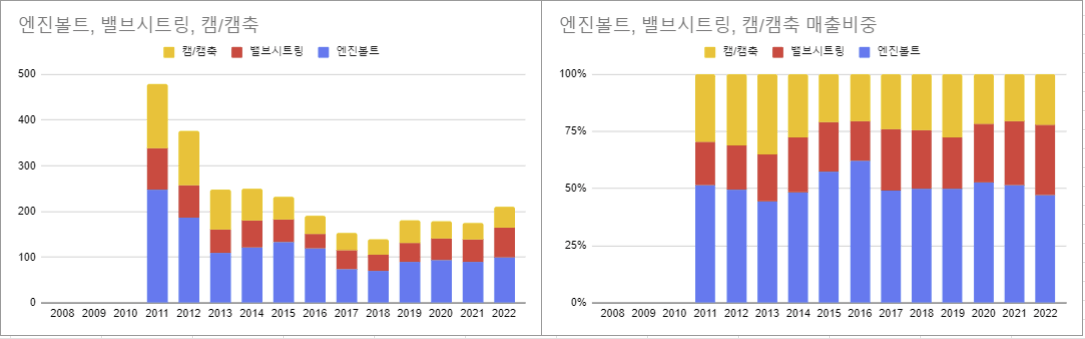

동사가 만드는 엔진부품은 크게 캠/캠축, 밸브, 볼트와 너트 정도로 분류해볼 수 있다.

연도별로 제품 매출 비중은 특별히 차이가 나진 않는다. 엔진볼트 50%, 밸브 시트링 30%, 캠/캠축이 20%정도 된다.

캠/캠축은 엔진 본체를 구성하는 구조물 중 하나로, 밸브를 여닫는 실린더의 캠이 달려있는 것을 캠축이라고 부르며, 캠축의 회전운동이 연료펌프와 배기밸브를 구동하게 된다. 동사 홈페이지에 나와있는 설명으로 추측해보건데, 동사의 캠축은 배기밸브쪽에 들어가는 것으로 추측된다.

엔진밸브류쪽에 들어가는 제품은 중속엔진밸브류이며, 메인엔진인 저속엔진에 들어가는 밸브류는 케이에스피, 친구, 금용기계 3개 업체만 제작하는 것으로 알려져있음. 상대적으로 기술적 장벽이 더 높은 곳은 저속엔진밸브이며 중속엔진밸브의 경우 다양한 업체들이 해외와 국내에 존재하고 있음

엔진볼트 및 너트는 선박엔진의 부품을 조립할 때 사용되는 제품.

전반적으로 핵심적인 기자재 업체 대비해서 '상대적으로' 경쟁강도가 높은 편이라고 생각해볼 수 있음.

2) 산업부품

출처 : 동사홈페이지

산업부품사업부는 산업용 볼트와 너트를 제조 및 판매하는 사업부다. 동사 홈페이지와 사업보고서에서 확인이 가능한 전방산업은 석유화학플랜트, 해양플랜트, 발전설비 등이다. 사업보고서에 따르면 볼트와 너트류도 프로젝트마다 발주자들이 요구하는 타입을 준수해야한다고 한다.

3) 단조품

동사가 만드는 단조품은 중장비, 산업기계, 자동차산업에 필요한 부품으로, 주로 엔진부품에 필요한 단조공정을 수행하는 듯 하다. 실제로 사업보고서에도 해양플랜트나 조선, 산업설비 시장에 영향을 많이 받는다고 언급하는 것을 보면, 비슷한 BM을 가진 케이에스피와 거의 동일한 사업을 영위하는 것으로 추측된다.

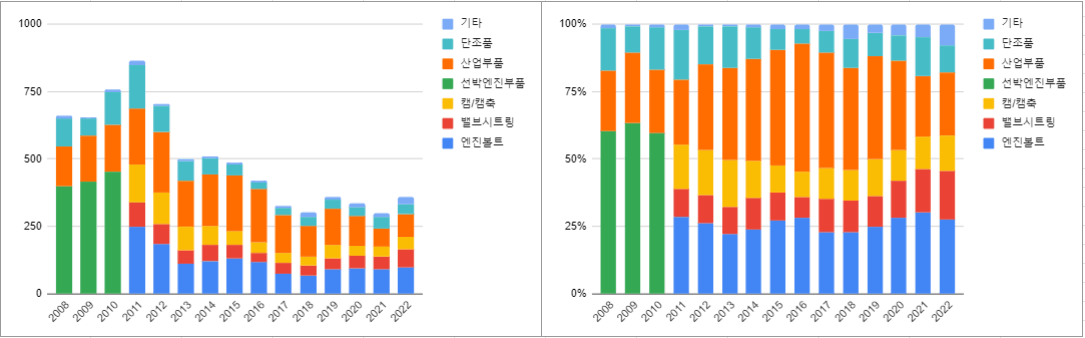

매출액은 과거부터 대략 50~60%정도가 선박엔진부품에서 발생하고 있으며, 조선업이 최악을 걷던 시절에는 50%이하로 하락한 적 있음. 대충 선박엔진부품:산업용 볼트:단조품이 6:2:2정도로 보면 될 듯 하다.

https://dart.fss.or.kr/dsaf001/main.do?rcpNo=20180625900211

https://dart.fss.or.kr/dsaf001/main.do?rcpNo=20190522900699

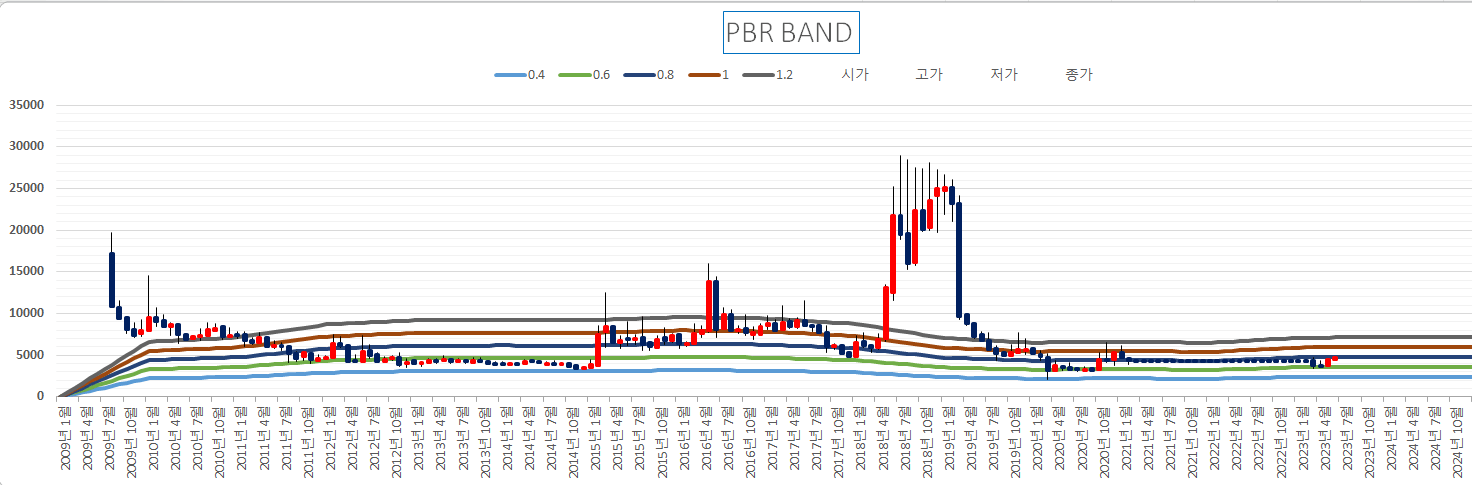

과거 2018년 주가가 급등했던 부분은 최대주주가 지분 일부 매각과 이를 이용한 신규사업진출이 주목을 받으면서 급등한 것이라는 뉴스랑 공시가 확인이 된다. 허나 이부분이 무산되면서 주가는 다시 급락. 펀더멘탈적인 변화는 없었던 것으로 판단된다.

최근 사업보고서에서 주로 확인되는 고객사들은 현대중공업과 STX엔진. 과거 10년전으로 돌아가면 삼성중공업, HSD엔진도 존재한다. 매출비중을 고려할 시 선박엔진부품사업부의 매출에서 현대중공업과 STX엔진이 차지하는 비중은 대략 70~80%수준을 왔다갔다 하는 수준. 다만 단조품에서 선박부품이 있을 수 있기 때문에 정확히 일치한다고 보긴 어려울 수 있다. 그외 케이피화스너와 같이 볼트와 너트를 다루는 회사라든가, 대창단조라든가 중후장대 산업쪽 고객사들이 있는 편이다.

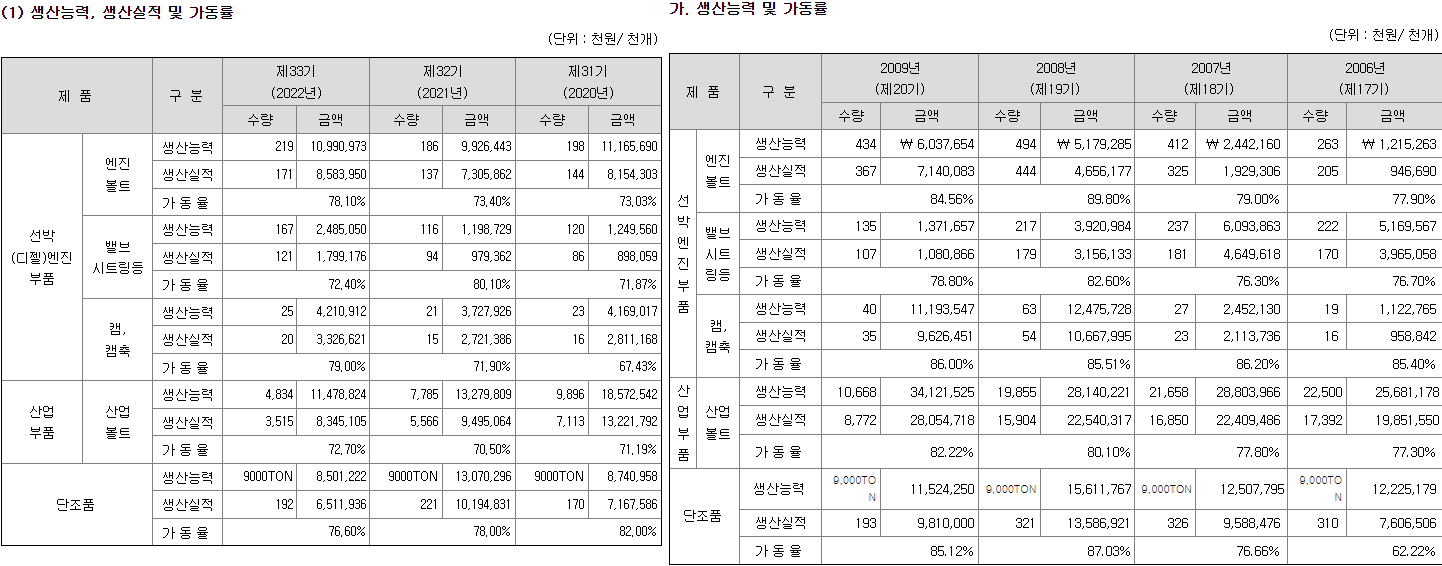

수주잔고의 절대량은 업황이 최악이던 17년에 비하면 확실하게 반등했으나, 다른 엔진기자재 업체들 대비해서는 반등수준이 아쉽다고 할 수 있다. 다른 엔진부품 대비 경쟁강도가 높기 때문이거나, 과거 대비 생산여력이 줄어들었기 때문이 아닐까로 추측해볼 수 있음

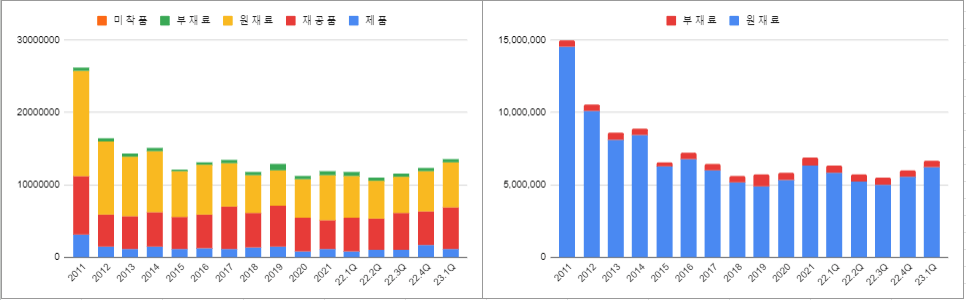

재고자산은 증가하고 있음. 특히나 원재료가 상승하고 있다는 점에서 동사의 다음분기, 다다음 분기 매출은 좋을 것으로 판단됨.

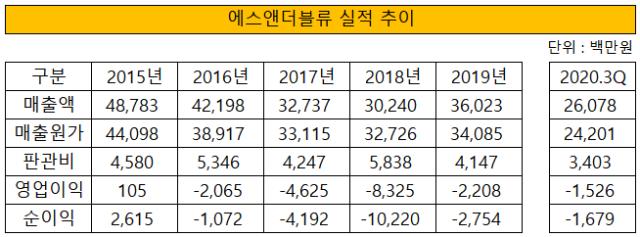

2. 손익추이, 현금흐름, 재무제표

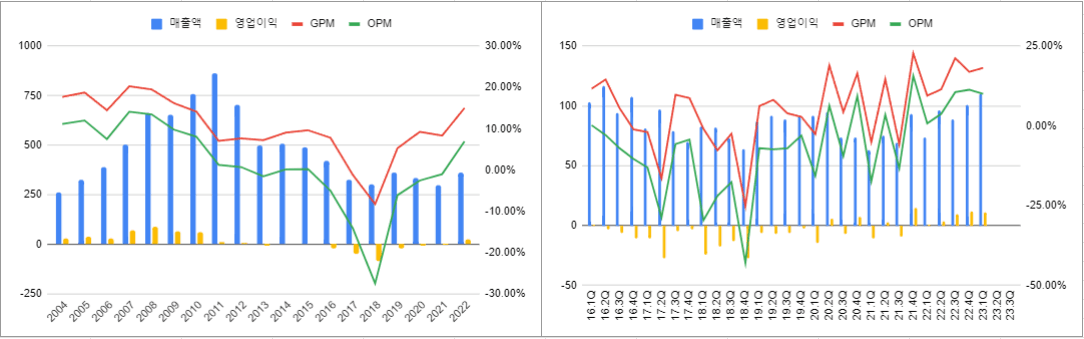

동사의 실적은 조선업 사이클과 비슷한 모습을 보여줬다. 해양플랜트 붐이 왔던 12~14년 사이에 매출이 급락한 점을 봤을 때, 동사에게는 플랜트 산업보다 선박의 수주가 훨씬 더 중요함을 알 수 있다. 2022년 흑자전환 하면서 이익률이 올라오고 있는 점이 고무적

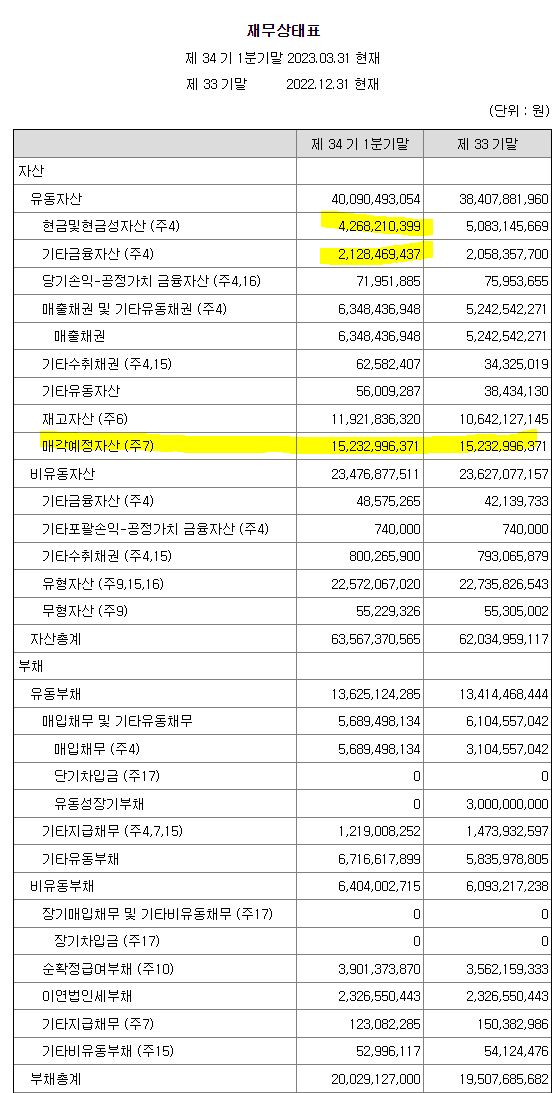

장기간의 영업손실로 상폐위기까지 몰렸었지만, 그와 별개로 재무자체는 깔끔한 편이다. 다만 유형자산이 과거 전성기 대비 40%나 감소한 점은 생산케파가 감소한 것인지 확인이 필요할 듯 하다.

사업보고서 상으로는 확실히 하락한 것이 보인다. 시간으로 계산하기 때문인지는 모르겠으나, 생산설비 자산 현황에 적힌 숫자 자체가 감소했기 때문에 능력자체가 하락한 것으로 보인다. 아쉬운 부분.

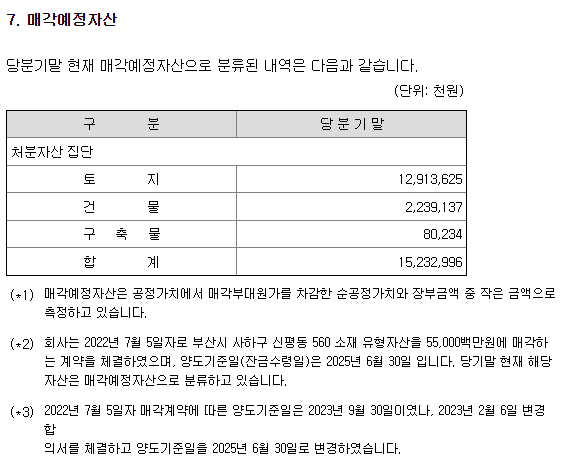

매각 예정 자산으로 152억어치의 본사 토지 및 건물 매각이 2022년에 진행됐다. 550억원에 계약을 했으니 대충 400억의 차익, 세금때고 뭐해도 200~300억 사이의 현금이 회사로 들어오는 것. 시총만큼의 현금이 들어오는 것이니 이를 안전마진으로 볼 수도 있어보인다.

https://dart.fss.or.kr/dsaf001/main.do?rcpNo=20230206000187

다만 65억의 선급금을 제외한 나머지 485억의 지급은 25년 6월로 미뤄졌기에 이를 완벽한 안전마진으로 볼 수 있는지에 대해서는 개인적으로 의구심이 좀 있음. 물론 152억짜리 자산에 대해 65억을 이미 받았기에 설사 계약이 깨진다고 해도 손해볼 것이 크게 없다고는 판단됨.

3. 밸류에이션

이전 사이클에 대한 내용이 전무하고, 중간에 테마성으로 급등한 부분, 장기간의 거래정지로 인해 밸류에이션이 상당히 까다로운 편이라고 할 수 있음.

긍정적으로 보자면 전방산업인 조선, 플랜트쪽이 확실히 턴어라운드 하는 구간에 있다는 점이고, 부정적으로 보자면 PEER 그룹대비 BM적 매리트가 큰가에 대한 고민이 필요할 듯 하다는 점이다. 그런 점에서 동사의 밸류에이션적 투자 매력이 높은지에 대해서는 개인적으로는 조금 보수적으로 접근해도 괜찮을 것 같다.

Disclaimer

- 저자는 보고서 제공 시점 기준 보유하고 있지 않습니다.

- 본 보고서는 오렌지 보드에 독점 기고합니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.