루키네소식의 팜

Ai 추론 시장 확대에 따른 삽과 곡갱이 전략

루키네소식

2024.06.03

1. LLM

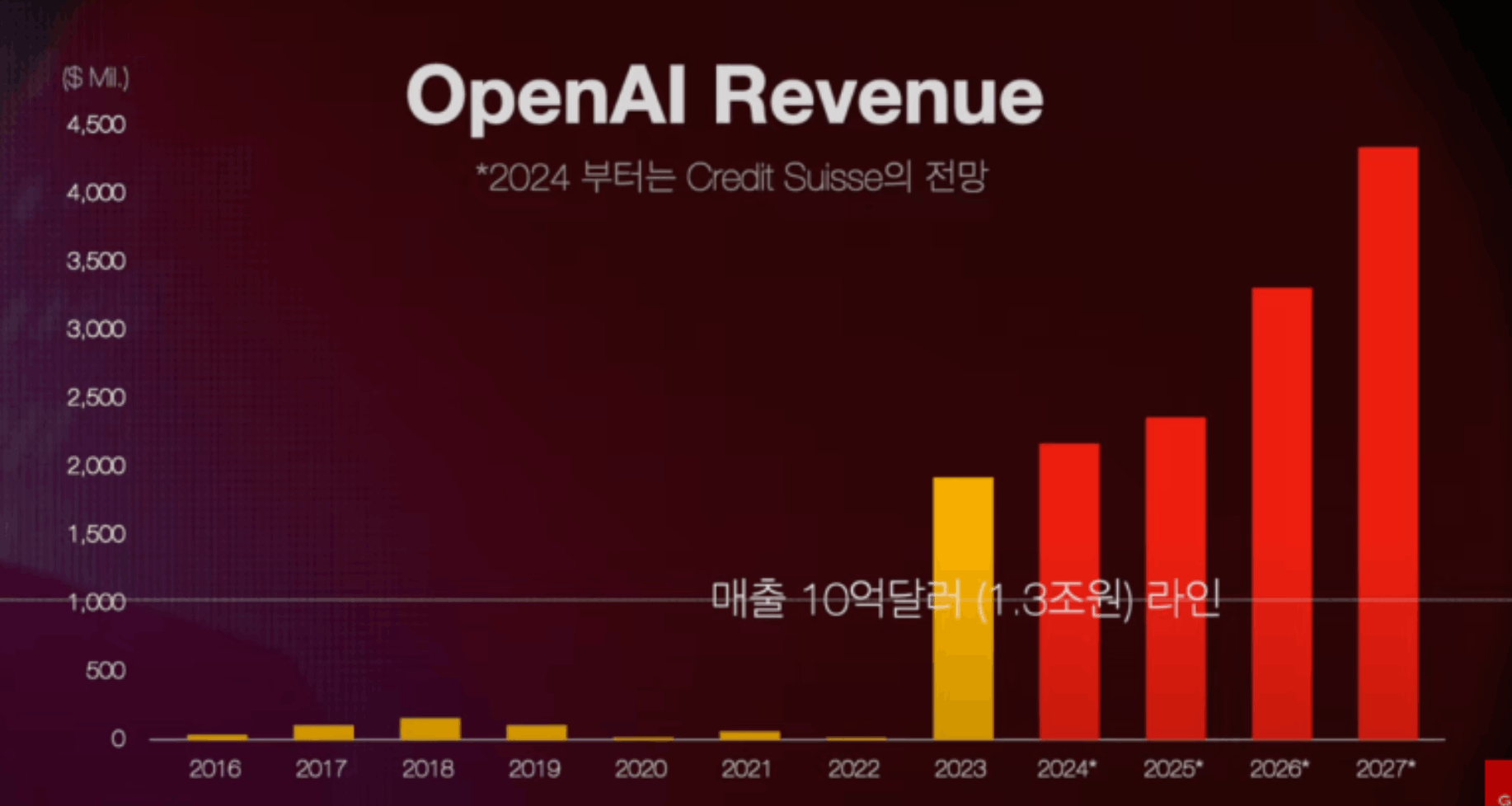

2023년 오픈AI는 새로운 대규모 언어 모델(LLM)인 챗GPT-4를 발표했습니다. 발표 이후 오픈AI의 매출이 급증하는 것을 확인할 수 있습니다.

LLM이란 “Large Language Model”의 약자로, 대규모 언어 모델을 의미합니다. 이는 대량의 텍스트 데이터를 학습하여 자연어 처리 작업을 수행하는 인공지능 모델입니다. 번역, 문서 요약, 질문 응답 등 다양한 작업에 이용 됩니다.

예를 들어, 위 영상을 보면 “로봇한테 먹을 것을 줘” 명령을 내리면 로봇은 사과를 줍니다. 사과를 지칭하지 않아도 사과가 먹을 수 있는 음식임을 로봇이 인지하고 있는 것으로서 LLM을 탑재했기에 가능한 현상 입니다.

이 처럼 LLM은 다양한 산업 분야에 적용 될 수 있습니다. 아래 글에선 LLM 산업 확장으로 어떤 일이 벌어질지, 그에 따른 수혜가 무엇인지에 알아보겠습니다.

2.학습 시장과 추론 시장

1)학습 시장(AI Training Market)

AI 모델을 훈련하는 데 필요한 데이터, 알고리즘, 인프라를 제공하는 시장을 학습시장이라고 합니다. 예를 들어, 위 영상의 로봇에게 사과는 먹는 것이고 컵과 접시는 먹을 수 없다고 가르치는 것을 말합니다.

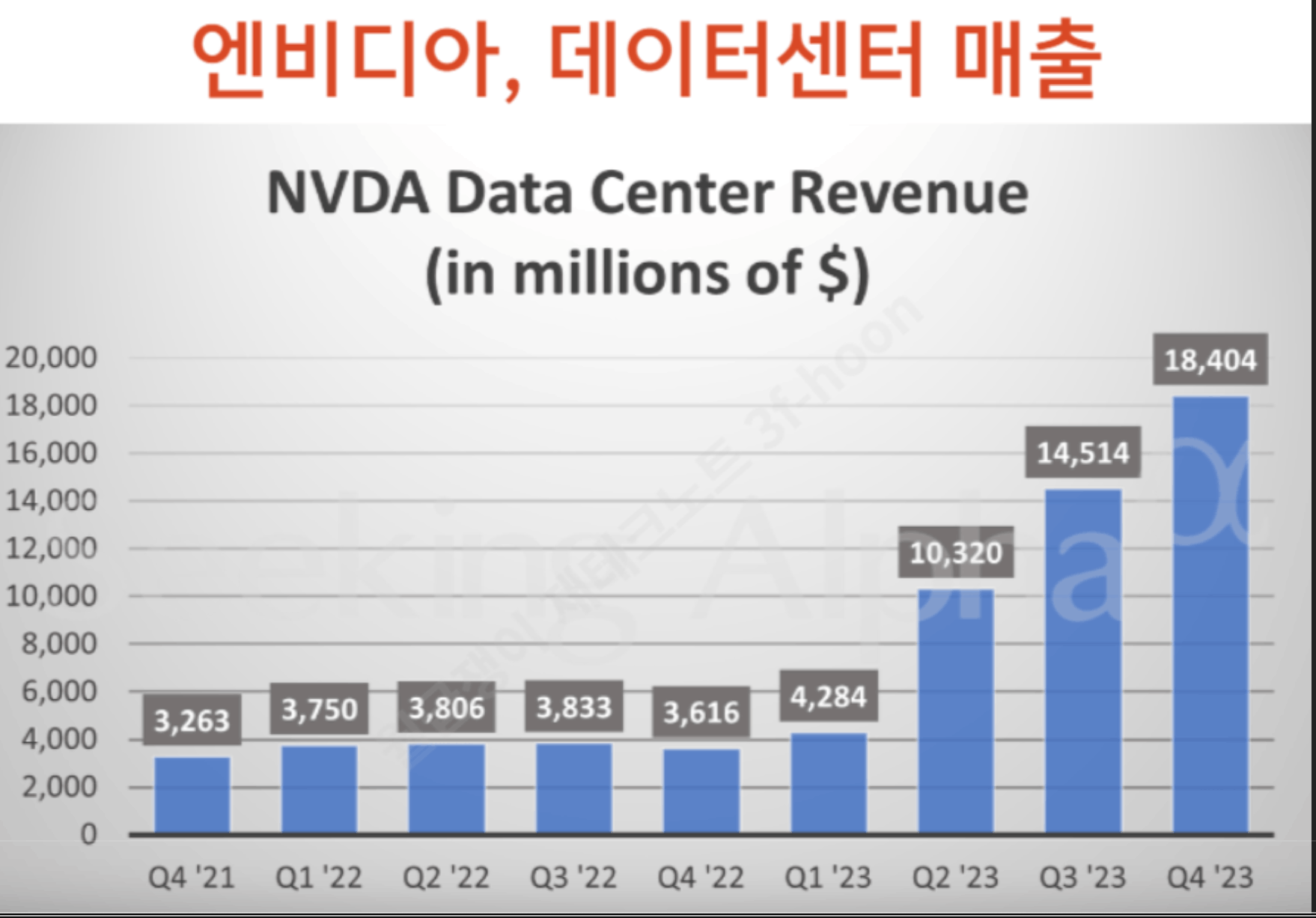

LLM을 학습시킬 때는 주로 엔비디아의 GPU를 사용하는데 CPU보다 많은 데이터를 빠르게 병렬 처리할 수 있기 때문입니다. 자세한 내용은 아래 영상을 참조하세요.

위 영상을 보고나면 왜 데이터를 학습시키는데 GPU를 사용하는지 알게 됩니다. 이러한 gpu를 만드는 기업이 엔비디아고 학습 시장이 커질수록 엔비디아의 AI 칩이 많이 팔린다라 생각하면 됩니다.

2) AI 추론시장 (AI Inference Market)

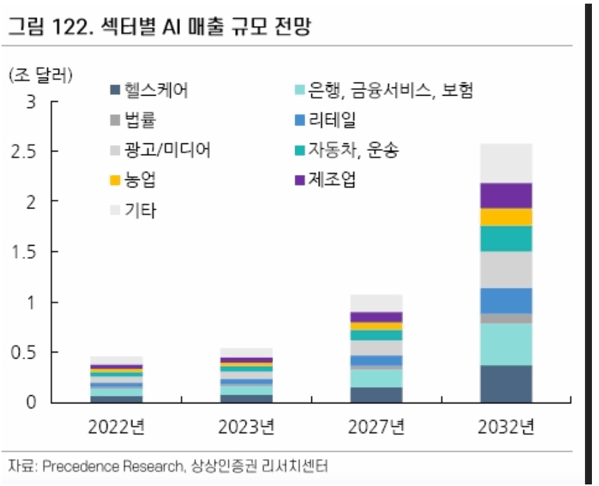

추론 시장은 훈련된 AI 모델을 실제 응용 프로그램에서 사용하는 시장입니다. 예를 들어, 위에서 언급한 로봇에게 먹을 것을 달라는 명령을 내리면 사과를 주는 것이 추론의 결과입니다. 학습 시장이 인프라 개념이라면, 추론 시장은 응용되는 모든 분야입니다. 이런 이유로 추론 시장은 학습 시장보다 압도적으로 클 수밖에 없습니다.

3. 빅테크 자체칩 사용량 증가.

추론 시장은 대량의 데이터를 한꺼번에 처리 할 필요가 없고 다양한 분야에서 사용됨으로 맞춤형 제작칩을 활용 할 수가 있습니다. 이는 엔비디아 제품을 반드시 사용하지 않아도 된다란 뜻으로 빅테크 입장에선 비용 감소 및 엔비디아 칩 구매 협상력 강화 카드가 되어 줍니다.

빅테크가 자체 칩을 사용하기 위해선 먼저 칩을 개발해야 합니다. 그 과정에서 아래에 서술한 EDA가 필요합니다.

4. 온디바이스 AI

LLM은 방대한 데이터를 담기 위해 클라우드를 통해 데이터를 전송받습니다. 그러나 클라우드를 통해 받으면 통신 지연이 발생하게 됩니다. 이를 해결하기 위해 SLM이 사용됩니다. SLM은 LLM과 같은 기능을 수행하지만 llm 대비 적은 데이터로 기기 자체에서 데이터를 처리하기에 지연이 발생하지 않습니다. 다만, llm 대비 간단한 작업만 수행 할 수 있습니다. 이러한 SLM이 잘 작동하기 위해서는 NPU라는 칩이 필요하며, 애플의 M1, M2, M3 등이 대표적입니다.

온디바이스 ai 확대시 NPU 제작을 위한 eda 수요가 높아진다고 보면 됩니다.

3번 [ 빅테크 자체칩 사용량 증가 ] 4번 [온디바이스 AI] 이 두가지를 정리하자면 소품종 대량생산 체제에서 파편화 되는 다품종 소량 생산체제로 바뀌는 것입니다.

이번 보고서에서는 온디바이스 AI 기기와 빅테크 기업들의 자체 칩 개발 과정에서 이익을 보는 몇몇 기업들을 조사하지 않고 EDA 시장으로 한정하여 살펴보겠습니다.

5. EDA 시장

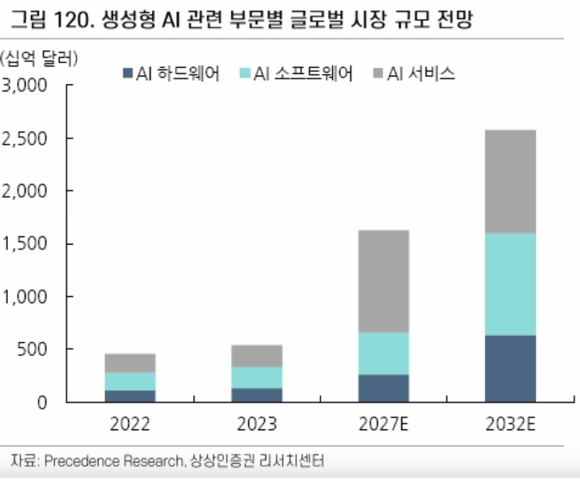

EDA 시장은 반도체 및 전자 제품 설계를 위한 소프트웨어 도구와 서비스를 제공하는 것을 의미합니다.

간단히 말해, PPT 자료를 만들기 위해 파워포인트가 필요하듯 반도체를 설계하기 위해서는 EDA라는 툴이 필요하다고 할 수 있습니다. 따라서 반도체 시장의 성장과 eda 시장 성장은 궤를 같이한다 이렇게 봐야 합니다.

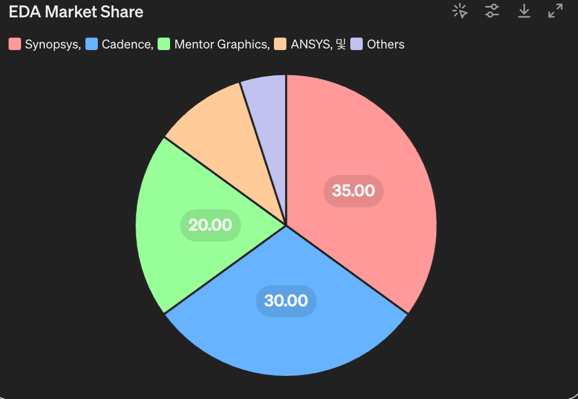

이러한 EDA 시장은 시놉시스, 케이던스, 멘토가 독점하고 있습니다.

Mentor은 비상장 기업이므로 이번 보고서에서는 시놉시스와 케이던스만 다루겠습니다.

6.시놉시스

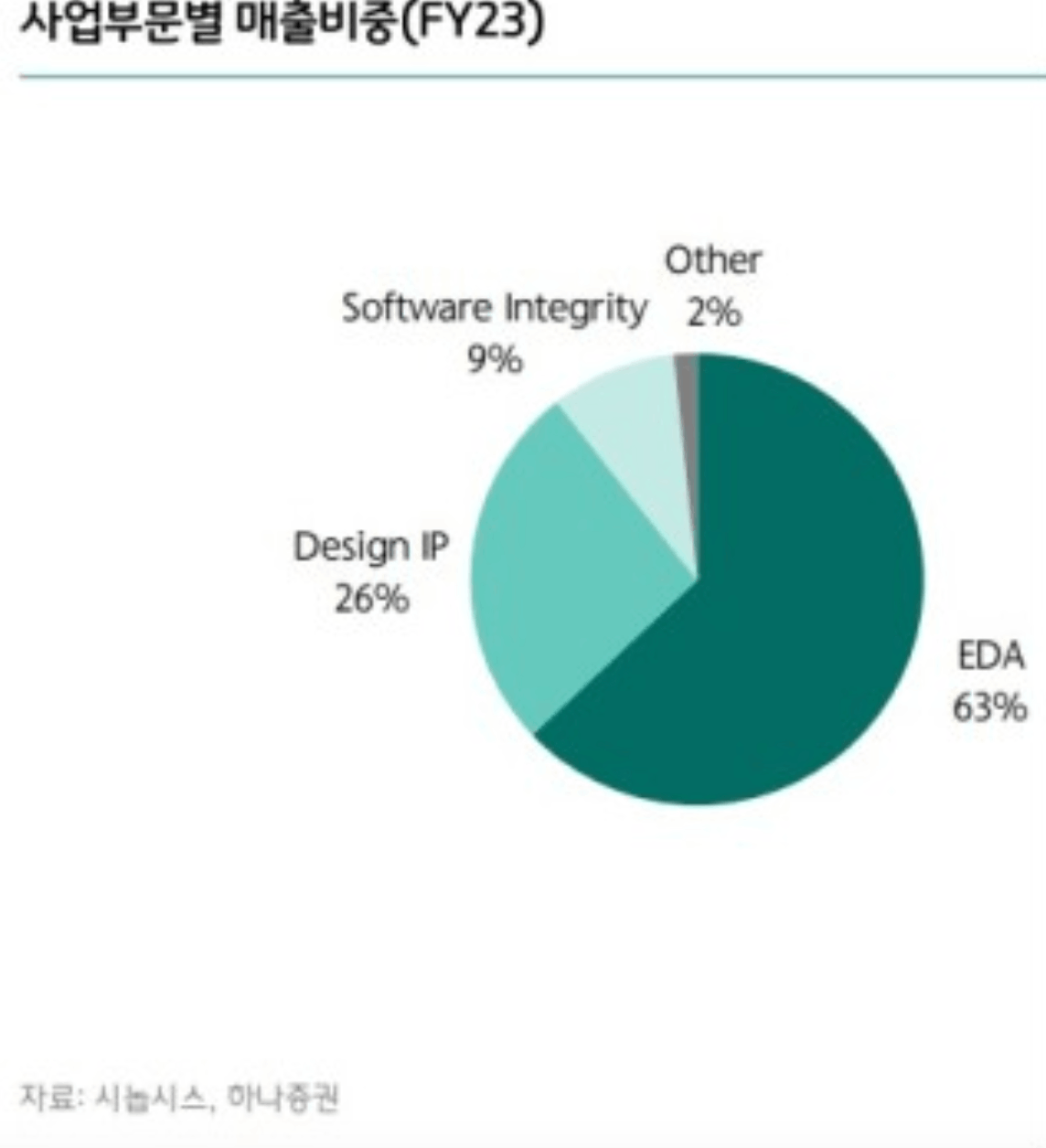

1) 시놉시스의 EDA 매출 비중은 63%입니다. 또 다른 주요 매출은 IP 부문 입니다. 시놉시스의 IP는 프로세스 IP와 인터페이스 IP로 나뉩니다.

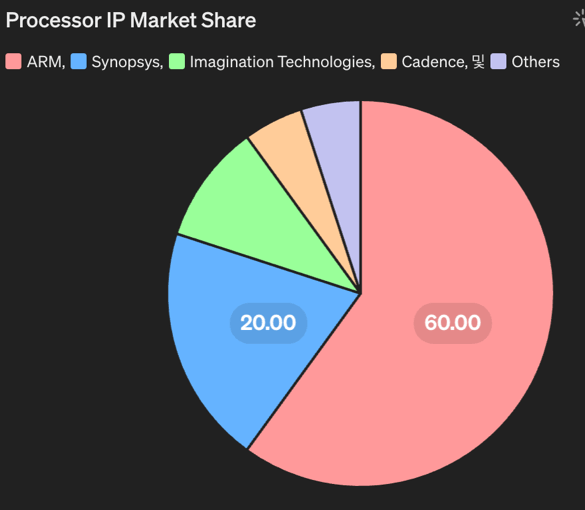

2) 프로세스 IP는 반도체 설계에 사용되는 지적 재산권을 말합니다. 예를 들어, 자동차 설계 시 타이어는 공통적으로 사용함으로 타이어에 대한 지적 재산권을 사와 설계하는 것이 시간적, 금전적 비용을 줄일 수 있다고 가정한다면 이러한 지적 재산권을 프로세스 IP라 합니다.

프로세스 IP 시장 점유율은 ARM에 이어 시놉시스가 20%를 차지합니다.

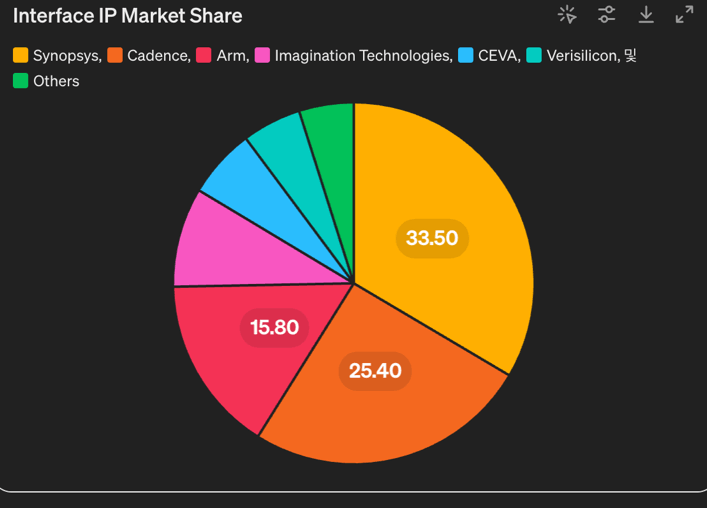

4) 인터페이스 Ip

인터페이스 IP는 다양한 통신 및 데이터 전송 표준을 지원하는 설계를 말합니다. 예를 들어, USB, PCIe, Ethernet 등과 같은 인터페이스 기술을 구현하여 시스템 간의 데이터 전송을 가능하게 합니다.

간단히 말해 usb를 컴퓨터에 연결하기 위해선 인터페이스 Ip가 필요합니다. 요즘엔 usb와 같은 전통적 인터페이스 Ip 보다는 데이터센터 같은 곳에 쓰이는 고속 인터페이스 Ip가 성장을 이끌고 있습니다. 한마디로 ai 시장이 커질 수록, 클라우드 시장이 성장 할 수록, 칩랫 기술 수요가 성장 할 수록 인터페이스 Ip 시장이 확대된다 이렇게 보면 됩니다.

7. 케이던스

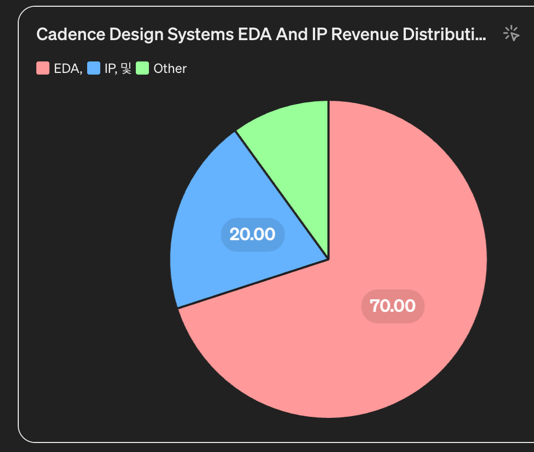

아래 케이던스의 사업 부문표를 보면 케이던스와 시놉시스는 같은 업종에서 비슷한 사업을 하고 있다란 것을 알 수 있습니다. 따라서 케이던스에 대한 분석은 굳이 할 필요 없다고 보아 생략하겠습니다.

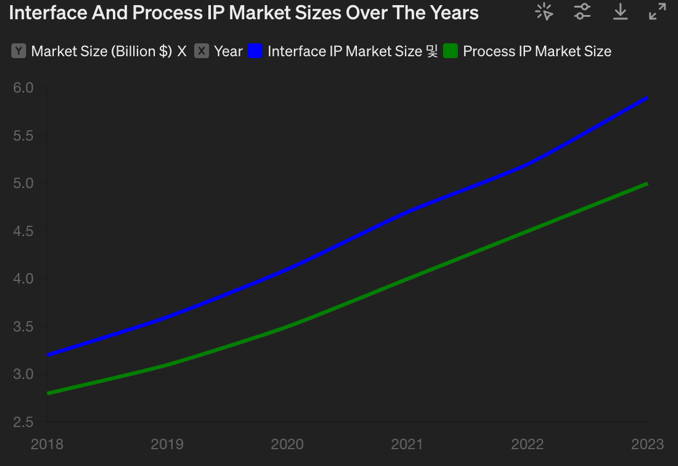

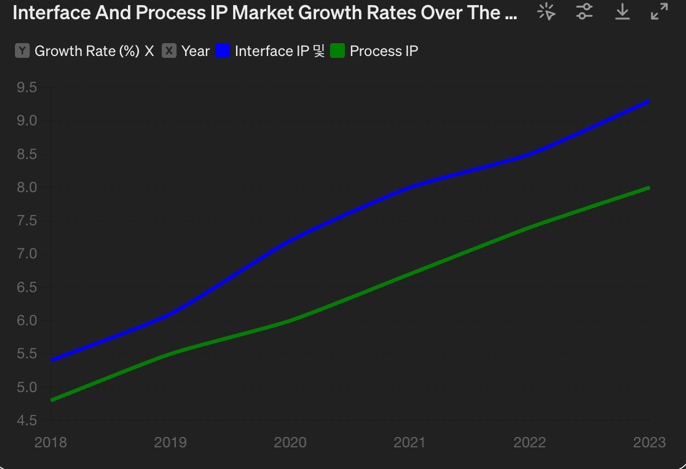

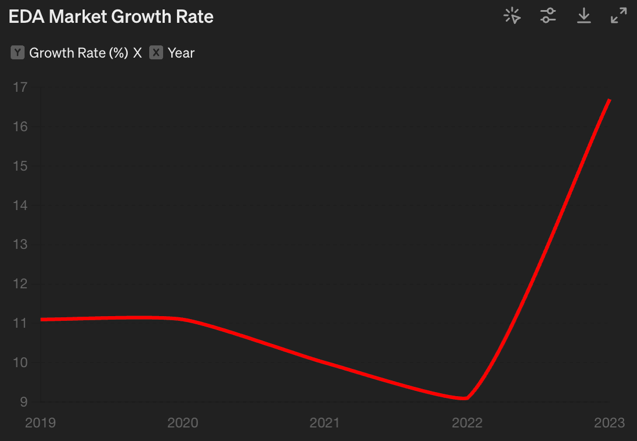

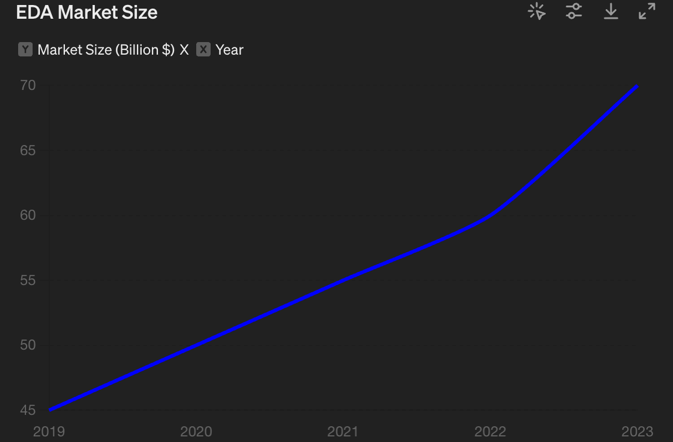

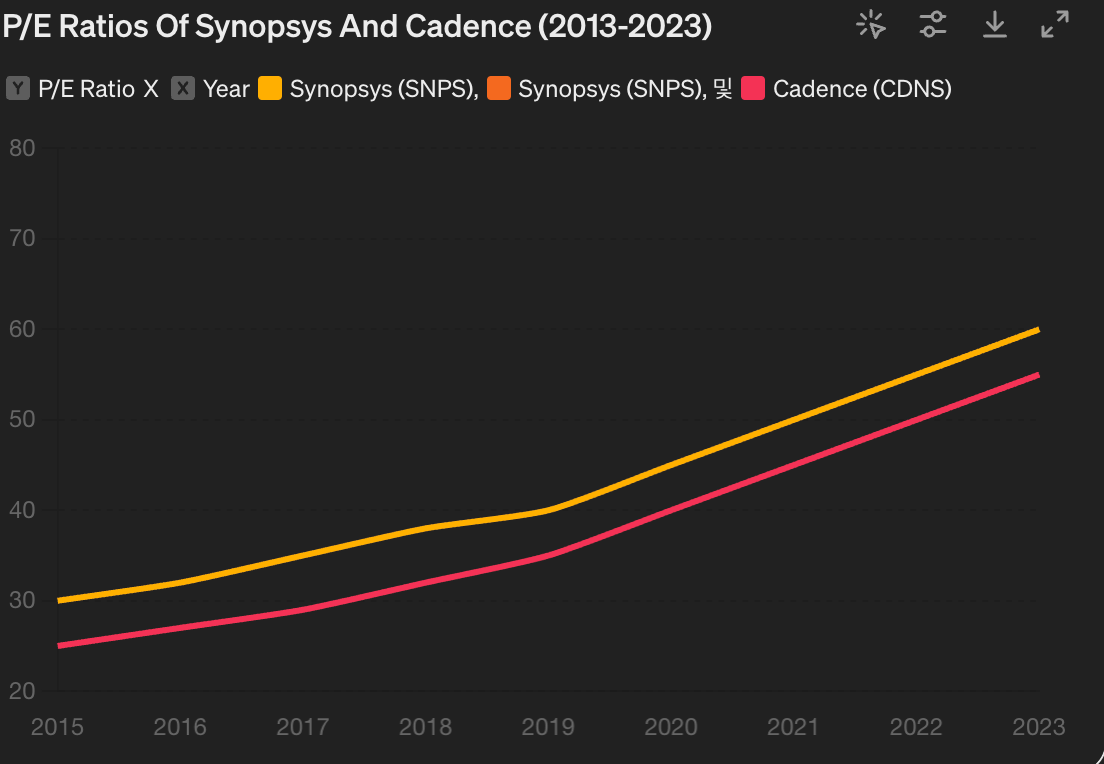

8. EDA 시장과 IP 시장 그래프

위 그래프는 IP(인터페이스, 프로세스) 시장 성장률과 규모, EDA 시장 성장률과 규모를 나타냅니다. 반도체 사이클과 상관없이 모두 양의 성장 그래프를 보여줍니다. 이는 데이터센터, AI 등 구조적 성장에 따른 것으로 다운 사이클이 와도 반도체 개발비를 줄이지 않는 반도체 산업 특성에 기인한 것 입니다. 이는 시놉시스와 케이던스가 높은 멀티플을 받으며 장기적으로 주가가 상승하는 이유이기도 합니다.

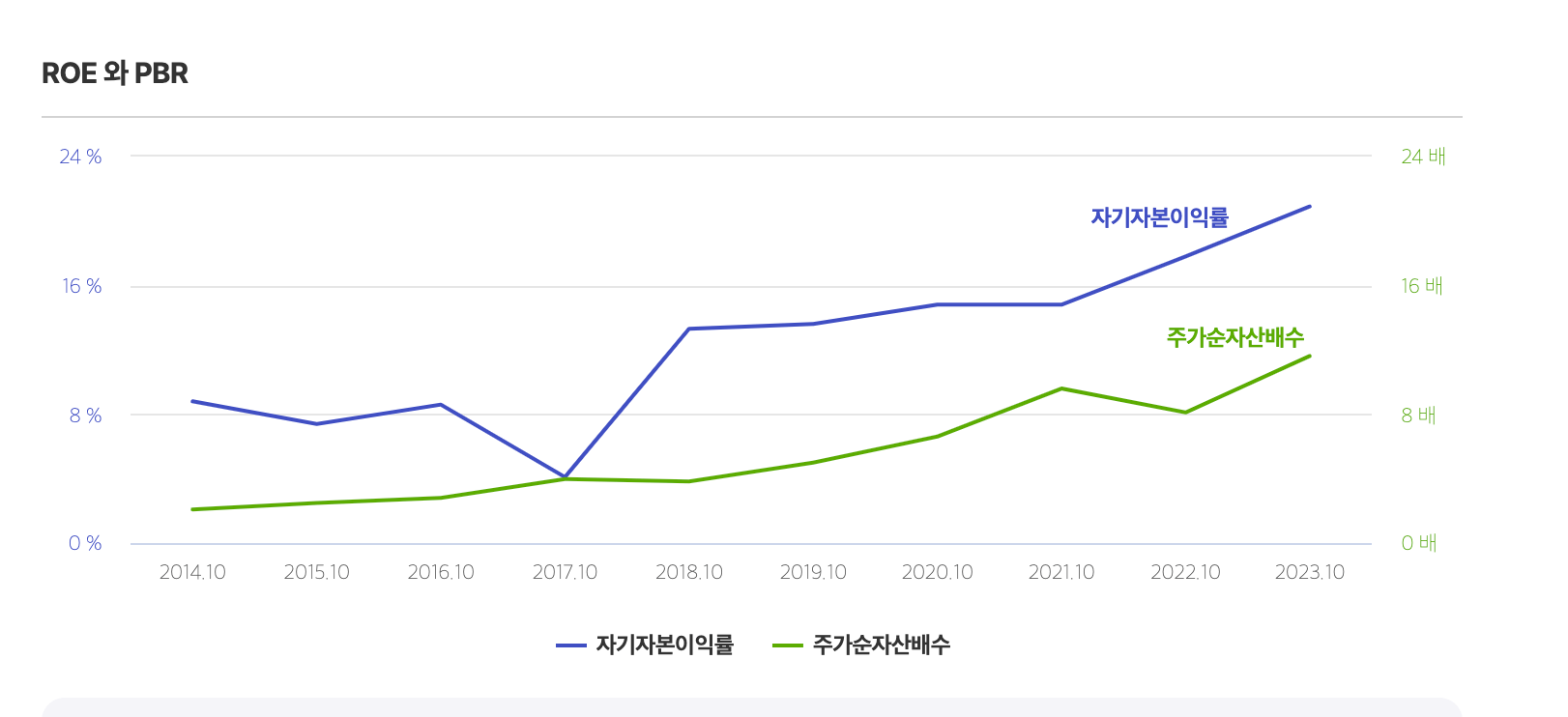

아래 roe 차트를 보시면 시간이 지날 수록 점점 상승하는 것을 알 수 있습니다.

반도체 개발 난이도가 증가 할 수록 ai 채택률이 올라감에 따라 eda 시장의 단가가 상승하고 있고 지속적인 자사주 매입으로 roe를 상승시키고 있습니다. 이는 높은 멀티플을 정당화 하는 근거 중 하나가 될 수 있죠.

9. 바스켓으로 사자.

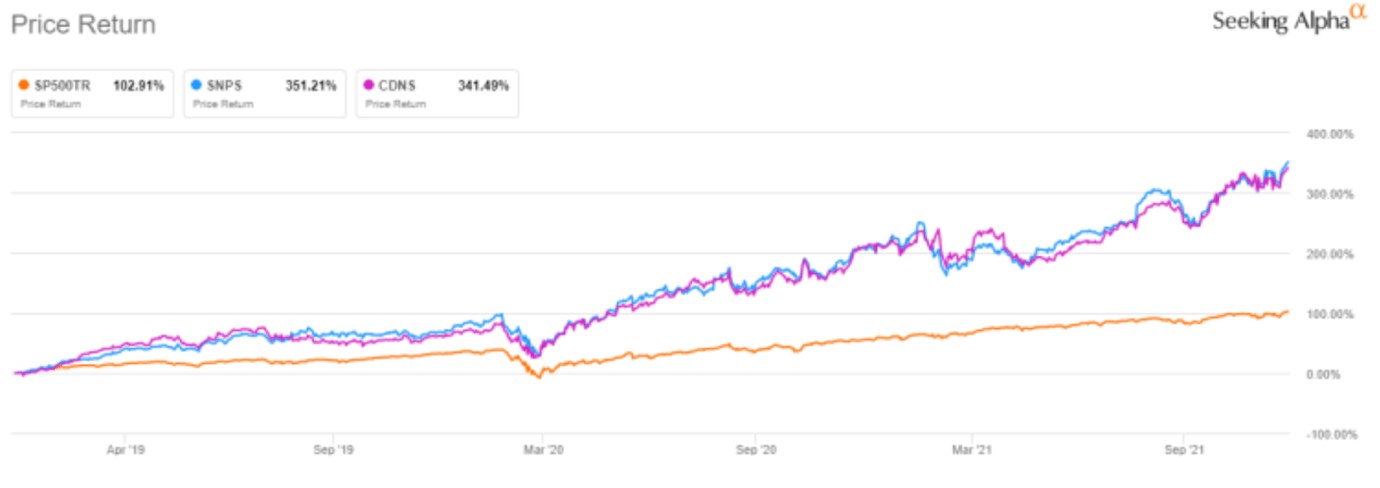

앞서 설명했듯 케이던스와 시놉시스는 사업 구조와 비중이 거의 동일합니다. 두 회사 모두 추론 시장 성장에 따른 수혜와 인류 문명 고도화에 따른 반도체 시장 성장 수혜를 누릴 수 있는 사업 구조를 가지고 있습니다. 따라서 아무거나 매입해도 됩니다. 다만, 개별적 리스크를 피하기 위해 바스켓 전략을 추천합니다.

여기서 말하는 개별적 기업 리스크란 투자를 함에 있어 예상치 못한 이벤트 예컨대 최근에 시놉시스가 엔시스를 인수한 것 같은 것을 말합니다.

엔시스는 반도체를 설계한 것을 시뮬레이션 할 수 있는 툴을 제공하는 기업입니다. 시놉시스는 EDA 경쟁력 강화 차원에서 인수했다고 주장하고 있습니다. 시놉시스와 케이던스, 멘토는 EDA 시장을 과점화하기 위해 소규모 플레이어를 인수합병하는 전략으로 시장 점유율을 지키고 있는데 엔시스 인수건 역시 일련의 과정에 따른 것으로 추정됩니다. 문제는 시놉시스가 엔시스를 인수 할 때 이익 대비 비싸게 주고 산게 아닌가 하는 의문이 듭니다 다만, 사업 역량 강화 차원에선 보면 괜찮은 전략인 것 같기도 하고 뭔가 판단하기에 아리달송? 애매하다는게 제 입장입니다.

이렇듯 예상치 못한 일이 벌어질 수 있으므로 바스켓으로 사자는게 제 의견 입니다. 과거 차트를 보니 어차피 주가도 비슷하게 움직이네요.

10. 언제 살 것인가.

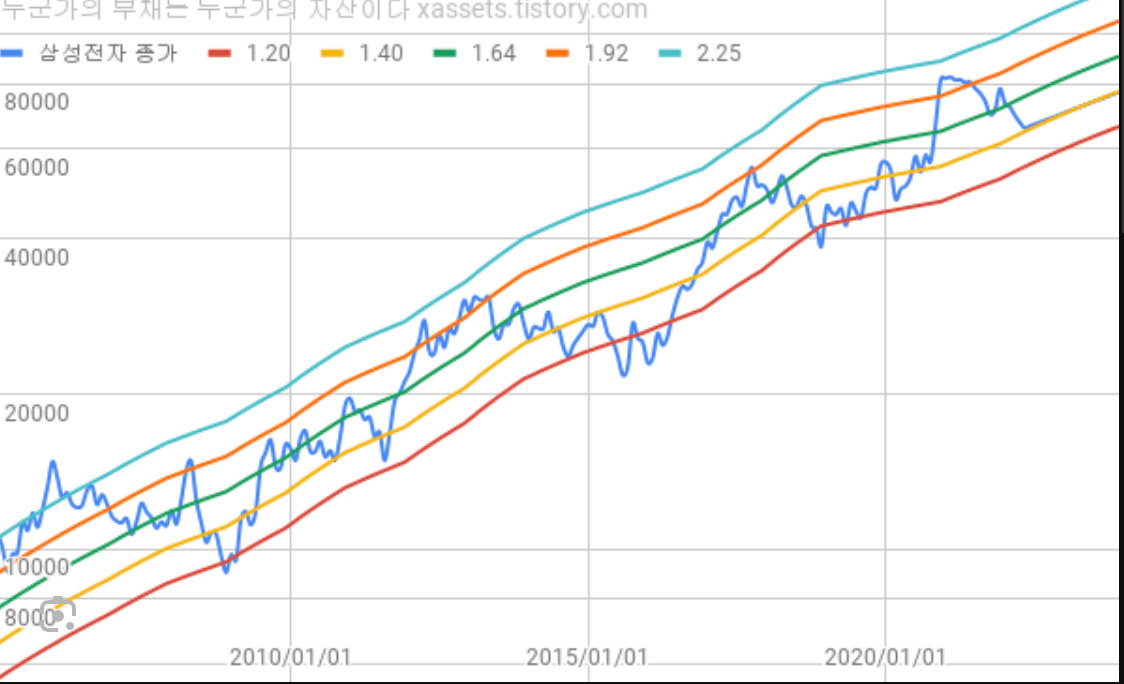

반도체 사이클을 판단 할 때 저는 삼성전자, 하이닉스 같은 메모리IDM 회사의 PBR로 판단하는 편 입니다. 메모리 반도체는 수요측면에서 보면 경기에 민감하고 공급은 한번에 늘려야 하는 구조로 갖고 있어 사이클이 가장 예민합니다.

이 글을 쓰는 5/24일 기준 메모리 3사 중 삼성전자만 엔비디아향 HBM 납품이 없습니다. HBM을 납품하는 하이닉스와 마이크론은 HBM 프리미엄이 붙어 있기에 통상적인 PBR밴드를 벗어나 있는 상황임으로 두 회사를 제외한 삼성전자 PBR 밴드를 살펴보겠습니다.

메모리 기업들의 치킨게임이 끝나고 난 후 삼성전자pbr밴드를 보면 pbr 1.92배 전후로 고점이 형성되고 있습니다.

5/24일 현재 삼선전자 pbr은 1.42배로 높지도 낮지도 않은 상태로 보입니다.

삼전과 하이닉스는 컨콜에서 하반기에도 수요 회복이 이어질 것이고 더 나아가 메모리 공급 부족 가능성도 있다고 말합니다.

실제로 현재는 인플레이션에 따른 경제위기는 아닙니다. 경기가 느리게 성장하는 침체국면임으로 이는 지속적인 수요 성장을 의미합니다.

이 글은 메모리 idm 분석글이 아님으로 언급은 여기까지만 하고 다시 돌아가서 삼성전자의 pbr이 고점도 저점도 아닌 바 반도체 기업에 투자하려면 취사 선택이 필요합니다.

지금 사서 반도체 사이클 끝까지 가지고 가거나, 다음 반도체 다운 사이클 때 사거나.

1)

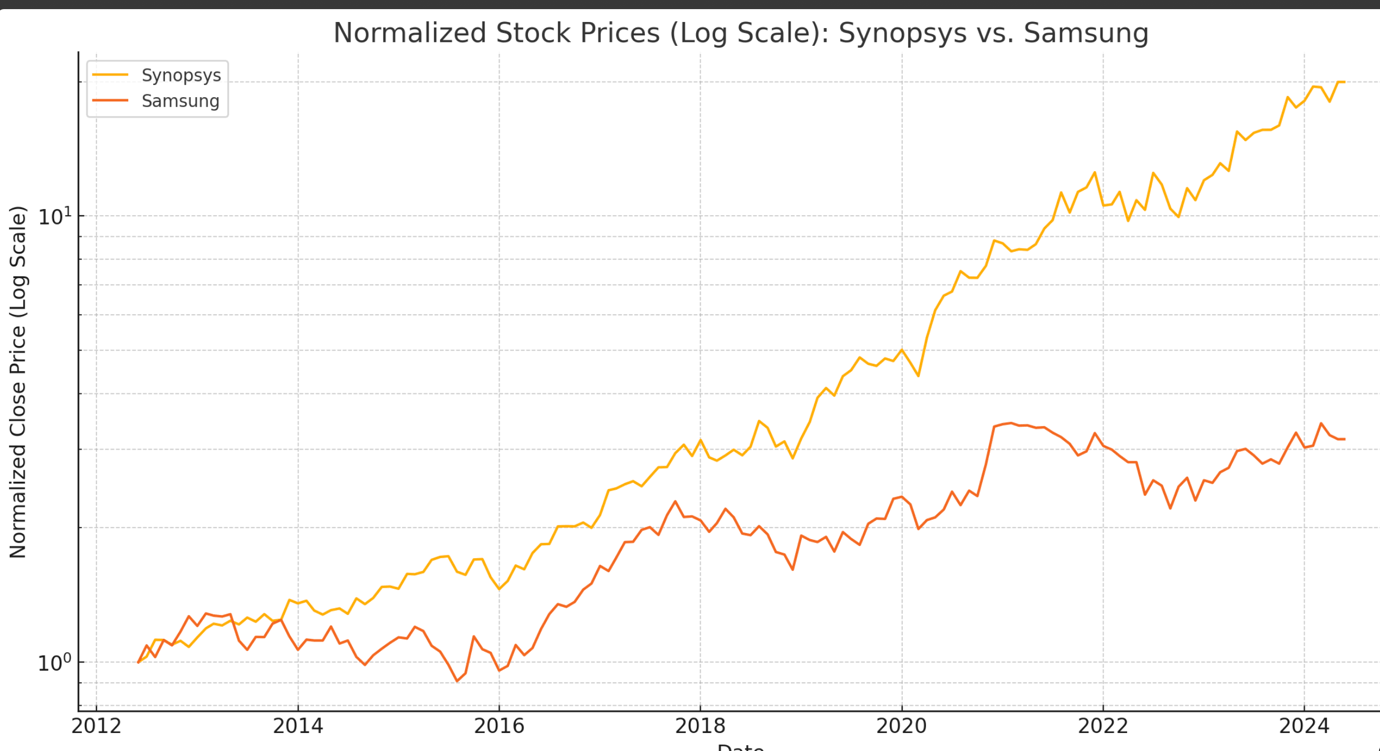

(삼성전자와 시놉시스의 로그 그래프)

(삼성전자와 시놉시스의 로그 그래프)

2)

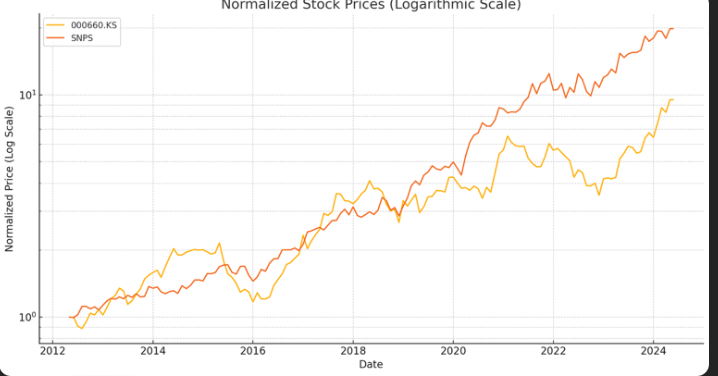

(하이닉스와 시놉시스의 로그 그래프)

위 로그 그래프를 보면 시놉시스는 반도체 다운 사이클이 찾아와도 주가가 소강 상태만 보일 뿐 삼성전자 하이닉스 처럼 크게 하락하지 않았습니다. 심지어, 소강 상태도 1년 남짓 짧게 지나갑니다.

그렇기에 반도체 사이클을 예측하며 시놉시스를 살 필요가 있나란 생각이 듭니다.

이를 본다면 아무리 반도체 산업에 속했다 한들 매입 시기를 고민하는 것은 그리 중요한 문제가 아닌 것 같습니다. 진짜 중요한건 위에서 언급한 이유들로 인해 구조적 성장에 따른 수익을 볼 테니 말이죠.

결국 시놉시스와 케이던스의 투자 키팩터는 두가지 입니다.

1. 반도체 시장은 계속 성장 할 것인가.

2. 반도체 시장 성장 수혜를 두 회사가 계속 누릴 것인가.

이 두가지 물음에, 한가지라도 NO 가 나온다면 무조건 매도해야 합니다.

그 전까지는 STORNG BUY 의견을 유지하도록 하겠습니다.

댓글 1

- 바닷속우체부 · 일 년 전

IDM의 경쟁이 치열할수록 영업환경이 좋아지나 보네요. 좋은 미국 종목 하나 알고 갑니다! 좋은 가격에만 사면 진자 마음 편하게 투자할 수 있겠어요

IDM의 경쟁이 치열할수록 영업환경이 좋아지나 보네요. 좋은 미국 종목 하나 알고 갑니다! 좋은 가격에만 사면 진자 마음 편하게 투자할 수 있겠어요