|

※ 감수인 Stalk0218님의 첫 번째 보고서입니다. 보유중인 기업의 보고서를 제공해 주셔서 감사 드립니다.

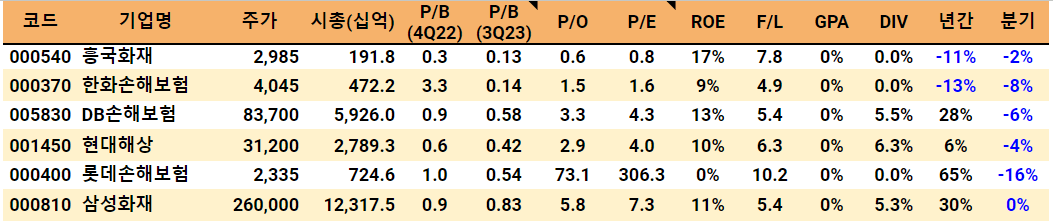

*최근 4분기 합계 기준 (2023년 9월 말)

** 보고서 검토 우선순위 : '보유 -> 독점 -> 요청시기 ' 순입니다 (절대적이지 않음). *** 앱을 설치하시면, 구독하시는 크리에이터에 대한 새글 알림을 받아보실 수 있습니다. |

손보업의 BM은 아주 간단함.

사실 우린 손보업이 존나 어렵다고 생각하지만 사실은 모두가 알고 있는 것임.(다들 보험 하나씩은 있자나?)

일단 손보사가 고객들에게 어떤 사고가 발생했을 때 보상금을 주는 "보험상품"을 적정 보험료를 받고 판매하면서 비즈니스가 시작됨.

근데 이 보험료라는 것은 아무리 내도 사고가 나기 전까지는 아무것도 안해줄 뿐 아니라 사실 계속 그러다가 만기가 되면 내가 낸 돈을 받게 됨. 중간에 해지를 해도 해지수수료 좀 띠고 받을 수 있음.

그래서 아주 쉽게 생각하면, 그냥 은행의 예금이나 적금이랑 비슷한 개념이라고 봐도 됨.

"예금,적금처럼 고객이 언제언제까지 보험사에 돈을 맡기고, 그 기간안에 어떤 사고가 발생하면 보험금을 줘, 근데 사고가 안 나면 만기에 약속한 만기환급금을 줘"

뭐 이런 계약을 한다고 보면 됨,

그래서 보험사 입장에선 이건 부채로 잡힘. 내가 고객한테 사실은 언젠가 줘야할 돈이니 빚인거임.(은행도 예금적금은 다 예수부채로 잡힘)

그럼 도대체 돈을 어케 버느냐.

간단함. 이건 금융업임.

고객이 보험금을 내더라도 보통 바로 사고가 발생하지 않음. 그리고 바로 찾아가지도 않음(장기는 보통 계약기간 10년임).

그러니 그 긴긴 시간동안 이 받은 돈으로 뭐하냐? 운용을 함.

이것도 쉽게 생각하면 은행의 대출이랑 비슷함.

은행이 예금 받아서 대출로 돌리듯이

보험사는 보험금 받아서 대출을 돌림.

근데 리테일 지점을 광범위하게 확보하거나 하진 않기 때문에 보통은 이걸 기업들에 빌려줌.

물론 이것도 직접 영업하는 게 아니라 그냥 시장에 발행된 기업이나 국가의 채권을 사는 방식임.

물론 다 채권으로 돌리는 건 아니고 직접 대출 영업도 하고, 주식도 사고, 해외 금융상품도 사고, 부동산에도

투자하고 함.

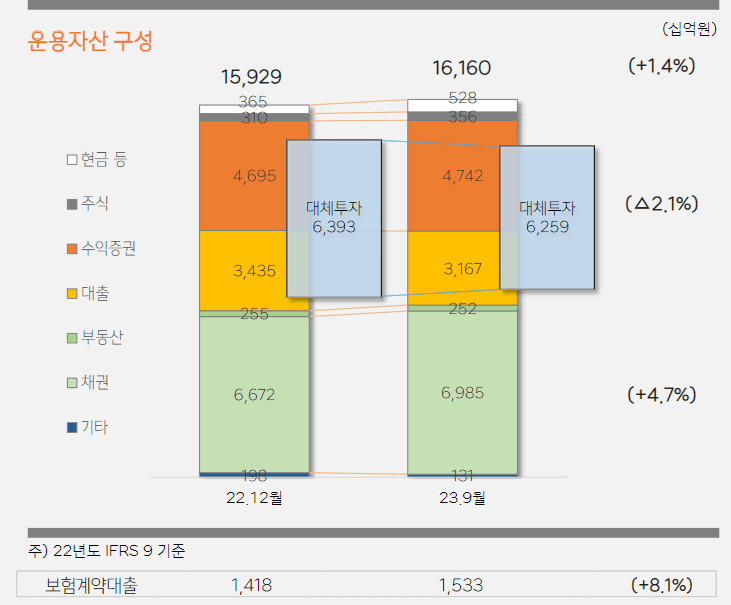

* 예시를 위해 나중에 탑픽으로 설명할 한화손해보험의 운용자산을 첨부하니 참고.

(출처 : 한화손해보험 23.3분기 IR자료)

여기서 약간의 의문은 은행은 예금-대출 비즈니스라 예금에서 이자를 한 2-3% 주고, 대출에서 이자를 6-7%

받아서 예대금리차로 마진을 확보하는데.

보험사는 보험-대출 비즈니스면 보험에선 이자를 안주는데?? 라고 생각할 수 있는데 그렇지 않음. 보험상품도

똑같이 적용금리가 있음.

이걸 보험료에 녹이기 땜에 보통 잘 모름.

근데 보장내용이 포함된 보험상품에는 실질적인 가치가 있고 그게 예를 들어 100만원이라고 치면. 이게 현재

시장금리를 감안한 예정이율에 따라 99만원에 팔기도 하고 97만원에 팔기도 하고 이러는 거라고 보면 됨.

이게 보험사는 손익단에서 인식을 하게 되서 사실 상 부채에서 발생하는 이자비용이라고 생각하면 됨.

그럼 당연히 이자는 은행처럼 아니, 은행보다 더 쥐꼬리만큼 줄테니 보험-대출 마진차이는 발생하고 그게

보험사의 투자운용손익이 됨.

예를 들어 삼성화재같은 경우 분기에 투자 영업이익만 거의 5천억씩 벌어들임.

우리가 보통 금리가 올라가면 "보험주가 좋아!" 라고 하는 이유가 이거 때문임.

은행이 대출금리 존나 빨리 높이고 예금금리 슬슬 올려서 예대마진 늘리는거처럼 보험도 보험에 적용되는

이율은 조절 가능한데 비해 롤오버(팔고 새로삼) 시키는 채권의 금리는 높기 땜에 이자이익이 계속 증가

하거든. 대출같은 경우도 변동금리니까 당연히 올라가고(이건 은행이랑 똑같음).

주식에서 손해를 볼 수는 있지만, 보통 주식 비중이 높지 않아서 괜춘.

삼성화재는 삼성전자 주식 갖고 있어서 비중이 높은 거고.

보통의 보험사들은 대부분 채권이나 수익증권(펀드라고 보면됨)으로 운용함.

그럼 금리가 높아지면 얼마나 바뀌느냐.

근데 문제가 하나 있음.

잘 생각해보면,

우리가 받은 보험금은 아까 부채라고 했음.

이건 우리한테 돈을 맡긴 고객입장에서는 일종의 채권임.

우리가 돈을 운용하는 것도 대부분 대출이나 채권이니 이것도 채권이고.

즉 보험사 기준으로는 부채(보험금)도 채권. 운용자산도 채권인 셈임.

여기서 잠깐 회계 기초 상식.

우리가 자꾸 지배자본이네 자본이네 하는데.

자본이라는 게 어디다 꿍쳐놓고

"마 이기 자본이다" 하는 게 아님.

그냥 우리가 갖고있는 전재산 다 까봐 = 자산

야 빚 얼마있어 지금 = 부채

그럼 자산에서 우리 부채 빼면 얼마 있어? = 자본

인 것이라. 자본이라는 것은 무조건 자산과 부채만 구하면 나오는 거지. 어딘가에 따로 존재하는 게 아님.

그럼 보험사 입장에서 금리가 오르면 문제란 건 뭔 소리냐.

여기서 우리의 자산이자 부채인 채권에 대한 기초 지식 습득이 좀 필요함.

채권이라는 것은 모름지기 금리에 연동되어 있고.

금리가 오르면 채권가격은 떨어지고.

금리가 내리면 채권가격은 오름.

이거 그냥 외워도 됨.

그래도 이해해보고 싶은 닝겐이 있다면 설명충으로서 가볍게 설명.

또 쉽게 은행을 소환하겠음.

우리가 연3%짜리 1억 예금을 들었다 치자고.

근데 시발 갑자기 파월형이 막 금리 내린다고 하고 한은도 동조해서 시장금리 개추락해서 내가 예금 든 다음 날부터 예금 금리가 1%가 되었네????(이런일은 없는데 쉽게 가자고)

그럼 내 예금은 이자가 연 300만원짜린데.

지금 판매되는 1억짜리 예금은 이자가 100만원짜리라 당연히 내 예금이 더 귀하겠지?

이걸 시간가치 개무시하고 가격으로 그냥 더해서 생각해도 내꺼는 1억3백만원짜리고. 저건 1억백만원짜리니까.

이게 실물로 거래되는 채권에서는 바로 가격에 반영됨.

그래서 금리가 내렸다. 그럼 기존에 거래되던 채권의 가격들이 올라가서 그 채권이 주기로 했던 이자가치가 가격에 높게 반영되는 것이고.

반대로 금리가 올랐다!

그럼 내가 갖고 있는 채권은 새로 나온 채권에 비해 싼거니까 당연히 가격에서 디스카운트를 받게 되는 것임.

아..진짜 설명할래니 겁내 긴데..

암튼 그래서 이제 기초지식을 다 습득했으니.

문제가 뭐냐.

금리가 오르면 투자이익은 늘어서 존나 좋은데.

문제는 내가 가진 채권들의 가격도 변동한다는 게 문제임.

일단 부채채권(보험금)은 가격이 내려가니까 내 부채가 엄청 줄어들어서 좋음.

근데 반대로 내가 투자한 채권자산들은 금리가 올라가니까 마찬가지로 가격이 내려가서 내 자산가격도 줄어드네???

아까 자산-부채=자본이라고 했으니 양쪽 퉁치면 되지 않노..라고 생각할 수 있지만.

이게 그렇지가 않음.

왜냐면 채권은 볼록성이란 개념이 있고 만기가 길수록 금리 변동이 가격에 주는 영향이 커지는 특성을 갖고 있음. 이건 좀 복잡하니까 그냥 외우기로 하자.

"채권은 만기가 길면 금리 변동에 더 민감하다"

예를 들어 만기가 10년짜리인 채권과 1년짜리인 채권이 있으면 금리가 1% 오를 때 10년짜리 채권가격은 존나 빠지는 반면, 1년짜리 채권은 덜 빠진다..뭐 이런 식으로 생각하면 됨.

그럼 우리가 아까 얘기한 대로 자산과 부채가 다 채권인데.

두 개의 만기가 다를 거 아녀.

두개가 똑같고 규모도 비슷하면 그냥 퉁치면 되지만,

규모도 다르고 만기 기간도 다르면??

당연히 금리가 유리하기도 불리하기도 하겠지.

이건 사실 보험사의 근본적인 영업과 관련이 있는 게 아니라 자산운용에 대한 거라 보험사들은 이걸 최대한 비슷하게 맞추려고 함.

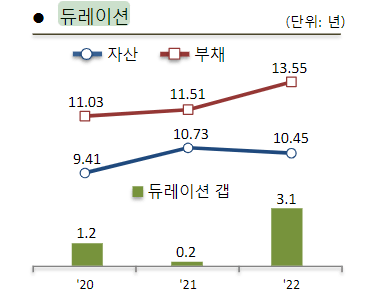

그리고 이걸 유식하게 듀레이션 갭이라고 부름.

(출처 : DB손해보험 IR 자료 중)

듀레이션이 네이버 보면 투자금 평균회수기간이라고 나오는데. 그냥 채권 만기라고 생각하면 됨.

이건 보험사만 쓰는 개념이 아니라 금융사들은 다 쓴다고 보면 됨. 은행도 마찬가지로 관리함.

근데 일단 보험사는 보통 부채가 더 만기가 길게 설정되어 있음.

당연히 장기 보험을 많이 팔고 그걸 다 맞춰서 장기채로 운용하면 좋은데 장기채라는 게 금리 좋은 걸로

구하는 게 쉽지가 않으니까 단기채도 사고 현금도 운용하고 하다보니 당연히 자산이 듀레이션이 짧은 거임.

암튼 그래서 원래는 금리가 오르면 부채가 더 줄고, 자산이 덜 줄어드니까 자본이 늘어야 되는 것인데..

문제는 ifrs 4라는 이상한 회계를 쓰고 있는 부분에 있었음.

22.12.31일까지 적용된 이 요상한 회계기준은.

채권자산은 금리가 오르면 깎여 나가는데.(이걸 고급지게 시가평가라고 함)

부채는 금리가 오르던지 시발 내리던지 관련없이 그냥 처음 보험금 받던 시점의 금리로 픽스되어 있었기

때문임(이걸 고급지게 원가평가라고 함)

그럼 어케 되는거냐.

금리가 오르면 부채는 가만히 있는데 내 자산인 채권가격이 떨어지면서 내 자산가치가 썰려나감.

아까 자본은 자산-부채라고 했으니 당연히 부채 가만히 있고 자산 줄면서 자본이 급격히 줄었던 것임.

이게 자산을 아주 아주 많이 확보하고 있는 보험사(삼화 등)의 경우 영향이 덜한데 중소형사는 아주 자본이

급격히 쪼그라들어버림.

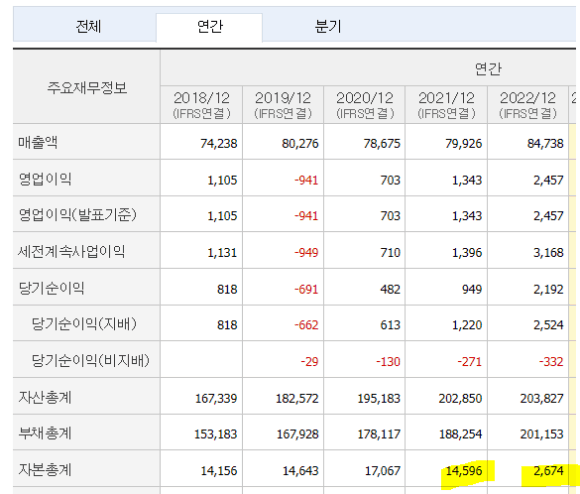

(출처 : 네이버 금융)

위 그림에서 보면 알 수 있는데.

한화손보의 경우 22년에 유증 안했음 자본잠식 갈뻔함.

즉 이건 누가 봐도 이건 이상한 회계임.

그럼 이대로 계속 가느냐?

아님. 23년부터는 부채와 자산을 모두 시가평가하는 IFRS 17이 적용됨.

그리고 이게 이 부분 뿐 아니라 수익 인식 방법까지 모두 바꿔버림.

그리고 IFRS 17과 함께 적용해야 오류가 없어서 미뤄놨던 IFRS 9도 같이 시작되었음.

이게 처음으로 제대로 보여지는 게 바로 23년부터임.

그래서 다들 IFRS 17, 17 했던 거임.

Disclaimer

- 저자는 보고서 제공 시점 기준 일부 보유하고 있어 편향된 시각일 수 있습니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.