9할9푼9리의 팜

감성코퍼레이션 스노우피크 성장 시나리오, 주주환원율 50%, 글로벌사로 도약 준비

9할9푼9리

2024.07.09

1편 링크

감성코퍼레이션 1편, 스노우피크 어패럴 중국 진출, 훌륭한 한 해 | 오렌지보드 리포트 (orangeboard.co.kr)

2편 링크

감성코퍼레이션 2편, 의류주 해외 진출 방식 차이, 감성코퍼레이션 파트너사 | 오렌지보드 리포트 (orangeboard.co.kr)

3편 링크

감성코퍼레이션 3편, F&F와 감성코퍼레이션, 브랜드 포지셔닝 | 오렌지보드 리포트 (orangeboard.co.kr)

번외 링크

감성코퍼레이션 2023년 4Q 실적 REVIEW, 매출액 손익구조 30% 이상 변동 공시 | 오렌지보드 리포트 (orangeboard.co.kr)

감성코퍼레이션 주주환원, 스노우피크 차이나, 일본 | 오렌지보드 리포트 (orangeboard.co.kr)

명칭 정리

- 본사 (스노우피크 재팬)

- 스노우피크 차이나(재팬과 중국 현지 JV)

- 스노우피크 어패럴(감성코퍼레이션)

- 비음늑분 (감성코퍼레이션 중국 파트너사)

- 스노우피크 코리아 대만 런던 미국 (본사 법인)

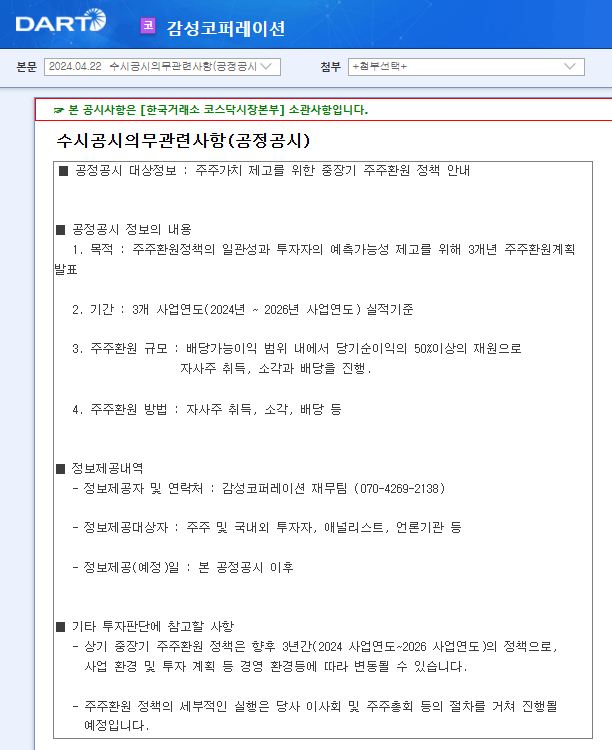

※ 주주환원 관련

앞서 '감성코퍼레이션 주주환원, 스노우피크 차이나, 일본' 글 작성 후

동사의 주주환원정책계획이 발표되었다.

2024 ~ 2026년 실적 기준 당기순이익의 50% 이상 재원

주주환원(자사주 취득 소각 및 배당)

주주환원율 50% 이상의 계획이다.

자사주 매입만 하고 소각 안 하면 어쩌지라는 생각을 하실 수 있지만

주로 한국에서 자사주 매입하고 그걸로 주주환원 했다며 IR 하다.

한참 뒤에 사고 치거나 주주환원 필요할 때 찔끔 소각하는 거나

자사주의 마법으로 사용하는 기업들과 다르다.

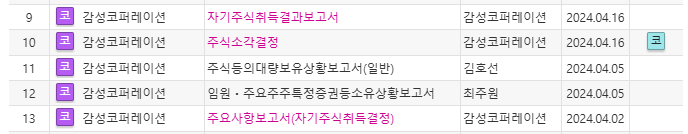

물론 현재 자사주 소각은 발행 주식의 1%도 안 되는 적은 물량이다.

버추얼텍 김호선號, ‘흑자전환 성공’… 1Q 매출 전년比 600% ↑ < 이코노미 + < 뉴스룸 < 기사본문 - 시사위크 (sisaweek.com)

회사 관계자는 “지난해 김호선 대표이사 체제로 변경된 이후, 누적 됐던 부실한 모든 사업 부문을 정리하고 시작한 신규 사업의 본격적인 매출 성장이 이번 실적 향상까지 이끌었다”며 “ 1분기 만에 매출이 상승세를 탄 만큼 실적 성장세가 꾸준히 이어질 것”이라고 밝혔다.

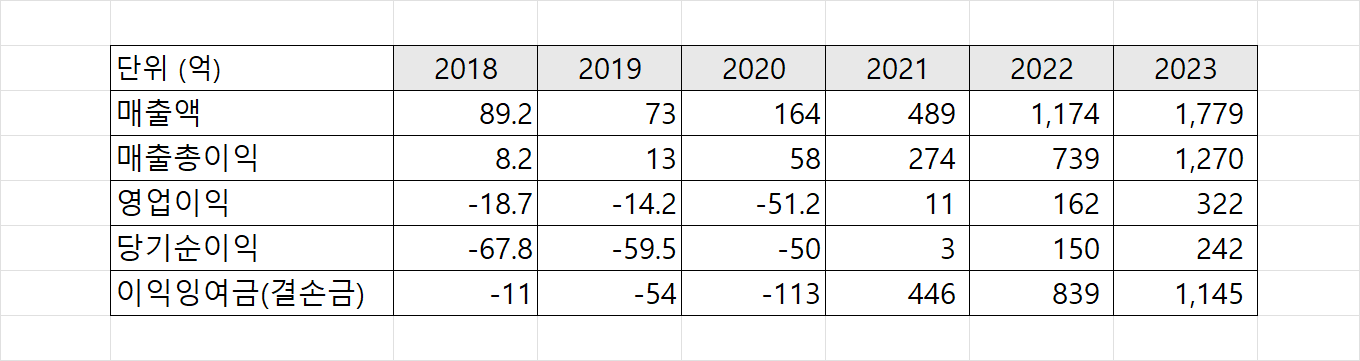

2019년 김호선 대표가 회사를 인수하고 스노우피크어패럴 사업을 시작

정말 빠른 속도로 회사를 안정화, 성장 시키고 있다. 경이로운 수준이다.

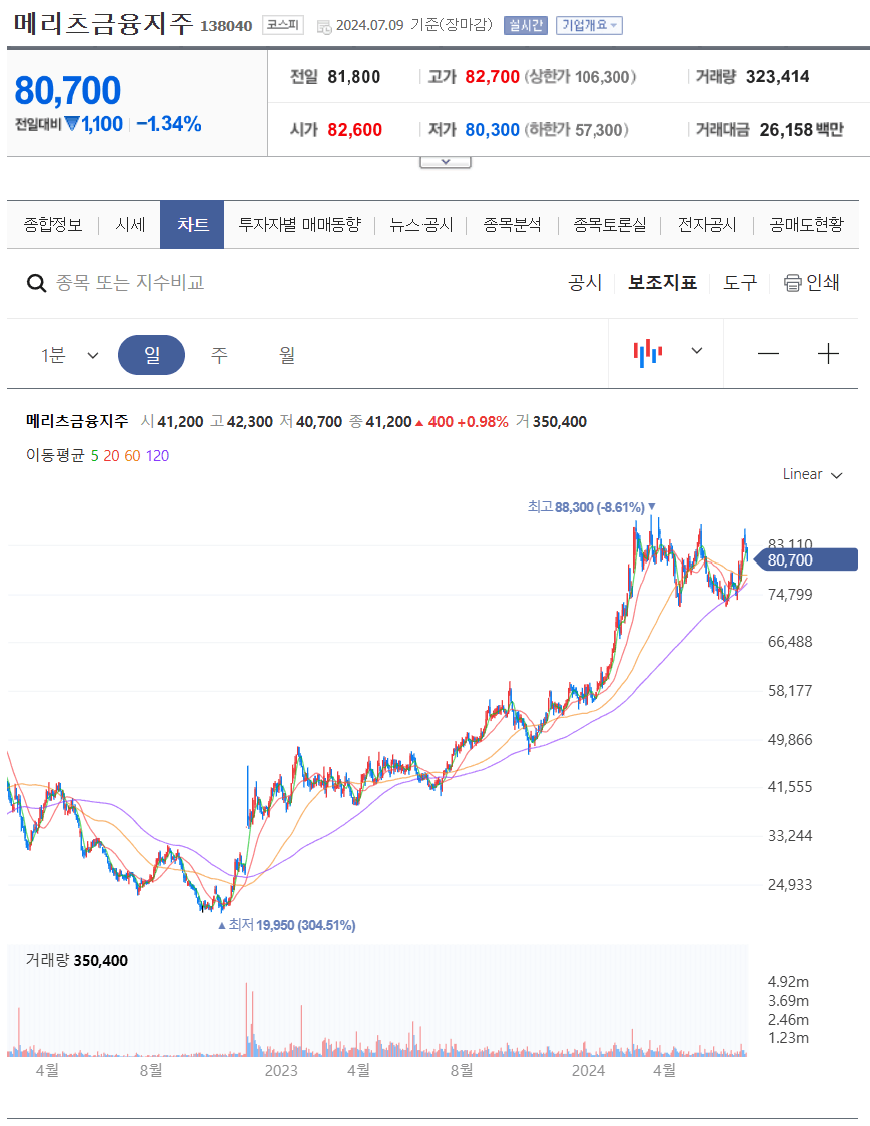

※ 메리츠금융지주 사례

메리츠금융지주, 주주환원율 51%…‘밸류업 모범사례’ < 지주 < 금융 < 기사본문 - 한국금융경제신문 (kfenews.co.kr)

메리츠금융그룹은 이미 지난해부터 최소 3년간 연결재무제표 기준 당기순이익 대비 50% 이상을 주주에게 환원한다는 내용을 담은 정책을 발표한 바 있다. 지난해 두 차례에 걸쳐 총 6400억원의 자사주를 소각했고, 자사주 소각과 배당을 합한 주주환원율은 51%에 달하는 것으로 나타났다.

주주환원율이 50% 넘는다는 것은...

자사주 소각을 통한 주주환원은 담보된 수익률과 같다고 생각한다.

메리츠금융지주의 경우 높은 주주환원율로 차별화 된 모습을 보여주었는데

동사의 미래로 보인다.

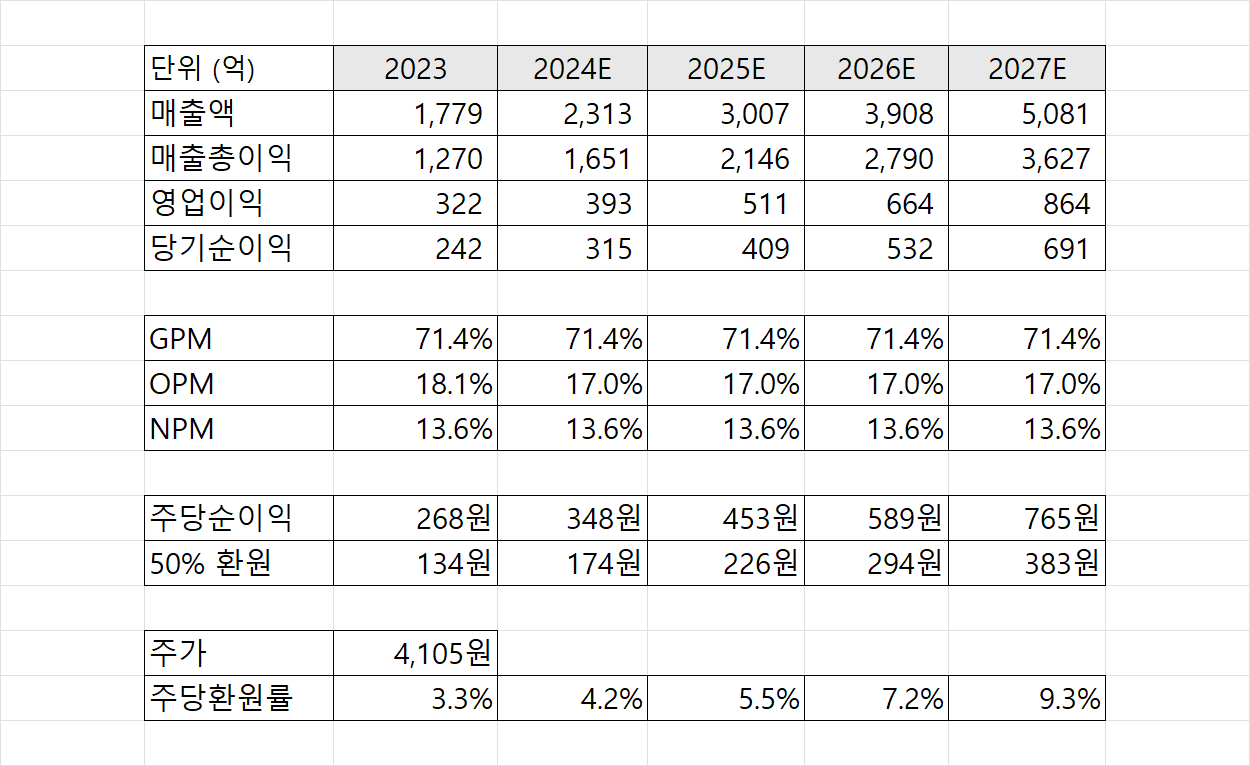

ⓐ 감성코퍼레이션

주가 4,105원

성장률 30%

가정 시 매년 4~9% 수준의 환원을 받을 수 있다.

3개년이니 26년까지 가정한다면

누적으로 16.9%가량이다.

- 성장률 30%이 가능할까

- 주주환원정책을 지킬 것인지

두 가지에 대해서 고민해 보자.

※ 성장 시나리오

기존 시나리오 - 중국 진출 확장

현재 시나리오 - 일본, 태국, 홍콩 등 확장

기존 시나리오의 경우 스노우피크 차이나와의 분쟁으로 진전이 없어 보인다.

본사는 당시 공개 매수 및 상장 폐지 등으로 교통정리에 문제가 있었지 않나 싶다.

최근 변화의 조짐이 보이지만 일단 중국은 최대한 보수적으로 접근하겠다.

먼저 현재 진출해있거나, 샵인샵으로 존재하는 국가는 중국, 대만 정도이다.

여기서 추가로 일본, 태국, 홍콩 등이 언급되고 있다.

올해 라이선스 계약에 해당 국가들에 대한 계획이 나오지 않을까 싶다.

일본의 경우 본사 전체 매장 400 ~ 500개, 대형 100개 정도가 존재한다.

안에 아마 샵인샵 느낌으로 본사 어패럴과 투트랙으로 판매될 것으로 보인다.

추가 국가들의 경우 올해는 초도 물량, 본격적인 성장은 내년 발생으로 본다.

기존 중국 진출 확장 시나리오에서

일본 진출 확장으로 변경된 분위로 1년가량 해외 확장에서 딜레이 된 모습이다.

한국 아웃도어 시장은 통상적으로 3,000 ~ 4,000억이 MAX이다.

따라서 올해를 기점으로 성장률이 꺾일 듯하다.

日스노우피크, 주식 상장 폐지 후 해외사업 강화 [KDF World] - 한국면세뉴스 (kdfnews.com)

스노우피크는 이날 경영진 주도의 기업 인수인 자사 매수(MBO)가 성립했다고 발표했다.

오는 6월께 열리는 임시 주주총회를 거쳐 도쿄증권거래소의 프라임 시장(유가증권시장) 상장을 폐지한다.

장기적인 개혁을 추진하며 일본 내 캠핑 인기의 하락 속에 해외사업을 강화할 방침이다.

스노우피크는 글로벌 사모펀드(PEF) 베인캐피탈과 함께 지난 2월 21일부터 4월 12일가지 주식공개매수(TOB)를 실시해 의결권 수준인 약 60%의 응모가 있었다.

본사는 해외 사업을 강화하기 위해 PEF와 함께 공개매수로 상장폐지 한다는 소식이다.

이에 맞물려 동사 또한 해외 사업에 드라이브가 걸릴 것으로 보인다.

※ 9할9푼9리의 생각

내년부터 해외 확장에서 성장 필요성이 보였지만

지지부진한 중국 쪽 문제로 해외 확장에 대한 시장의 우려가 존재했다.

이러한 우려를 앞으로 추가 국가들로의 확장

본사의 의지 해외 시장 개척과 맞물려 좋은 모습이 기대된다.

특히 일본의 경우 진출 방식에 대한 내용 공유는 없지만

본사가 자리 잡아 놓은 일본 시장은 한국처럼 빠른 속도로 성장이 기대된다.

연초까지만 해도 주주환원에 대한 내용이 없었기에 높은 멀티플에 부담이 있었다.

현재는 주주환원율 50%의 계획과 동사가 가진 기회들에 기대 성장률은

10배 수준의 멀티플을 충분히 지탱 가능하다고 생각한다.

한국 라이센스 의류 업체들의 해외 진출이 지지부진한 이유는 앞에 글에서 많이 다뤘지만 크게 ① 라이센스 확보 ② 브랜드 포지셔닝 문제이다.

동사는 어패럴 부분에 대한 본사와 긴밀한 협력 관계로 독점적인 관계를 형성

또한 이미 포지셔닝되어있는 브랜드를 이용, 본사 매장을 이용, 본사와 같이 개척 등 여러모로 본사 덕을 많이 보고 있다.

이러한 특징으로 훨씬 수월한 해외 진출이 가능하다 생각한다. 물론 중국은 시행착오로 보인다...

2~3국에 진출하는 기회와, 본사와 함께 전 세계에 진출하는 기회에 대한 기대치 다르다. 이에 주주환원까지... 몇 정도의 멀티플이 적절할까?

분기 배당 신설, 자사주 매입 소각 등은 언제 또 보여줄까.

기업 선별 후. 여러 기업들을 모니터링하면서 여러 가지를 고려하여 압축시켜 투자하는 스타일입니다.

따라서 매번 새로운 기업보다는 한 가지 기업을 여러 편으로 글을 쓰려고 합니다.

물론 차례대로 전부 올릴 생각입니다. 추가로 발견하는 기업도 올릴 예정이고요.

기본적인 분석, 투자 포인트와 리스크, 목표가 산정 근거, 추정치 접근 방식, 업데이트 등 누구나 공개된 장소인 네이버 블로그와는 달리 좀 더 솔직한 글을 쓸 생각입니다. 잘 부탁드립니다.

해당 게시물의 내용은 부정확할 수 있으며 매매에 따른 손실은 거래 당사자의 책임입니다.

해당 게시물의 내용은 어떤 경우에도 법적 근거로 사용될 수 없습니다.

본 기업은 2024-07-09일 기준 보유 중입니다.

댓글 0

첫번째 댓글을 남겨주세요