|

※ 감수인 보유중인 기업의 보고서를 제공해 주셔서 감사 드립니다. 두 번째 게시하는 '디와이피엔에프' 보고서입니다. *이전 보고서: [디와이피엔에프] 회사의 성장에는 의심의 여지가 없다. (펄픽. 2023.06.02)

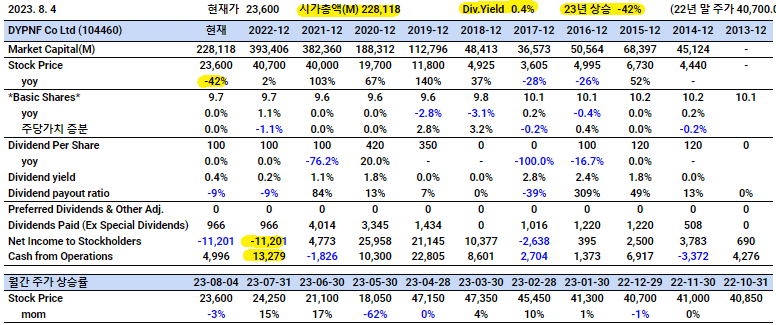

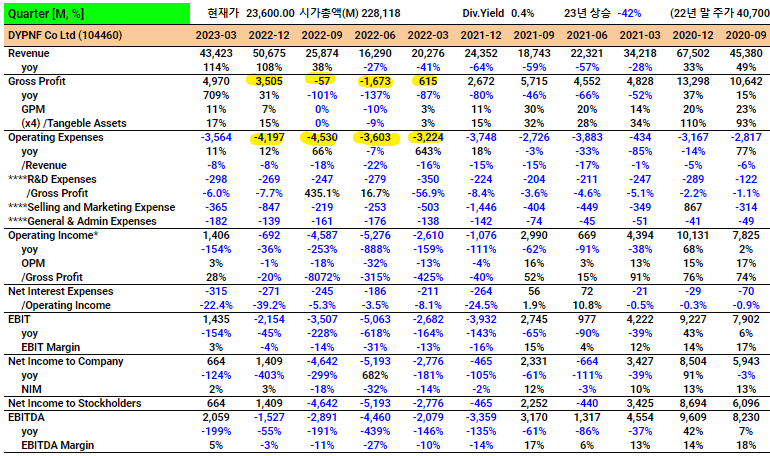

- 2023년 주가 크게 하락함.

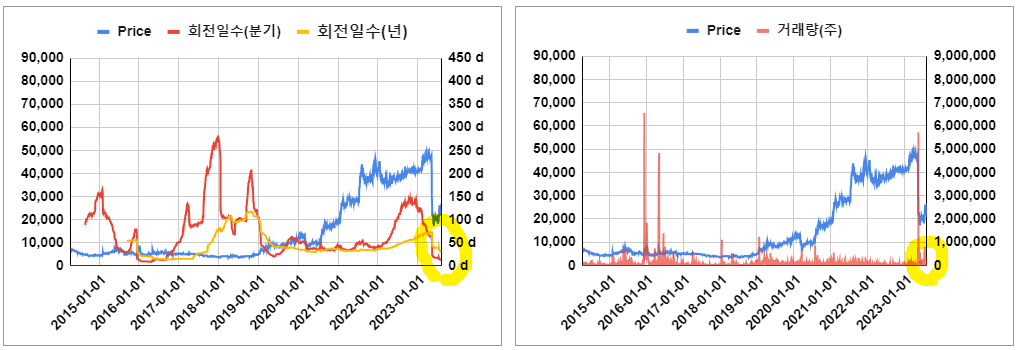

- 급락 사태로 인한 거래량 급증으로, 대주주(46.6%)+자사주(9.78%)를 제외한 분기기준 회전일수가 13일임.

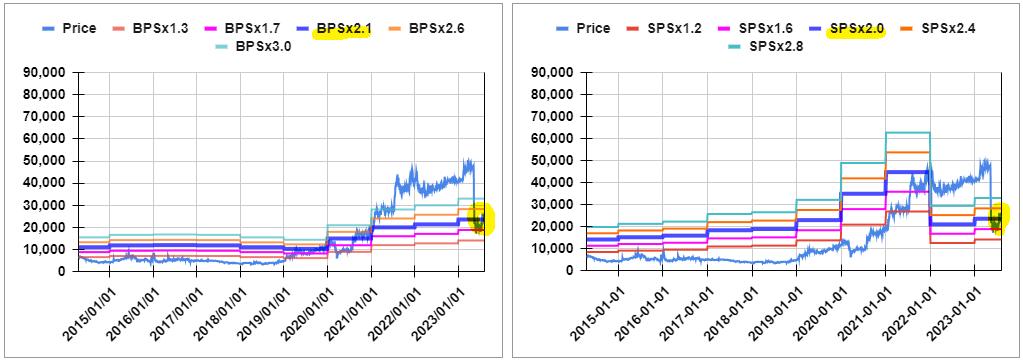

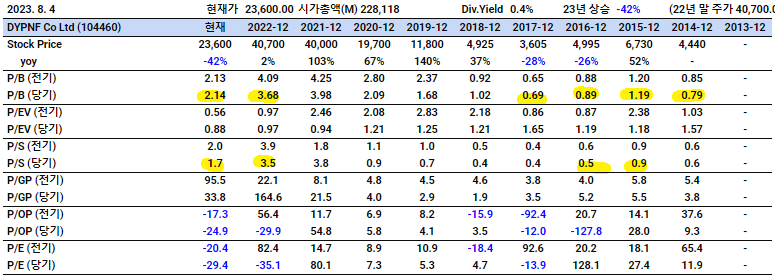

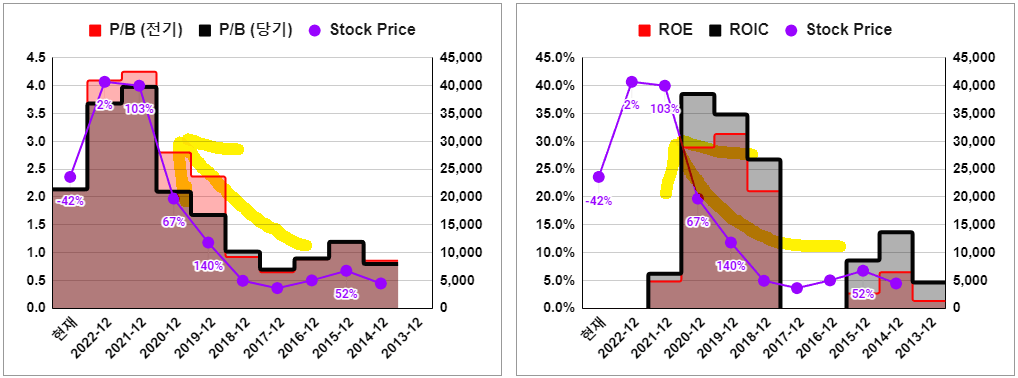

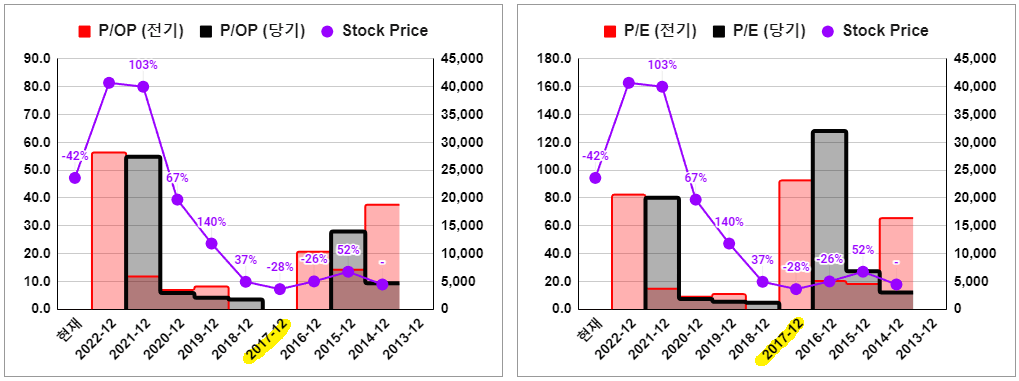

- BPS 멀티플은 2022년 말 자본 기준으로 2.1 수준임. - SPS 멀티플은 2022년 말 실적 기준으로 2.0 수준임. 최근 2년은 2.0 이상을 평가받았으나, 이 전에는 1.2배 이하로 평가받았음. - 이익이 들쑥날쑥하여 이익기준 멀티플로 경향 파악이 어려움.

- 최근 3년이 그 이전대비 고평가 받고 있는 구간인 듯.

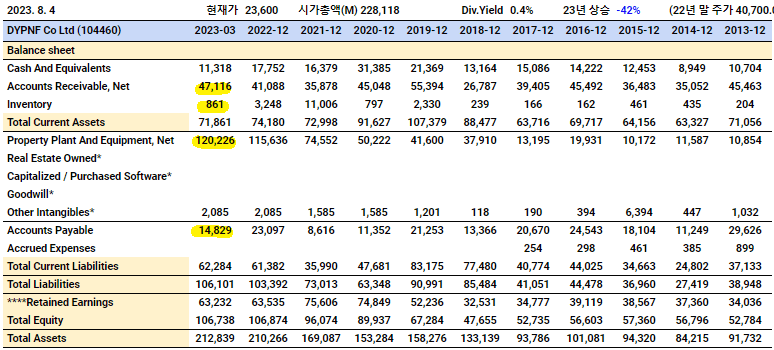

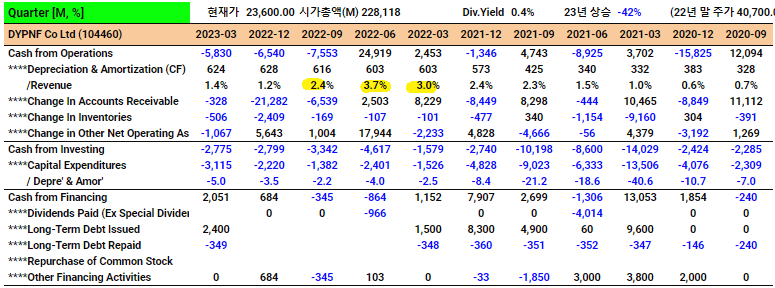

- 매출채권(미청구공사 포함)이 늘고, 재고자산이 줄어들고 있음. - 자산에서 유형자산, 재고자산, 매출채권, 현금이 대부분임. 사업을 위한 자산이 대부분이라는 측면에서 상대적으로 깔끔하다고 볼 수 있음. - 무형자산 비중 낮음.

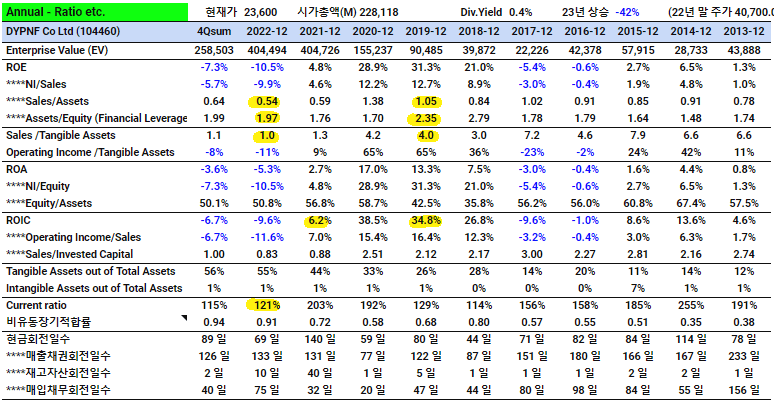

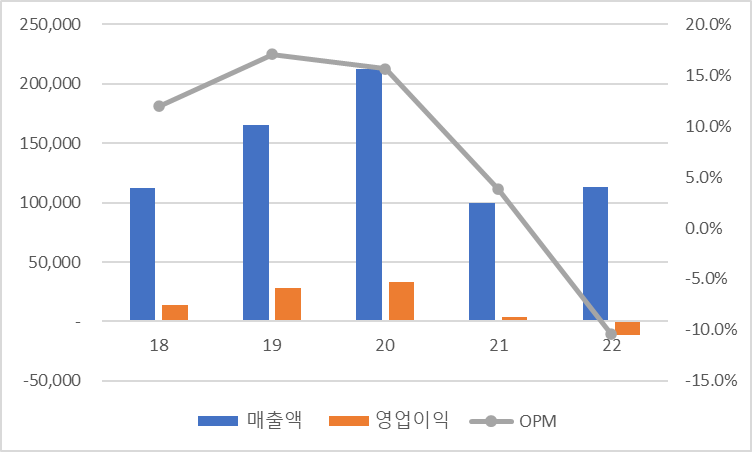

- 딱히 문제점은 찾을 수 없으나, - 최근 10년 간의 흐름으로 볼 때, 2019년, 2020년의 실적이 이례적인 듯.

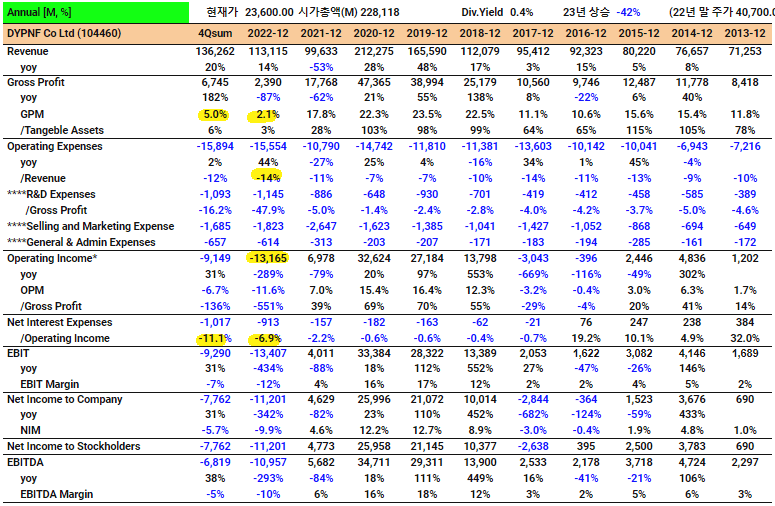

- GPM이 2%인 이유가 있을 듯함. 이 정도 수치도 이례적인 듯.

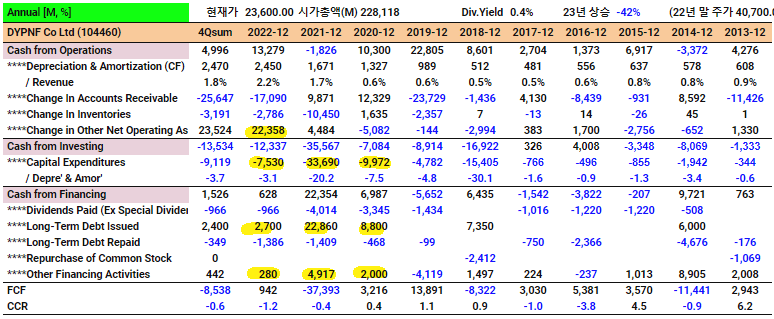

- 영업자산부채의 변동으로 현금흐름을 만들어 냄. 사업보고서 확인이 필요함. - 최근 3년간 자본적 지출이 많음. - 자본조달도 지속하고 있음. => 업황이 돌아서지 않으면 안될 분위기인 듯.

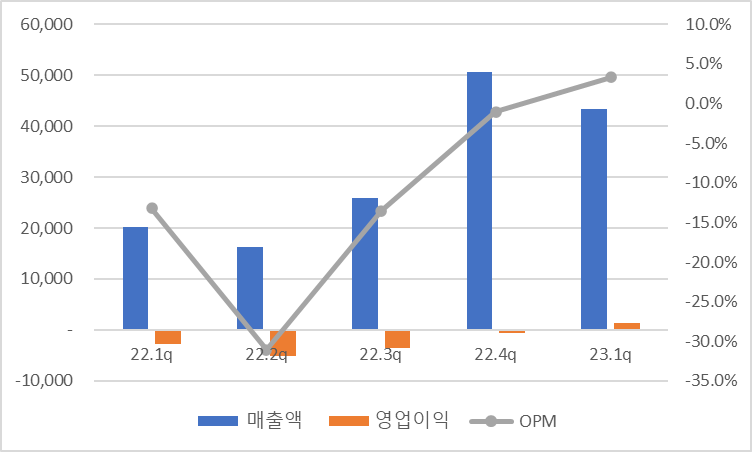

- 분기실적임. 매출액은 2022년도 들어 턴하고 있는 분위기임. - 2022년 1, 2, 3, 4 분기 비용이 특이함. 매출원가율이 너무 높음. 이유가 있을 듯.

- 2022년도 매출액 대비 상각비 비중이 다른 분기 대비 높음.

- 경기순환형이고 수주베이스인 경우, 이익률이 좋지 않을 때가 타이밍일 수 있음.

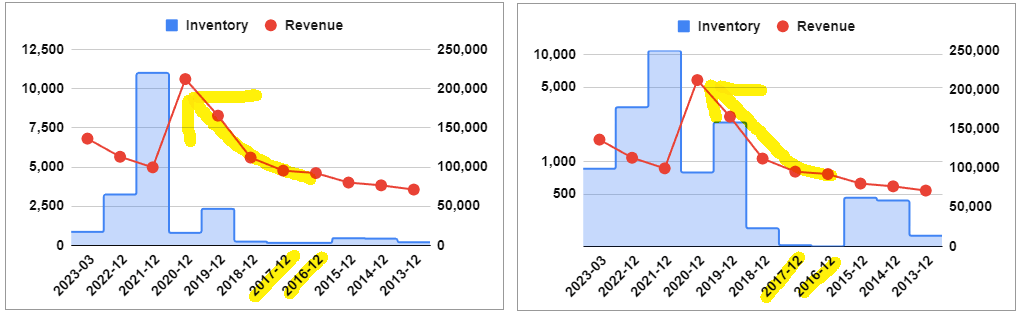

- 위 차트에서 적자난 해의 막대 그래프는 표현되지 않음.

- 우측 차트는 재고축에 로그를 적용함. 로그 적용하면 등락률로 볼 수 있음. - 경기순환형이고, 재고자산회전이 잘 되므로 재고가 낮은 수준이 실적하락의 마무리라고 볼 수 도 있음.

Forecast 생략합니다. 적자가 많은 기업의 가이던스는 조심스럽게 제공하려 합니다.

주의) 위 의견은 세부 내용을 파악하지 못한 상황에서, 재무적/정황적으로만 판단한 감수인의 대략적인 의견입니다.

|

|

|

◈ 시가총액 : 2,469억 (08.03기준)

연도별 매출 및 영업이익

분기별 매출 및 영업이익

◈ 기업 개요

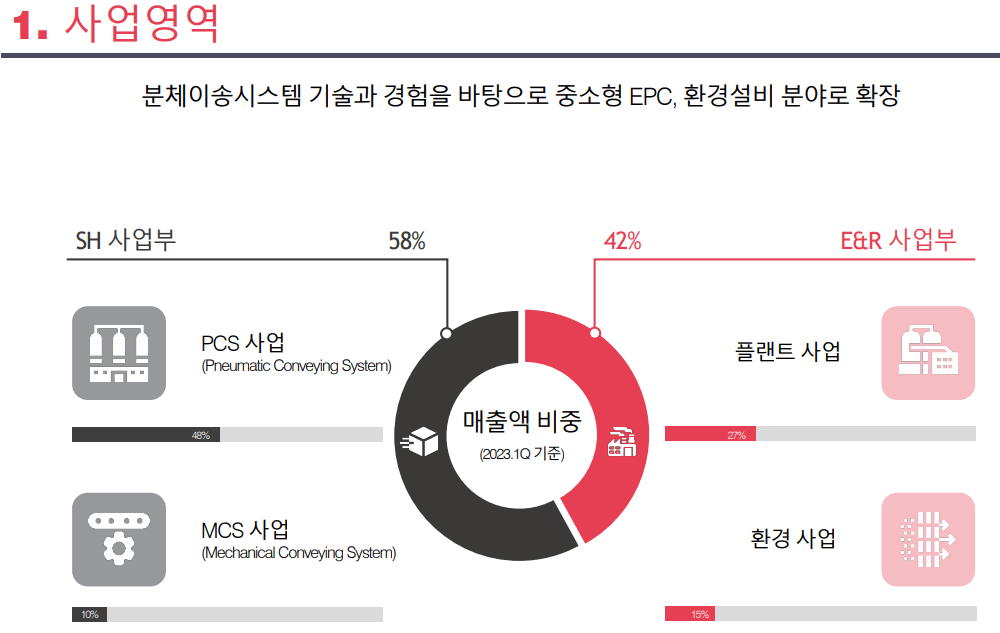

당사는 크게 SH사업부(PCS, MCS)와 E&R사업부(플랜트, 환경) 영위

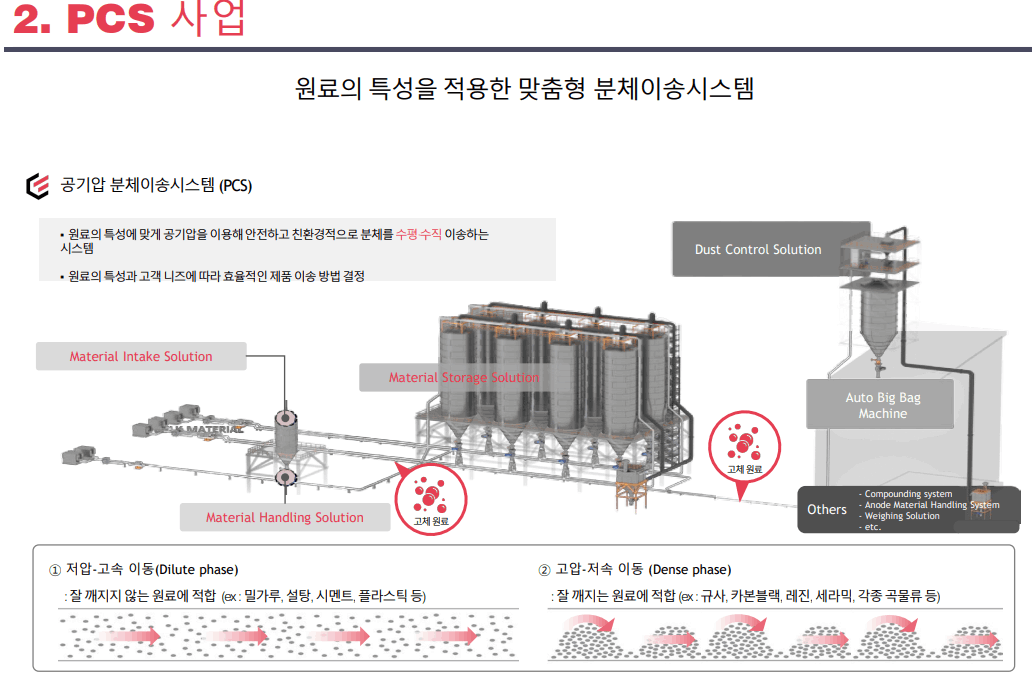

감수인) 분체이송시스템(PCS; Pneumatic Conveying System)은 공기나 기타 가스를 사용하여 분체 형태의 물질을 파이프라인 내에서 이동시키는 시스템을 말함. 분말, 곡물, 화학 물질, 플라스틱 펠릿 등 다양한 재료의 이송에 사용됨.

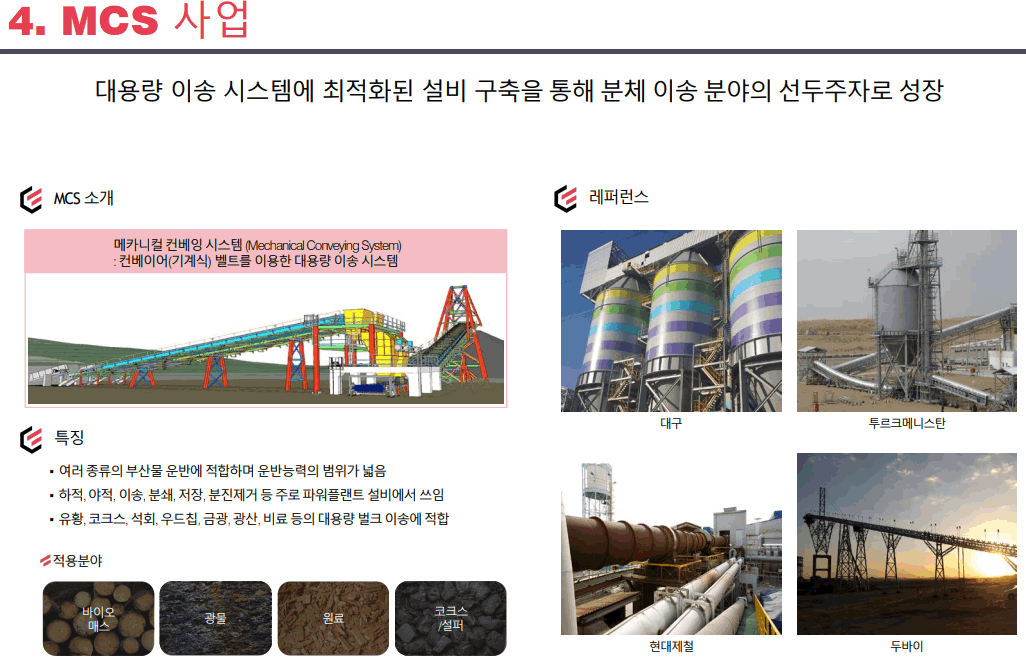

감수인) 분체이송시스템은 뉴메틱 컨베잉시스템(PCS), 메카니컬 컨베잉시스템(MCS)이 있음. 뉴메틱은 공기압 방식, 메카니칼은 컨베이어 방식을 의미함.

◈ SH사업부

감수인) SH은 Solid Handling을 의미함.

- 분체이송시스템 PCS, MCS사업

- PCS는 공기압 분체 이송시스템, 친환경적인 분체이송시스템임

- 기술은 크게 2가지 저압고속이동, 고압저속이동 (기술력 및 마진이 더 높은 사업)

- 가장 큰 전방산업인 석유, 화학은 폭발 리스크가 커서 레퍼런스가 중요함 (진입장벽으로 작용)

- MCS는 일반적인 컨베이어 벨트 방식

- 오래되고 경쟁업체도 많아서 마진율이 떨어지는 사업

- 당사 우수한 품질 + 레퍼런스는 보유한 사업군

◈ E&R사업부

감수인) E&R은 Engineering&Renovation을 의미함

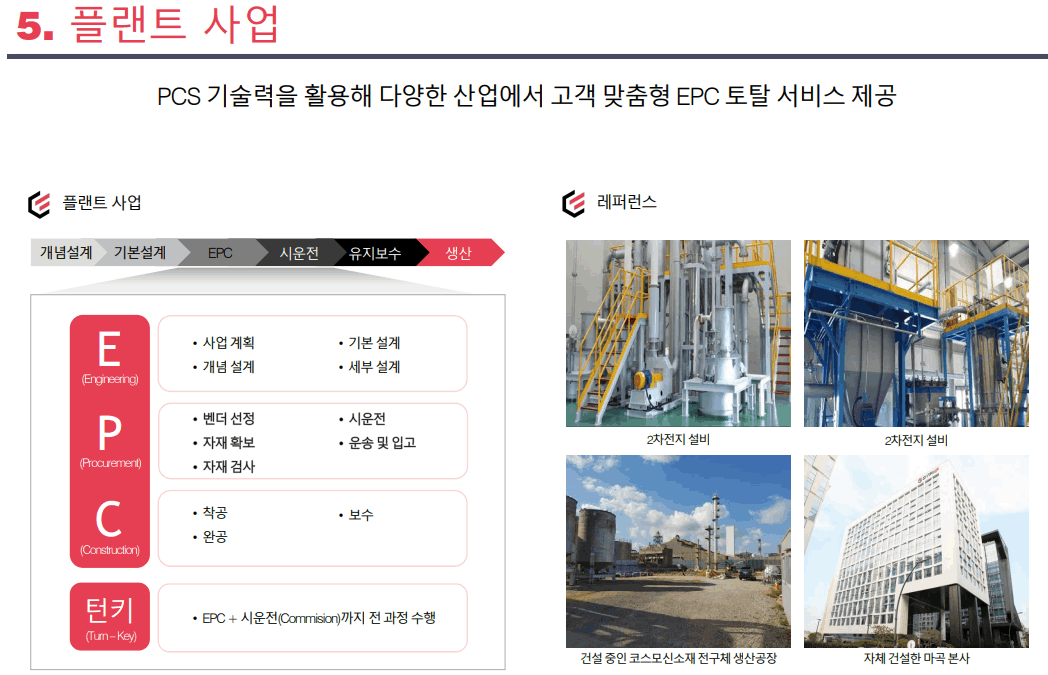

- 플랜트는 2차전지 타켓 사업

- PCS사업부에서 파생된 사업임. PCS적용 범위가 매우 넓음

- 2차전지시장에서도 원료 이송 부분

- 레퍼런스를 쌓고 있음

- 분체이송 + EPC로 턴키로 하는게 컨셉

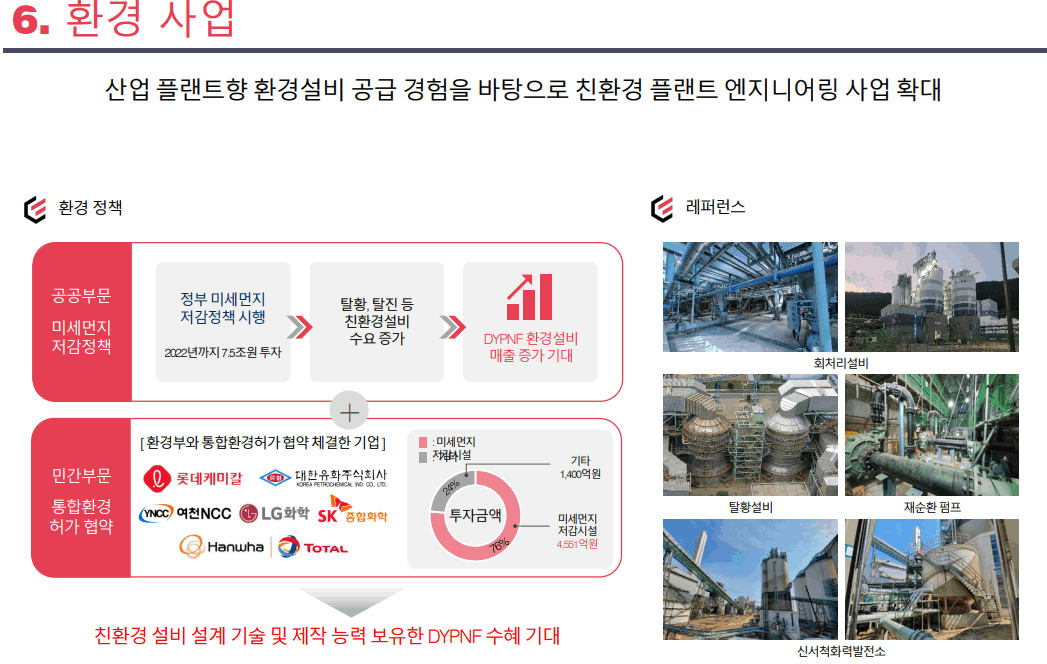

◈ 환경사업부

- 환경사업부는 탈황 설비등 친환경 설비 제공하는 사업

- MCS와 마찬가지로 경쟁사도 많고 마진도 MCS와 비슷

- 정부의 미세먼지 저감 정책 투자 발표, 대응을 위한 사업

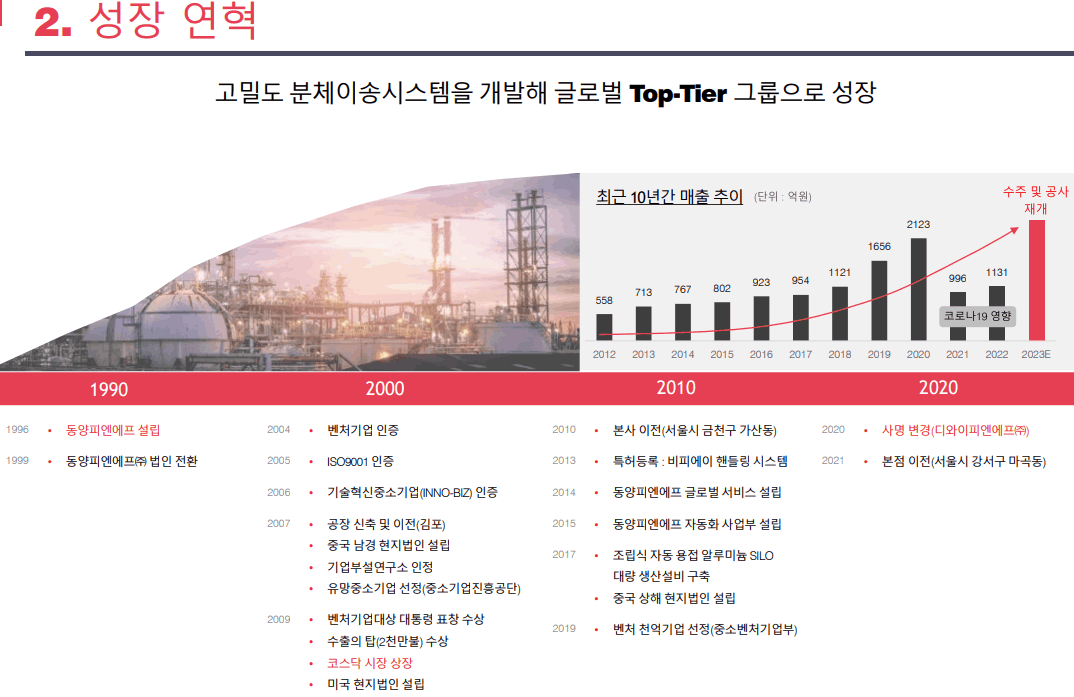

◈ 주요 히스토리

- 코로나 이전까지 성장그래프 꾸준히 보여줌

- 코로나 직격탄을 맞음. 예정되었던 수주 및 프로젝트 연기 및 취소됨

- 이로 인해 2022년 적자

- 2023년 1분기 흑자 전환함

- 매출 계절성 있음. 1Q < 2Q < 3Q < 4Q 분기가 지날수록 점점 좋아짐

- 주요 프로젝트 중 하나인 발틱프로젝트 M/S 2위기업 제플린을 제치고 수주

- 러, 우전쟁으로 납품 정지되어 있음. 1,600억 원 정도로 추정함

◈ 투자포인트

1. 코로나로 지연된 프로젝트 재개

- 지연된 프로젝트 재개로 인한 실적 턴어라운드

- 석유화학 트렌드 변화 -> 산유국들의 탄소저감정책 + 대체 에너지 수요 증가

- 석유 수요 축소를 대비한 공정 변화가 있을 듯. COTC(Crude Oil To Chemical)

- 원유를 추출해서 정유

-> 연료 생산하기보다 석유화학 기초 원료로 전환하는 공정으로 투자집행 기대

(예) 납사 8 ~ 17% 추출(기존) -> COTC 공정 시 납사 40% 생산 가능

- COTC는 다운스트림이 강화되는 구조임. 당사 PCS 수요 증가 예상됨

참고)

- 업스트림 -> 지하에 매장되어 있는 가스, 석유를 개발 및 생산하는 부분

- 미드스트림 -> 정유회사까지 운송하는 운송관, 가스관, LNG터미널 등

- 다운스트림 -> 원유를 정제하고 판매하거나 원료로 석유, 화학 제품을 만드는 부분

2. 글로벌 인지도 상승

- 글로벌 시장 규모 1.5조 -> 1위 코페리언, 2위 제플린, 3위 당사

- 1위 9,000억, 2위 4,000억, 3위 나머지가져가는 구조

- 2위 제플린 주춤하고 당사 M/S늘려가고 있는 상황

- 기술력 입증: 발틱프로젝트 당사가 수주

- 테크니몽 벤더 등록: 그 쪽에서 먼저 원해서 등록

-> 국내 EPC기업과 동행 사업 + 해외EPC가 붙음

감수인) 1956년 설립된 테크니몽은 이탈리아에 본사를 두고 있음. 석유화학, 가스, 석탄, 발전, 수처리, 환경, 폐기물 처리 등 다양한 산업 분야에서 엔지니어링, 건설, 운영 및 유지 보수 서비스를 제공하고 있음. 테크니몽은 전 세계 50개 이상의 국가에서 사업을 운영하고 있고, 직원수는 15,000명 이상임.

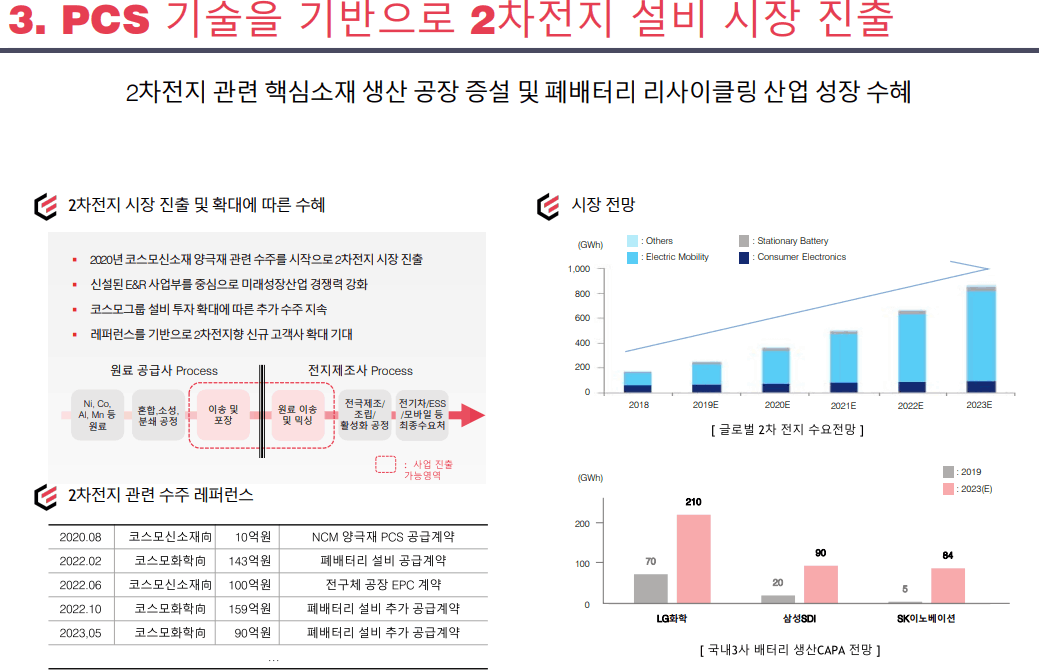

3. PCS기술 기반으로 2차전지 설비 시장 진출

- 2차전지 부분 코스모그룹과 프로젝트 진행중. 레퍼런스 확보 가능.

- 코스모 신소재: 양극재 설비, 전구체 사업 영위함.

- 코스모 화학: 폐배터리 리사이클링 관련 사업

◈ 리스크

- 수주 지연 및 매출 인식 지연

- 전방시장 악화로 인한 투자 지연

◈ Q&A(위 보고서에 제외된 부분만)

수주가 매출로 이어지는 리드타임은?

- 프로젝트마다 다르지만 빠르면 6개월 길면 2년정도로 보시면 된다.

2차전지 수주 코스모그룹 1개인데 나머지 SK, LG, 삼성은 경쟁업체가 하는건지?

- 자체적 + 비상장 중소형 분체이송 시스템 업체들이 있음

그 기업대비 당사의 경쟁력은?

- 2차전지 산업성장에 따라 이송량 + 이송거리가 멀어질수록 기술력 증가

- 턴키로 제공해줄 수 있는건 당사뿐

- 기존 업체는 EPC능력이 없음

- 그래서 당사는 EPC까지 턴키로 제공하는걸 컨셉으로 사업 영위중

코스모말고 다른 기업 영업은?

- 아실만한 기업들과 대응하고 접촉하고 있음. 대기업인 듯.

발틱프로젝트 상황은?

- 정부에 어느정도 컨펌을 받고 준비하는부분은 있지만 정확히 파악은 안되고 있음

◈ 정리

- 올해 수주금액 하반기 2000억이상 수주 기대

- 여기에 발틱이 풀리면 2024년 높은 영업이익 달성 가능해 보임

- 슈퍼개미한분의 무리한 투자로 인한 하락으로 안타깝지만 투자하기에 좋은 가격으로 온 듯

- 기존 전방 + 2차전지 + 가격

- 하방 대비 업사이드가 있는 투자로 보임

Disclaimer

- 저자는 보고서 제공 시점 기준 일부 보유하고 있어 편향된 시각일 수 있습니다.

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.