※ 메르님의 글을 투자로 확장하기 위해 오렌지보드에서 제공하는 정보입니다. 하워드 막스가 말하는 2차 사고의 개념입니다.

※ 필자와 저자의 의견이 일치하지 않을 확률이 높습니다. 댓글 남겨 주시면, 메르님께서 답변을 주시기로 하셨습니다.

※ 하술한 내용은 투자를 권유하기 위함이 아닙니다.

※ 관련링크#1: 수에즈운하 근황(feat 이집트, 금값, 물류, 인플레이션)

※ 관련링크#2: 유가 근황(feat COP28, 유엔기후변화협약, 셰일오일, 바이든)

※ 관련링크#3: 지는 해, 독일 근황 1(feat 경제개발5개년 계획, 간호사&광부, 통일)

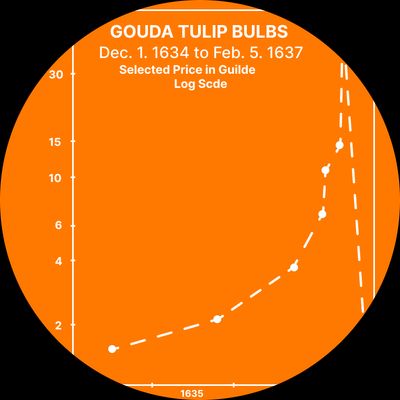

인플레이션을 대하는 자세 from 찰리 멍거!

시장에 원유에 투자할 수 있는 다양한 상품과 기업이 있습니다. 그때그때 찾아보는 지라 많은 종류를 알고 있지 않습니다. 일부를 소개합니다. 이렇게 접근했구나 하는 정도로 삼아 주십시오.

※ 1편: 원유투자#1 (feat.수에즈운하, 중동전쟁, 셰일오일, 독일 에너지수급)

1. 메르님께서 올려주시는 글 중에 에너지, 인플레이션, 금리에 대한 글이 많음. 경기에 직접적인 것들임. 오일/가스 등을 장기간 보유할 시, 보험역할로는 조금 부실한 듯 하지만(1편 참조), 단기간의 포트의 걱정(인플레이션 걱정)을 덜어줄 만한 자산이라고는 생각함.

2. 인플레이션을 상쇄할 만한 자산은 직접 상품 투자밖에 없음(물가연동채 ETF가 있긴 하지만 본 보고서에서는 논외로 함). 기업이 제공하는 재화나 상품도 인플레이션을 반영하지 않는가? 라고 물을 수 있음. 반만 맞는 말임. 재화나 상품의 가격은 오르겠지만, 금리 상승을 불러오므로 내 자산의 평가가치가 하락할 수 있음.

3. 꾹 들고 있으면, 언젠가는 인플레이션이 기업 가치에 반영될 것으로 예상되나, 중단기적으로 아플 수 있음.

4. 적당한 인플레이션은 자본주의 필수 요소이므로 대응하면서 투자해야 됨.

5. 데이비드 클라크 라는 분이 ‘찰리멍거의 말들(TAO OF CHARLIE MUNGER)’ 이라는 책을 2017년에 출판함. 국내에는 2021년에 출간되었음. 워렌 버핏의 투자 관련 책을 몇 권 집필한 분이라, 나름 두 분에 대해 정통한 분임.

주) TAO의 일반 사전적인 의미는 '마땅히 지켜야 할 도리' 또는 '깊이 깨우친 이치'임. 번역하면 도(道) 정도 될 듯 합니다.

6. 176페이지에 ‘자산 인플레이션 (Asset Inflation)’에 대해 멍거가 짧게 말한 내용이 있음.

7. 찰리 멍거의 말씀만 전달하지 않고, 저자가 의미를 간략하게 해설해줌. 아래는 저자의 설명 중 일부임.

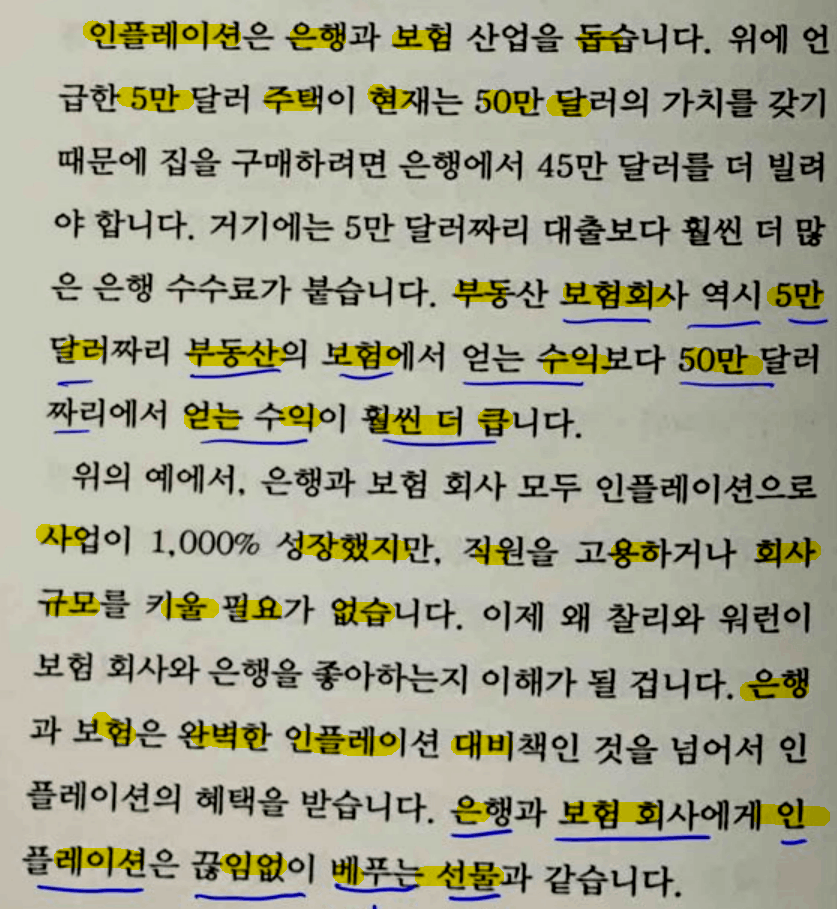

8. 요약하면, 자동차 가격이 상승하면 자동차 보험료가 올라 보험사가 더 많은 돈을 벌고, 부동산 가격이 오르면 은행 대출 금액이 늘어서 은행이 돈을 더 잘 번다는 말임. 마지막에 인플레이션은 보험과 은행 회사에게 끊임없이 베푸는 선물과 같다는 충격적인 말을 함.

주) 월급은 인플레이션만큼 오르지 않으므로 충격적이다 라고 표현했습니다.

9. 맞는 말임. 오늘 1000원 하는 물건이 내일 900원이면, 1)살 사람은 내일 사고, 2)만드는 사람은 덜 만들고, 3)만들지 않으니 일자리가 줄어듬. 인플레이션은 소비-생산-고용 을 촉진하는 역할을 함. 디플레이션이 경제에 더 위험함.

10. 한국은행의 설립 목표가 물가 안정임. 물가유지가 아님. 물가 안정은 낮은 수준의 인플레이션을 의미함. 적정 수준에 대한 답이 없는 듯 하지만, 대개 (낮지도 높지도 않은) 2~3% 수준이라고 많이들 얘기함.

11. 인플레이션이 높으면, 정책 당국은 금리를 인상함. 시장에 돈맥경화를 주어 인플레이션을 잡으려고 함. 2023년에 연준이 하고 있는 조치임.

12. 금리 상승은 자산의 가격 상승이 덜 매력적으로 보이도록 유도함. (금융자산 등을) 팔 유인이 높아져 자산가격을 하락시킴 . 투자에 좋지 않음. 금융 시장 용어로 ‘금리가 상승하면 할인율이 올라서 자산가격이 하락한다’ 라고 표현함.

13. 찰리 멍거의 의도를 짐작하면 ‘인플레이션은 피할 수 없고, 인플레이션이 온다고 해서 투자 접을 건 아니다’ 정도로 이해됨.

14. 금리가 올라 다른 자산의 상대매력이 저하되건 말건, 주식이 가장 고수익을 안겨주는 자산임. 인플레이션이 높건 말건, 본인의 철학대로 꾸역꾸역 투자하는게 낫다고 봄.

주) 국가 경제가 나락으로 가는 건 예외 상황입니다. 도망쳐야 한다고 봅니다.

15. 내가 보유한 기업이 생산하는 재화나 상품의 가격 인상이 인플레이션보다는 통상 조금 더 올리지 않을까 싶음. 문제는 경쟁력임. 가격을 올릴 수 있는 회사여야 함. 경쟁력 있는 재화와 서비스를 장기간 공급할 수 있는 회사라면 꾹 들고 있으면 됨.

16. 결론은 ‘늘 하던대로 경쟁력 있는 회사를 발굴하는데 에너지를 쏟읍시다’ 입니다.

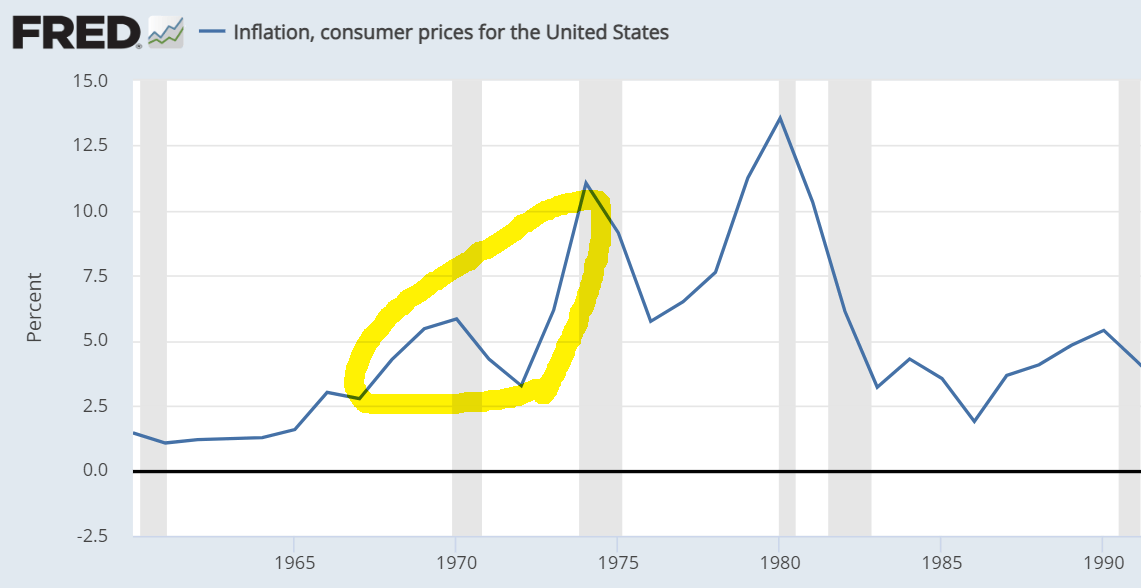

주) 피우스 님 블로그에서 ‘인플레이션’ 으로 검색하면 좋은 글이 많습니다.

투자 대상을 찾아 봅시다 - ETF

유가 상승으로 인한 인플레이션이 걱정되면, 원유 투자 자산을 포트에 편입하면 됩니다. 의식의 흐름대로 전개하기에 필자의 사고와 결이 비슷하나, 결론이 조금? 빈약한 듯 합니다.

자산배분은 환율 효과를 누려야 하므로, 외화상품 위주로 알아봅니다.

17. 최근 2차전지 ETF보다 원유 ETF가 수익률이 더 높았다는 기사를 봄.

https://www.newspim.com/news/view/20230725000593

일부 원유 ETF 상승률은 50%에 근접하고 있다. 삼성자산운용의 'KODEX 미국S&P500에너지(합성)'와 KB자산운용의 'KBSTAR 미국S&P원유생산기업' 경우 최근 2년간 수익률은 각각 48.61%, 40.54%를 기록했다.

이 같은 수익률은 2차전지 보다 높은 수치다. 미래에셋자산운용이 운용하고 있는 'TIGER 2차전지테마'와 삼성자산운용의 'KODEX 미국반도체MV'는 각각 26.07%‧48.3%를 기록했다.

18. 원유 가격은 2022년 상반기 말, 고점을 찍고 하락하고 있음.

19. 천연가스 가격임. 원유 가격의 흐름과 유사함. 상호보완 관계는 비슷한 흐름을 보이는 경향이 있음. 천연 면사와 카프로락탐으로 만드는 나일론도 가격 흐름이 비슷한 경우가 많음.

주) MMBTU는 주로 천연가스와 LNG의 거래량을 나타내는 데 사용되는 단위임. MMBTU는 Million British Thermal Units의 약자로, 1백만 BTU를 의미함. BTU는 열량의 단위로, 1파운드의 물을 화씨 1도 올리는 데 필요한 열량을 1 BTU로 정의함.

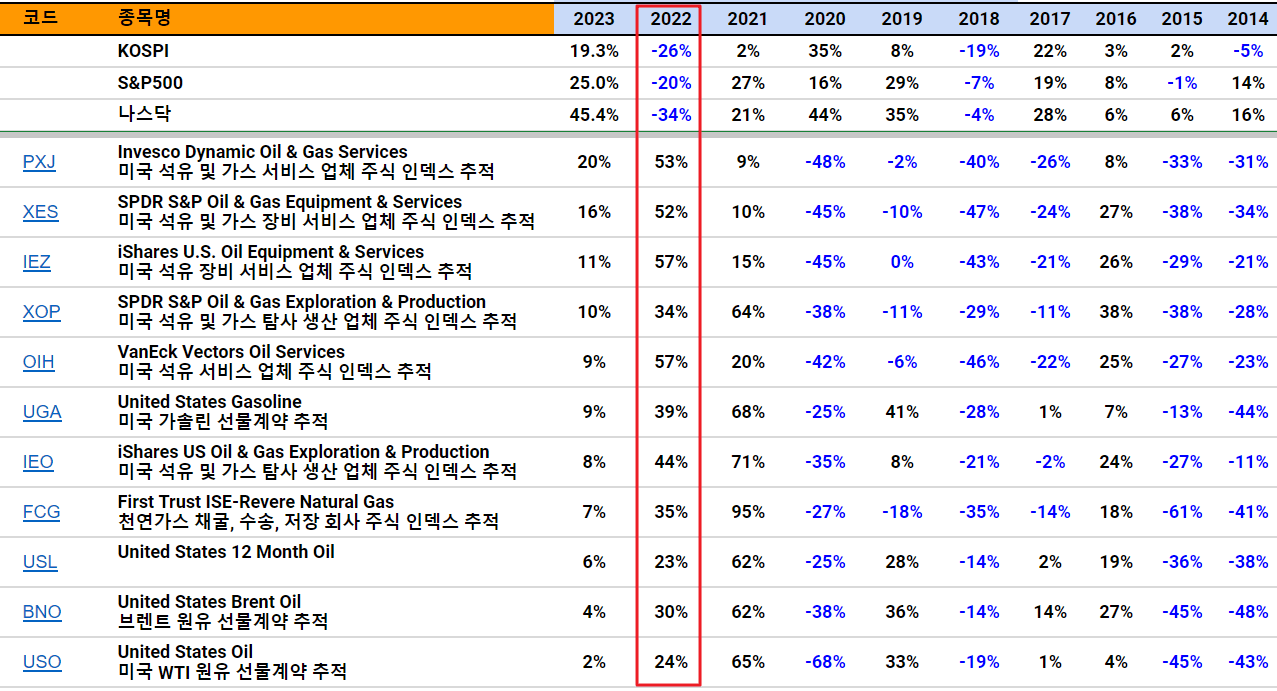

20. 미국 Oil & Gas ETF임. 대부분 펀드가 2020년에 손실이 발생했고, 최근 3년간 상승함. 인버스 상품의 장기 수익률이 좋지 않음 (대개 비용도 타 상품보다 더 높음).

주) 각 ETF를 개별로 들여다 보지는 못했습니다. 투자하는 대상을 살펴볼 때는 ETF 홈페이지에서 어디에 투자하는지 확인해야 합니다.

*레버리지(붉은 글씨), 인버스(파란 글씨), 분기 상승률은 2023년 9월 말 가격 기준, 현재가 12월 27일 종가.

|

티커 |

종목명 |

현재가 |

시총 |

div% |

분기 |

2023 |

2022 |

2021 |

|

Invesco Dynamic Oil & Gas Services 미국 석유 및 가스 서비스 업체 주식 인덱스 추적 |

29.3 |

5,953 |

- |

-8% |

20% |

53% |

9% |

|

|

SPDR S&P Oil & Gas Equipment & Services 미국 석유 및 가스 장비 서비스 업체 주식 인덱스 추적 |

86.9 |

7,583 |

0.5% |

-12% |

16% |

52% |

10% |

|

|

VanEck Vectors Oil Refiners 미국 석유 정제 업체 주식 인덱스 추적 |

34.6 |

1,186 |

- |

-1% |

14% |

13% |

8% |

|

|

iShares U.S. Oil Equipment & Services 미국 석유 장비 서비스 업체 주식 인덱스 추적 |

22.4 |

3,934 |

- |

-10% |

11% |

57% |

15% |

|

|

Pacer American Energy Independence 미국 에너지 독립 관련 회사 주식 인덱스 추적 |

28.9 |

1,050 |

4.9% |

5% |

11% |

11% |

29% |

|

|

SPDR S&P Oil & Gas Exploration & Production 미국 석유 및 가스 탐사 생산 업체 주식 인덱스 추적 |

140.5 |

16,068 |

2.5% |

-6% |

10% |

34% |

64% |

|

|

VanEck Vectors Oil Services 미국 석유 서비스 업체 주식 인덱스 추적 |

316.2 |

4,054 |

0.9% |

-12% |

9% |

57% |

20% |

|

|

United States Gasoline 미국 가솔린 선물계약 추적 |

62.2 |

216 |

- |

-13% |

9% |

39% |

68% |

|

|

First Trust Nasdaq Oil & Gas 나스닥 석유 및 가스 업체 주식 인덱스 추적 |

28.8 |

575 |

3.3% |

-6% |

9% |

36% |

67% |

|

|

iShares US Oil & Gas Exploration & Production 미국 석유 및 가스 탐사 생산 업체 주식 인덱스 추적 |

95.2 |

10,920 |

3.2% |

-4% |

8% |

44% |

71% |

|

|

First Trust ISE-Revere Natural Gas 천연가스 채굴, 수송, 저장 회사 주식 인덱스 추적 |

24.8 |

3,553 |

- |

-5% |

7% |

35% |

95% |

|

|

United States 12 Month Oil |

36.3 |

- |

- |

-11% |

6% |

23% |

62% |

|

|

United States Brent Oil 브렌트 원유 선물계약 추적 |

28.2 |

- |

- |

-14% |

4% |

30% |

62% |

|

|

United States Oil 미국 WTI 원유 선물계약 추적 |

68.9 |

- |

0.0% |

-17% |

2% |

24% |

65% |

|

|

ProShares K-1 Free Crude Oil Strategy 현물 원유 가격 변동성 관리 에너지 전략 ETF |

43.6 |

315 |

- |

-14% |

0% |

7% |

-5% |

|

|

MV Oil Trust |

11.8 |

- |

- |

-14% |

-25% |

78% |

183% |

|

|

United States Natural Gas 천연가스 선물계약 추적 |

5.0 |

- |

0.0% |

-26% |

-61% |

2% |

36% |

|

|

United States 12 Month Natural Gas 12개월 선물계약을 통해 천연가스 가격 노출 |

8.6 |

- |

- |

-20% |

-46% |

37% |

54% |

|

|

North European Oil Royalty Trust 북유럽 원유 로열티 수익 |

6.1 |

766 |

27.5% |

-51% |

-50% |

22% |

244% |

|

|

Direxion Daily S P Oil Gas Exp Bull 미국 석유 및 가스 탐사 생산 업체 지수 2배 레버리지 ETF |

34.5 |

359 |

2.3% |

-14% |

7% |

47% |

130% |

|

|

MicroSectors US Big Oil Index 3X Leveraged 미국 주요 석유회사 지수 3배 레버리지 ETF |

438.3 |

- |

0.0% |

-17% |

2% |

163% |

165% |

|

|

ProShares Ultra Bloomberg Natural Gas |

27.8 |

- |

0.0% |

-47% |

-90% |

-45% |

24% |

|

|

MicroSectors Oil & Gas Exp And Prod 3x Leveraged 미국 석유 및 가스 탐사 생산 업체 지수 3배 레버리지 ETF |

37.3 |

849 |

- |

-19% |

-28% |

151% |

- |

|

|

Direxion Daily S P Oil Gas Exp Bear 미국 석유 및 가스 탐사 생산 업체 주식 지수 -2배 레버리지 ETF |

10.7 |

359 |

- |

10% |

-32% |

-97% |

-80% |

|

|

ProShares Ultra Bloomberg Crude Oil 블룸버그 원유 지수 2배 레버리지 ETF |

27.9 |

- |

0.0% |

-24% |

-1% |

31% |

139% |

|

|

ProShares UltraShort Bloomberg Natural Gas 블룸버그 천연가스 지수 -2배 레버리지 ETF |

99.6 |

639 |

0.0% |

57% |

206% |

-87% |

-74% |

|

|

MicroSectors Oil & Gas Exp And Prod 3x Inverse Lev 미국 석유 및 가스 탐사 생산 업체 지수 -3배 인버스 레버리지 ETF |

19.6 |

389 |

- |

16% |

-31% |

-89% |

- |

|

|

MicroSectors US Big Oil Index 3X Inverse Leveraged 미국 주요 석유회사 지수 3배 인버스 레버리지 |

217.9 |

617 |

- |

10% |

-40% |

-90% |

-88% |

|

|

ProShares UltraShort Oil and Gas |

11.2 |

- |

- |

13% |

-16% |

-71% |

-68% |

|

|

ProShares UltraShort Bloomberg Crude Oil 블룸버그 원유 지수 -2배 레버리지 ETF |

19.6 |

1,499 |

0.0% |

21% |

-23% |

-60% |

-73% |

21. 일본 Oil & Gas ETF임. 인버스 상품의 장기 수익률이 좋지 않음

|

코드 |

종목명 |

현재가 |

시총 |

div |

div% |

분기 |

2023 |

2022 |

2021 |

|

WisdomTree WTI Crude Oil |

1,316.0 |

- |

0.0 |

0.0% |

-18% |

9% |

44% |

89% |

|

|

NEXT FUNDS NOMURA Crude Oil Long Index Linked |

363.3 |

- |

0.0 |

0.0% |

-17% |

11% |

47% |

91% |

|

|

NEXT NOTES Nikkei-TOCOM Leveraged Crude Oil |

1,637.0 |

- |

0.0 |

0.0% |

-26% |

36% |

51% |

177% |

|

|

NEXT NOTES Nikkei-TOCOM Inverse Crude Oil |

1,128.0 |

- |

0.0 |

0.0% |

9% |

-26% |

-42% |

-50% |

투자자는

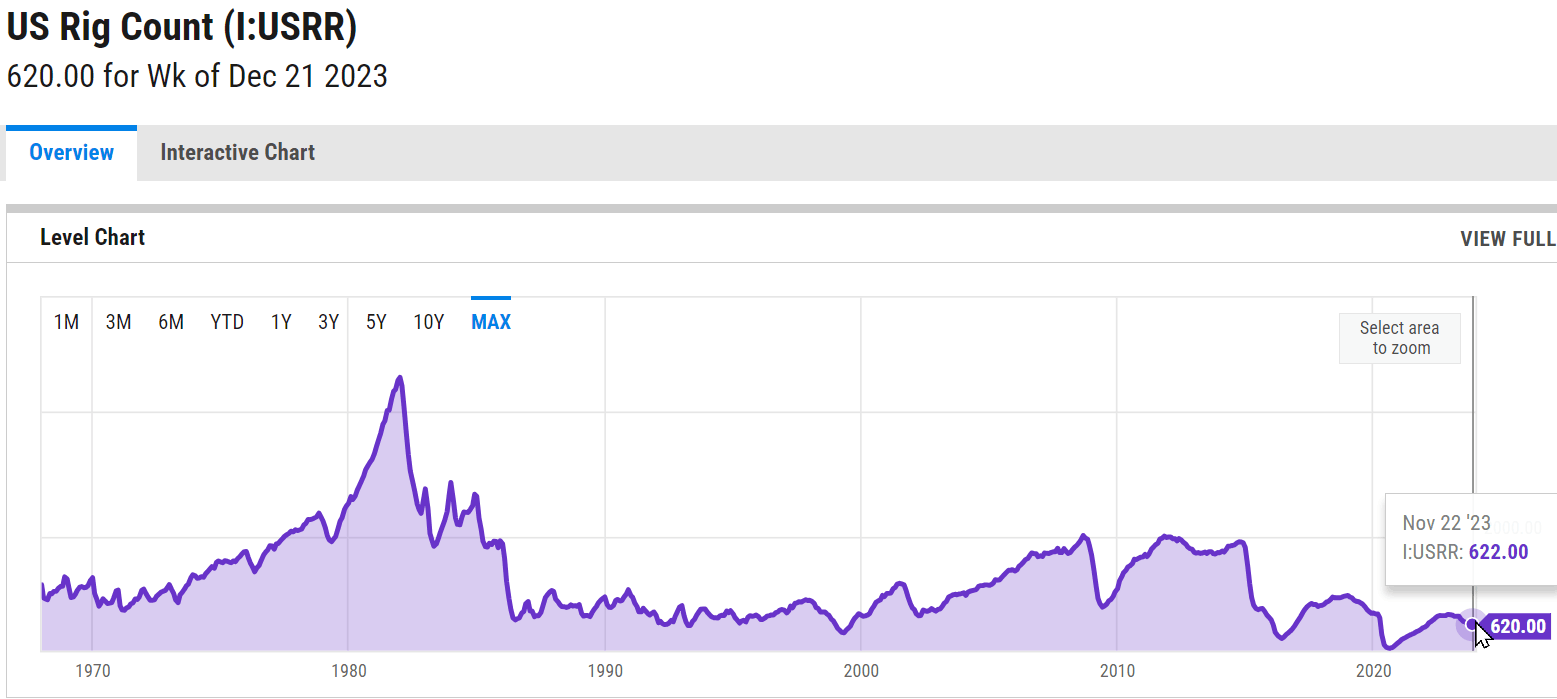

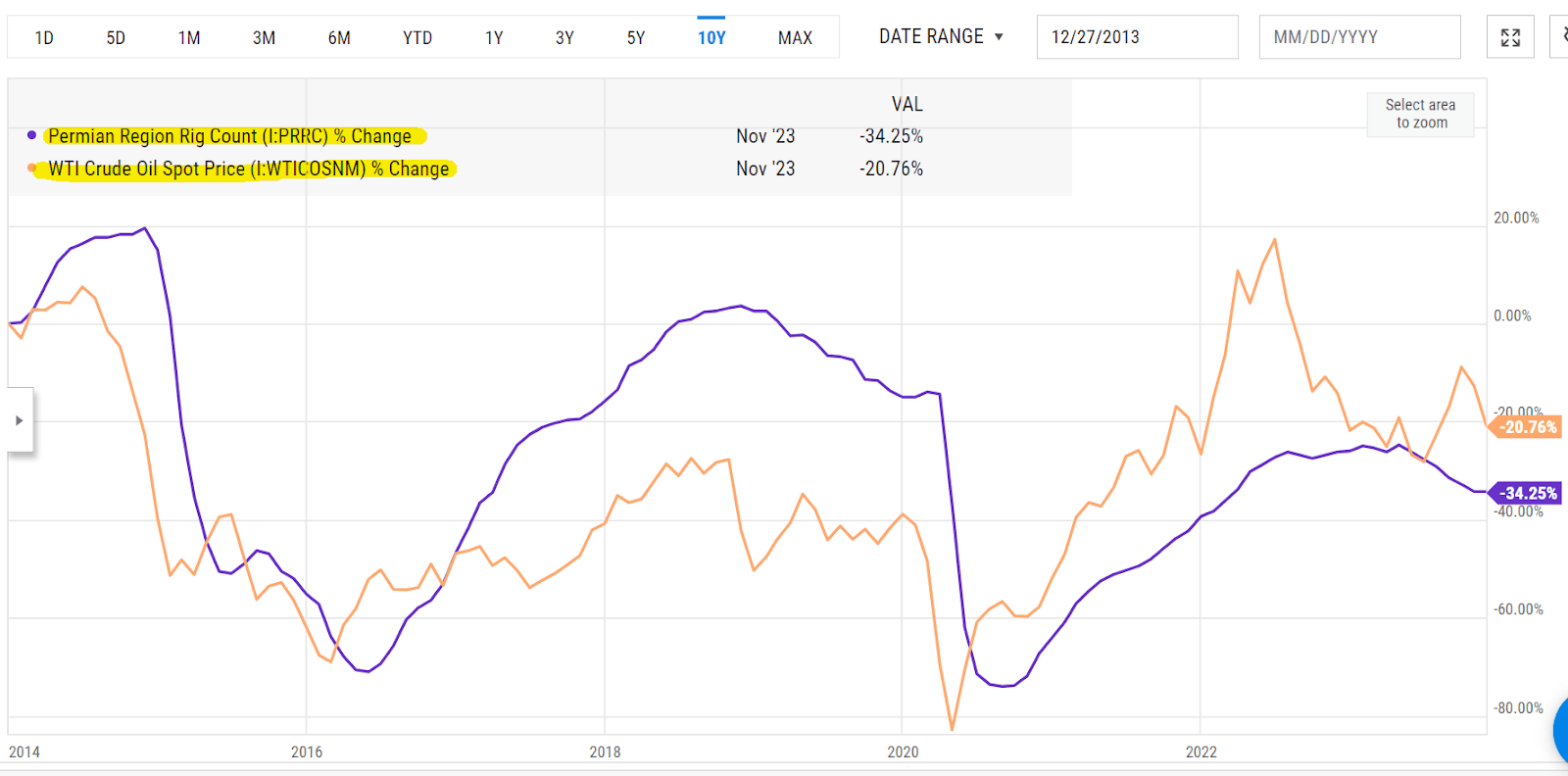

22. 이런저런 상황으로 유가가 슬금슬금 오르고 있으면, Rig(원유/가스 굴착 장치)수를 살펴볼 필요가 있음. Rig가 늘어나면 설비 투자를 한다는 말임. 미국 내 리그 수는 장기적으로 줄고 있음.

주) 리그수 check

- Texas Rig Count

- US Rig Count

- Permian Region Rig Count

- Texas Inland Rig Count (내륙을 별도로 살펴보는 이유는 텍사스주의 내륙 지역이 석유 및 가스 생산의 주요 지역이기 때문임. 퍼미안 분지(아래 분홍색)가 내륙에 있음)

23. 그 다음 US Oil 재고 수준을 점검함. 미국이 가장 큰 소비 국가임. 재고는 역대급으로 낮은 수준임.

*Mbbl은 million barrels의 약자로, 1백만 배럴을 의미합니다. 원유 재고는 통상적으로 Mbbl 단위로 표기함.

*Ending Stocks는 밤 12시 현재 창고에 보관되어 있는 원유 및 석유제품의 기본 재고량임.

*SPR은 Strategic Petroleum Reserve의 약자로, 미국의 전략비축유를 의미함. SPR을 제외한 상업용 원유 재고를 All Oil Inventories (Excluding SPR, L)로 표기함. SPR은 미국 정부가 1975년 석유 수급 안정을 위해 만든 비축유임.

주) Oil stock 확인

- 미국에너지 정보청(제일 빠르고 정확함):

https://www.eia.gov/dnav/pet/pet_stoc_wstk_dcu_nus_w.htm

24. 베이커 휴즈 (설비투자 증가와 직접적인 사업 모델임)의 주가도 살펴봄. ETF의 가격도 살펴보면서, 보험들 만한 상품이 있는지 차근차근 살펴 보는 게 좋을 듯함.

주) 베이커 휴즈는 세계 최대 유전 서비스 회사임. 유정 시추, 지층 평가, 생산, 컨설팅 등 토탈 솔루션을 제공하는 회사임. 2022년 매출 211억 6천만 달러, 직원 70000명, 12월 28일 종가기준 시총 347.1억 달러임.

25. 원유/가스 투자가 보험역할을 할 때가 있었음. 2022년임. 주가와 음의 상관관계가 강한 시기였음. 주식시장은 폭락했고, 유가는 상반기에는 급등하고, 하반기에는 급락한 시기였음. 그 외에는 딱히 큰 역할을 하지 못하는 듯함.

26. 원유에 대한 투자를 한다면, 그 때 그 때 상황 봐가면서, 플레이를 하는게 좋을 듯함.

27. 1)OPEC은 감산 분위기이고 2)미국내 리그수는 늘지 않고 있음. 3)수에즈 파나마 운하는 막힌 상황임. 4)러시아-우크라이나, 이스라엘-하마스는 전쟁 중임. 5)홍해에서는 이스라엘로 향하는 배가 공격받고 있음. 6)미국은 인플레이션을 잡기 위해 원유 생산량을 늘이려고 함. 7)현재 미국 원유 재고는 1985년 이후 가장 낮은 수준임.

28. 현재 유가는 배럴당 76불 선임. 셰일오일의 생산 비용은 배럴당 50~60달러 수준으로 알려져 있음. 메르님 글에 의하면, 더 낮아질 수도 있을 듯함.

<리그수는 유가에 후행함>

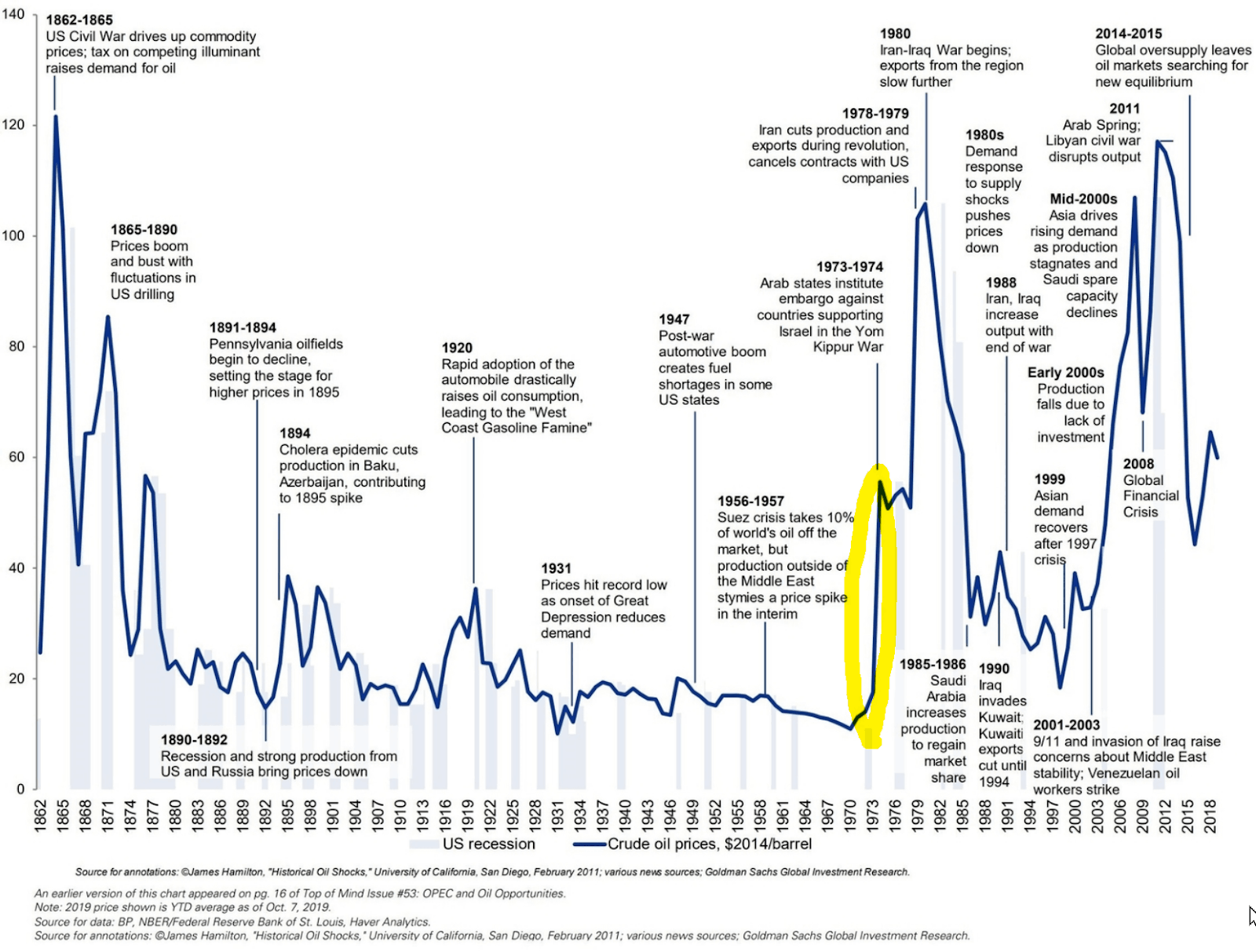

29. 수에즈 운하가 예전에 막힌 적이 있었음. 1967년 6월 5일, 3차 중동전쟁이 벌어지면서 이집트가 수에즈 운하를 막아버림. 8년 동안 막음.

30. 이때 고유가와 함께 엄청난 인플레이션이 발생함.

31. 이런 상황이면 원유에 투자해야 될 것 같은 생각이 막 들기도 하지만,

32. 필자는 유가가 상승할 지, 하락할 지에 대한 견해가 없음. 기름 한방울 안나는 나라에 살고 있고, 요즘 같은 시기에는 혹시?나…조금은 투자해도 (손실이 조금 나더라도) 나쁠 것 같지 않다 정도의 생각은 있음.

33. 만약 투자한다면, NEXT FUNDS NOMURA Crude Oil Long Index Linked 제일 나은 선택인듯 함. 이 펀드는 원유 선물을 추종함.

https://nextfunds.jp/en/lineup/1699/

34. 굳이 레버리지 상품까지 살 필요는 없을 듯함. 에너지 원자재 자체가 가격 변동성이 높음.

35. 유가가 하락하고, 엔화가 하락하면 가장 최악의 경우지만, 정황상 확률이 낮을 듯함. 최악의 경우가 발생하면, 그 때는 (주식,채권 등) 다른 자산이 보상해 줄 가능성도 있음..

36. 원유에 대한 투자는 1편에서 말한 것처럼 장기로 들고갈만하지 않음(헤지 효과가 약함). 1년 이내 (비교적) 단기 투자로 매수하고, 예상대로 진행되지 않으면 (손실이더라도) 매도할수 있어야 함.

주식 이야기가 빠져 있는데, 이 얘기만 많이 하는 것 같아서 여건이 되면 3편을 작성하겠습니다.

이상으로 메르의 투자포인트 7편을 마칩니다. 상술한 내용은 메르님의 글을 투자자의 시각으로 부연설명하기 위함입니다. 필자의 능력이 부족하여, 투자포인트를 잘 전달하지 못할 수 있습니다. 양해 부탁 드리고, 도움이 되셨으면 합니다.

Disclaime

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.