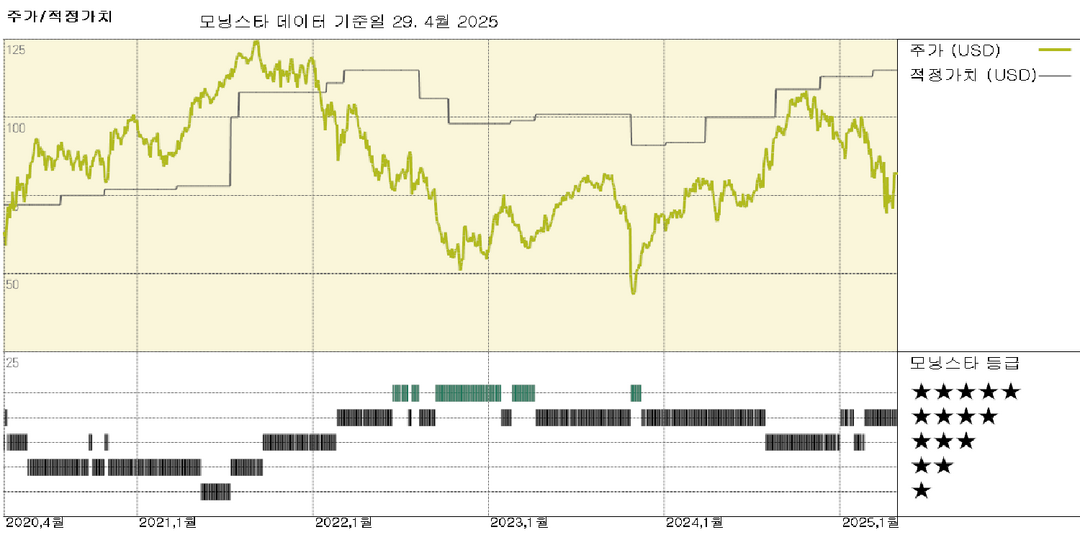

모닝스타 등급

2025.04.29 기준

적정가치

2025.03.10 기준

주가/적정가치 비율

| 모닝스타 핵심지표 | 애널리스트 | 정량적 |

|---|---|---|

| 경제적 해자 | 넓음 | - |

| 가치 평가 | ★★★★ | - |

| 불확실성 | 높음 | - |

| 현재 | 5개년 평균 | 섹터 | 국가 | |

|---|---|---|---|---|

| 주가/퀀트 적정가치 | - | - | - | - |

| PER | 44.1 | 53.1 | - | - |

| 예상 PER | 20.1 | - | - | - |

| 주가/현금흐름 | 19.6 | 27.4 | - | - |

| 주가/잉여현금흐름 | 31.9 | 57.7 | - | - |

| 배당수익률 % | 0.52 | 0.47 | - | - |

트랜스유니언 실적: 견고한 분기 실적과 전망 유지가 시장으로부터 긍정적 반응을 얻고 있습니다

왜 중요한가: TransUnion의 주가는 거시경제 불확실성 속에서 변동성을 보였으나, 회사의 좋은 1분기 실적과 2025년 전망을 유지한 경영진의 결정이 시장으로부터 긍정적으로 평가받고 있습니다. 1분기 매출과 조정 EBITDA는 FactSet 컨센서스 추정치보다 각각 2%와 4% 초과했습니다. 또한, 회사의 매출과 조정 EBITDA는 각각 회사의 전망 상한선보다 2%와 3% 높았습니다. 4월 중순까지 경영진은 금융 서비스 신용 거래량에서 추가적인 둔화 신호를 확인하지 못했습니다. 결론: 우리는 넓은 경쟁 우위 등급과 주당 $115의 공정한 가치 추정치를 유지합니다. 우리는 회사의 전망이 보수적일 것으로 예상되며, 현재 2025년 전망은 경영진의 현재 전망보다 높습니다. 장기 전망: 대출 규모는 사이클적일 수 있지만, TransUnion은 보험, 임차인 심사, 채권 회수 등 사이클과 무관한 사업을 보유하고 있습니다. 참고로 2009년 매출은 심각한 금융 위기 및 10%에 가까운 실업률에도 불구하고 2007년 수준보다 13% 낮았을 뿐입니다. 우리는 시장이 때로는 해당 기업의 사이클적 노출을 과대평가하고 있을 수 있다고 판단합니다. 주요 지표: 1분기 유기적 매출 성장률 8%는 4분기 9% 성장률과 유사했습니다. Equifax와 마찬가지로 TransUnion도 주택담보대출을 제외한 유기적 성장률이 전분기 4%에서 6%로 가속화되었습니다. 금융 서비스 매출은 FICO 가격 인상으로 주택담보대출이 27% 성장했으며, 자동차 및 소비자 대출을 주도한 주택담보대출을 제외한 매출은 9% 성장했습니다. 신흥 분야는 보험과 기타 분야의 개선으로 전분기 4%에서 6%로 성장했습니다.

투자 의견

Equifax, Experian과 함께 3대 소비자 신용 조사 기관으로 꼽히는 TransUnion. 데이터 집약적인 비즈니스에 내재된 고정 비용을 감안할 때 TransUnion은 지난 몇 년 동안 의미 있는 마진 확장을 달성할 수 있었습니다. TransUnion의 핵심 사업은 미국 대출 기관에 신용 보고서를 판매하는 것이지만, 이 사업이 가장 성숙기에 접어들면서 회사는 다른 성장의 길을 모색해 왔습니다. 그 중 하나가 금융 기관을 넘어 보험, 임대 심사, 추심 및 기타 부문과 같은 버티컬 분야로 사업을 확장하는 것이었습니다. 신흥 버티컬 비즈니스는 2009년 매출의 21%에서 2023년 회사 매출의 31%로 증가했습니다. 이러한 수익은 산업 전반에 걸쳐 다각화되어 있고 거시적인 영향을 덜 받지만 코로나 바이러스 관련 중단에 민감할 수 있기 때문에 TransUnion이 경기 침체를 극복하는 데 도움이 될 것으로 예상합니다. TransUnion은 미국에서의 성공 사례를 해외에서도 재현하기 위해 노력해 왔습니다. 가장 흥미로운 기회는 인도의 많은 인구를 고려할 때 회사의 지속적인 성장 동력이 될 수 있는 인도에서 찾을 수 있습니다. 트랜스유니온은 인도에 일찍 진출한 덕분에 인도에서 압도적인 시장 점유율을 확보할 수 있었습니다. 이 시장의 잠재력을 완전히 실현하는 데는 수년이 걸리겠지만, 당사는 이 회사의 선도적인 위치가 장기적으로 의미 있는 상승 여력을 제공한다고 생각합니다. 2015년 공개적으로 데뷔한 이후 TransUnion의 인수 전략은 소규모 볼트온 거래부터 대규모 인수에 이르기까지 다양한 방식으로 진행되었습니다. 볼트온 거래의 예로는 디지털 마케팅을 위한 데이터와 분석을 제공하는 Tru Optik과 Signal Digital이 있습니다. 2018년 14억 달러 규모의 영국 신용조사기관 Callcredit 인수, 2021년 31억 달러 규모의 Neustar 인수, 2021년 6억3800만 달러 규모의 Sontiq 인수 등 TransUnion의 대형 거래도 있습니다. 저희는 TransUnion의 인수가 대체로 전략적으로 합리적이며 회사의 해자를 약화시키지 않았다고 생각합니다.

📈 상승론자 의견

- 가이던스 미달 및 기타 이슈 이후, TransUnion의 주가는 동종 업계에 비해 저렴하여 상승 여지가 더 많습니다.

- 매출 증가에는 수년이 걸릴 수 있지만, 미국과 더불어 장기적인 매출 잠재력이 있다고 판단되는 신흥 시장 중 하나인 인도에서 선도적인 위치를 점하고 있습니다.

- 트랜스유니온의 신흥 업종(보험, 공공 부문 등)의 성장은 거시적 환경에 대한 민감도가 대침체기에 비해 낮다는 것을 의미합니다.

📉 하락론자 의견

- 핵심 신용 보고서의 가격은 일반적으로 보합세를 유지해 왔기 때문에 성장은 주로 볼륨에 의해 주도됩니다.

- 트랜스유니온이 직접적으로 연루되지는 않았지만 에퀴팩스의 정보 유출은 모든 플레이어에게 더 엄격한 규제 환경으로 이어질 수 있습니다.

- 경영진의 M&A 선호는 궁극적으로 핵심 비즈니스를 둘러싼 넓은 해자를 희석시킬 수 있습니다.

오렌지보드에서는 모닝스타와 제휴하여 모닝스타의 리서치 리포트를 제공하고 있습니다.

모닝스타(Morningstar,Inc.)는 미국 시카고에 본사를 둔 글로벌 1위 금융 정보 및 투자 리서치 회사이며, 금융 상품의 판매사나 발행사와 독립적으로 운영되어 투자자들에게 신뢰도와 전문성 있는 정보를 제공합니다.

모닝스타의 기업평가 방법이 궁금하시다면 모닝스타 리서치 방법론에서 확인해보세요.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.