모닝스타 등급

2025.11.18 기준

적정가치

2025.10.22 기준

주가/적정가치 비율

| 모닝스타 핵심지표 | 애널리스트 | 정량적 |

|---|---|---|

| 경제적 해자 | 넓음 | - |

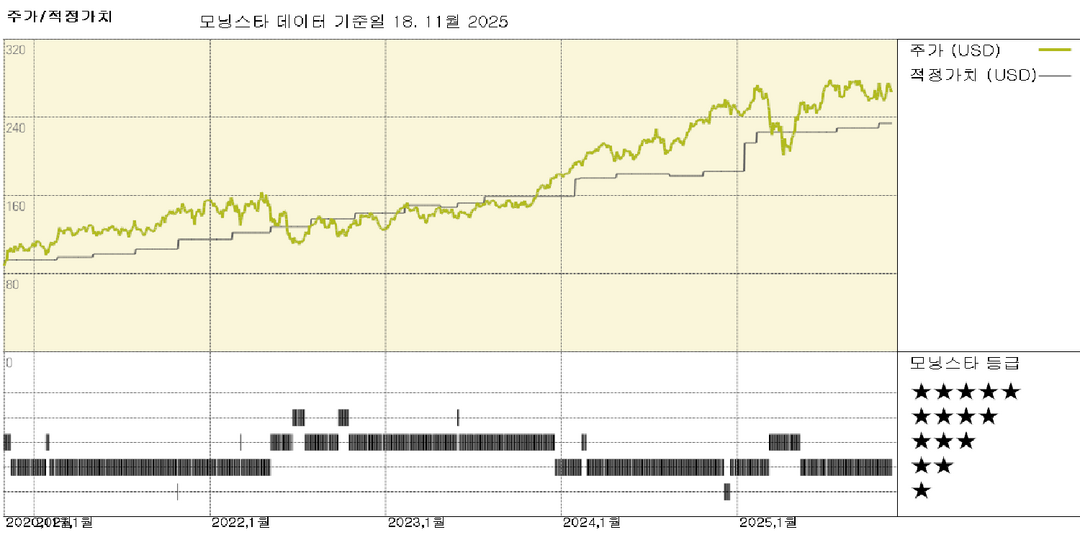

| 가치 평가 | ★★ | - |

| 불확실성 | 중간 | - |

| 현재 | 5개년 평균 | 섹터 | 국가 | |

|---|---|---|---|---|

| 주가/퀀트 적정가치 | - | - | - | - |

| PER | 39.1 | 43.6 | - | - |

| 예상 PER | 29.4 | 29.4 | - | - |

| 주가/현금흐름 | 37.9 | 41.9 | - | - |

| 주가/잉여현금흐름 | 43.3 | 45.3 | - | - |

| 배당수익률 % | 0.22 | - | - | - |

Hilton: 지속적인 가용 객실당 수익 성장의 길, 주가는 여전히 비싸다

미국 업계가 저축률 하락과 인플레이션 상승에도 불구하고 높은 성장률을 기록할 수 있다는 연구 결과에 따라 와이드모트 힐튼의 2026~28년 가용 객실당 수익(RevPAR) 전망을 연평균 성장률 3.5%에서 5.3%로 상향 조정했습니다. 이에 따라 힐튼의 공정가치 추정치를 주당 185달러에서 214달러(2025년 EV/조정 EBITDA 15배)로 상향 조정했습니다. 확장된 밸류에이션에도 불구하고 주가는 고평가된 것으로 보입니다. 하지만 이 브랜드 우위의 와이드모트 기업의 주식을 추천하는 데는 큰 할인이 필요하지 않을 것입니다. 이전에는 미국 가계 저축률(팬데믹 이전 한 자릿수의 높은 수준에 비해 최근 몇 달간 4~5%에 불과)이 업계 수익률 성장을 저해할 수 있다고 생각했지만, 2000년대와 2010년대 미국 업계 수익률이 저축률 감소와 인플레이션 상승에도 불구하고 수년 동안 평균 한 자릿수의 높은 상승률을 기록했다는 점에서 이제 우려를 덜게 됐습니다. 또한 2026~28년 미국 GDP와 미국 인플레이션이 각각 평균 2.4%와 1.9%를 기록할 것이라는 전망은 수정된 RevPAR 예상치를 뒷받침하는 근거가 될 것으로 생각합니다. 또한, 응답자의 3분의 2가 팬데믹 이전과 비교해 현재 여행에 더 많은 관심을 갖고 있다는 최근 맥킨지 설문조사에 힘입어 여행이 소비자들의 최우선 관심사가 될 것으로 예상합니다. 향후 10년(2024~33년) 동안 힐튼의 RevPAR은 평균 3.4% 성장할 것으로 예상되며, 이는 힐튼이 주로 경쟁하는 미국 고급 호텔 업계의 장기 실적과 비슷한 수준입니다. 마지막으로, 2024년 3분기에 힐튼의 글로벌 평균 일일 요금이 2019년의 111% 수준에 도달하는 등 힐튼의 브랜드가 강력한 가격 책정력을 보여줬다는 점에 주목합니다. 이러한 강점이 향후에도 지속되어 향후 몇 년간 건전한 RevPAR 성장을 견인할 것으로 예상합니다.

투자 의견

거시경제적 우려가 여행 소비에 단기적 위험 요인으로 작용하고 있지만, 힐튼의 강력한 상위급, 라이프스타일, 럭셔리 호텔 포트폴리오에 대한 지속적인 수요가 예상됩니다. 이는 힐튼의 주요 경쟁 우위인 브랜드 무형자산의 가치를 강화하고 있습니다. 회사의 포트폴리오는 2025년에 약 1,000개 호텔이 추가될 예정이며, 이는 '세계의 소규모 럭셔리 호텔(Small Luxury Hotels of the World)' 파트너십, 2023년 출시된 신흥 프리미엄 이코노미 중급 브랜드 '스파크(Spark)', 그리고 2023년 새롭게 선보인 장기 체류형 서비스 '리브스마트 스튜디오(LivSmart Studios)'에 의해 뒷받침됩니다. 2025년 9월 30일 기준, 스파크는 이미 207개 호텔을 운영 중이며, 리브스마트는 100개 이상의 호텔이 개발 중으로 추정됩니다. 장기적으로 스파크는 수천 개 단위까지 확장 가능하여 회사에 매력적인 단위 성장 촉매제가 될 수 있습니다. 또한 힐튼은 2025년 10월 중급 라이프스타일 브랜드 '아웃셋(Outset)'을 론칭했으며, 현재 60개 호텔이 개발 중이고 장기적으로 북미 지역에 500개 시설을 추가할 잠재력을 보유하고 있습니다. 힐튼의 브랜드 경쟁력은 글로벌 호텔 객실 점유율 중위 단일자리 수치와 건설 중인 업계 전체 파이프라인 객실의 20% 이상 점유율로 입증됩니다. 힐튼은 2025년 6월 30일 기준(최신 업데이트) 2억 2,600만 명의 회원을 보유한 선도적 로열티 프로그램을 운영 중이며, 이들 회원은 높은 참여도를 보이며 전체 예약 객실일의 3분의 2 이상을 차지합니다. 이에 따라 향후 10년간 힐튼의 객실 점유율 확대 속도는 업계 최고 수준인 중간 단일 자릿수 성장을 기록할 것으로 전망됩니다. 이는 미국 호텔 산업의 장기 공급 증가율(2%)을 상회하는 수치로, 시장 점유율 확대를 시사합니다. 힐튼은 사실상 모든 객실을 관리 또는 프랜차이즈 방식으로 운영함으로써 투자 자본 수익률이 높고 부동산 소유주에게 상당한 전환 비용이 발생하는 매력적인 반복 수수료 비즈니스 모델을 갖추고 있습니다. 이는 힐튼의 넓은 경쟁 우위 평가를 뒷받침하는 두 번째 근거입니다. 관리 및 프랜차이즈 호텔은 고정 비용과 자본 요구 사항이 낮으며, 20~30년 지속되는 계약으로 인해 소유주에게 상당한 해지 비용이 발생하여 연간 해지율이 1%대 초반의 극히 낮은 수준을 유지합니다.

📈 상승론자 의견

- 힐튼은 호텔 업계 객실 점유율에서 중간 단일 자릿수(mid-single-digit)를 차지하고 있으며, 글로벌 호텔 업계 파이프라인 내 건설 중인 객실의 20% 이상을 확보함에 따라 점유율이 증가할 전망이다.

- 신규 라이프스타일 및 장기 체류형 브랜드인 스파크(Spark), 리브스마트(LivSmart), 그래듀에이트 호텔스(Graduate Hotels), 노매드(NoMad), 홈투(Home2), 아웃셋(Outset), 큐리오(Curio), 캐노피(Canopy), 트루(Tru), 태피스트리 컬렉션(Tapestry Collection), 모토(Motto), 템포(Tempo)를 통해 차세대 여행객 증가의 혜택을 누릴 수 있는 유리한 입지를 확보하고 있습니다.

- 힐튼은 2025년 6월 30일 기준 2억 2,600만 명 이상의 회원을 보유한 강력한 로열티 프로그램을 운영하고 있으며, 이는 총 객실 숙박 일수의 약 3분의 2를 차지합니다.

📉 하락론자 의견

- 경쟁 호텔 운영사 및 홈스테이·휴가용 숙소 플랫폼의 최근 브랜드 론칭은 경쟁 위협으로 작용하며, 기술 발전과 차세대 여행객의 기술 활용은 이러한 숙소들의 접근성과 인지도를 높입니다.

- 힐튼의 미국 내 호텔은 총 EBITDA의 대부분을 차지하여, 경쟁사들보다 미국 경제 침체의 영향을 더 크게 받습니다.

- 소비자 저축이 팬데믹 이전 수준으로 회복되면서 업계 여행 수요는 완화 조짐을 보이고 있습니다.

오렌지보드에서는 모닝스타와 제휴하여 모닝스타의 리서치 리포트를 제공하고 있습니다.

모닝스타(Morningstar,Inc.)는 미국 시카고에 본사를 둔 글로벌 1위 금융 정보 및 투자 리서치 회사이며, 금융 상품의 판매사나 발행사와 독립적으로 운영되어 투자자들에게 신뢰도와 전문성 있는 정보를 제공합니다.

모닝스타의 기업평가 방법이 궁금하시다면 모닝스타 리서치 방법론에서 확인해보세요.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.