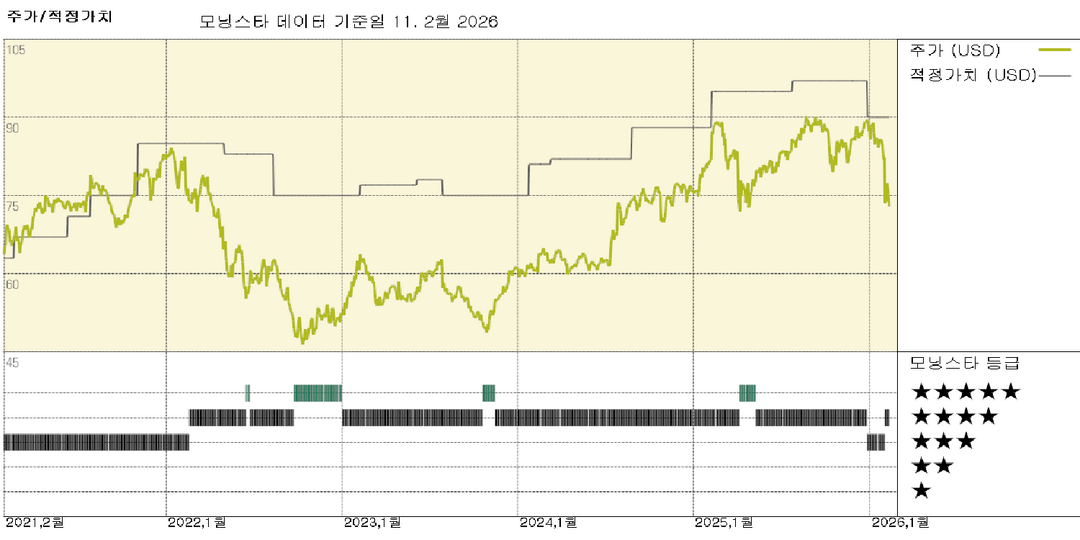

모닝스타 등급

2026.02.11 기준

적정가치

2025.12.29 기준

주가/적정가치 비율

| 모닝스타 핵심지표 | 애널리스트 | 정량적 |

|---|---|---|

| 경제적 해자 | 좁음 | - |

| 가치 평가 | ★★★★ | - |

| 불확실성 | 중간 | - |

| 현재 | 5개년 평균 | 섹터 | 국가 | |

|---|---|---|---|---|

| 주가/퀀트 적정가치 | - | - | - | - |

| PER | 23.1 | 24.8 | - | - |

| 예상 PER | 13.1 | 12.8 | - | - |

| 주가/현금흐름 | 10.1 | 12.1 | - | - |

| 주가/잉여현금흐름 | 12.1 | 14.2 | - | - |

| 배당수익률 % | 1.43 | 1.17 | - | - |

SS&C 실적: 상대적으로 안정적이며 전망은 소폭 개선

왜 중요한가: SS&C의 2분기 매출은 $1.54억 달러, 조정 EPS는 $1.45로, 각각 FactSet 컨센서스 추정치보다 1%와 4% 높았습니다. SS&C의 조정 이익에는 주식 기반 보상 및 자본화 소프트웨어의 유기적 감가상각이 제외됩니다. 이러한 항목을 포함할 경우, 우리는 2분기 EPS를 $1.16로 추정합니다. GAAP EPS는 해당 분기 $0.72였습니다. 결론: 회사의 발표 내용 중 장기 전망을 변경할 만한 요소는 거의 없었으며, 우리는 좁은 경쟁 우위 등급과 $95의 공정 가치 추정치를 유지합니다. 세부 사항: 유기적 매출 성장률은 3.5%로, 1분기 5.1%에서 감소했습니다. 자산 관리 및 투자 기술 부문과 GIDS는 각각 3%와 4%로 전분기 대비 안정세를 유지했습니다. GlobeOp(펀드 관리)은 3%포인트 감소해 7%를 기록했지만, 우리 관점에서는 여전히 건전한 수준이며, Intralinks는 거래 환경 둔화로 인해 감소했습니다. 회사는 주가 하락을 활용했습니다. SS&C는 분기 중 평균 주가 $78에 340만 주를 매입했습니다. 주가가 저평가되었다고 판단하기 때문에 이는 자본 활용의 좋은 사례이며, 우리 Exemplary Morningstar Capital Allocation Rating을 지지합니다. 주요 지표: 조정 EBITDA 마진은 전분기 39.1%와 동일하며, 전년 동기 대비 38.5%에서 상승했습니다. SS&C의 순부채/조정 EBITDA 비율은 현재 2.7배입니다. Calastone 인수 시 프로 포마 기준으로 순 레버리지 비율은 3.1배로 추정됩니다. 회사는 적절한 거래 시 '중간 4' 범위까지 레버리지를 확대하는 데 편안함을 느끼고 있습니다. SS&C는 2015년 Advent 인수와 2018년 DST 인수와 같은 대규모 거래 시 이 수준의 레버리지를 활용해 왔으며, 반복 수익 모델이 이러한 레버리지 수준을 허용한다고 판단합니다.

투자 의견

1986년 설립된 SS&C 테크놀로지스는 주로 금융 서비스 기업을 대상으로 소프트웨어 제품 및 소프트웨어 기반 서비스를 제공합니다. SS&C는 1989년 CAMRA(완전한 자산 관리, 보고 및 회계)를 도입했습니다. 설립 이후 SS&C는 50개 이상의 기업을 인수했으며, 인수는 성장 전략의 중요한 부분이었습니다. SS&C의 전략은 반복 수익이 높은 기업을 인수하고 비용을 절감해 마진을 높이는 것이다. 2012년 SS&C는 펀드 관리사 글로브옵(GlobeOp)을 8억 3,400만 달러에 인수해 EBITDA 마진을 31%에서 39%로 끌어올렸다. 2015년에는 어드벤트 소프트웨어를 26억 달러에 인수해 EBITDA 마진을 35%에서 47%로 끌어올렸습니다. SS&C는 인수합병을 통해 새로운 고객 업종에 진입하는 경우가 많습니다. 어드벤트 인수를 통해 SS&C는 어드벤트의 블랙 다이아몬드 제품을 통해 자산관리 소프트웨어 시장에 발판을 마련했습니다. DST 인수를 통해 SS&C는 의료 비즈니스 프로세스 아웃소싱 시장에 진출할 수 있었습니다. 2018년에는 SS&C가 각각 14억 달러와 15억 달러에 Eze(거래 소프트웨어)와 Intralinks(가상 데이터룸 소프트웨어)를 인수했습니다. 2018년 4월, SS&C는 DST 시스템을 54억 달러에 인수했습니다. DST의 금융 서비스 부문은 뮤추얼 펀드 등에 주주 기록 관리(이전 대리인) 서비스와 기타 비즈니스 프로세스 아웃소싱 서비스를 제공합니다. DST 헬스케어는 약국 솔루션, 의료 행정, 건강 결과 최적화 등을 포함합니다. 많은 애널리스트들이 SS&C가 DST의 헬스케어 부문을 분사할 것이라고 예상했지만, SS&C는 이 사업을 유지했습니다. 2022년 SS&C는 급성장 중이지만 수익성이 없는 소프트웨어 자동화 업체 블루 프리즈름(Blue Prism)을 16억 달러에 인수 완료했습니다. SS&C는 이후 비용을 절감했으며, 해당 사업부는 현재 조정 EBITDA 마진 30%를 창출하고 있는 것으로 보입니다. 최근인 2025년 10월에는 칼라스톤(Calastone)을 10억 달러에 인수했다고 발표했습니다. SS&C는 소규모 및 대규모 거래 모두에서 수익 증대를 창출한 탁월한 실적을 보유하고 있으나, 향후 유사한 성장을 달성할 능력은 더 제한적일 것으로 판단됩니다. 우리는 SS&C가 평가액이 지나치게 높을 경우 입찰에서 물러날 의지를 보인 점을 높이 평가합니다. 경영진이 평가액에 대해 엄격한 태도를 유지하는 것이 합리적이라고 믿기 때문입니다.

📈 상승론자 의견

- SS&C의 주가는 시장 평균보다 훨씬 낮은 수준에서 거래되며 저평가된 것으로 보입니다.

- SS&C의 펀드 관리 및 소프트웨어 솔루션은 높은 유지율로 입증되듯 고객 충성도가 높은 편입니다.

- SS&C 경영진은 자본 배분에서 탁월한 실적을 보유하고 있습니다. 회사는 인수 과정에서 과다 지출을 방지하기 위해 경쟁 입찰에서 패배하는 것도 마다하지 않습니다.

📉 하락론자 의견

- SS&C의 인수 전략은 유리한 자금 조달 환경과 합리적인 인수 대상 가격에 의존합니다. 잠재적 대상에 대한 높은 배수는 SS&C가 매력적인 인수 기회를 찾기 어렵게 만듭니다.

- 인플레이션 및 기타 요인으로 인해 영업 마진 추세가 불안정해질 수 있습니다.

- SS&C의 유기적 성장은 지난 몇 년간 대체로 1~5%대의 낮은 수준을 유지해 왔으며, 이는 평범한 수준입니다.

오렌지보드에서는 모닝스타와 제휴하여 모닝스타의 리서치 리포트를 제공하고 있습니다.

모닝스타(Morningstar,Inc.)는 미국 시카고에 본사를 둔 글로벌 1위 금융 정보 및 투자 리서치 회사이며, 금융 상품의 판매사나 발행사와 독립적으로 운영되어 투자자들에게 신뢰도와 전문성 있는 정보를 제공합니다.

모닝스타의 기업평가 방법이 궁금하시다면 모닝스타 리서치 방법론에서 확인해보세요.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.