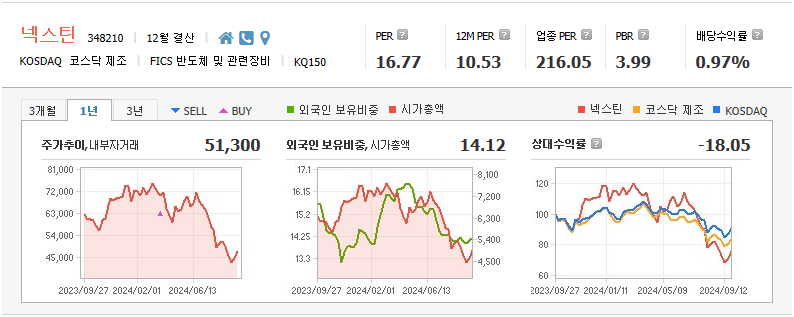

현재 수익률

6%작성시 주가

51,300 KRW24.09.27 기준

목표가

62,000 KRW21%투자의견

매수투자기간

2024/09~2024/12

■ 기업개요

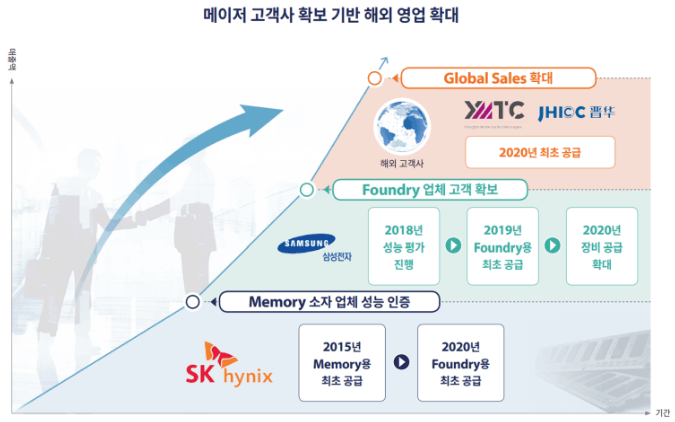

2010년 6월 설립되어 2012년 10월 26일 상호명을 "주식회사 하이이노텍"에서 "주식회사 넥스틴"으로 변경 하였습니다.

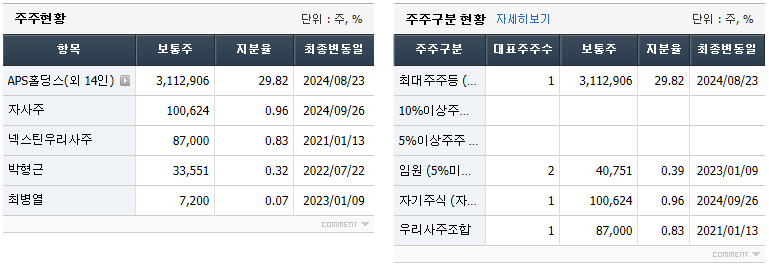

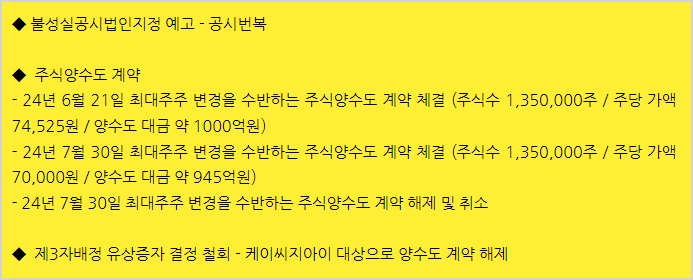

▶ APS홀딩스에서 23년 4월 APS로 사명이 변경되었으며, 최대주주는 APS, 박태훈, AP시스템 3인이 29% 이상 보유하고 있습니다.

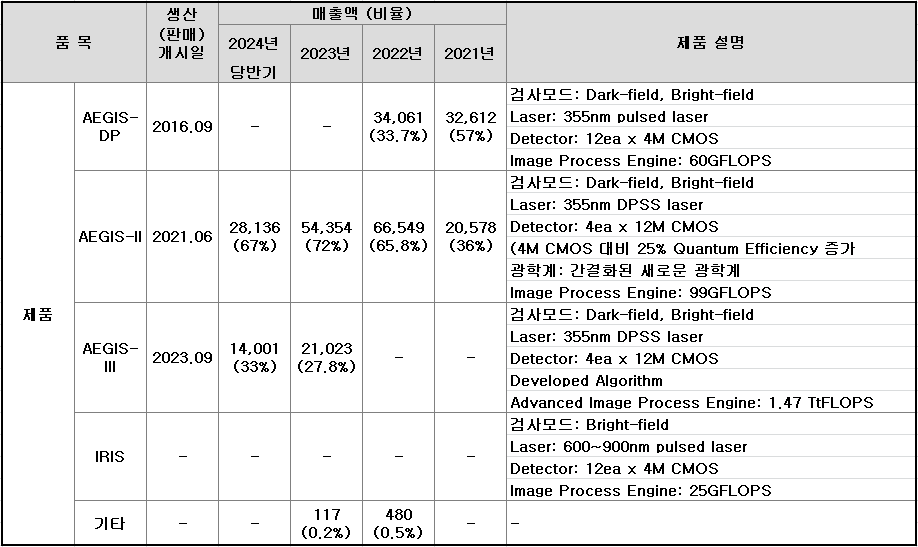

■ 사업 및 매출구분

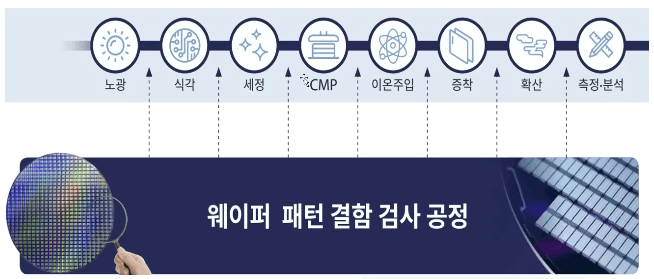

반도체 전(前)공정 패턴 결함 검사 장비는 웨이퍼 표면에 형성된 전기 회로의 이미지를 촬상하고 반복되는 동일한 이미지를 서로 비교하여 차이점을 찾아내는 장비로 웨이퍼 표면에 형성된 전기회로의 촬상 이미지를 얻는 방법에 따라 전자선 검사 장비(E-beam Inspection System)와 광학 검사 장비(Optical Inspection System)로 나누어집니다.

전자선 검사 장비는 주로 연구용 목적으로 사용 됩니다.

넥스틴은 광학검사 장비 업체로 광학 검사 장비는 대기압 하에서 이미지 촬상을 진행하기 때문에 검사 속도가 전자선 검사 장비에 비하여 매우 빠른 장점

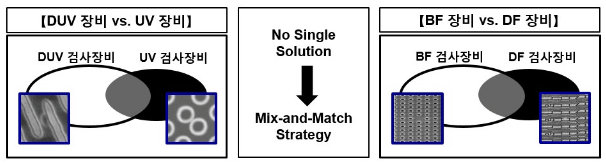

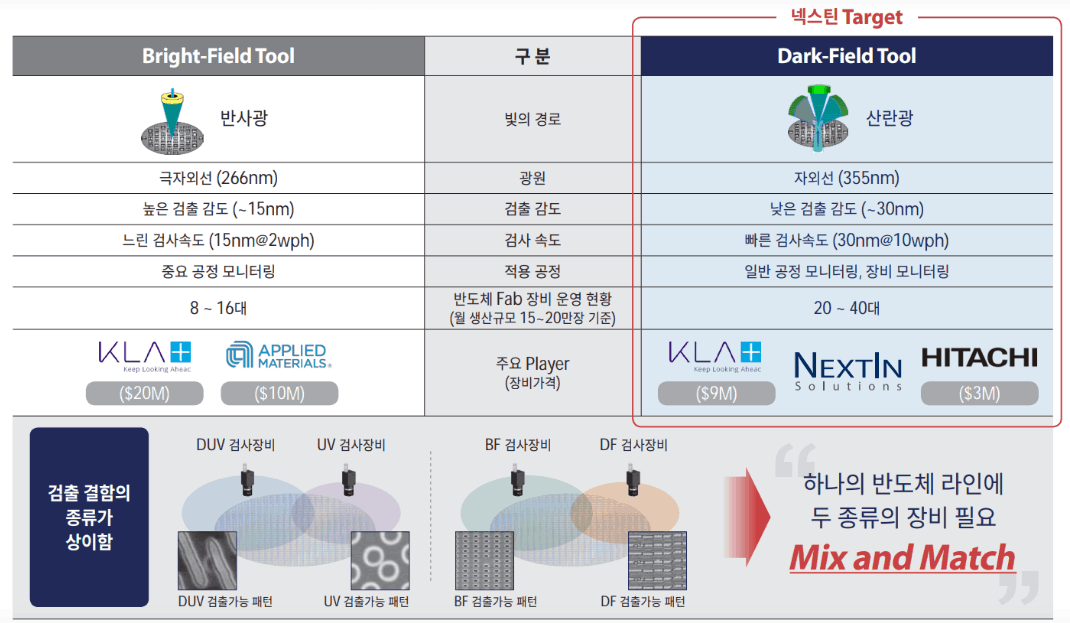

* 사용하는 광원의 파장에 따라 극자외선 (Deep UV, 266nm) 장비, 자외선(UV, 355nm) 장비, 가시광선(Visible, 400nm ~ 600nm) 장비로 구분.

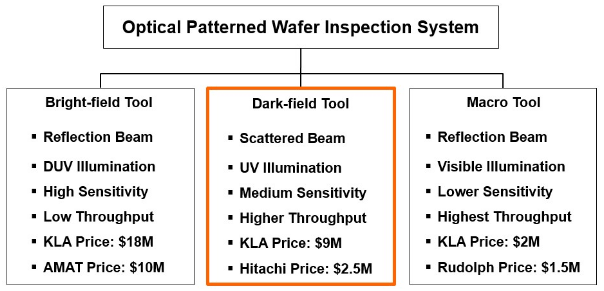

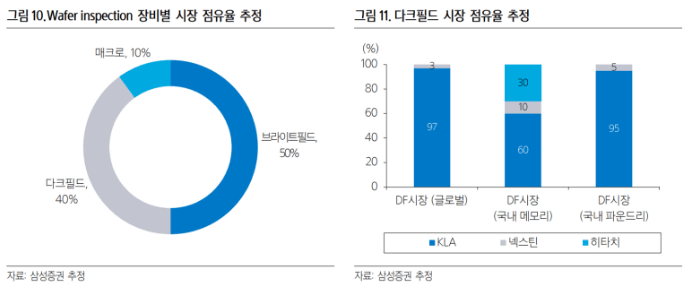

* 반사광을 이용하여 이미지를 촬상하는 Bright-field 장비와 산란광을 이용하여 이미지를 촬상하는 Dark-field 장비로 구분

◇ Bright-field 검사 장비 - 주로 극자외선(DUV)을 광원으로 사용하며, 반사광을 이용하여 촬상 하기 때문에 촬상된 이미지의 해상도가 매우 높아 매우 작은 크기의 미소 결함(~ 15nm) 까지도 검출이 가능하나, 높은 배율의 고해상도 이미지를 촬상하여야 하기 때문에 검사 속도가 상대적으로 느리고 장비 가격이 매우 높은 단점이 있어, 주로 사진 공정이나 식각 공정에서 발생하는 패턴 결함을 검출하는 목적으로 사용합니다.

◇ Dark-field 검사 장비 - 주로 자외선(UV)을 광원으로 사용하며, 산란광을 이용하여 촬상하기 때문에 검사 속도가 상대적으로 빠르고 장비 가격이 낮은 장점이 있으나 산란광으로 획득한 이미지의 해상도 한계 때문에 검출 가능한 결함의 크기가 상대적으로 다소 큰(~ 30nm) 단점이 있습니다.

* 활용하는 목적에 따라 나노미터급 결함을 검출하는 장비와 마이크로미터급 결함을 검출하는 장비로 구분

NEXTIN의 혁신적인 2차원 이미징 기술을 기반으로 한 웨이퍼 감사 시스템인 AEGIS 시리즈는 1x nm 노드 이상의 복잡한 반도체 제조공정에서 발생하는 다양한 결함을 빠른 고감도 검사로 발견함으로써 조기 공정 안정화 및 수율 향상를 위한 고객의 노력에 효과적으로 대응하는 가성비가 높은 고성능 웨이퍼 검사 장비입니다.

Bright field와 Dark field 동시 검사 및 NEXTIN의 특허인 듀얼 미러 촛점 평면 어셈블리 기술은 가장 빠른 검사 속도로 고감도의 결함 검사를 가능하게 합니다. AEGIS 웨이퍼 검사 시스템은 200mm 와 300mm 웨이퍼를 모두 지원함으로써 다양한 고객의 요구에 대응하고 있습니다.

AEGIS 웨이퍼 검사 시스템은 필름 공정, 패턴 형성 공정, 평탄화 공정, 이온주입 공정, 클리닝 공정 등 반도체 공정에서 발생하는 Bridge, Thinning, Projection, Foot 등 패턴 결함뿐만 아니라 Scratch, Particle 등 다양한 결함을 효과적으로 검출하는 가장 가성비가 좋은 장비입니다.

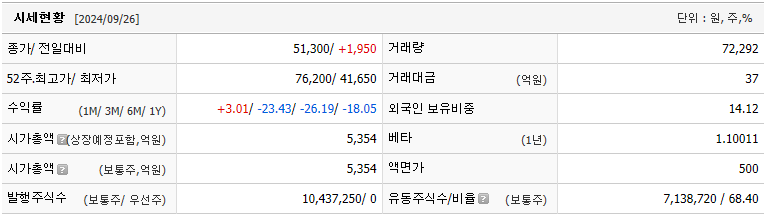

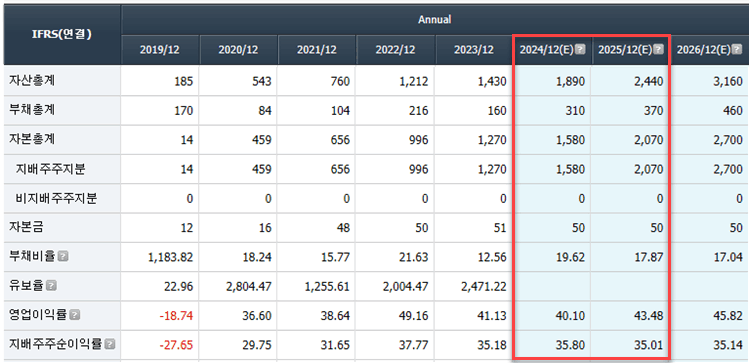

■ 재무제표 분석

▶ 22년 7월 자이시스 소규모 합병과 23년 6월 경기도 용인 토지 및 건물 양수 (종료일 27/12/31)로 인한 자산 및 자본 증가로 분석됨.

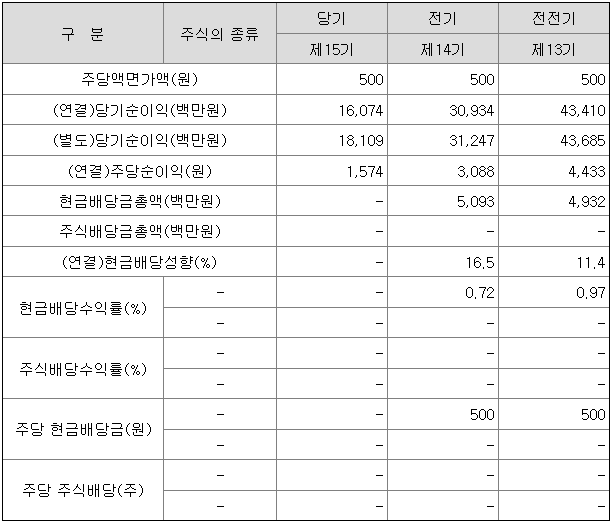

■ 배당분석

▶ 결산배당이며, 연평균 배당수익률은 0.85% 입니다.

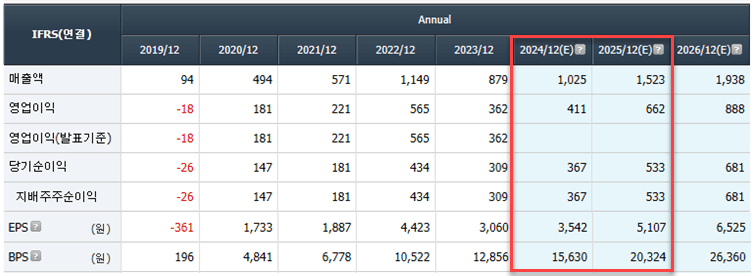

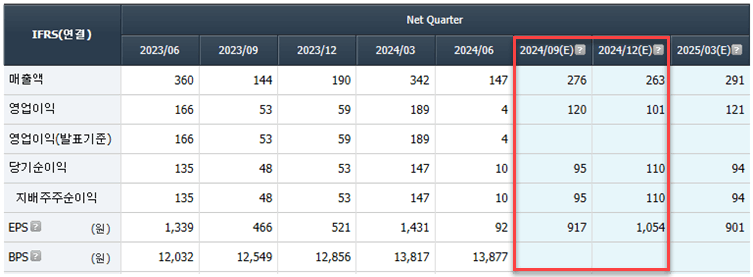

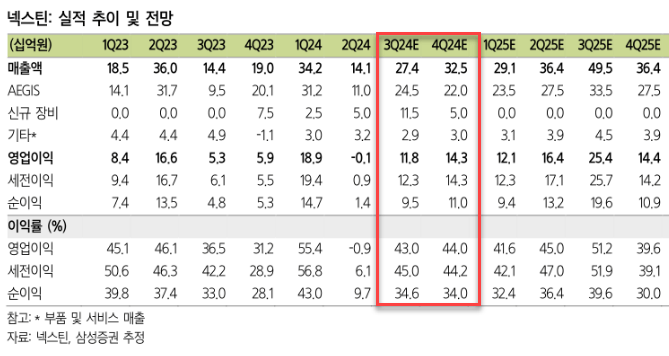

■ 실적분석

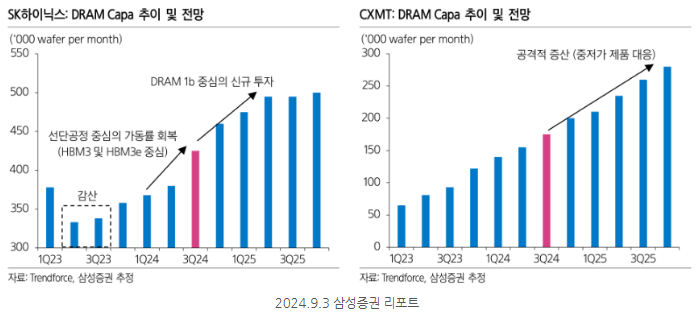

▶ 22년 최대 실적을 달성했으나, 23년 D램 감산으로 인해 실적 하향, 24년부터 AI로 인한 HBM 이슈로 턴어라운드가 전망되며, 25년 HBM이 8단에서 12단으로 변경 예상되어 사상최대 실적 달성이 추정됩니다.

▶ 2분기 리뷰 : 2분기 실적은 매출액 147억원(-56.9%, 이하 전분기대비), 영업이익 4억원으로 시장 기대치(48억원) 크게 하회. 배경은 1) 신규 장비 개발에 따른 연구개발비 증가, 2) 복리후생비에 일회성 비용 반영에 따른 영향

▶ 삼성증권 추정을 보면 3분기 실적이 4분기로 이연된 것으로 판단됨. (순이익 기준으로 보면 2Q 14억 -> 3Q 95억으로 6.5배 증가가 예상됨)

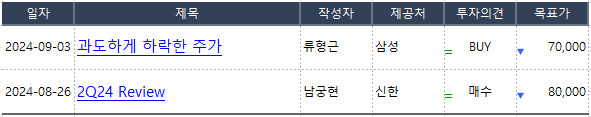

■ 뉴스&리포트

◆ 넥스틴은 주가안정 및 주주가치 제고 목적으로 보통주 119,189주(49.99억원) 규모의 자기주식 취득을 결정했다고 공시했다. 취득예상기간은 2024년09월11일 ~ 2024년12월10일이다.

◆ 넥스틴의 주력 사업인 Dark-field의 경우, KLA가 점유율 90% 이상을 차지하고 있는 시장으로 꾸준히 이원화 필요성이 제기되고 있고, 경쟁사인 Hitachi의 장비가 Low-End 중심이라는 점을 감안 시, KLA(경쟁기업) 장비의 이원화를 할 수 있는 업체는 넥스틴이 유일

◆ 3Q24 실적 발표가 다가오는 시점에서 신규 수주가 늘어나고 있는 것으로 추정, 유상자자를 철회한 이유도 신규 수주 개선의 결과로 판단됨.

◆ HBM 수요 대응을 위해 DRAM 1b 중심의 신규 투자가 2025년 월 40K 가량 나타날 것으로 예상되며, 지난 2년간 신규 장비 구매가 부진했다는 점을 감안하면, 신규 투자는 장비 공급 대수의 확대로 이어질 것으로 판단.

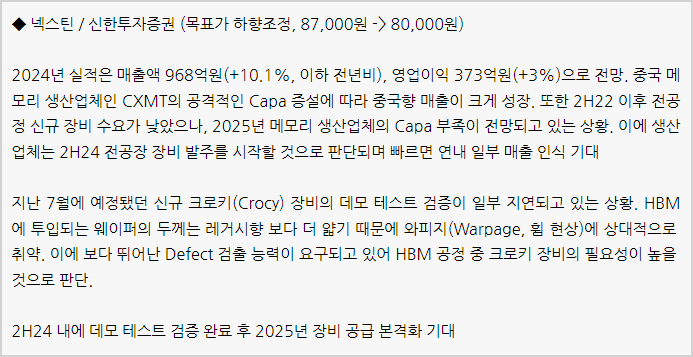

◆ 신규 장비

▶ 크로키(HBM 검사/계측) : 2024년 HBM3e 수요가 8단 중심이었다면 25년에는 12단 중심으로 변화가 예상, 적층 단수의 확대는 Warpage(웨이퍼 휨 현상)의 증가를 유발할 수 있어, 경쟁사 대비 기술 우위를 지니고 있는 크로키 제품은 고객사향 퀄 테스트 통과 가능성이 높다.

▶ IRIS : 3Q24까지 퀄 테스트 마무리 되어, 연내 매출 인식이 에상된다.

■ 밸류에이션과 목표가 추정

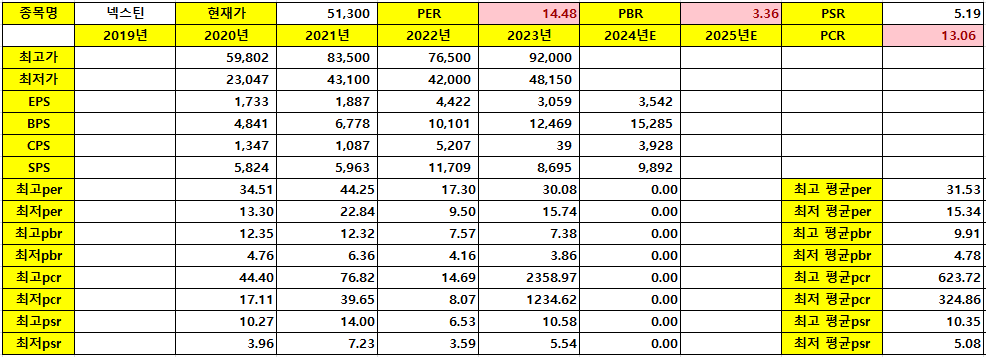

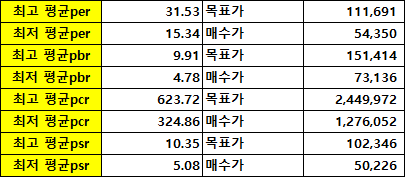

▶ PER 15.34~31.53 / PBR 4.78~9.91 / PCR 324.86~623.72 / PSR 5.08~5.19

▶ PER, PBR, PCR, PSR 모두 저평가 영역에 들어서는 가격은 50200원 이하이며, HBM을 비롯한 반도체는 성장성 중심으로 보는 것이 바람직함. 또한 역사적으로 92000원까지 상승한 것으로 보면 PER과 PSR을 기준으로 목표가를 설정하는 것이 옳은 것으로 보임.

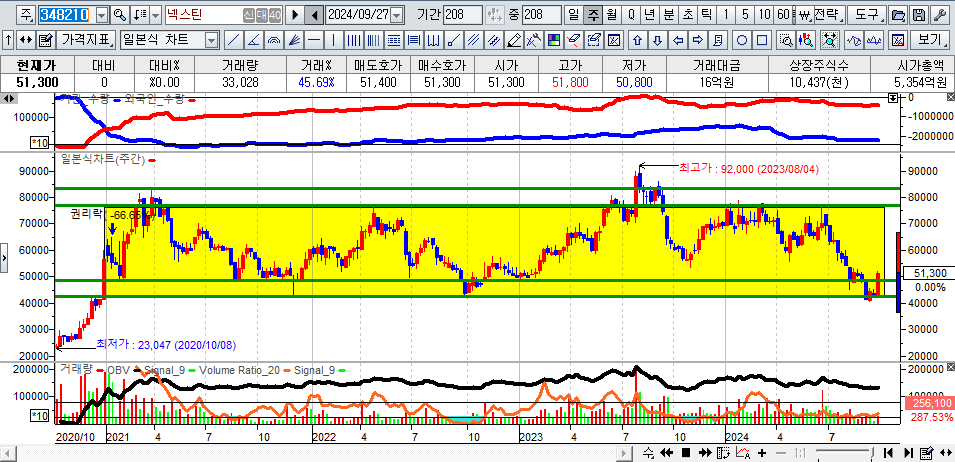

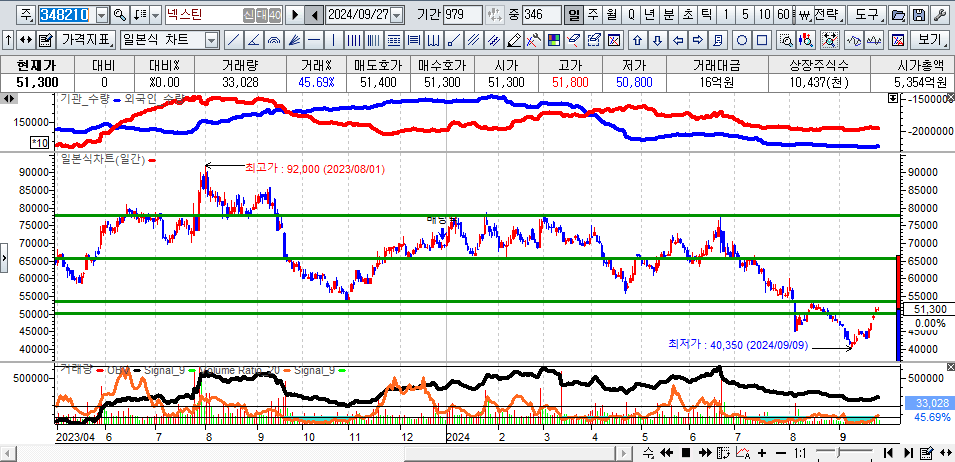

■ 차트분석

▶ 최대주주 매각 건에 대한 노이즈가 있겠지만, 21년부터 24년까지 주가의 움직임은 43000~83000 사이 박스권의 움직임을 보입니다. 중기적으로 보수적 관점에서 75000원까지 안정적인 상승이 예상 됩니다.

▶ 현 시점에서는 2~3분할 기준으로 매매가 바람직해 보임. 매수 타이밍은 53400~55300 사이 / 5만원 전후 / 45300원 전후 / 손절가는 40500원을 잡고 대응하며, 단기적인 목표가는 60000~62000 사이로 보임.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.