안녕하세요.

스프레드 시트에서 캡쳐한 내용을 이해하는 방법을 알려주면 좋겠다는 분이 계셨습니다. 오랜만에 오렌지바이블을 게시합니다.

제가 사용하는 템플릿을 예로 들어 설명 드립니다. 처음에는 이해하기 어려운 부분이 있지만, 사업보고서를 읽고 스프레드시트를 만들다 보면 익숙해 집니다. 익숙하지 않은 분들에게 기초적인 공부가 되었으면 합니다. 기본적인 내용이니, 아시는 분들은 패스 하셔도 될 듯 합니다.

재무제표 이해는 제조업부터 입니다. KT&G를 기준으로 설명합니다. 배경지식이 부족하면, 조금 어려울 수 있지만, 이 정도 이해를 갖추고 투자하셨으면 합니다. KT&G를 선택한 이유는 재무제표가 착실해서 입니다.

기본적인 내용이라 무료로 공개할까 했지만, 구독자들에게 조금이라도 더 혜택이 될까 싶어 유료로 올립니다. 양해 부탁 드립니다.

아래 내용에서 의견 부분은 필자의 의견일 뿐임을 말씀 드립니다.

#6. [재무제표] 개괄 을 읽고 오시면, 이해가 더 잘 되실 듯 합니다.

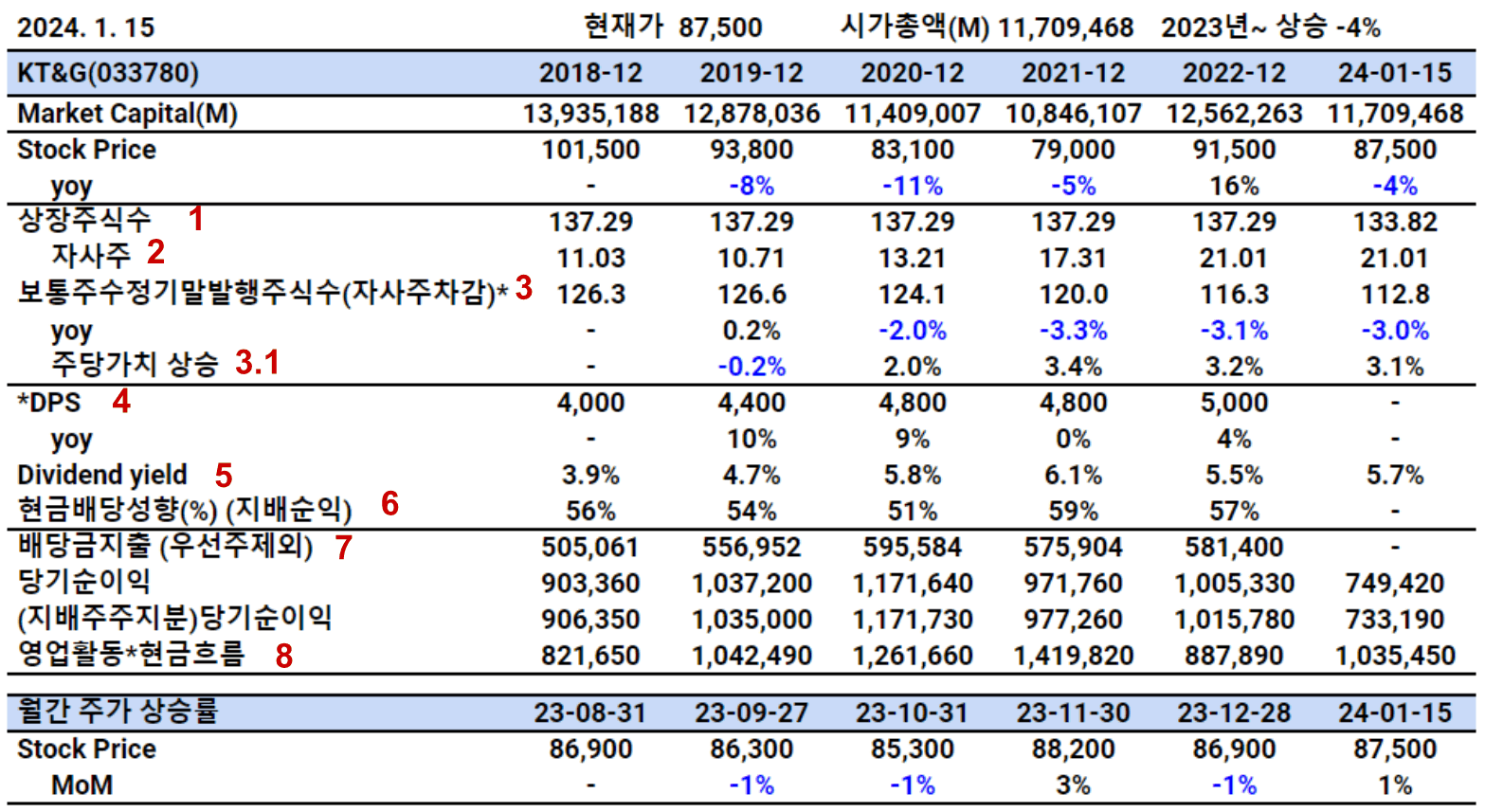

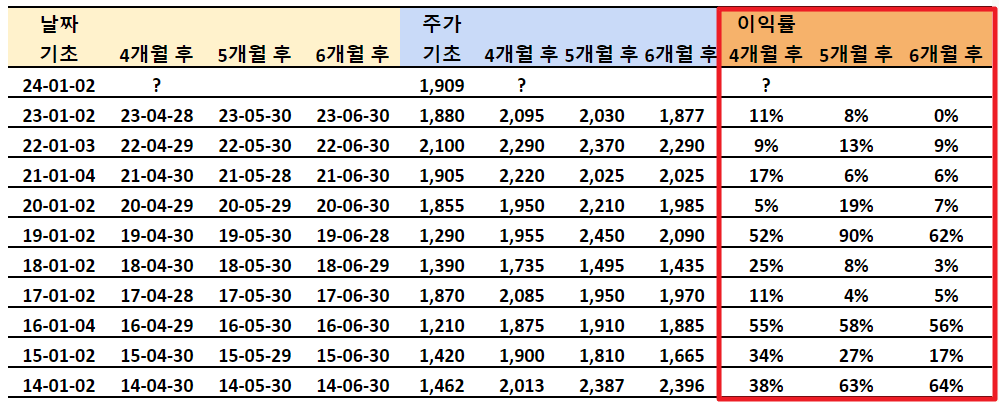

주가 테이블

1. 상장주식수

발행주식수가 늘어나고 있는지 확인이 필요함. 주식수가 늘어나는 것은 1)주식을 팔아서 자금을 조달하고 있다, 2)희석 지분(전환사채, 스톡옵션, 신주인수권부사채 등)이 있을 수 있다 는 의미이므로 투자시 경계해야 함.

늘어나면 주당 가치가 감소함(내 몫이 줄어듦).

2. 자사주 (환매, buyback, repurchasement 모두 같은 말임)

자사주 매입은 사업해서 번 돈(이익잉여금)으로 시장에서 시장에서 거래되는 주식을 거둬 들이는 행위임으로 대표적인 주주환원 방법임.

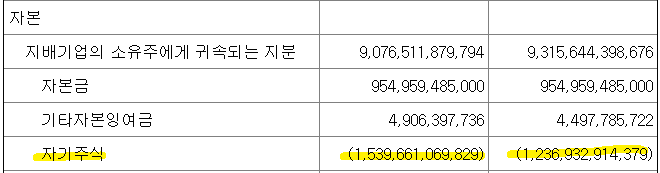

기업에서 자사주를 매수하는 행위는 현금을 소진하는 활동임. 돈을 쓰고 자본이 감소함. 부채 비율이 증가함.

회계적으로 자사주를 매입하나, 주식을 소각하나 같은 효력이 발생함. 자사주를 매입하면 자본 아래 ‘자본조정’ 이나 ‘자기주식’ 계정으로 들어감. 주식을 거둬들였으므로 자본이 감소함. 하지만, 소각하면 영원히 없어지므로 더 좋음.

<KT&G 3분기 보고서. 자기주식은 현금을 소진하여 매수하므로, 자본항목에서 음수임>

2.1 자사주를 포함하여 시가총액을 계산해야 하는가?

필자는 자사주 제외가 회계적으로는 맞다고 생각함. 하지만, 국내 자본시장에서는 자사주를 매각하는 경우가 많으므로 (보수적으로) 자사주를 포함하여 시가총액을 계산하는 투자자가 많음.

홍진채 대표도 자사주를 포함하여 시총을 계산한다고 함 (‘거인의 어깨’ 참조).

+ 테이블 위에 표기된 시가총액은 자사주를 포함한 시가총액임.

3. 자사주 차감 주식수

자사주가 많으면 기업입장에서 나쁘지 않음.

1) 자사주는 배당을 주지 않음.

2) 유사시 매각하여 자금을 조달할 수 있음.

3) 지분율이 증가함 (지배력 강화).

4) 인적분할시, (대주주에) 유리하게 사용할 수 있음.

5) 우호지분 확보 방식으로 사용되기도 함. 사조산업, 삼성물산...<- 좋지 않음. 꼼수임.

주주입장에서는 (소각하면 좋겠지만, 소각하지 않더라도)

1) 주당 배당금 상승함.

2) 주주에게 손벌리지 않을 수단이 하나 더 있음.

3) 세금 면에서 배당보다 유리함.

3.1 자사주 차감의 주당가치 상승

‘1/(1+주식수 증감률) - 1’ 로 계산함.

예를 들어 100억/100주 이면 주당 1억임. 주식수가 반으로 줄어들면 100억/50주 로 주당 2억임. 100%를 증가함. 1/(1-50%) - 1=100% 임.

주) 동사의 경우, ‘배당+자사주 효과’ 를 동시 고려하면 주주환원이 꽤 많은 편임. 그간 주주행동주의의 결과임.

3.2 (사견) 국내 시장에서 자사주 매입/소각이 활발하지 않은 이유

자사주 매입이 (세금 면에서) 대주주에게 유리한지 모르겠음. 대주주에게 매력적이지 않으므로 (소액주주에게) 낙수효과가 부족한 듯.

자사주를 단순 매입하면 매매 목적으로 보고, 매각 시 양도세율이 적용됨. 소각할 목적으로 매입하면 배당과 같다고 하여 배당세(15.4%)가 부과됨.

세법상 분리과세되므로 (매도 차익에 대해) 4대 보험은 증가하지 않음.

국내 시장에는 매입 후, 소각 시 (배당)분리과세가 적용되었으면 함. 현재 제도는 소각할 유인이 부족한 듯함.

4. DPS 는 Dividend Per Share로 주당 배당금임.

한국어로 하면 길어서 영어로 표현함. 배당을 꾸준히 지급하려면 1)대주주의 의지, 2)안정적인 현금흐름 이 받쳐줘야 함.

5. Dividend yield는 시가 배당수익률 임. Yield는 금융시장에서 이자율을 의미함.

6. 현금배당성향

배당성향은 ‘배당지출액 / 순이익’ 임. 주주환원 정도를 파악할 수 있음. 배당은 대주주의 의지가 절대적임.

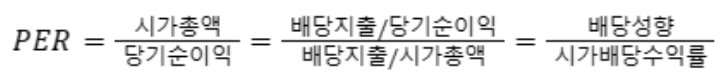

6.1 배당성향이 증가하면 멀티플 상향조정 여지가 있음

투자자들이 배당을 더 잘 지급하는 회사에 프리미엄을 준다는 말임. 같은 돈을 벌어도 잘 나눠주는 회사의 주가가 더 높을 수 있음. 아래가 이론적 근거임.

주) 오렌지바이블 ‘#16. [가치평가] PER 2부’ 에서 상세 설명하였습니다.

6.1.1 위의 식은 정적인 식임

실제 투자할 때는 배당을 하지 않던 회사가, 혹은 과거에 배당성향 혹은 배당금이 작은 회사가 갑자기 증가할 때가 투자 가치가 더 있음. 주식 투자는 상태보다 속도(상승률)가 더 중요함. ★★★★★

7. 배당금지출

배당금지출이 적절한 수준인지 파악하기 위해, ‘DPS*자사주차감주식수’ 로 계산함. 순이익이나 현금흐름보다 많은 배당을 지출하는 회사는 왜 그런지 의심하고 파악해 보아야 함.

8. 영업활동현금흐름

순이익과 비교 목적임. 순이익과 영업활동현금흐름이 비슷한 모델이 현금이 잘 도는 모델임(장사는 모든 거래를 현금박치기로 하지 않음).

CCR(Currency Conversion Ratio)이라는 지표가 있음. ‘영업활동현금흐름/순이익’ 으로 계산함.

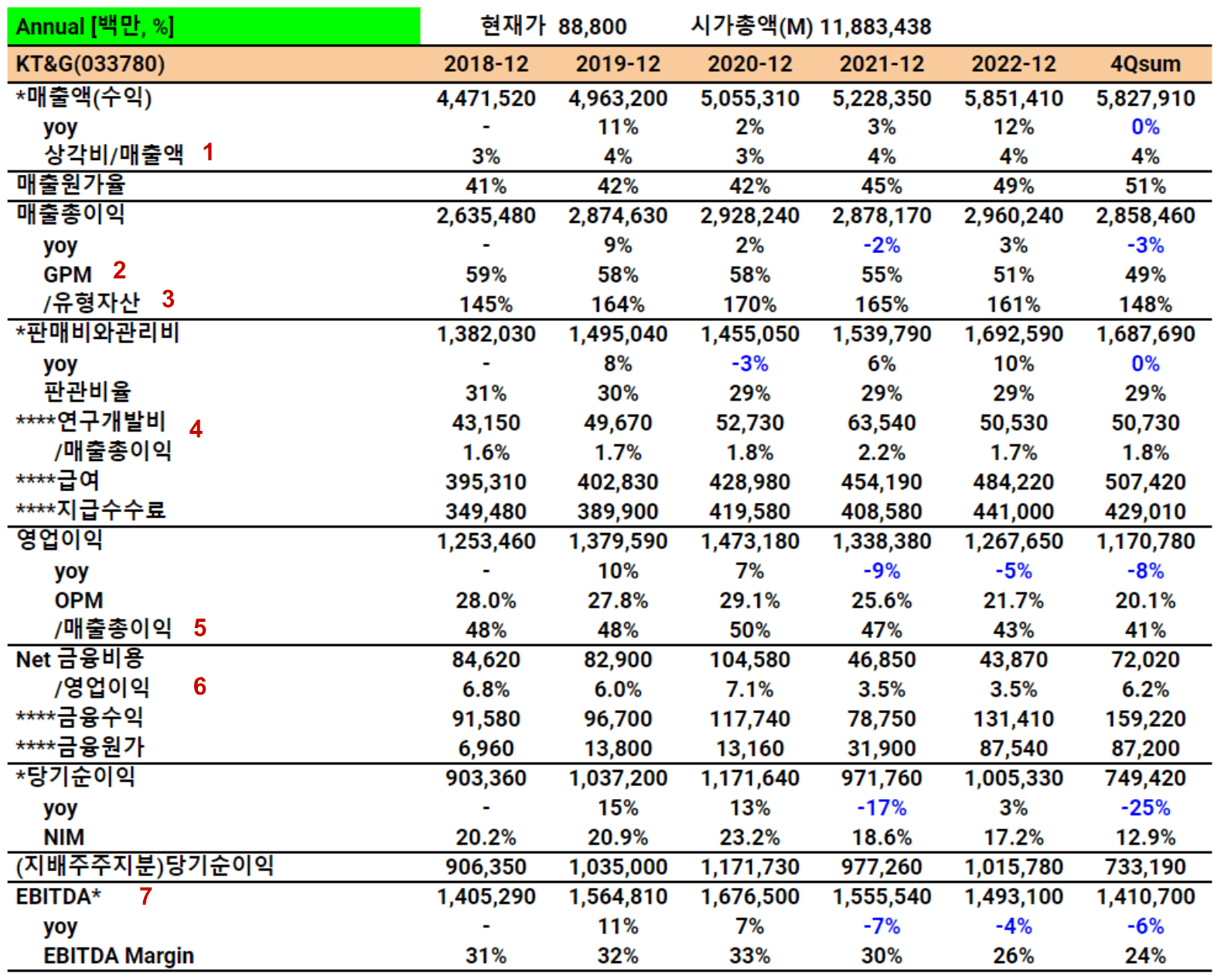

손익계산서

1. 매출액 대비 상각비

상각비는 대손상각비, 유형자산감가상각비, 개발비상각, 무형자산상각비 를 합친 값임.

매출액 대비 상각비로 1)현금흐름을 수반하지 않는 비용은 대략 얼마인지, 2)(대개 유형자산감가상각비가 대부분이므로) 유지보수 혹은 투자로 인해 발생한 비용이 매출액 대비 얼마인지 가늠함.

순투자라는 용어가 있음. CAPEX에서 감가상각비를 차감한 수치임. 순투자비용이 늘면 감가상각비가 늘어나겠구나 라는 것을 짐작할 수 있음.

상각비가 줄어들고, 매출총이익이 늘어나는 구간이 투자타이밍이 될 수 있음.

2. 매출총이익률 (GPM; Growth Profit Margin)

매출총이익률이 제조업의 가장 기본적인 이익임.

매출에서 매출원가를 차감함. 매출총이익률은 ‘제품의 부가가치’를 나타냄.

주) 사업의 부가가치는 영업이익 임.

3. 유형자산대비 매출총이익 (=매출총이익/유형자산)

유형자산의 효율을 평가함. 동사의 유형자산 이익률은 매우 훌륭한 편임.

4. 매출총이익 대비 연구개발비 (=연구개발비/매출총이익)

주가 상승의 기본 원천은 기업의 성장임. 추가적인 성장을 위한 비용지출을 파악함.

5. 매출총이익 대비 영업이익 (=영업이익/매출총이익)

매출원가율이 높은 기업이 있고, 판관비율이 높은 기업이 있음.

대개의 제조업은 매출원가율이 판관비율보다 높지만, 외주생산하는 기업의 경우 판관비가 높을 수 있음. 매출총이익의 상당부분을 수수료로 지급하는 경우임.

6. 영업이익 대비 순금융비용 ((금융수익-금융원가)/영업이익)

Net 은 회계에서는 ‘순’ 이라는 뜻임. 더할거 더하고 뺄거 뺀 합임.

순자산(Net Asset)은 자본과 같은 개념임. ‘자산-부채=자본(순자산)’.

이자보상배율 (Interest Coverage ratio)이라고 있음. 영업이익을 이자비용으로 나눈 값임. 영업이익으로 이자를 잘 낼 수 있는지 파악하는 지표임.

필자는 퉁쳐서 ‘순금융비용(=금융수익-금융원가)’을 영업이익으로 나눠서 1차 평가함. 이렇게 사용하는 것이 개략적인 경향 파악이 용이해서임.

7. EBITDA (Earning Before Interest, Depreciation and Amortization)

이익의 종류에는 매출총이익, 영업이익, 세전이익, 순이익, EBIT, EBITDA 가 있음. 그 중 가장 공격적인 이익이 EBITDA임. 이자, 감가상각비, 감모상각비 제외전 이익임.

워렌 버핏과 찰리 멍거가 혐오하는 지표임. 가장 중요한 감가상각비를 고려하지 않아서임.

"EBITDA가 왜 싫으세요?" (워런버핏, 찰리멍거)

회사가 성장하려면, 자금조달과 투자가 지속적으로 필요함. 작은 회사가 그런 비용까지 고려하면 가치평가할 만큼의 이익이 나오지 않으므로 발명된 지표임.

쓸모가 없지는 않음. 영업이익에 비해 EBITDA가 꽤 높으면, 상각비등 기타 비용이 많음을 추정할 수 있음.

혼합지표

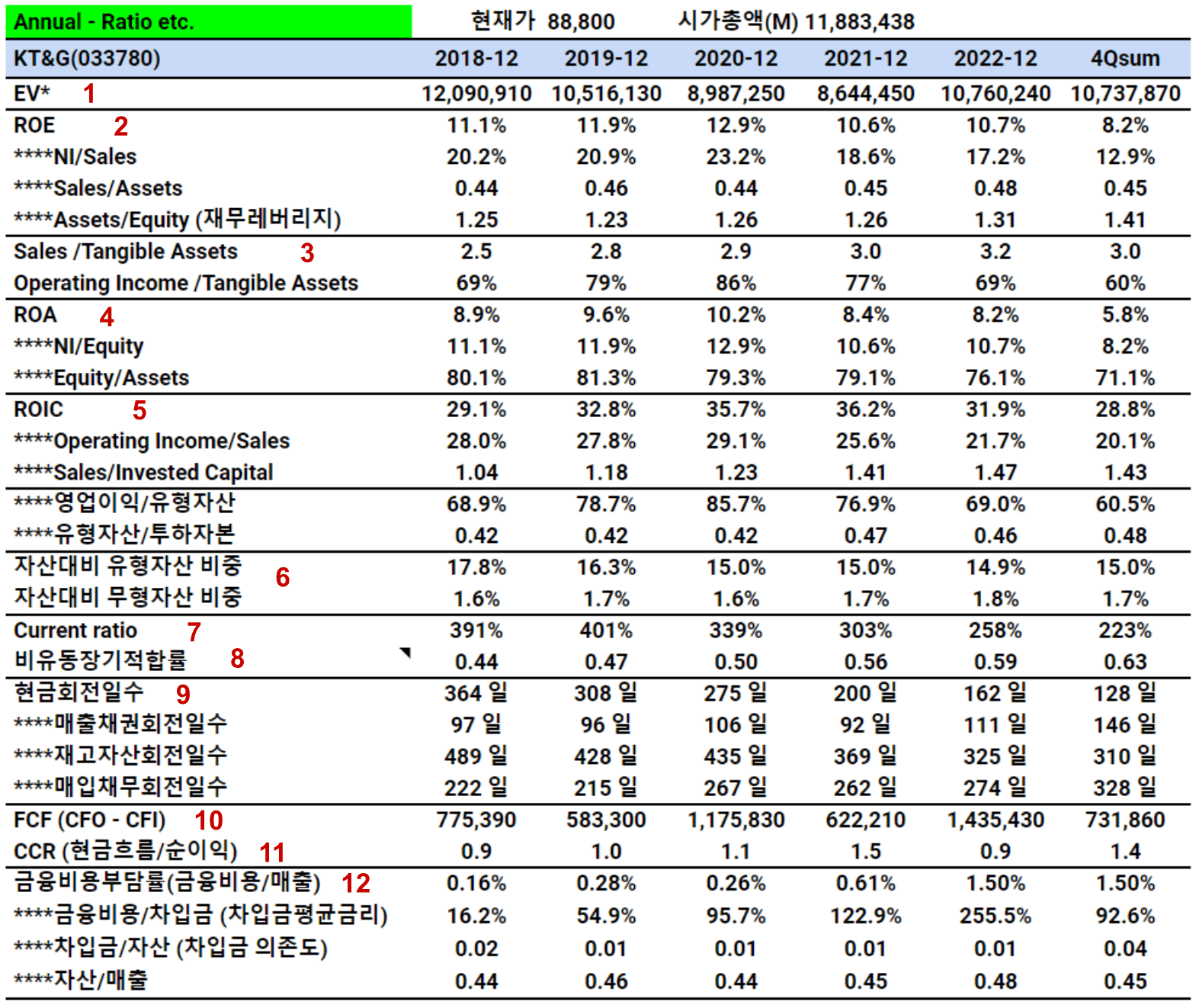

1. EV (Enterprise Value, 기업 가치)

기업을 인수할 때 필요한 총 자금을 의미함. ‘시가총액+부채총액-현금성 자산’ 으로 계산함.

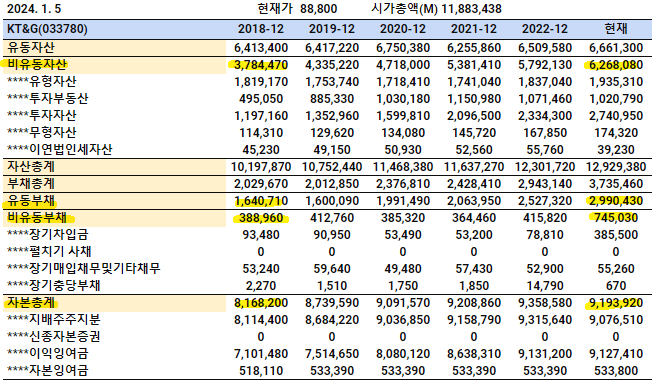

동사의 시가총액은 11.8조이고, EV는 10.7조임. 부채보다 현금성 자산이 많다고 해석할 수 있음.

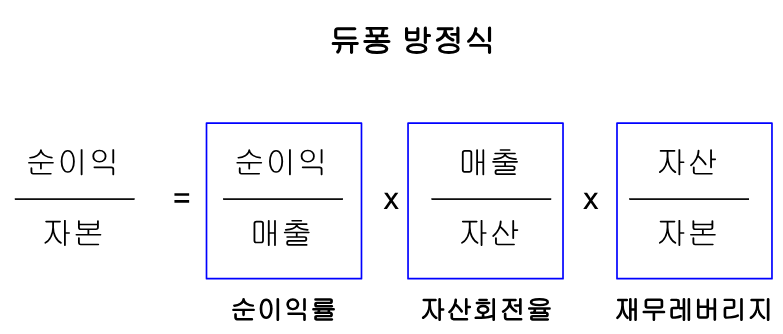

2. ROE (Return On Equity, 자기자본 이익률)

ROE는 자본대비 Return이므로 이익력을 측정하는 중요한 지표임. ROE 를 분해해서 보는 습관이 중요함.

당사의 ROE = 8.2% = 12.9% x 0.45 x 1.41 임. 순이익률이 나쁘지 않고, 회전율을 높지 않고, 부채비율은 41%임.

2.1 재무레버리지 (자산/자본)

부채비율을 따로 보지 않고, 재무레버리지를 보면 됨.

재무레버리지는 ‘(자본+부채)/자본 = 1+부채비율’ 이므로 동사의 부채비율은 41%임.

레버리지는 지렛대란 뜻임. 부채를 높여서 ROE를 유지한다면 주의해야 함.★★★★★

3. 유형자산회전율 (매출/유형자산)

동사의 자산 회전율은 높지 않음, 유형자산회전율은 높은 편임. 돈을 만들어 내는 자산의 효율은 좋으나, 비중이 낮음.

최근 4분기 합계기준 3.0임. 365일을 회전율로 나누면 회전일수임. 120일임. 2023년 3분기 기준 동사의 유형자산은 1.9조임. 120일 동안 매출 1.9조를 만든다는 말임.

3.1 유형자산이익률 (영업이익/유형자산)

동사는 최근 4분기 합계 기준, 유형자산 1.9조로 영업이익 1.2조를 낸다는 뜻임. 매우 준수한 수준임.

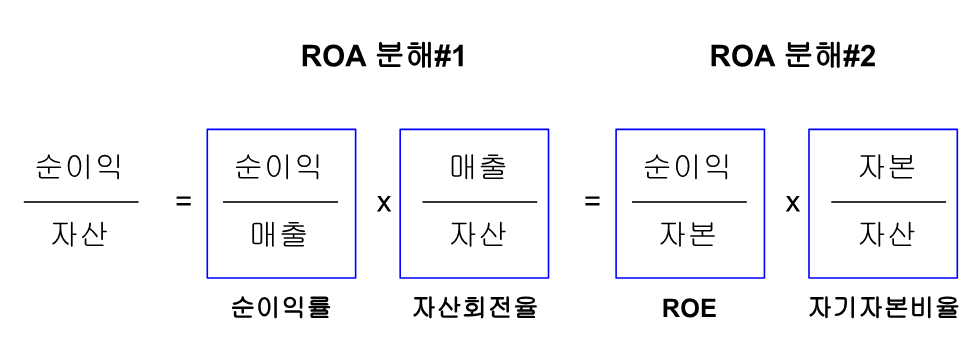

4. ROA (Return On Asset, 자산 수익률=순이익/자산)

주주는 ROE가 관심사고, 경영자는 ROA가 관심사임. 경영자는 자본이든 부채든 끌어와서 이익을 내는 게 목적임.

ROA도 마찬가지로 분해해서 봐야 함.

분해#1은 ROE에서 살펴보았으므로, 분해#2 를 살펴봄. 동사의 경우, ‘ROA = 5.8% = 8.2% x 71.1%’ 이므로 자기자본의 영향이 큼.

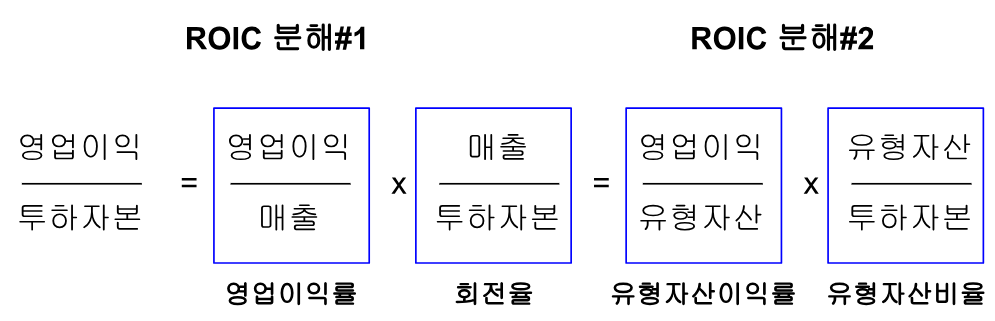

5. ROIC (Return On Invested Capital, 투하자본수익률)

투하된 자본 대비 이익력이 얼마나 되는지 알아보는 지표임. ‘세후영업이익/투자자본’ 으로 계산함.

세후영업이익(NOPLAT, Net Operating Profit Less Adjusted Tax)은 ‘영업이익x(1-법인세)’ 로 계산함.

투하자본은 ‘영업자산-영업부채’ 로 계산함.

정의대로 적용하는 것이 이해하기 어렵고 불편한 면이 있음. 불편하면 타기업과 비교하기 어려움. 필자는 세후영업이익을 ‘영업이익’으로, 투하자본을 ‘유형자산+재고자산+매출채권 - 매입채무’ 로 단순화시켜 계산하고 동종 기업과 비교해 봄.

그리고 분해해서 봄.

동사의 ‘ROIC=28.8%=20.1% x 1.43’ 임. 영업이익률과 회전율이 모두 준수한 수준임.

5.1 매출을 유형자산으로 치환해도 의미가 있는 분석이 됨

동사의 경우, ROIC 분해#2 는 ‘60.5% x 0.48’ 임. 유형자산비율이 올라가고 있음. 매입채무가 점차 늘어나고 있어서 유형자산 비율이 상승하고 있음. ROIC가 유지되고 있는 것으로 보아 큰 의미를 두지 않다고 될 듯함(매입채무의 내용을 회사에 문의해볼 필요는 있을 듯함).

주) 돈을 버는 기업이라면 자본이 증가하므로 ROE를 유지하기가 어려움. 기존 이익률 만큼의 새로운 투자를 집행해야 함. 고로 ROE는 재투자 수익률 관점에서 평가하고, ROIC는 사업의 수익성 관점에서 평가하는 것이 합리적임.★★★★★

6. 자산대비 유형자산, 무형자산 비중

사업이 성숙 단계이고, 투자비용이 점점 줄어들 수록, 자산대비 유무형자산의 비중이 줄어듬.

동사의 경우, 유형자산과 무형자산의 비중이 낮은 편임. 성숙한 사업으로 볼 수 있음.

7. 유동비율 (유동자산/유동부채)

유동의 기준은 1년임. 1년 현금화가 가능한 자산은 유동자산, 1년 내 갚아야 하는 부채는 유동부채임. 유동비율은 단기채무의 지불 능력을 보는 지표임. 100% 이상이 적합함.

8. 비유동장기적합률 (비유동자산/(자본+비유동부채))

자본과 비유동부채는 장기 자금조달 수단임. 100%가 넘으면 단기자금으로 비유동자산을 매입한다는 의미임. 재무구조가 좋지 않음을 뜻함.

동사의 비유동장기적합률은 낮은 수준이나, 점점 상승하고 있음. 비유동자산은 3.8조에서 6.3조로 2.5조 늘어남. 자본 1조 증가, 비유동부채 3500억 증가함. 유동부채가 1.4조 증가함.

최근 비유동장기적합률 증가는 유동부채를 끌어와 비유동자산을 매입한 듯함.

9. 현금회전일수 (Cash Conversion Cycle)

현금회전일수는 현금이 잘 회수되는 사업모델인지 살펴보기 위한 지표임.

‘매출채권회전일수+재고자산회전일수-매입채무회전일수’ 계산함.

- 매출채권회전일수 = 365/매출채권회전율(매출액/매출채권)

- 재고자산회전일수 = 365/재고자산회전율(매출원가/재고자산)

- 매입채무회전일수 = 365/매입채무회전율(매출원가/매입채무)

매출채권, 재고자산, 매입채무 를 전기와 당기의 평균을 사용하는 것이 현실을 더 반영하지만, 경향이 더 중요하므로 기말 자료로 단순 계산함.

동사는 현금회전일수가 128일임. 원재료에서 매출로 반영되기까지 128일이 걸린다는 말임. 동사의 최근 4분기 합계 매출원가가 3.0조임. 365일로 나누고 128일을 곱하면 1조임. 128일 동안 현금이 돌지 않아도 1조가 있어야 원재료 매입하고 제품을 만들어 팔 수 있음.

2023년 3분기 기준 동사의 현금성 자산은 1.2조임. 사업을 영위하기 위한 현금은 보유하고 있다고 판단할 수 있음.

주) 판관비와 이자비용이 포함되면 적정보유 현금의 양이 증가합니다. 위 해석은 절대적이지 않습니다. 경향이 중요합니다. 이렇게 보유현금의 정도를 추정한다 정도로 보시면 됩니다.

주) 매우 보수적으로 적정보유현금은 ‘매출x(1-순이익률)x현금전환일수 / 365일’ 계산할 수 있습니다. (‘워렌버핏식 현금주의 투자전략’ 참조. 장홍래 저)

10. 잉여현금흐름 (Free Cash Flow)

잉여현금흐름은 사업으로부터 발생한 현금에서 각종 투자비용을 제외한 값임.

복잡한 식이 많으나, 필자는 ‘영업활동현금흐름 - 투자활동현금흐름’ 으로 단순화 하여 계산함.

동사의 최근 4분기 합계 잉여현금흐름이 7300억 임. 2022년도에는 1.4조 였음. 보유 현금이 증가하는 사업이라고 볼 수 있음.

주) 사업을 현 시점부로 중단하고 외상 매출/매입과 모든 자산을 유동화(매각)하면, 순이익 합계와 FCF 합계가 같아야 합니다. 순이익과 FCF가 비슷하다는 말은 ‘장부의 신뢰성이 높다’ 로 해석할 수 있습니다.

11. 현금전환비율 (CCR;Cash Conversio Ratio)

영업활동현금흐름을 당기순이익으로 나눠서 계산함.

영업활동현금흐름과 순이익의 차이가 크지 않은 사업은 현금 장사하는 기업일 확률이 높음. (외상이 아닌) 현찰 오고 가는 사업은 망해도 질기게 망함. 현금흐름은 사업에서 매우 중요한 요소임.

12. 금융비용부담률 (금융비용 대 매출액, Interest Expenses to Sales)

사업보고서 주석을 보면 각종 기관에서 빌려쓴 금액들이 많이 나옴.

퉁쳐서 대출 이자율을 알고 싶은 경우에 사용할 수 있는 방법임. '금융비용부담률' 임.

'금융비용/매출액(금융비융부담률) =

금융비용/차입금 x (차입금 평균금리)

차입금/자산 x (차입금 의존도)

자산/매출 (자산회전률 역수)

차입금 평균금리 외에는 정보가 사업보고서에 있으므로, 방정식을 풀면 됨.

이렇게 구한 값은 늘 합리적인 값을 주지는 않음. 자주 합리적인 값을 주므로 종합적으로 판단해야 함.

동사의 경우, 매출액 대비 금융원가가 매우 낮고, 차입금 의존도가 매우 낮으므로 발생한 결과임. 실제 차입 이자율은 낮은 수준임.

재무제표는 인상입니다. 인상이 핵심 투자아이디어를 주지는 않지만, 인상이 좋으면 눈길이 더 가긴 합니다. 여러 기업들에 적용하셔서 (인상을) 파악하시는데 도움이 되셨으면 합니다.

신일전자

1. 선풍기 만드는 회사임. 갑자기 뜬금없이? 라고 생각하실 듯함. 뜬금 없는 게 맞음.

주) (비용이) 덜 아까우시라고 가격 모멘텀 아이디어 하나 투척합니다.

2. 년초에 사서 4월말/5월말/6월말 매도 시, 최근 10년간 손실이 한 번도 없음.

3. 재미삼아 추적해 볼만함.

매수 권유 (절대) 아닙니다. 가격 패턴이 ‘저렇다/희한하다/재밌다/이런게 있다’ 정도로 알아 두시면 좋을 듯합니다.

감사합니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.