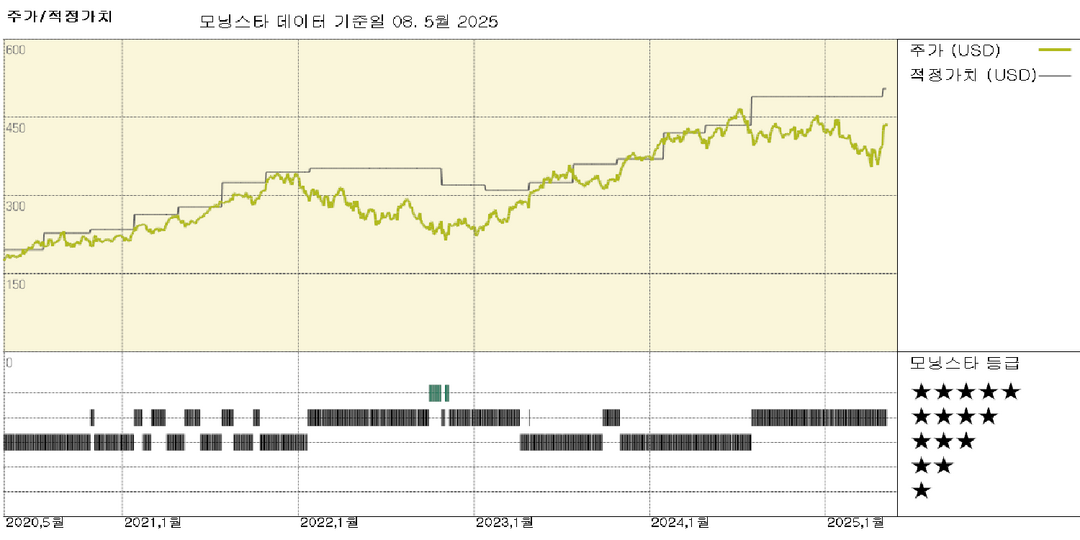

모닝스타 등급

2025.05.08 기준

적정가치

2025.05.01 기준

주가/적정가치 비율

| 모닝스타 핵심지표 | 애널리스트 | 정량적 |

|---|---|---|

| 경제적 해자 | 넓음 | - |

| 가치 평가 | ★★★★ | - |

| 불확실성 | 중간 | - |

| 현재 | 5개년 평균 | 섹터 | 국가 | |

|---|---|---|---|---|

| 주가/퀀트 적정가치 | - | - | - | - |

| PER | 33.9 | 33.5 | - | - |

| 예상 PER | 29.2 | - | - | - |

| 주가/현금흐름 | 25 | 26.5 | - | - |

| 주가/잉여현금흐름 | 47.2 | 37.7 | - | - |

| 배당수익률 % | 0.72 | 0.83 | - | - |

마이크로소프트 실적: 모든 측면에서 좋은 분기

왜 중요한가: 모든 부문에서 결과가 양호하며, 매출과 순이익 모두 우리 예상치를 상회했습니다. 모든 부문의 매출은 가이드라인 상한선을 넘어섰습니다. 특히 Azure의 전통적 및 인공지능 워크로드에서 매우 인상적인 성과를 확인했습니다. 우리 전망에 따르면 단기 수요 지표는 견고합니다. 상환 통화 기준 Azure의 급증하는 OpenAI 및 기타 대형 계약으로 인해 상업용 예약은 전년 동기 대비 17% 증가했습니다. 잔여 성과 의무는 전년 동기 대비 34% 증가해 $315억 달러로 집계되었습니다. Azure AI 서비스에 대한 수요가 급증하고 있으며, 이는 장기적 긍정 요인입니다. Azure는 여전히 용량 제약에 직면했지만, AI는 내부 기대치를 상회했으며 전통적 워크로드는 회복세를 보였습니다. Azure 성장률은 분기 기준 환율 조정 후 35%를 기록하며 가이던스를 상회했습니다. 결론: 우리는 우수한 실적과 전망을 바탕으로 광범위한 경쟁 우위를 갖춘 마이크로소프트의 공정한 가치 추정치를 주당 $505로 상향 조정합니다(이전 $490). 장기 전망은 변동 없습니다. 우리는 주식을 매력적으로 평가하며, 해당 주식은 여전히 우리 주요 추천 종목 중 하나입니다. 앞으로: 현재 환경에서 전체 가이던스는 인상적입니다. 마이크로소프트는 매출 $737억 달러, 영업 마진 43.4%, 주당 순이익 $3.34를 포함한 상·하단 가이던스를 예상보다 긍정적으로 제시했습니다. 회사는 관세나 DOGE와 관련된 고객 행동 변화가 없다고 밝혔습니다. 전체적인 전망: 이번 실적은 우리의 장기적 전망을 강화합니다. 이 전망은 하이브리드 클라우드 환경의 확장, 인공지능의 확산, Azure를 중심으로 합니다. 우리는 성장 전망을 Azure, Microsoft 365 E5 마이그레이션, Power Platform의 확산에 중점을 두고 있습니다.

투자 의견

Microsoft는 대규모로 다양한 PaaS/IaaS 솔루션을 제공할 수 있는 두 개의 공개 클라우드 제공업체 중 하나입니다. OpenAI에 대한 투자 덕분에 이 회사는 AI 분야에서도 리더로 부상했습니다. Microsoft는 또한 고급 전화 기능 등을 포함해 더 높은 가격대의 Office 365 버전으로 고객을 업셀링하는 데 큰 성공을 거두었습니다. 이러한 요인들이 결합되어 높은 마진과 확장되는 마진, 고객과의 깊은 관계를 바탕으로 인상적인 매출 성장을 기록하는 더 집중된 기업으로 성장했습니다. 우리는 Azure가 새로운 마이크로소프트의 핵심이라고 믿습니다. Azure는 이미 약 $750억 규모의 사업으로 추정되지만, 2024 회계연도에 30%의 인상적인 성장률을 기록했습니다. Azure는 고객이 선택한 워크로드를 클라우드에 실험하고 이동하는 데 불편함 없이 지원하며, 원활한 하이브리드 클라우드 환경을 구축할 수 있는 여러 차별화된 장점을 갖추고 있습니다. 기존 고객은 동일한 Microsoft 환경에 머물며, 애플리케이션과 데이터를 온프레미스에서 클라우드로 쉽게 이동할 수 있습니다. Microsoft는 모든 Microsoft 솔루션의 대규모 설치 기반을 Azure로의 전환을 위한 접점으로 활용할 수 있습니다. Azure는 AI, 비즈니스 인텔리전스, 사물인터넷(IoT)과 같은 장기적 트렌드의 출발점으로도 우수하며, 이러한 광범위한 주제를 중심으로 새로운 서비스를 지속적으로 출시하고 있습니다. Microsoft는 전통적인 온프레미스 제품을 클라우드 기반 SaaS 솔루션으로 전환하고 있습니다. 주요 애플리케이션에는 LinkedIn, Office 365, Dynamics 365, Power 플랫폼이 포함되며, 이 전환은 이미 중간 단계를 넘어 재무적 부담이不再됩니다. Office 365는 사무 생산성 소프트웨어 분야에서 가상 독점 지위를 유지하고 있으며, 이는 가까운 미래에 변하지 않을 것으로 예상됩니다. 마지막으로, 회사는 게임 사업을 점차 반복 수익 모델과 클라우드 기반으로 전환하고 있습니다. 우리는 고객들이 온프레미스에서 클라우드 솔루션으로의 전환을 계속 주도할 것으로 예상하며, 향후 몇 년간 매출 성장세가 견고하게 유지되고 마진도 지속적으로 개선될 것으로 전망합니다.

📈 상승론자 의견

- 공공 클라우드(Public Cloud)는 기업 컴퓨팅의 미래로 널리 인식되고 있으며, Azure는 하이브리드 환경으로의 전환을 선도하며 궁극적으로 공공 클라우드 환경으로의 진화를 지원하는 주요 서비스입니다.

- Microsoft 365는 고객들이 더 나은 보안과 Teams Phone을 위해 더 높은 가격의 제품으로 업그레이드하는 경향이 지속되면서, 향후 몇 년간 이 추세가 계속될 것으로 예상됩니다.

- Microsoft는 OS, Office 등 다양한 분야에서 독점적 지위를 차지하고 있으며, 이는 Azure 성장을 촉진하는 현금 창출원 역할을 합니다.

📉 하락론자 의견

- 구독 모델로의 전환은 특히 성숙한 제품으로 여겨지는 Office 분야에서 모멘텀이 둔화되고 있습니다.

- Microsoft는 의미 있는 모바일 시장 점유율을 확보하지 못하고 있습니다.

- Microsoft는 Azure와 Dynamics와 같은 주요 성장 동력 분야에서 상위 플레이어가 아닙니다.

오렌지보드에서는 모닝스타와 제휴하여 모닝스타의 리서치 리포트를 제공하고 있습니다.

모닝스타(Morningstar,Inc.)는 미국 시카고에 본사를 둔 글로벌 1위 금융 정보 및 투자 리서치 회사이며, 금융 상품의 판매사나 발행사와 독립적으로 운영되어 투자자들에게 신뢰도와 전문성 있는 정보를 제공합니다.

모닝스타의 기업평가 방법이 궁금하시다면 모닝스타 리서치 방법론에서 확인해보세요.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.