해기사투자자의 팜

[케이에스피] 실적이 이미 증명되었고, 준비가 된 기업

해기사투자자

2024.06.27

이전에 앞서 조선업 투자 전략에 대해 말씀 드린 적이 있습니다. 그 중 대표아이디어인 '엔진기자재' 부분과 관련하여 케이에스피 투자 전략을 정리해보고자 합니다.

https://orangeboard.co.kr/@haetwo/%EC%A1%B0%EC%84%A0%EC%97%85-%ED%88%AC%EC%9E%90-%EC%A0%84%EB%9E%B53

개인적으로는 엔진기자재 업체 중에서 펀더멘탈이 제일 강한 기업으로 생각하고 있으며, 가치투자자들에게 널리 알려질 정도로 숫자가 잘 나오는 기업입니다.

국내 선박엔진 기자재 업체들 대부분은 중소형 단조 기업입니다. 철강을 들고오거나 직접 주조하여 제조한 뒤 정밀가공을 하는것에 베이스를 두고 있습니다.

케이에스피는 그 중 엔진의 연소실에서 배기가스를 배출하는 배기밸브를 제조하고 있습니다. 배기밸브는 엔진의 기통 수 만큼 채용되고, SPARE로 2~3개를 더 보유하고 있습니다. 예를 들어, 1만 TEU가 넘는 초대형 컨테이너선은 보통 12기통 엔진을 탑재하는데, 그럴 경우 동사의 제품은 신조선에 최소 15개가 납품된다고 볼 수 있습니다. 타 선종은 보통 8기통 내외의 엔진을 탑재하므로 11개 정도 납품된다고 볼 수 있습니다.

대형 엔진과 중소형 엔진 전부 납품하지만, 돈이 되는 것은 대형엔진이라고 볼 수 있습니다.

동사는 현재 글로벌 대형엔진 배기 밸브 시장에서 M/S 40% 정도를 차지하고 있으며, 국내에 금융기계, 오스트리아에 bohler, 일본에 daido라는 경쟁사가 있습니다.

선박엔진은 국내에서 현대중공업, STX중공업, 한화엔진 등 다양한 기업들이 제조하지만, 라이센스 자체는 MAN사와 WIN-GD(&바르질라)가 보유하고 있기에 엔진기자재 시장에 신규 진입하기 위해서는 이 두개 업체의 라이센스를 획득해야합니다. 엔진기자재 시장에서는 이 라이센스 확보는 엄청난 해자라고 볼 수 있습니다. 동사는 두 개의 라이센스를 전부 보유하고 있으며 2년마다 갱신을 하고 있습니다.

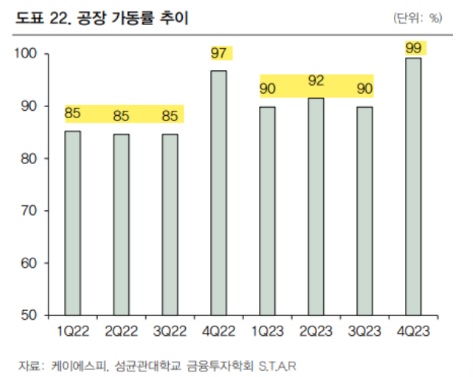

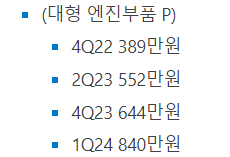

국내 조선업황은 2020년부터 수주를 대거 받기 시작하였기에, 동사는 2021년부터 높은 가동률을 보였습니다. 그러다가 2023년부터 풀 CAPA로 높은 OPM과 동시에 공급자로서의 우위를 보여줬고, 이러한 갑 같은 을이 유지되어 올해 판가 협상에 있어서도 유리한 포지션을 잡아갔습니다. 동사는 매년 1분기 판가 협상을 하고 보통 원재료 가격이 판가에 연동되는데, 니켈가가 하락했음에도 불구하고 높은 P를 1Q24에 보여줬습니다.

또한 모기업 금강공업의 자금과 유상증자를 통해 증설에 대응한 점도 동사의 가치를 높히 살 수 부분입니다. 동사의 CAPA 현황은 다음과 같습니다. 다음 매출규모는 동사의 P상승을 고려하지 않은 수치이므로 그 이상도 가능하다고 보고 있습니다.

-

1공장: 기존 분기 120억원 매출. 2023년 11월 증설 후 150억원 가능.

-

2공장: 분기 40억원 매출

-

3공장: 분기 20억원 매출. 2024년 6월 증설 후 45억원 가능.

-

기타: 분기 40억원 매출

-

총합: 기존 분기 200억 매출. 증설 이후 280억원 매출 가능.

동사의 최근 1Q24 OPM은 18%이며, 하락한 니켈가격의 수혜를 크게 받았습니다. 하지만 최근 하락한 니켈가격으로 손익이 나오지 않는 몇몇 광산이 폐쇄하면서 다시 반등하는 기조를 보이고 있습니다.

글로벌로 기후변화가 극심하여 점점 원자재 채굴이 어려워지는 환경이 오면서 우상향할 가능성이 높아보입니다. 그리하여 동사의 OPM은 15%내외를 BASE로 추정하겠으나, 동사의 갑 같은 을 포지션이 유지될 경우 OPM 20%도 불가능하지는 않다고 봅니다.

실제로 엔진기자재 중 실린더라이너를 제조하는 케이프는 OPM 28%(별도기준)를 2023년도부터 지속적으로 보여주고 있습니다.

그런 가정하에 2024년 케이에스피의 실적을 추정하면,

-

1Q24: 213억/39억

-

2Q24: 220억/ 35억

-

3Q24: 240억/ 40억

-

4Q24: 260억/ 44억

2024년도에 930억/160억 정도를 기대하는 바입니다. 현재 동사의 시가총액의 1800억원 수준으로 POR 11배를 형성하고 있습니다.

라이센스 해자가 있다는 점, 타 기자재업체들보다 앞서서 숫자로 공급자 우위를 증명했다는 점, 최근 2대 주주 오버행 이슈가 마무리되었다는 점 등이 동사의 멀티플을 상향시켜줄 부분이라고 생각하며, OPM 상승에 따라 최대 POR 20배를 줄 수 있다는 생각입니다.

또한 동사의 에프터마켓 판매 비중이 50%인점도 긍정적인 부분입니다. 현재 신조선 물량을 쳐내기 어려운 상황에서 에프터마켓 수요가 조금만 올라와도, 수요와 공급 논리에 의해 P를 올릴 가능성이 있기 때문입니다. 실제로 동사는 2002년 조선사이클에 5년 부품 교체사이클이 맞아떨어지는 2007~8년에 에프터마켓 단가를 기하급수적으로 올린 경험이 있습니다. 이 논리가 적용된다면 동사의 실적은 2026년(2021년부터 시작된 이번 사이클 선박들의 5년 주기)에 높은 상승을 보여줄 것으로 보입니다.

댓글 0

첫번째 댓글을 남겨주세요