인라밸의 팜

[진로발효] 소주맛에 취해볼래?

인라밸

2024.10.17

종목 선정 배경

- 과거부터 한번쯤 살펴봐야지 하다가 계속 미루다가 살펴봄...(게을러터짐)

- 우리나라의 몇안되는 독점사업이지만 사람들이 잘모름

- 경기침체가 와도 소주는 먹지 않을까?

투자 아이디어

1. 떨어지는 조주정 및 타피오카 가격

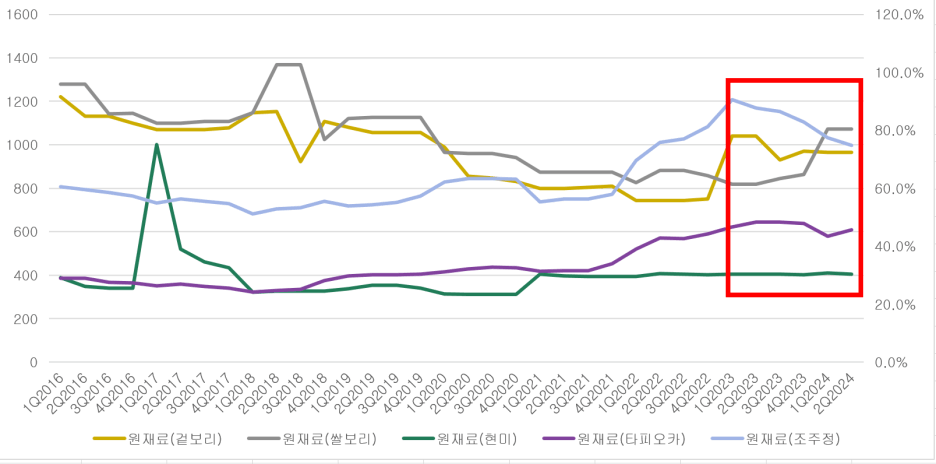

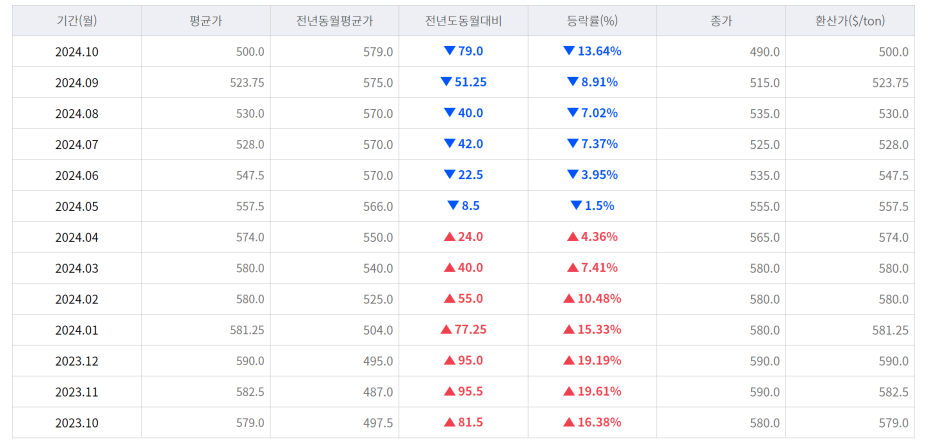

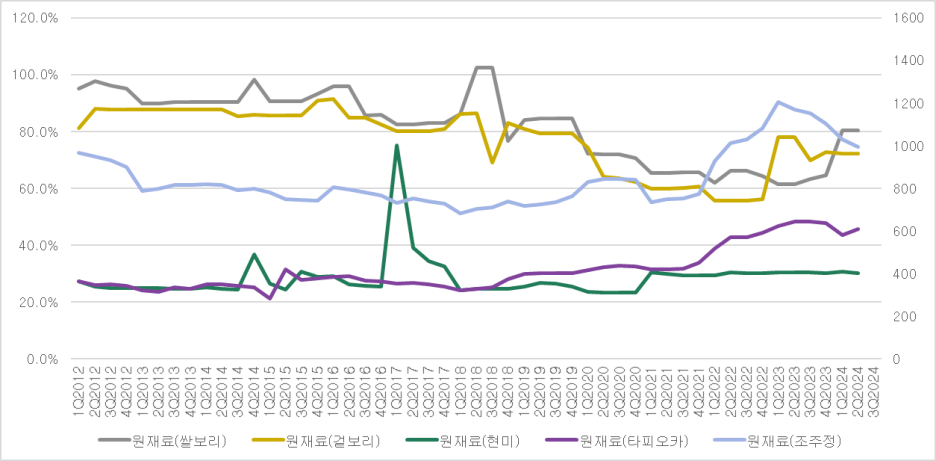

- 2Q23을 기점으로해서 조주정가격 하락, 타피오카 가격은 최근 반등하는 모양새

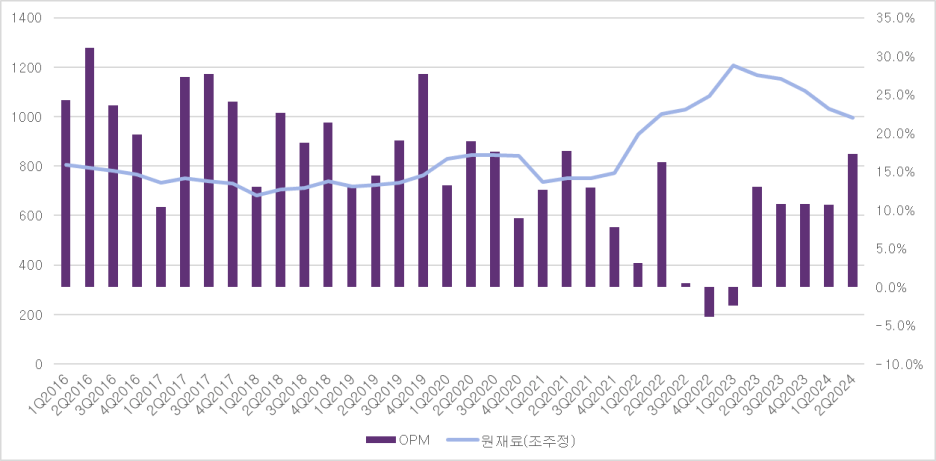

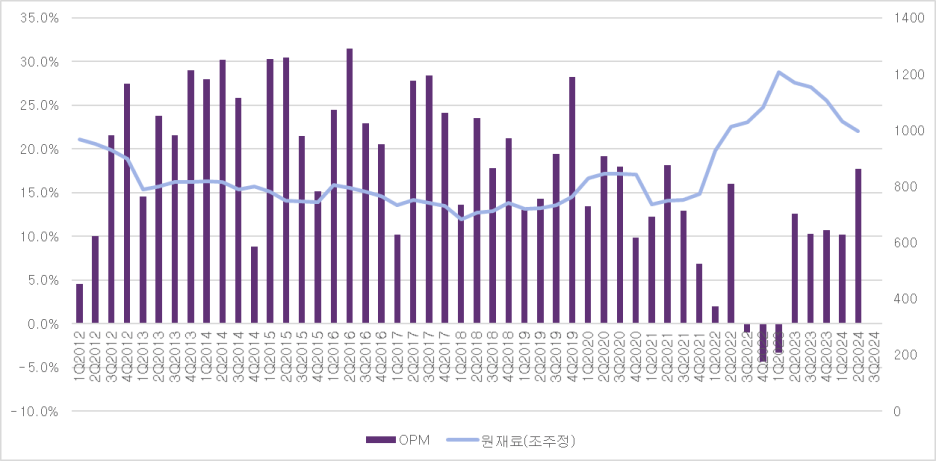

- 현재 OPM을 쥐고흔드는건 조주정이라 판단

- 다행히 타피오카 가격은 24년 5월부터 지속 하락

- 원재료 투입비중 2009년 기준 타피오카 33%, 조주정 23%, 현미 32%, 보리 10%, 기타 10% 중량인지 가격기준인지 불명확

2. 퓨어한 주정업체

- 진로발효(주정 89%, 알코올소독제 9%, 안동소주 2%)

- 풍국주정(주정 37%, 산업용가스 31%, 수소가스 36%)

- 창해에탄올(주정 75.52%, 엔지니어링 29.8%, 무역 11.47%)

- MH에탄올(주정 54.86%, 골프장 45%)

- 한국알콜산업(주정 41.2%, 화학 47.1%, 기타)

- 서안주정 비상장업체로 투자불가

- 타피오카 및 조주정 가격의 투자아이디어로 접근하기에 가장 좋다고 판단

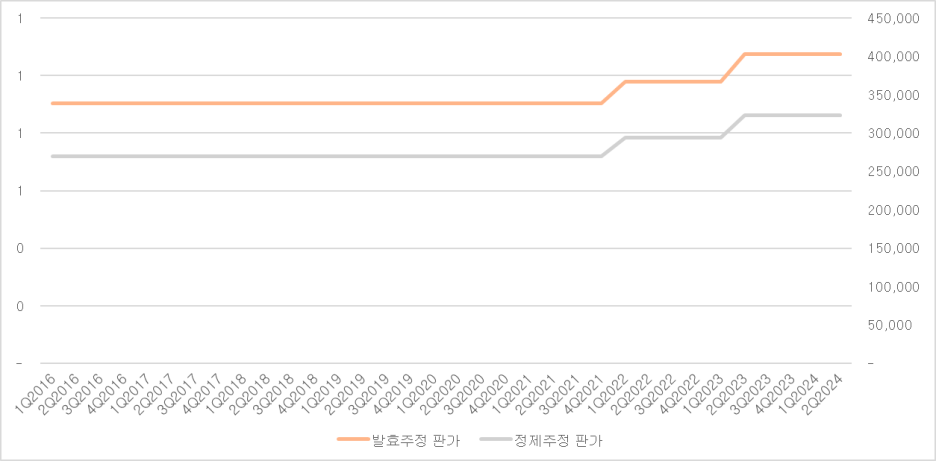

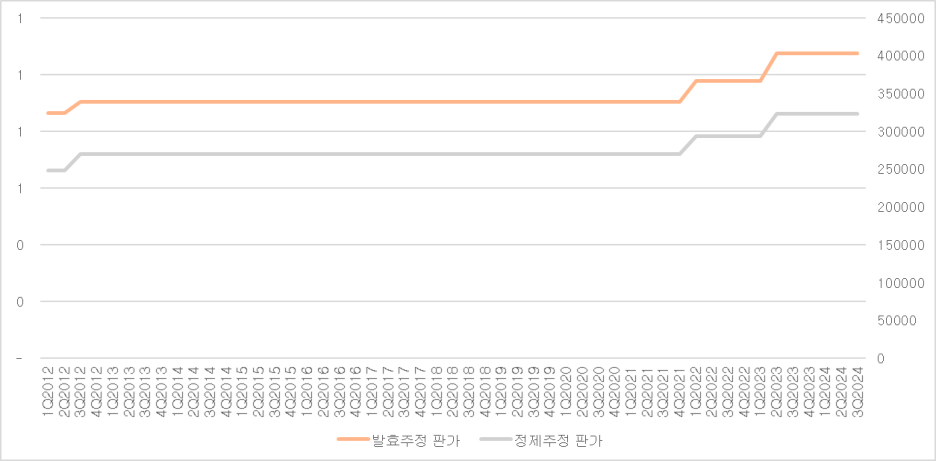

3. 한번도 떨어진적 없는 주정가격

- 진로발효의 판매아이템인 발효주정과 정제주정의 판가는 하락한적 없음(2004년까지 확인해봄)

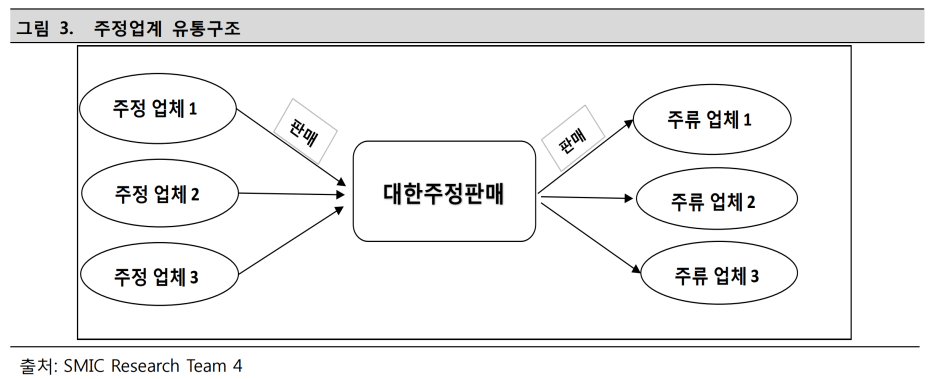

- 대한주정판매회사에서 주정을 관리하고 판가 관리하는 것으로 파악

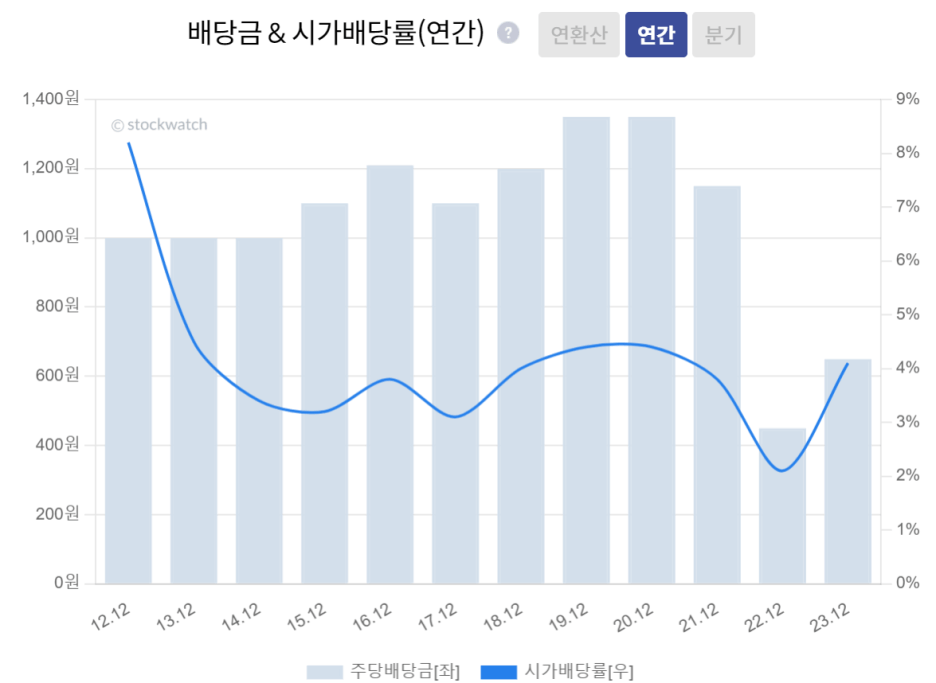

4. 높은 배당수익률 기대

- 3~4%의 배당수익률을 관리하는 것으로 보이고 23년부터 4%로 회귀 완료

- 추가적인 영업이익 업사이드가 나온다면 매수시점 대비 배당수익률이 더 좋을 가능성 존재

리스크

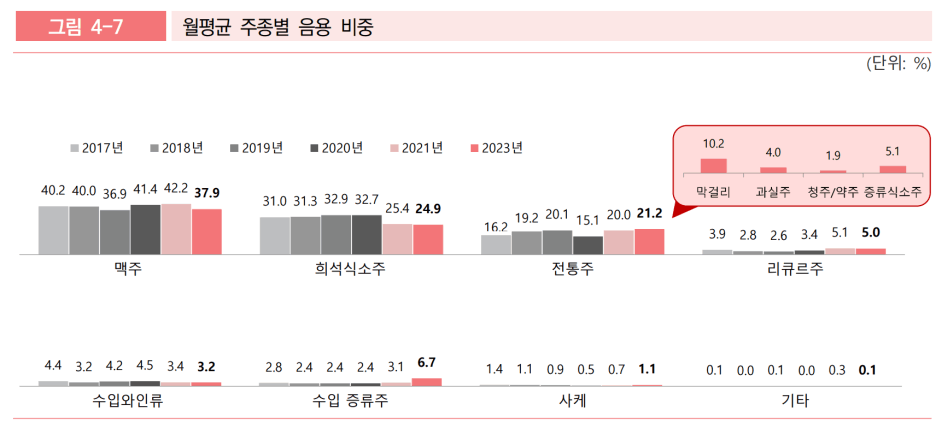

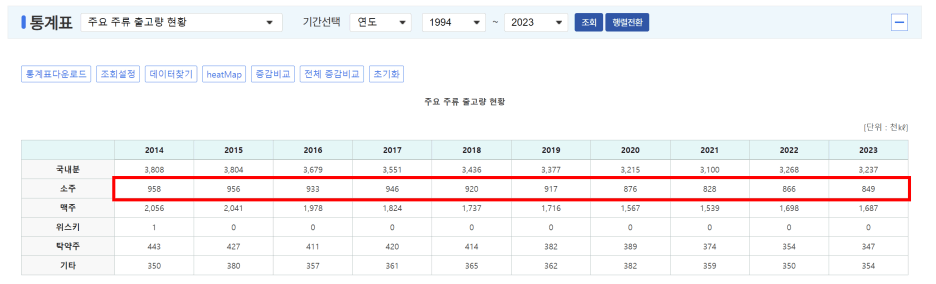

1. 소주의 총 수요 감소(내수)

- 소주에 대한 선호도는 계속 하락하고 있으며 전통주와 수입증류주, 와인등이 대체

- 내수 국한 + 소주산업 부진으로 사양산업아니냐라는 인식 존재

- 이 때문에 투자하기가 꺼려지는 주식

https://www.segye.com/newsView/20240210503209?OutUrl=naver

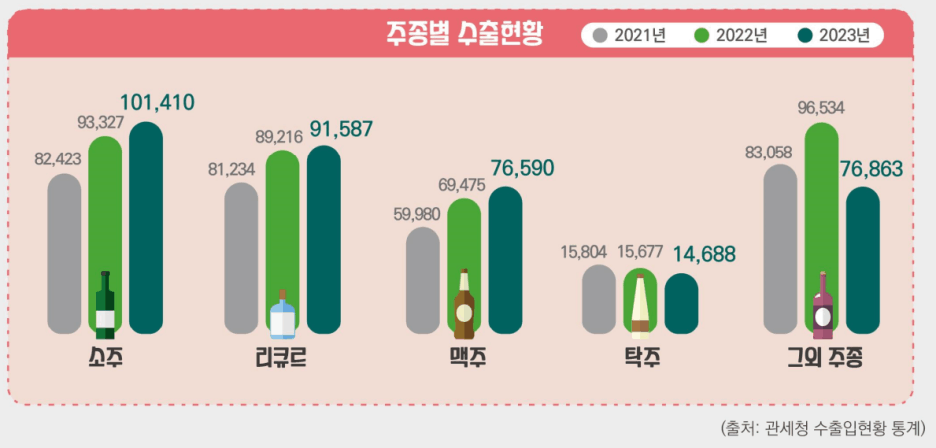

- 내수에서의 수요는 감소하고 있지만, 해외에서의 성장은 지속중

- 해외에서의 성장이 관심받으면 롯데칠성, 하이트진로와 같은 판매사가 관심을 받겠지만 사실 현재 상황에서 그걸 기대하기엔 무리가 있다고 판단

2. 조주정 및 타피오카 가격 상승 가능성

- 주원재료인 조주정과 타피오카는 전량 수입에 의존

기업개요

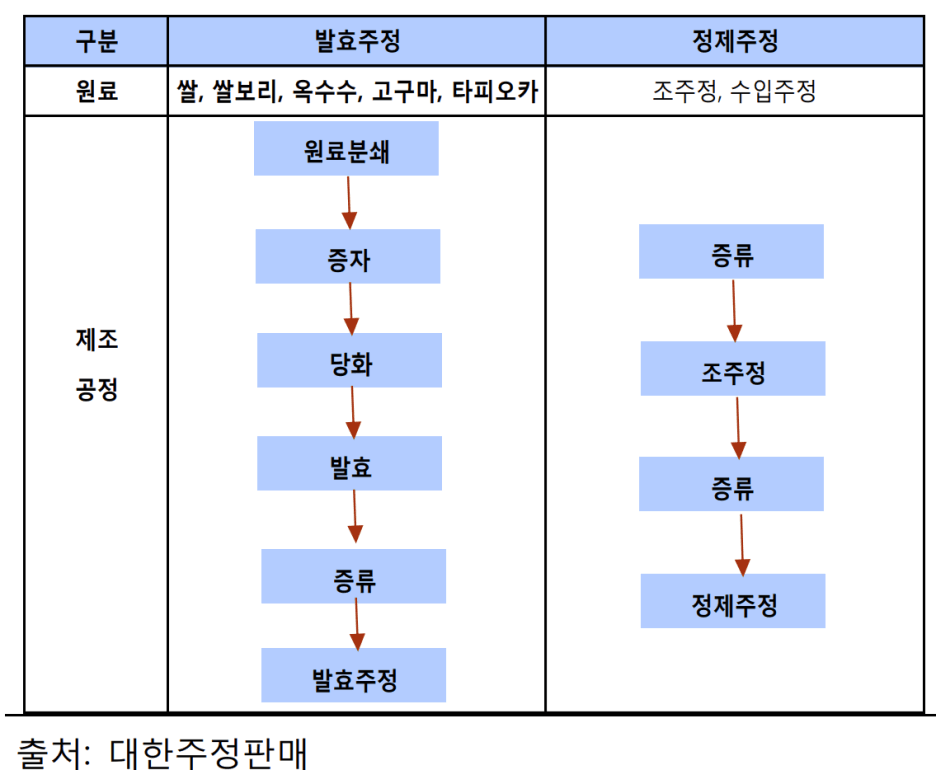

- 합성주정 : 석유, 석탄에서 추출한 에틸렌을 원료로 만듦(공업용)

- 정제주정 : 품질이 낮은 반제품의 발효 조주정을 정제

- 발효주정 : 전분질 및 당질 원료를 당화효소를 투입해 발효시킨 후 역속식 증류방식을 통해 증류

- 조주정은 불순물을 불리하지 않은 반제품 상태의 에탄올을 칭함

- 주정회사는 곡물+타피오카, 조주정을 합쳐서 주정을 제조

- 이 주정을 대한주정판매회사에 납품, 대한주정회사가 각 술 제조회사에 배급 판매

- 타피오카의 주수입처 : 베트남, 인도네시아, 태국

- 조주정의 주수입처 : 브라질(우리나라 100%), 파키스탄, 캄보디아

- 주요 아이템

- 원재료 : 쌀, 쌀보리, 옥수수, 고구마, 타피오카(수입) 등

- 소주의 원료로 사용

- 발효주정(매출액 58%)

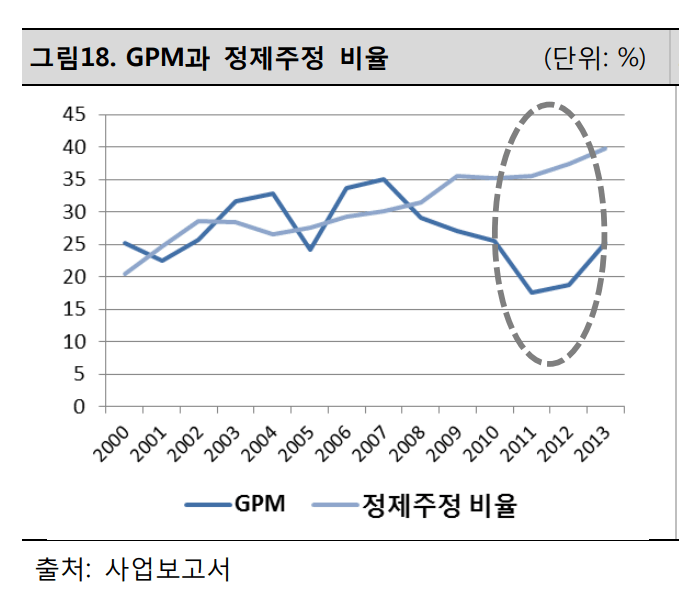

- 발효주정이 정제주정에 비해 OPM이 높음

- 정제주정(매출액 38%)

- 원재료 : 조주정(중국, 브라질 등)

- 알코올소독제(매출액 9%)

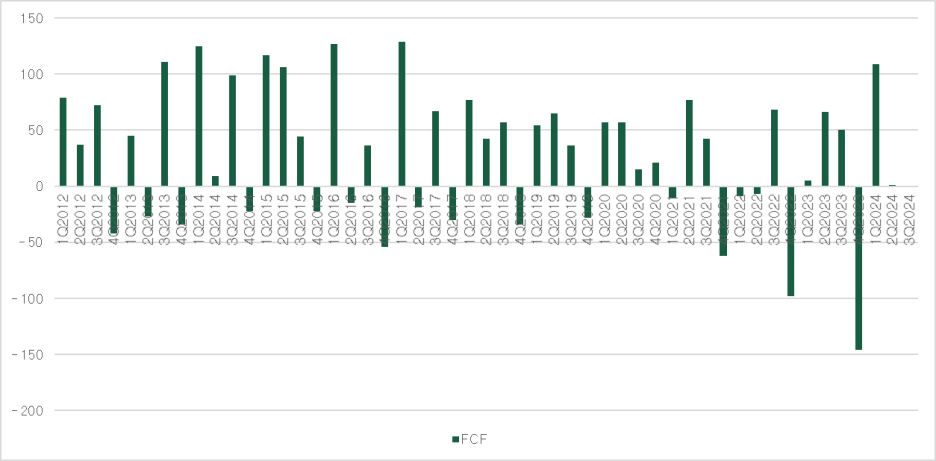

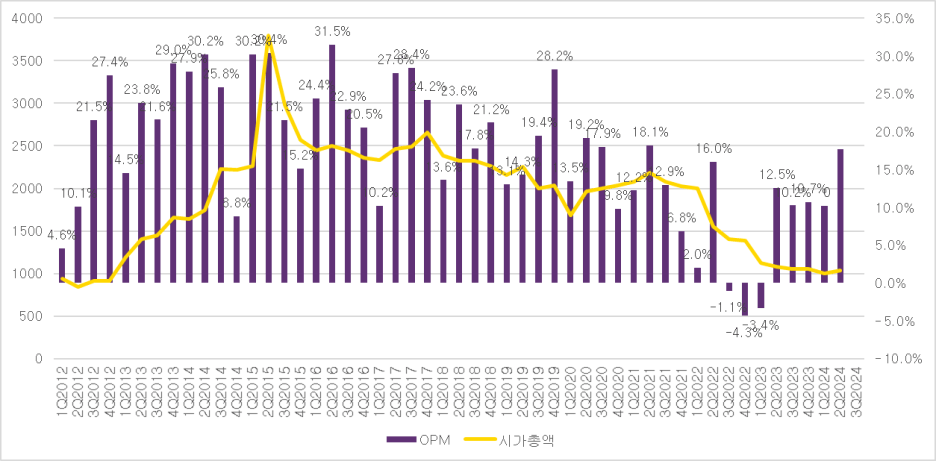

정량적 분석

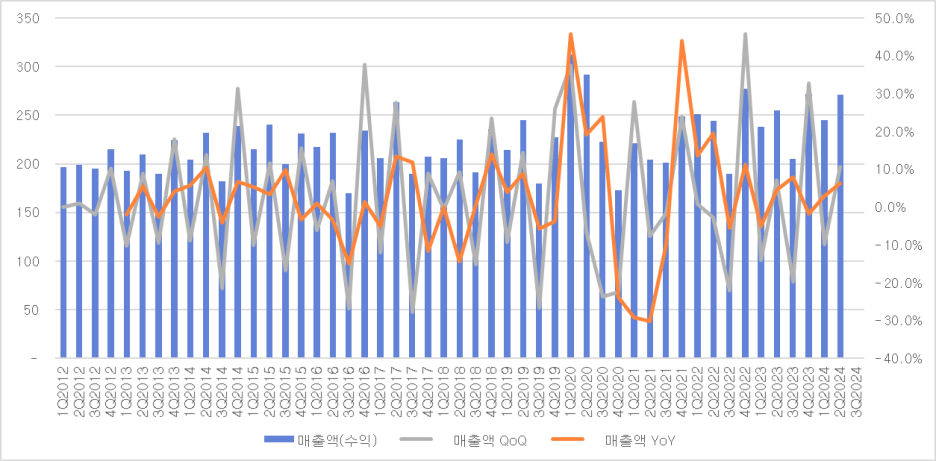

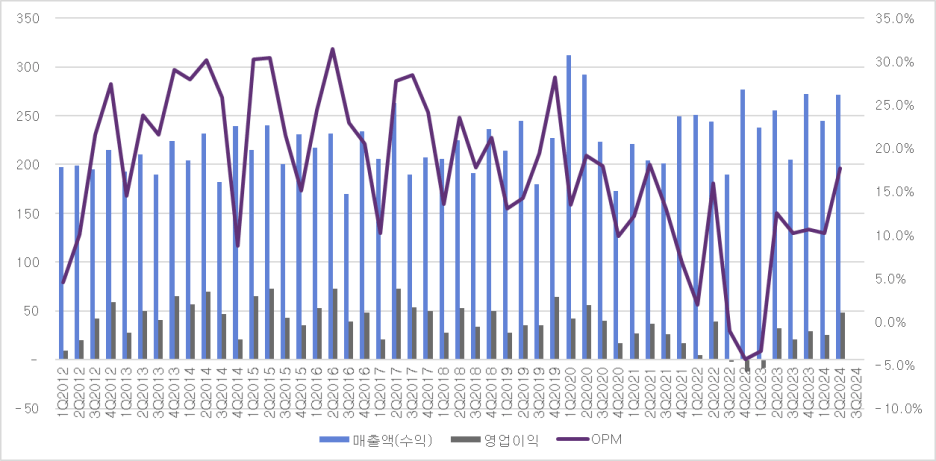

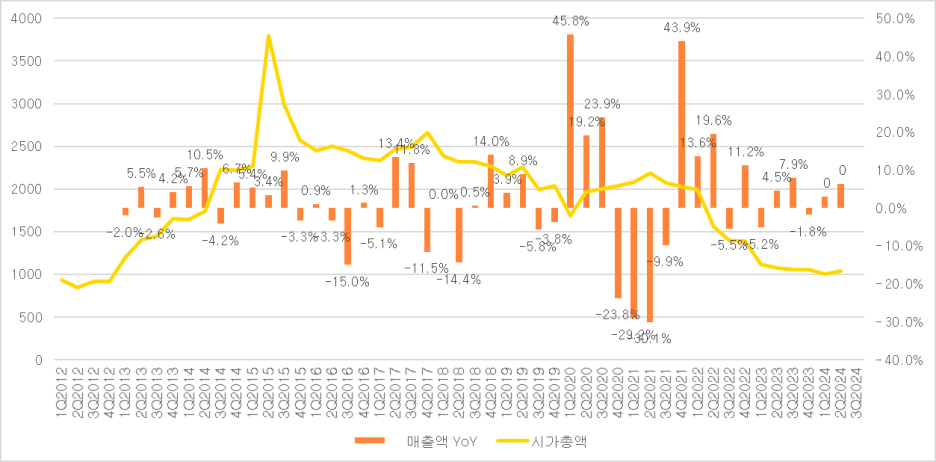

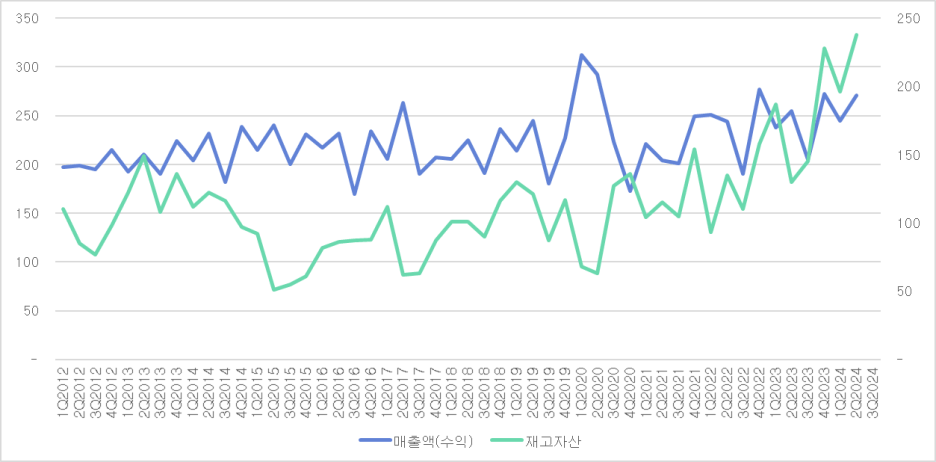

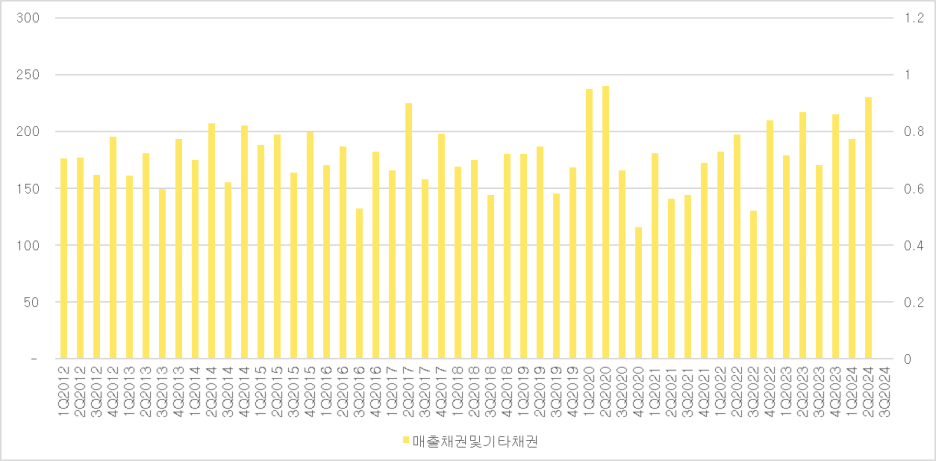

- 매출액은 코로나 시기를 제외하고 큰 차이는 없음

- 판가와 주정판매량에 따라서 매출액이 반영, 판가는 꾸준히 우상향중

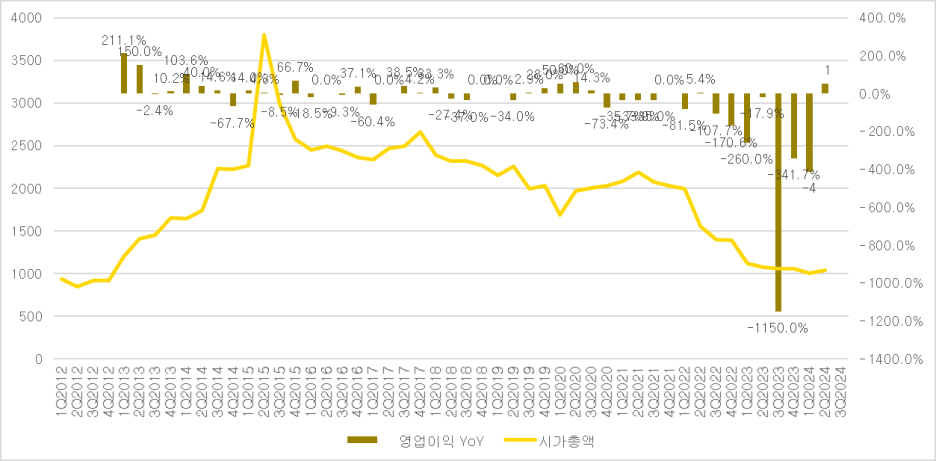

- 하락했던 OPM은 상승, 하지만 그렇지 못한 주가

- 매출액, 영익은 바텀아웃이 분명해보임

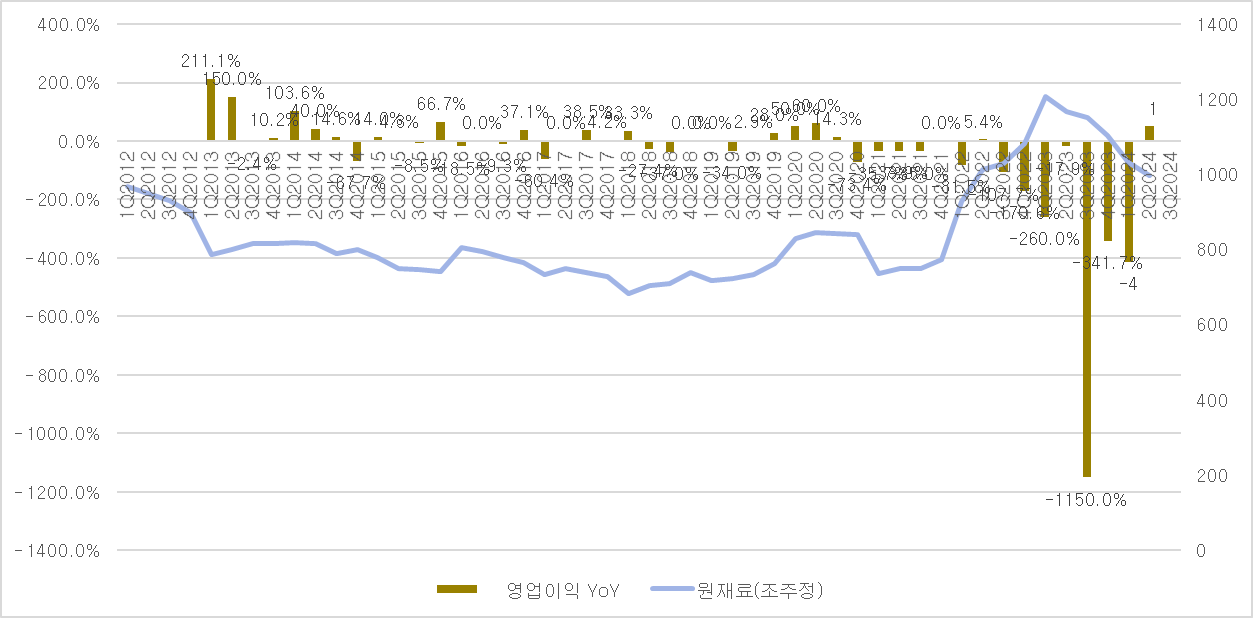

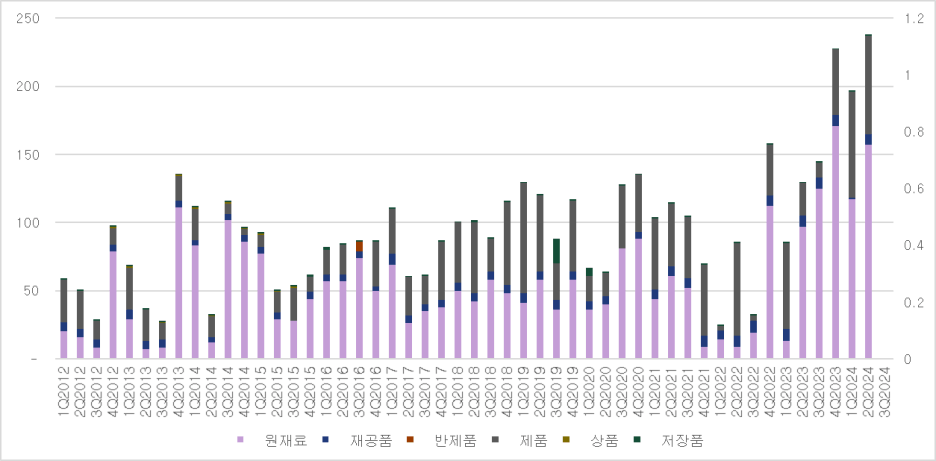

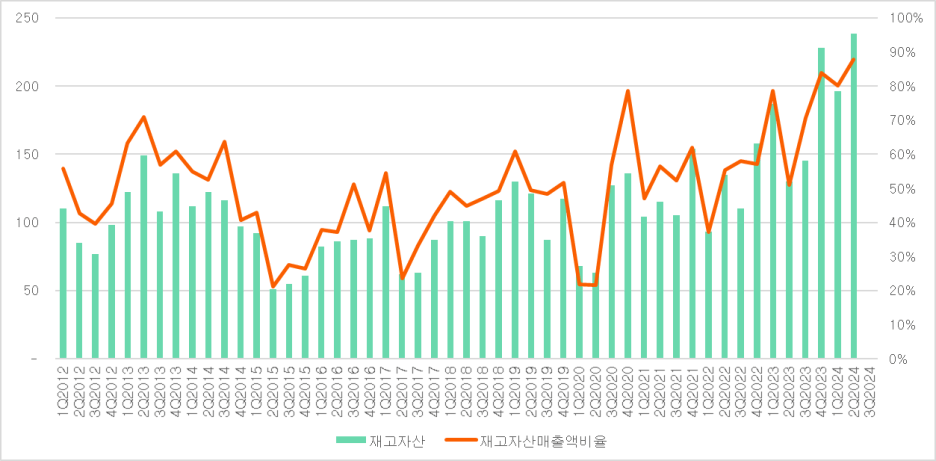

- 한가지 의문이 드는것은 원재료를 왜 저 비싼시기에 몰아서 사두었을까??라는 점

- 물론 코로나가 종식되면서 소주(주정) 수요를 폭발적으로 생각했을 수도 있겠지만, 최근에도 지속적으로 원재료 비중이 높은 상태

- 진로발효는 앞으로도 원재료 가격이 높을 수 있다고 생각한걸까?

- 과거 상승기에도 매출액은 크게 변동없음, 전형적인 스프레드 마진기업

- 매출액과 재고자산의 상관관계는 그렇게 크지 않은편

- 원재료 가격은 조주정 하락국면, 쌀보리, 겉보리 상승국면

- 현재 OPM을 움직이는건 조주정

- 조주정이 하락함에 따라서 OPM이 추가로 열릴가능성 존재

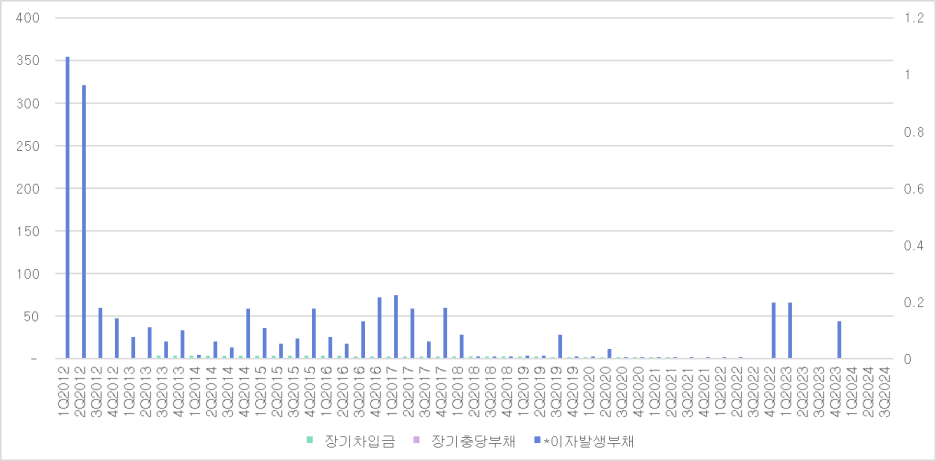

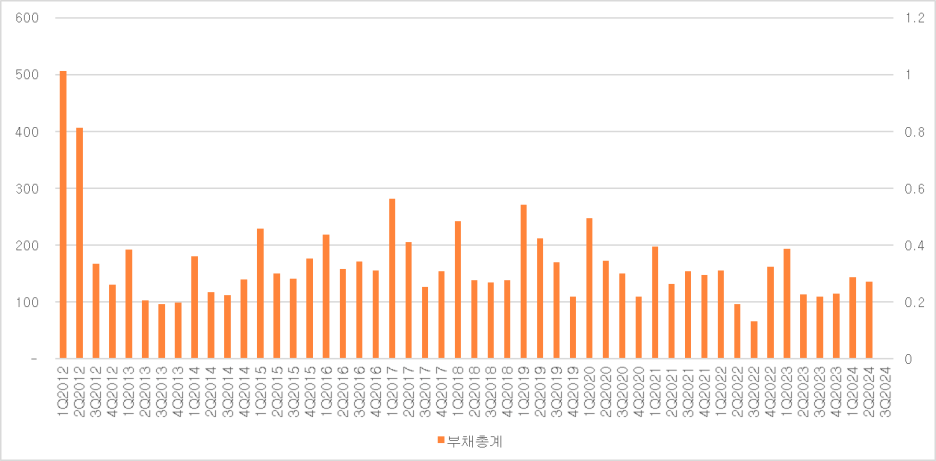

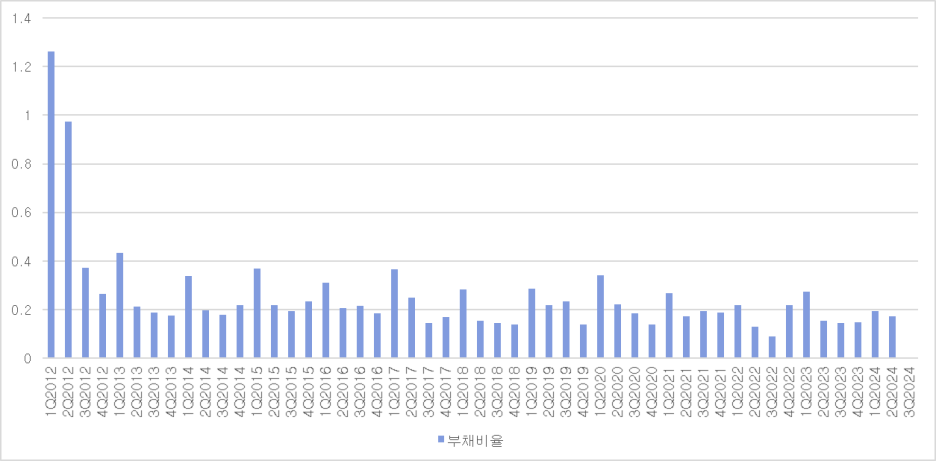

안정성

- 부채비율 및 현금흐름 양호

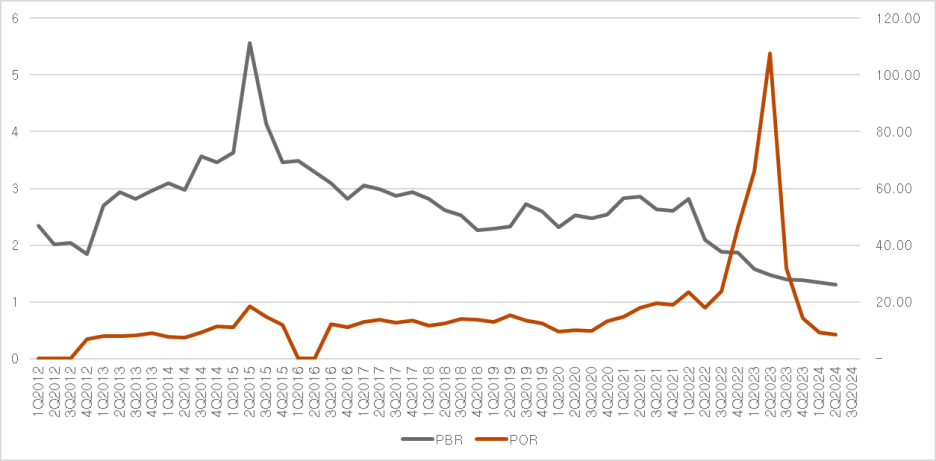

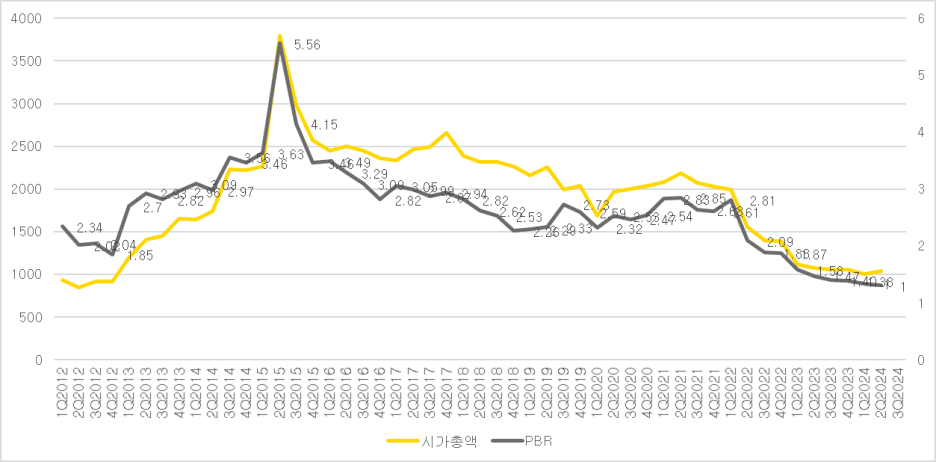

밸류에이션

- PER보다는 PBR로 밸류에이션 적합 판단

- 조주정 및 원재료 가격 하락에 따라서 OPM의 회복이 어디까지 일어날지 지켜봐야 함

- OPM 15% 이상 지속해서 찍어준다면(2020~2021 기준) PBR 2.3배는 무난하지 않을까?

- 현재 PBR 1.48배, 2025 BPS 12,000원 가정 -> 28,000원

- 현재주가 17,750원, 업사이드 57%

- 현재 시가배당수익률 3.66%이지만, 과거 배당성향을 참고하면 배당금 상향가능성 존재(약 4%예상)

- 월봉상 반등 시작

총평

- 진로발효의 가장 큰 문제는 바로 내수의 한계, 소주의 수요 감소

- 소주의 수요 감소가 지속적이라면 주정업체 입장에선 P는 늘어나도 Q는 지속해서 빠질 수 밖에 없음

- 즉 탑라인인 매출액이 지속해서 빠질 수 있다는 말과도 같음

- 매출액이 빠지면 P를 올리더라도 영업레버리지 효과가 작음으로써 과거 OPM이 안날 수 있음

- 소주의 반등이 있다면 확실한 투자처이지만, 현재로썬 쉽지않아보임

- 2023년의 소주 출고량이 849천kl, 2021년이 828kl

- 2021년은 사회적거리두기로 회식 자체가 불가한 상황이었음에도 2022~2023년에도 그렇게까지 반등이 없었음.... 이 부분이 젤 걸린다..

진로발효

댓글 0

0/1000

첫번째 댓글을 남겨주세요

0

0