해기사투자자의 팜

[한화엔진] 이번조선 사이클의 핵심인 엔진. 안정성도 가져다주는...

해기사투자자

2024.07.07

조선업 투자 전략 중 '엔진'과 관련하여 선호하는 종목입니다. 이전에 STX중공업을 소개해드렸는데, STX중공업은 HD한국조선해양에 인수된다는 것이 메인 투자아이디어인 반면, 한화엔진은 업황에 따라 숫자로 증명할 부분이 투자포인트입니다.

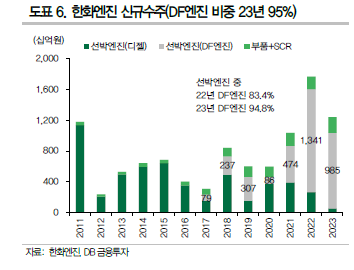

주력은 추진엔진(저속, 대형엔진)입니다. 현재 친환경규제로 인해 추진기관의 전환 아젠다의 주인공 격 기업이라고 볼 수 있습니다. 실제로 2022년부터 동사의 수주잔고 중 D/F 엔진 비중은 90%를 상회했습니다.

글로벌 경쟁사가 몇몇 있지만, 엔진업체 대부분이 캡티브 마켓을 보유하고 있고 저속엔진은 레퍼런스 유무가 큰 차별점이 되기에 고객사 변경은 어려울 것으로 보입니다.

동사는 MAN사와 WIN-GD 라이센스를 둘 다 보유하고 있으며 현재 주력엔진은 LNG D/F입니다. 차후에 메탄올 D/F와 암모니아 D/F시장 개화에 맞춰 R&D를 하고 있습니다. 차세대 엔진들은 동사의 P를 올릴 수 있는 명분이 되며, 실제로 메탄올 D/F는 OPM 8% 이상을 보고 있습니다 (기존 4~6%).

이번 조선 사이클의 핵심이 '친환경 엔진'이다보니 선박 개조 시장에 대한 기대감이 어느 정도 깔려있는 상태입니다. HD현대마린솔루션, 한라IMS 와 같은 기업들은 이미 선박개조 사업에 대한 멀티플을 받고 있는 것으로 알고 있습니다.

개인적으로 이 부분은 플러스 알파 수준으로 봐야지, 아직까지 상용화에 대해서는 의문점이 많다고 생각합니다. 선박의 저속엔진을 교환하기 위해서는 선체의 후판을 건들어야 하며, 연료 탱크도 교환해야하기 때문에 보통의 기술로는 BEP를 맞추기가 어렵기 때문입니다. 또한 그러한 시설장치를 보유하는 게 사실상 준 조선소에 가깝습니다.

현재 동사의 AM(에프터마켓) 사업부로 나가고 있는 매출은 전체 매출 대비 15%정도 되며, OPM은 20% 정도로 추정됩니다. AM 사업부는 엔진 개조 시장이 열리지 않더라도 2022년 인도된 선박들의 5년 사이클에 따라, 추후 매출이 증가할 가능성이 높습니다.

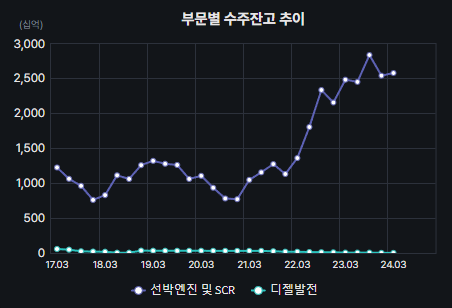

앞서 말씀 드렸다시피, 동사는 '친환경엔진'이라는 아젠다를 실적으로 보여줄 기업이라고 생각합니다. 가동률 상단치에 다다랐다는 점, 수주잔고의 성장세 둔화로 동사의 주가 상승 상단이 닫혀있다는 의심이 있습니다.

저 또한 수주잔고는 현재 상승 추세에 있으나, 여기서 큰 폭으로 상승을 기대하기는 어렵다고 생각합니다. 캡티브 마켓으로 인해 중국 비중을 늘릴 수 없다는 점, 전방업체인 조선소들이 3~4년 수주잔고에서 선별수주를 진행하고 있기 때문입니다.

하지만 경쟁사인 HD현대중공업의 엔진사업부를 보면, 현재 가동률 130%에 다다른 것을 볼 수 있고 동사 또한 공정 효율에 초점을 맞춘 지금 100% 이상이 가능할 것으로 보고 있습니다. 실제로 4Q23 분기만 따졌을 때는 100% 이미 넘었습니다.

그리고 저가수주 물량은 1Q24에 마무리 되었으며, 2Q24부터는 22년 하반기부터 받은 선별수주 물량들입니다. 동사는 달러로 대금을 받는데 고환율이 유지되고 있다는 점, 원재료인 철강 가격이 하향안정화 되었다는 점 등을 미루어 볼 때, 동사의 2Q, 3Q, 4Q 실적이 1Q보다 못할 가능성은 낮다고 보입니다.

동사 1Q24 실적은 매출액 2933억원에 OP 194억원입니다. 이를 단순히 x 4 배수한다해도, 동사의 올해 영업이익은 800억이 가능한 체력입니다. 1Q에 어닝서프라이즈가 나왔음에도 불구하고, 현재 증권가에서는 조선업에 대한 이해도가 부족하여 컨센서스 상향에 보수적인 편입니다. 다올투자증권이 OP 800억 가량을 부른 것을 재외하면, 대부분이 500~600억 내외를 추정하고 있습니다.

최근 선박의 실수요가 아닌, 친환경 선박으로의 교체를 위한 수주가 컨테이너선 선종에서 점차 나오고 있는 것으로 보입니다. 이러한 기조가 유지되면, 시장의 '친환경 엔진'에 대한 이해도가 높아지고 동사가 실질적 대장주가 될 수 있다는 생각입니다. 그럴 경우 멀티플 20배도 충분히 줄 수 있다는 개인적 견해입니다.

댓글 0

첫번째 댓글을 남겨주세요