해기사투자자의 팜

지앤씨에너지, 시대의 흐름에 올라타다 (투자전략)

해기사투자자

2024.11.27

국장 투자에 대해서 매우 보수적으로 접근하고 있습니다만, 비관적인 내수 환경에서 구조적인 성장이 확고하여 주목할만한 기업이 있어서 포스팅을 작성하게 되었습니다.

최근 3Q24 실적이 어닝 서프라이즈를 보여주며 급격한 주가 상승을 보여주고 있는 '지엔씨에너지'입니다.

지엔씨에너지는 비상 발전기를 납품하는 회사입니다. 비상발전기는 법령상 병원, 관공서 등에 들어가며, 최근 주목 받고 있는 데이터센터에도 들어갑니다. 말 그대로 외부로부터 오는 전력이 끊기는 경우에 자체적으로 전력을 공급하기 위해 사용되는 발전기입니다.

비상발전기를 납품한다고 하지만, 비상발전기의 핵심인 엔진을 직접 제조하지는 않습니다. 발전기는 주로 중공업계열 회사(가와사키, 니가타, 커민스, 캐터필러)들이 공급하고 있으며, 동사는 건물 내 비상 전력망&발전기 시스템을 구축한다고 할 수 있습니다.

상기의 발전기사업 이외에도 동사의 사업부와 종속기업은 다음과 같습니다.

-

바이오가스 발전사업: 가축분뇨 및 LFG 등의 재생에너지를 활용한 발전

-

냉난방 공조시스템 사업(종속기업 한빛에너지): 지열을 이용한 냉 난방 공조기기 설치

-

발전소 운영 사업(종속기업 GnCenergy power PNG): 파푸아뉴기니 LAE 발전소 운영

-

연료전지 사업(종속기업 석문그린에너지): 수소연료전지 납품 및 수소연료전지 발전소 운영

발전기 사업이 80% 이상을 차지하고 있지만, 여기서 추가적으로 주목할만한 사업으로 연료전지 사업과 발전소 운영 사업이 있습니다.

연료전지 사업은 자회사 석문그린에너지를 통해서 영위하고 있으며, 20MW급의 연료전지 발전소를 운영하고 있습니다. 수소연료전지를 직접 제조하는 것이 아니라, 블룸에너지로부터 받아서 사업을 영위한다고 보면 될 것 같습니다. 현재 발전소 운영에서 더 나아가 국내 연료전지 발전소 확대 구축으로도 생각 중에 있는 것 같습니다.

2023년 10월부터 가동하여 연간 매출액 500억원, 순이익 120억원을 예상하고 있습니다. 지엔씨에너지 지분법 이익(지분율 50%)으로는 50억원을 기대하고 있는 부분입니다.

발전소 운영은 포스코인터내셔널이 운영하던 파퓨아뉴기니 34MW급 중유 LAE 발전소를 2024년 6월 인수(100%) 받은 사업입니다. 그렇기에 3Q24부터 온기 반영되었다고 볼 수 있으며, 실제 3Q24에 매출액 90억원/순이익 29억의 숫자를 보여줬습니다.

아시다시피, AI산업이 급격하게 성장하면서 데이터센터에 대한 수요도 급증하고 있습니다. 특히, AI는 이제 국가 기반 산업으로 여겨질 정도이며, 소버린AI라는 용어가 주목받고 있습니다. 또한, 국내 데이터센터 투자 환경은 글로벌로 유리한 편에 속하며, 빅테크들의 아시아권 진출에 있어 국내 데이터센터 건립도 괜찮은 선택지로 여겨지고 있습니다.

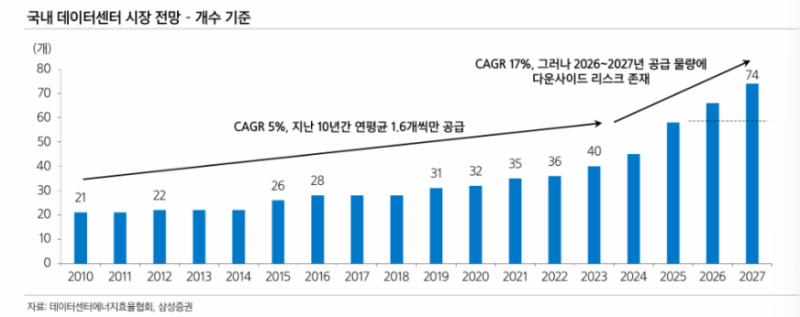

그로 인해 동사의 본업은 좋은 업황을 맞이하고 있으며, 국내 데이터센터 갯수 및 용량 현황은 다음과 같습니다.

(이러한 그림은 단순 추정일 뿐, 너무 믿어서는 안됩니다. 중요한건 방향성이라고 봅니다.)

-

2023년 국내 상업용 데이터센터 용량: 544MW

-

2027년 국내 상업용 데이터센터 용량 추정: 1850MW

참고로, 동사의 현시점 데이터센터향 매출 비중은 50%정도입니다. 그리고 데이터센터의 크기가 대형화되는 추세에 따라 비상발전기의 요구 용량도 커지고 있습니다.

이러한 성장성이 그대로 동사에 수혜로 적용되었고, 올해 실적이 그것을 보여주고 있습니다. 그 뿐만 아니라, 기존 비상발전기는 디젤로 구동되었으나 친환경 기조가 어느 정도 유지되면서 가스 발전기의 비중이 증가하고 있습니다. 가스발전기는 기존 디젤발전기 대비 (용량 대비)20% 정도 비싸다고 하니, 동사의 매출 상승에 유리한 부분입니다.

최근 가스발전기 비중은 20% 정도로 보고 있습니다.

수주사업BM이기에 수주잔고를 참고할 필요가 있습니다.

-

3Q24: 2320억원

-

2Q24: 2442억원

-

1Q24: 2486억원

-

4Q23: 2458억원

-

3Q23: 2061억원

-

2Q23: 1979억원

-

2022년: 1610억원

-

2021년: 1240억원

-

2020년: 778억원

수주잔고는 여전히 견조하기에, 2025년까지 분기매출은 최소 '1Q24+발전소 운영사업부 운영매출'을 보여줄 것으로 보고 있습니다. 그럴 경우 매출액 355억+100억=455억, 영업이익 35억(OPM 10%)+25억=60억원 정도를 최소 수치로 볼 수 있습니다. 최대는 3Q24 실적에서 Q상승보다는 가스발전기 비중이 증가함에 따라 상승 가능하다고 생각하고 있습니다.

그럴 경우 2025년 실적은

-

매출액: 2200~3000억원

-

영업이익: 300~550억원

정도로 추정하고 있습니다.

석문그린에너지도 매력적인 사업이기에 지분법이익도 고려해야지만, 지분이 50%라는 점에서 밸류에이션에 포함하기에는 욕심이라고 생각합니다. 이러한 부분은 촉매 정도로만 보고자 합니다.

아쉬운 점이라면 본업의 국내 비중이 매우 높은(99%) 내수기업입니다. 아무래도 동사의 BM이 발전기를 직접 제조하는 것이 아닌 인프라 구축에 가까우며, 인프라 구축이라는 BM 자체가 로컬 중심적이기에 그렇다고 생각합니다 (원재료 중 엔진 비중 80%).

또한 국내 주식 특성 상, 발전소 운영사업(파푸아뉴기니 순이익 20억원대)과 수소연료전지(석문그린에너지 순이익 10억원)사업을 온전히 밸류에이션에 참고할 수는 없다는 점이 아쉬운 부분입니다. 그렇기에 동사의 밸류에이션을 타 투자자분들보다는 보수적으로 보고 있습니다. (특히, 해외기업 cummins와 피어그룹 밸류를 적용하시는 투자자분들이 많은데, 개인적으로는 cummins는 자체엔진 기술력이 뛰어나므로 BM이 많이 다르다고 생각합니다)

결과적으로 내수기업인 점, 자회사로 실적 편입된다는 점, 인프라 구축 BM이라는 점을 감안해서 동사의 최상단 POR을 8배로 추정하고자 합니다. 그럴 경우에 2400~4000억원이 목표 시가총액이라고 볼 수 있습니다(현재 시가총액은 1456억원입니다).

반면, 단순 밸류에이션 및 목표 시가총액으로 접근하기보다는, 동사의 BM 특성상, 실적변동성이 잦기에 다른 접근 방식도 제시하고자 합니다 .

현재 주가에는 3Q24 실적으로 인해 단기플레이 투자자들이 많은 것으로 보이고, 시계열 및 노이즈에 의해 주가 변동성이 클 수 있다고 생각합니다. 반면, 저는 방향성은 확고하지만 단기 실적에 대한 기대감을 이길 실적이 나올 가능성에 대해 보수적이기에, 현시점 투자보다는 조금 더 지켜보자고 판단하고 있습니다. 즉, 데이터센터 건설이라는 것이 분기마다 깔끔하게 진행되는 것이 아니기에 어쩌면 좋은 기회가 올 수도 있다고 보고 있습니다.

(참고로, 단기적으로 국내 AWS 데이터센터 투자에 공급을 하게 된다면 크게 반응할 가능성도 있습니다.)

즉, 결론은 '지금도 매력적이지만, 기회를 준다면 포트폴리오에 적극 편입' 입니다.

감사합니다.

댓글 0

첫번째 댓글을 남겨주세요